|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Глава 6. НЕОБХОДИМОСТЬ И ПОКАЗАТЕЛИ ОЦЕНКИ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКА

Среди многообразия возможных вариантов использования денежных средств деятельность банков по выдаче ссуд играет главную роль в процессе размещения своих ресурсов. Однако выдача кредитов может привести к безвозвратным потерям банка в тех случаях, когда фирмы-заемщики не в состоянии возвратить с процентами суммы, равные полученным ими ссудам. Подобное происходит при непродуктивном расходовании ссуженных денежных средств. Непогашение ссуды в срок может быть следствием либо допущенных ошибок в планировании расходования денежных средств, либо следствием осуществления непредвиденных и непродуманных платежей. Поэтому кредитор должен убедиться в кредитоспособности заемщика, для чего ему надо изучить, насколько аккуратен последний в погашении предоставленных кредитов. Банки хорошо справляются со своими функциями по выдаче ссуд только в том случае, если с минимальными ошибками или вообще безошибочно оценивают результаты предполагаемого использования кредита.

Все это решается с помощью определения кредитоспособности заемщика, под которой понимается оценка банком заемщика с точки зрения возможности и целесообразности предоставления ему кредита, а также способности возвратить кредит и проценты по нему. Вопросы, касающиеся определения кредитоспособности заемщика, содержатся в специальных нормативных документах, издаваемых центральным банком и министерством финансов, а также другими государственными органами. В этих документах может содержаться, например, положение о том, что еще до заключения договора кредитования банк-кредитор обязан изучить юридическую правоспособность будущего заемщика, его репутацию в деловом мире и возможности по своевременному возврату кредита и т. д.

Данными вопросами занимаются кредитные работники банка. Если кредитный работник по итогам предварительной беседы с потенциальным заемщиком решает продолжить с ним работу, то он заполняет кредитное досье и направляет его вместе с заявкой и документами в отдел для анализа кредитоспособности Составление кредитного досье важно, так как оно представляет собой письменный анализ, который является необходимым рабочим инструментом. Окончательное решение принимается на его основе. Отчет специалиста позволяет точнее оценить риск и благодаря ясной оценке положительных и отрицательных сторон дела принять правильное решение. Этот документ должен включать в себя все необходимые данные о заемщике, а после принятия решения может быть использован всеми отделами кредит-

ного управления для выдачи кредита, руководства им, его взыскания и судебного спора.

Этот отчет также включает в себя множество сведений, необходимых для банковской кредитной отчетности. Для того чтобы выполнить задачу по составлению кредитного досье, специалист выполняет определенную работу, которая позволяет ему, во-первых, изучить нынешнее и будущее состояние предприятия, во-вторых, лучше понять деятельность кредитуемого предприятия и суть инвестиционного проекта, в-третьих, выразить собственное мнение о выгоде или невыгоде банку кредитовать данный проект.

Главная задача при анализе кредитоспособности заемщика состоит в получении широкой информации о нем благодаря не только сведениям, переданным им самим, но и тем, которые получены из других источников. При зтом необходимо также изучить деятельность заемщика, чтобы лучше понять все обстоятельства, которые могут влиять на риск банка. Что касается финансов заемщика, то необходимо систематически рассматривать балансы и отчеты о прибылях и убытках, а для обеспечения кредита необходимо строго определить его цену. Эта оценка позволит банку определить степень покрытия кредита данным обеспечением.

Существуют также определенные факторы, учитываемые при оценке кредитоспособности. К ним можно отнести, во-первых, личность заемщика, его репутацию в деловом мире, ответственность и готовность выполнить взятые обязательства, во-вторых, финансовые возможности - способность погасить взятую ссуду за счет текущих денежных поступлений или от продажи активов, в-третьих, имущество - величина и структура акционерного капитала компании, личное состояние ключевых акционеров компании, в-четвертых, обеспечение - виды и стоимость активов, предлагаемых в качестве залога при получении кредита, в-пятых, общие условия - состояние экономической конъюнктуры и другие внешние факторы, могущие оказать влияние на положение заемщика, в-шестых, оценку дееспособности - изучение сведений об учредителях, руководстве компании, в-седьмых, способность компании получить доход - анализ производственно-сбытовой деятельности и анализ финансового аспекта деятельности, в-восьмых, анализ финансового положения клиента.

Фактически кредитоспособность заемщика означает способность юридического или физического лица полностью и в срок рассчитаться по своим долговым обязательствам. Кредитоспособность клиента в мировой банковской практике является одним из основных объектов оценки при определении целесообразности установления кредитных отношений. При этом способность к возврату долга связывается с моральными качествами клиента, его деловым искусством и родом занятий, степенью вложения капитала в

недвижимое имущество, возможностью заработать средства для погашения ссуды и других обязательств в ходе процесса производства и обращения, т. е. кредитоспособность заемщика должна основываться на его моральных качествах и способности воспроизвести авансированные средства для погашения долга. Кредитоспособность заемщика не фиксирует неплатежи за истекший период или на какую-либо дату, а прогнозирует его платежеспособность на ближайшую перспективу. Она оценивается на основе системы показателей, которые отражают размещение и источники оборотных средств, результаты хозяйственно-финансовой деятельности заемщика.

Кредитоспособность заемщика предполагает способность, возможность исполнения им условий заключенного кредитного договора, т. е. это способность юридического или физического лица полностью и в срок рассчитаться но своим долговым обязательствам, вытекающим из условий кредитного договора.

Главным фактором, определяющим кредитоспособность заемщика, является его финансовое состояние. Оно служит обобщающим показателем деятельности и характеризуется структурой, размещением и использованием собственных и заемных средств, а также получением, распределением и эффективным использованием прибыли. Финансовое состояние характеризуется платежеспособностью заемщика, предполагающей, во-первых, своевременное удовлетворение платежных требований в соответствии с хозяйственным договором, во-вторых, способность возмещать кредиты, в-третьих, способность выплачивать заработную плату работникам, в-четвертых, своевременно вносить платежи и налоги в бюджет.

По всем этим обязательствам предприятие способно рассчитаться, если его финансовое состояние устойчивое. Банку, не располагающему возможностью провести обследование финансового состояния предприятия, следует обращаться в соответствующие учреждения, способные провести такую работу. Банковский анализ кредитоспособности может производиться как по ограниченному, так и по расширенному кругу показателей, которые отражают различные стороны деятельности заемщика. Проведение того или иного анализа зависит о г размеров и сроков предоставления ссуд, имеющегося обеспечения испрашиваемого кредита и других условий. Для анализа кредитоспособности применяются различные методики, предполагающие систему показателей и дающие возможность всесторонне оценить финансово-хозяйственную деятельность субъектов хозяйствования.

При решении вопроса о кредитовании клиента банки основное внимание уделяют предварительному контролю за деятельностью потенциального заемщика и прогнозированию риска непогашенного кредита. С этой целью банк изучает кредитоспособность клиента и требует предоставления

обязательств, гарантирующих обеспечение возвратности кредита. Для получения кредита заемщик предоставляет в банк ходатайство (заявление), в котором указывается цель получения кредита, его испрашиваемая сумма и сроки погашения.

Перечень предоставляемых заемщиком документов устанавливается банком самостоятельно исходя из категории заемщика, целей, на которые предоставляется кредит, и других факторов. Предприятия, впервые обратившиеся в банк за кредитом, предоставляют также устав, другие учредительные документы, положения, договоры аренды и другие, подтверждающие правомочность клиентов в получении кредитов. При рассмотрении заявки клиента на кредит банк может использовать сведения из внешних источников: из прессы, рекламных объявлений, других банков, от деловых партнеров заемщика. В случае возникновения сомнений в достоверности предоставленных материалов банк обязан до выдачи ссуды проверить достоверность балансовых дан-= ных, состояние учета, наличие товарно-материальных ценностей и условия их хранения, другие вопросы на месте у заемщика. Все сведения о заемщике w информация, полученная при оформлении кредита и контроле за его использованием, хранятся в кредитном досье заемщика.

Все это обусловливает необходимость оценки банком не только платежес-. пособности клиента на определенную дату, но и прогноза его финансовой устойчивости на перспективу. Объективная оценка финансовой устойчивое-» та заемщика и учет возможных рисков по кредитным операциям позволяют банку эффективно управлять кредитными ресурсами и получать прибыль.; С развитием рыночных отношений возникла необходимость принципиально» нового подхода к определению кредитоспособности и финансовой устойчивости предприятий с учетом зарубежного опыта. Существует множество-методик анализа финансового положения клиента и его надежности с точки зрения своевременного погашения долга банку. В практике американских' банков применяется «правило пяти си», где критерии отбора клиентов обозначены словами, начинающимися на букву «си», т. е.:

1) character (характер заемщика);

2) capacity (финансовые возможности);

3) capital (капитал, имущество);

4) collateral (обеспечение);

5) condition (общие экономические условия).

Банки интересует не только способность заемщика погасить ссуду, но и правомочность получения им кредита. Предоставляя ссуду корпорации, желательно ознакомиться с ее уставом и положениями, определяющими правомочность тех или иных лиц выступать от ее имени. Во многих случаях-банки требуют также предъявления решения, подписанного членами совета

директоров, удостоверяющего право брать ссуды и указывающего лиц, уполномоченных вести переговоры о получении ссуды и подписывать документы.

Иногда банки признают целесообразность предоставить ссуду лишь в том случае, если некоторые другие кредиторы данного заемщика согласятся признать требования банка первоочередными. Это часто практикуется при кредитовании небольших корпораций, которые получили крупные ссуды от своих основных акционеров. В таких случаях банк может предоставлять кредит корпорации при условии, что эти акционеры, а возможно, и другие кредиторы разрешают корпорации в случае ее ликвидации прежде всего погасить задолженность банку. Банк приобретает первоочередное право на активы корпорации и преимущество перед другими кредиторами.

Под «характером» заемщика имеется в виду также его репутация, степень ответственности, готовность и желание погашать долг. Банк стремится в первую очередь выяснить, как заемщик относился к своим обязательствам в прошлом, были ли у него задержки в погашении займов, каков его статус в деловом мире. Банк стремится получить психологический портрет заемщика, используя для этого интервью с ним, досье из личного архива, консультации с другими банками и фирмами и прочую доступную информацию.

Финансовые возможности заемщика, его способность погасить кредит определяются с помощью тщательного анализа его доходов и расходов, а также перспектив изменения их в будущем. В принципе у заемщика банка есть три источника средств для погашения ссуды: текущие кассовые поступления (доход), продажа активов, прочие источники финансирования.

Коммерческие банки (традиционно) относятся к той категории кредиторов, ссуды которых погашаются за счет доходов заемщика. Ссуду можно возместить путем продажи активов заемщика, служивших обеспечением кредита, но банки избегают использовать этот метод, так как он может оказаться дорогостоящим, отнимать много времени и вредить репутации банка. На получение кредита из другого источника, если оно не было оговорено заранее, полагаться нельзя, так как для заемщика, чье финансовое состояние серьезно ухудшилось, другой источник может быть закрыт. Критическое значение для погашения займа имеет динамика дебиторской задолженности предприятия и изменения его товарных запасов. Чаще всего с этими статьями связаны трудности в погашении кредита.

Способность фирмы получать доход определяется всеми факторами, которые воздействуют на объем продаж, цены, издержки и расходы. Они включают местоположение фирмы, качество ее товаров и услуг, эффективность рекламы, остроту конкуренции, наличие и стоимость сырья, квалификацию и моральные качества работников, а также качество управления, которое

многие сотрудники банков считают решающим фактором. Они именуют это фактором управления, понимая под ним умение руководства фирмы находить людей, сырье и капитал, необходимые для производства товаров и услуг, а также получения прибыли. Некоторые фирмы преуспевают, тогда как другие терпят банкротство. Часто это связано с руководством. Эффективно руководить — это значит постоянно находить новые возможности и, используя их, своевременно перестраивать производство в соответствии с изменениями спроса на продукцию фирмы, заменять неэффективные методы эффективными, производить товары и услуги, которые пользуются успехом у покупателей благодаря их качеству и цене. Дать оценку руководителям фирмы трудно, особенно когда они работают не очень давно, но тем не менее ее наличие имеет очень важное значение.

Банк большое внимание уделяет также таким факторам, как акционерный капитал фирмы, его соотношение с другими статьями активов и пассивов, а также обеспечение займа, его достаточность, качество и степень реализуемости залога в случае непогашения ссуды. Некоторые из активов или весь их объем могут служить обеспечением ссуды, а поэтому гарантией того, что долг будет погашен, если доходы заемщика окажутся для этого недостаточными. Следует подчеркнуть, однако, что, хотя наличие обеспечения уменьшает риск, банки предпочитают, чтобы ссуды возмещались за счет дохода.

Состояние экономической конъюнктуры влияет на способность заемщика погасить долг, но не поддается контролю со стороны заемщика и кредитора. Состояние конъюнктуры — это среда, в рамках которой функционируют фирмы. Заемщик может обладать хорошей репутацией, способностью получать доход и достаточными активами, однако из-за состояния экономики предоставление кредита может оказаться неразумным. Именно в таких условиях работник банка, ведающий кредитами, должен проявить способность к экономическому прогнозированию. Чем продолжительнее срок ссуды, тем важнее экономический прогноз, поскольку в таком случае существует большая вероятность наступлении экономического спада до момента полного погашения ссуды. Экономика подвержена краткосрочным и долгосрочным колебаниям, различным по интенсивности и длительности. Эти колебания никогда не бывают одинаковыми, не подчиняются каким-либо закономерностям и по-разному отражаются на различных отраслях и регионах.

Многие заемщики успешно функционируют в периоды процветания, но в периоды спада капитал может быть растрачен, доход снизиться и т. п. Все это ведет к неплатежам. Поэтому соответствующий работник банка обязан держать руку на экономическом пульсе страны, города, отрасли, предприятию которых предоставляется ссуда. При выдаче кредита фирме банк должны интересовать ее экономическая роль и место в отрасли. Знание того, что проис-

ходит в отрасли- изменения условий конкуренции, технологии, спроса и методов реализации, - имеет крайне важное значение.

При предоставлении ссуд кредитные работники коммерческого банка учитывают все вышеперечисленные факторы. Но если банк работает, например, с постоянными клиентами, то он знает о многих показателях работы предприятия, о его руководстве. Поэтому основное внимание при оценке кредитоспособности уделяется изучению финансовых отчетов. Но если предприятие (особенно коммерческая структура) впервые обратилось в банк за получением ссуды, то сведения о нем тщательно изучаются. Цель состоит в том, чтобы получить информацию, необходимую для определения репутации заявителя, его способности изыскивать активы и доход, а также вероятных экономических условий его деятельности. При анализе заявки банк стремится выяснить о прошлом фирмы - ее доходах, трудовых отношениях, опыте разработки и сбыта товаров, источниках роста продаж и прибыли. Поскольку большое значение имеет уровень руководства фирмой, то необходима информация о ее должностных лицах. Представляет интерес информация об их опыте, послужном списке, равно как и мнения других об их порядочности и способностях.

Банк должен знать род деятельности фирмы, что она реализует или производит, какие оказывает услуги. Заслуживает внимание информация о том, идет ли речь о товарах массового спроса или очень модных изделиях, потребительских товарах или средствах производства, предметах роскоши или первой необходимости. Важное значение также имеют источники и надежность обеспечения сырьем и рабочей силой, а также близость рынков сбыта. Условия снабжения и реализации, методы сбыта, характер производства, значение фирмы для экономики — все это важные факторы, позволяющие должным образом оценить перспективы отношений банка с возможным партнером.

Классическим подходом к оценке кредитоспособности считается анализ финансового положения заемщика по бухгалтерскому балансу, хотя он не является единственным источником информации для анализа кредитоспособности. Но поскольку среди прочих бухгалтерские данные обладают высокой степенью достоверности, бухгалтерский баланс считается основополагающим источником для проведения такого анализа. Существуют различные подходы к анализу бухгалтерского баланса. Так, в последнее время внимание экономистов стран СНГ все больше привлекает проблема использования матричных балансов с целью оценки финансового состояния предприятия. В связи с неразработанностью методики матричные модели применяются для анализа бухгалтерской отчетности крайне редко, однако имеют ряд преимуществ. Матричные балансы существенно расширяют инфор-

мационную базу для финансового анализа. С их помощью можно, во-первых, определить увязку статей актива (имущество предприятия) и статей пассива баланса (источники средств), во-вторых, рассчитать структуру и определить качество активов по балансу предприятия и достаточность источников их финансирования, в-третьих, исчислить весь набор показателей и коэффициентов, необходимых для оценки финансовой устойчивости, платежеспособности, использования ресурсов предприятия, в-четвертых, объективно оценить финансовое состояние (рейтинг) предприятия, выяснить причины его изменения за отчетный период, в-пятых, установить параметры, характеризующие приближение предприятия к порогу неплатежеспособности (банкротства).

Наиболее распространенным методом оценки кредитоспособности заемщика (по его балансу) является непосредственное исчисление финансовых показателей. Однако при этом необходимо иметь в виду, что большинство финансовых показателей дают лишь общее представление о состоянии клиента. Кроме того, учитывая, что экономики разных стран, находясь в постоянном развитии, существенно отличаются друг от друга, вряд ли можно говори гь о каких-либо конкретных нормах или оптимальных значениях финансовых показателей. Применяя те или иные показатели и коэффициенты, банки, в каких бы странах они не находились, сами определяют критерии оценки их значений.

Проводя анализ кредитоспособности потенциального заемщика, нежелательно ограничиваться общими показателями платежеспособности, ликвидности, финансовой устойчивости, экономической эффективности и другими основными характеристиками деятельности клиента. Следует использовать такие показатели, которые бы учитывали изменения в отдельных статьях или группах статей баланса. Поэтому банкам при детальном анализе заемщиков кроме балансовых данных требуются дополнительные сведения, в первую очередь расшифровки отдельных счетов.

Единых подходов к определению показателей кредитоспособности не существует. Более того, в коэффициенты с одним и тем же названием отдельные экономисты вкладывают различный экономический смысл, исчисляют и трактуют их по-разному. Во многом это объясняется отсутствием четкой системы финансовых показателей. Однако определение кредитоспособности заемщика начинается с анализа его баланса на ликвидность. В качестве источника информации используется баланс по основной деятельности субъекта хозяйствования. Цель анализа баланса на ликвидность состоит в оценке способности субъекта хозяйствования производить срочные платежи за счет соответствующих им по срочности поступлений. Это означает, что актив баланса должен быть реализуем (имущество может быть превращено в реальные день-

ги), а пассив баланса — обладать погашаемостью (способностью «исчезать» после оплаты).

На основании отчетного баланса составляется аналитический баланс, или баланс ликвидности, в котором статьи актива распределяются по степени ликвидности средств, а пассива — по степени срочности подлежащих оплате обязательств. В активе к первой группе относятся средства, юэторые могут быть немедленно направлены на погашение срочных платежей. Это наличность в кассе, денежные средства на счетах в банке, краткосрочные финансовые вложения.

Вторая группа включает легко реализуемые активы, к которым относятся товары отгруженные, срок оплаты которых не наступил, а также расчеты с дебиторами.

К третьей группе относятся производственные запасы, незавершенное производство, готовая продукция. Все вышеперечисленные группы образуют мобильные активы.

Поскольку под ликвидностью предприятия понимают прежде всего его готовность погасить краткосрочную задолженность своими средствами, то статьи баланса сгруппированы таким образом, чтобы отделить недвижимое (неликвидное) имущество от движимого. Поэтому четвертая группа актива представляет немобильные средства. К ним относятся основные средства, нематериальные активы, капитальные вложения, включая оборудование и др.

Эти активы в дальнейшем не будут участвовать в анализе ликвидности. Однако уже само выявление неликвидных средств является важным этапом анализа кредитоспособности заемщика.

В пассиве первые группы отражают степень срочности к оплате обязательств. Наиболее срочными считаются задолженность рабочим и служащим, платежи в бюджет, расчеты с прочими кредиторами, т. е. текущие финансовые обязательства. В отдельную группу выделяются долгосрочные заемные средства. К немобильным пассивам относят собственные и приравненные к ним средства.

Для оценки кредитоспособности заемщика используют три основных показателя (рассчитываются на основе средних сальдовых данных балансов за истекший год), к которым относятся, во-первых, коэффициент ликвидности, во-вторых, коэффициент покрытия, в-третьих, показатель обеспеченности собственными средствами (коэффициент независимости).

Коэффициент ликвидности предназначен для оценки способности заемщика оперативно высвободить из хозяйственного оборота денежные средства и погасить долговые обязательства:

где Кя- коэффициент ликвидности;./7,- ликвидные средства; Кдо- кратко-срочные долговые обязательства.

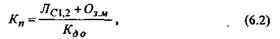

Коэффициент покрытия используется для оценки предела кредитования конкретного заемщика (если данный коэффициент меньше 1, то следует прекратить выдачу ссуд или потребовать гарантию):

где Кп - коэффициент покрытия; ЛС{ 2 - сумма ликвидных средств первого и второго класса; Озм- остаток запасов всех материальных ценностей по балансу.

Показатель обеспеченности собственными оборотными средствами, согласно которому больший размер собственных средств означает большую способность клиента в срок рассчитаться по своим долговым обязательствам:

где Пос - показатель обеспеченности собственными средствами; Фнс -фактическое наличие собственных оборотных средств по балансу; О о — общий размер оборотных средств в запасах, затратах, расчетах и в денежной форме.

Все оборотные активы современного баланса предприятий по классу (степени) ликвидности подразделяются на три класса:

/ класс - средства на расчетном и других счетах в коммерческом банке; денежные средства (наличность в кассе); акции, по которым была выплата дивидендов хотя бы за один год; векселя первоклассных векселедателей.

IIкласс - товары отгруженные, срок оплаты которых не наступил; дебиторы; легко реализуемые требования (временная финансовая помощь своим предприятиям); задолженность рабочим и служащим по зарплате краткосрочного характера.

Я/ класс - отдельные виды запасов товарно-материальных ценностей, пользующихся спросом на рынке (легко реализуемые запасы товарно-материальных ценностей).

Для оценки кредитоспособности клиента коммерческого банка могут использоваться не только основные, но и дополнительные показатели.

/. Группа показателей финансовой устойчивости, отражающей степень финансовой зависимости от внешних заемных средств:

где Ка - коэффициент автономии; \"" с — сумма общих собственных средств; И6 - итог баланса, равный сумме на начало и конец периода, разделенный надвое.

где К1С- коэффициент соотношения заемных и собственных средств, рекомендуемое значение которого не более 0,5; 3,- заемные средства, С. - собственные средства.

где Коо~ коэффициент соотношения основных средств к оборотным (желательно \.\);Oic— основные средства; Ogi - оборотные средства. // Показатели деловой активности заемщика:

где Kag- коэффициент количества оборотов баланса за данный период; О -объем реализации; И6 - итог баланса (баланс должен обернуться за год 3-4 раза.

где Kdj— коэффициент дебиторской задолженности (должен бьп ь больше 1); О - объем реализации; Сд з - средняя дебиторская задолженность (за период).

|

где Ког — коэффициент оборачиваемости готовой продукции; О — объем реализации; Coi — средний остаток готовой продукции.

где Коэ - коэффициент оборачиваемости запасов товарно-материальных ценностей; О - объем реализации; Соз — средний остаток запасов товарно-материальных ценностей.

где Кэк — коэффициент эффективности кредиторской задолженности; О - объем реализации; Скз - средняя кредиторская задолженность.

где К - коэффициент (норма) рентабельности; Вп - валовая прибыль; О - объем реализации.

Отечественный и зарубежный опыт показывает, что изучение кредитоспособности заемщика требует анализа большого количества основных и дополнительных показателей. При этом должна анализироваться динамика каждого из показателей и факторы, влияющие на его изменение. Все это означает, что изучение кредитоспособности осуществляется для качественной оценки заемщика при решении вопроса о возможности и условиях кредитования, определения способности и готовности клиента вернуть взятые им в долг средства в соответствии с условиями кредитного договора. В конечном же счете основными задачами определения кредитоспособности заемщика являются, во-первых, изучение финансового положения субъекта хозяйствования, во-вторых, предупреждение потерь кредитных ресурсов банка вследствие неэффективной деятельности заемщика, в-третьих, стимулирование субъектов хозяйствования в направлении повышения эффективности их деятельности, в том числе наиболее рационального использования заемных средств.

Контрольные вопросы

1.Для чего необходимо определять кредитоспособность заемщика?

2. Что представляет собой кредитное досье и для чего оно нужно?

3. Какие факторы учитываются при оценке кредитоспособности заем

щика?

4. Что представляет собой финансовое состояние заемщика?

5. Почему с переходом к рыночным отношениям возникла необходимость

принципиально нового подхода к определению кредитоспособности?

6. Какие факторы учитываются при предоставлении ссуд?

7. Что представляют собой основные подходы к оценке кредитоспособ

ности заемщика?

8. Что предстаатает собой группировка активов по степени ликвидности?

9. Какие показатели используются для оценки кредитоспособности за

емщика?

Поиск по сайту: