|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Глава 10. ХАРАКТЕРИСТИКА БАНКОВСКИХ РИСКОВ

Банковская экономика немыслима без риска. Риск присутствует в любой операции, только он может быть разных масштабов и по-разному компенсироваться. Поэтому для банковской деятельности важным является не избежание риска вообще, а предвидение и снижение его до минимального уровня. Прежде чем классифицировать и определять банковские риски, следует определить само понятие риска как вероятность (угрозу) потери банком части своих ресурсов, недополучения доходов или произведения дополнительных расходов в результате осуществления определенных банковских операций.

Расходы банков связаны с необходимостью выплаты процентов вкладчику, платы за кредитные ресурсы, покупаемые у других финансово-кредитных институтов, выделения средств на оплату труда банковских служащих и прочие операционные расходы. Применительно к понятию расходов риск может, например, проявляться в следующих формах: изменение рыночной ситуации приводит к необходимости повышения процентов, выплачиваемых по вкладам; всеобщий дефицит кредитных ресурсов отразится на повышении стоимости их приобретения; повышение оплаты труда персонала в других кредитных институтах вызывает необходимость принятия банком соответствующих мер и т. д.

Банки несут также убытки. Последние, проявляющиеся в форме недополучения доходов или произведения расходов сверх намеченных, случаются при недостаточном анализе предстоящей операции, просчетах, неблагоприятном стечении обстоятельств или же просто непредсказуемости ситуации. Риск подобных убытков, связанных с нерациональным размещением средств, неточной оценкой рыночных возможностей и опасностей, всегда грозит обернуться банку серьезными неприятностями.

Банковская деятельность связана с потерями. Потери, понимаемые как непредвиденное снижение банковской прибыли, выступают обобщающим показателем, характеризующим риск, присущий банковской деятельности. Этот показатель сочетает в себе все свойства категорий, описанных выше, а поэтому наилучшим образом характеризует степень риска.

Для того чтобы минимизировать банковские риски, необходимо их классифицировать, а также провести работу по их оценке и методам расчета. Считается, что наиболее важными элементами, положенными в основу классификации банковских рисков, являются:

— тип или вид коммерческого банка (универсальный, специализированный или отраслевой);

- сфера влияния или возникновения банковских рисков (внутренних и внешних);

- состав клиентов банка (мелкие и крупные заемщики);

- метод расчета риска (выделение и соблюдение экономических нормати

вов банковской ликвидности, определение размера допустимого совокупно

го риска банка, отдельного клиента или региона, комплексные и частные ме

тоды расчета);

- степень банковского риска или взвешивание риска (полный, умерен

ный и низкий риск);

- распределение риска во времени (прошлый, текущий и будущий риск);

— характер учета риска (риски по балансовым операциям и по забалансо

вым операциям);

- возможность управления банковскими рисками (открытые риски не

подлежат регулированию, закрытые риски - регулируются);

- средства управления рисками (использование принципа взвешивания

рисков; учет внешних рисков - отраслевого, регионального, страхового; про

ведение систематического анализа финансового состояния клиента банка,

его платежеспособности, кредитоспособности, рейтинга и т. д.; использова

ние политики диверсификации - широкое перераспределение кредитов в

малых размерах большому числу клиентов при сохранении общего объема

операций банка; выдача крупных кредитов только на консорциональной ос

нове, предполагающей распределение рисков по межбанковским соглаше-«

ниям; использование плавающих процентных ставок с целью устранения

негативных последствий инфляции; страхование кредитов и депозитов; вве

дение залогового права и т. д.). <

Стремление коммерческих банков к максимизации прибыли ограничивается возможностью понести убытки (потери). Банковский риск представляет собой стоимостное выражение вероятностного события, приводящего к убыткам (потерям). Практика показывает, что риск тем выше, чем больше возможность получения прибыли. Фактически риски возникают от отклонений действительных данных от оценки настоящего состояния и будущего развития. Связь между доходностью операций банка и его риском в упрощенном виде может быть выражена прямолинейной зависимостью (рис. 10.1).

Как видно, банковский риск никогда не может быть равен нулю, но банк должен всегда определять его объемные характеристики. Главным является непревышение определенной величины риска, после которой нарушается прямолинейная зависимость риска и дохода. В данном случае прямая линия приобретает очертание параболы, и возникает опасность получить только убытки, а также не выйти из зоны допустимого риска. Характерно, что величина риска увеличивается, если:

- вопреки предполагаемым ожиданиям неожиданно возникают те или

иные банковские проблемы;

- перед банком поставлены новые задачи, не соответствующие его про

шлому опыту;

- менеджеры банка не в состоянии принять необходимые и срочные меры,

способные улучшить ситуацию;

- существующий порядок деятельности банка или несовершенство зако

нодательства и нормативной базы мешают принятию мер, оптимальных для

конкретной ситуации.

Рис. 10.1. Взаимосвязь доходности банка и риска

Определив риск как угрозу того, что банк понесет потери, размер которых является показателем уровня рискованности предстоящей операции, делается вывод о степени его вероятности. Поэтому риск можно с достаточной степенью точности оценить при помощи анализа потерь. Количественно размер риска может выражаться в абсолютных и относительных показателях. Однако оценить эти потери абсолютно с достаточной точностью не всегда представляется возможным. Если же отнести размер вероятных потерь к какому-либо показателю, характеризующему банковскую деятельность, например к размеру кредитных ресурсов, размеру расходов или доходов банка в связи с осуществлением конкретной операции, то получится величина риска в относительном выражении. Относительное выражение риска в виде установления допустимого уровня при совершении различных операций применяется при выработке политики банка. Это видимый конечный результат сложной работы по выработке подходов к оценке риска, определению допустимого его уровня, что и составляет понятие стратегии риска. Разработка стратегии риска проходит несколько этапов:

- выявление факторов, увеличивающих и уменьшающих конкретный вид

риска при осуществлении определенных банковских операций;

— анализ выявленных факторов с точки зрения их воздействия на риск;

- оценка конкретного вида риска;

- анализ отдельных операций с точки зрения соответствия приемлемому

уровню риска;

- разработка мероприятий по снижению риска.

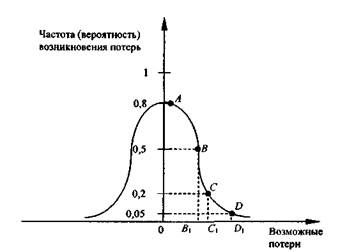

Оценка конкретного вида риска предполагает, что банк понесет некоторые потери, а также есть зависимость между величиной потерь и вероятностью их возникновения, графически выражаемая так называемой кривой риска (рис. 10.2), являющейся более сложной, чем прямолинейная зависимость на рис. 10.1.

|

|

-область критического риска (участок CD на рис. 10.2) подразумевает вероятность потерь, достигающих величины собственных средств банка. Такое положение приравнивается к банкротству банка, а поэтому должно быть исключено в банковской практике. При этом точка Dt обозначает величину возможных потерь, равную размеру собственных средств банка.

Для построения кривой риска применяют статистический метод, метод экспертных оценок, аналитический метод.

При статистическом методе определяется частота возникновения некоторого уровня потерь (число случаев наступления конкретного уровня потерь делится на общее число случаев в статистическом выборе). Затем строится график зависимости между частотой возникновения потерь и их возможной величиной.

Метод экспертных оценок предполагает построение кривой риска на основе данных экспертов. При таком методе сбор и изучение оценок делаются специалистами на основе учета всех факторов риска и статистических данных. При этом необходимо получить как можно больше исходных данных (исходных точек) для построения графика зависимости между возможными потерями и средними значениями экспертных оценок (вероятностями потерь), поскольку при незначительном количестве экспертных оценок построение объективной кривой риска затрудняется.

Аналитический метод основан на использовании теории игр и в настоящее время практически не применяется.

Названные выше методы построения кривой вероятностей возникновения определенного уровня потерь не являются равноценными, но позволяют хотя бы приблизительно произвести оценку риска проведения любой банковской операции. Однако во всех случаях банковский риск должен быть определен и измерен. Считается, что наиболее правильно степень допустимости общего размера риска банка определяется следующей формулой:

где С - степень допустимости общей величины риска банка; Р - риски банка по всем операциям или взвешенные с учетом риска активы; К- капитал банка; Рт — внешние риски банка.

Данная формула отражает максимально возможную степень риска банка за определенный период, после которого следует крах банка. Считается, что максимально допустимое значение формулы 10.1 не должно превышать значение 10.

Однако только комплексный, всесторонний подход к изучению многообразия банковских рисков может дать позитивный результат. Данная пробле-

ма усложняется тем, что уменьшение того или иного вида банковского риска может приводить к противоречивым результатам банковской деятельности. Для уменьшения этого негативного явления требуется полная ясность в характеристике конкретного банковского риска. В противном случае банковская деятельность будет обладать значительной степенью неопределенности.

Одной из главных проблем, с которой приходится сталкиваться любому банку, начавшему строить систему управления рисками, является оптимизация состава показателей, характеризующих банковские риски. Это связано с тем, что на начальном этапе практически невозможно сразу установить контроль за большим количеством показателей. В этой связи выделяют ограниченное количество основных показателей, изучая которые руководство банка могло бы наиболее эффективно отслеживать правомерность проводимых банковских операций с минимальным риском.

Кредитный риск — потенциальные потери, возникающие при неблагоприятном изменении структуры денежных потоков банка в результате неисполнения (или неточного исполнения) клиентами, контрагентами или эмитентами своих обязательств перед банком либо обязательств по сделкам, гарантированным банком. В данную категорию попадают риски, связанные как с осуществлением прямого кредитования заемщиков и оказанием им услуг кредитного характера, так и риски, связанные с нарушениями условий расчетов по сделкам, заключаемым банком на открытом рынке.

Управление кредитным риском осуществляется следующими способами:

- диверсификация портфеля ссуд и инвестиций банка;

- предварительный анализ кредитоспособности заемщика;

- оценка стоимости выдаваемых кредитов и последующее их сопровож

дение;

- страхование кредитов;

— привлечение достаточного обеспечения.

Диверсификация кредитного риска предполагает рассредоточение имеющихся у банка возможностей но кредитованию и инвестированию. Кредитный риск возрастает по мере увеличения общего объема кредитования и степени концентрации кредитов среди ограниченного числа заемщиков. В целях диверсификации необходимо провести рационирование кредита, ввести плавающие лимиты кредитования, сверх которых кредиты не предоставляются вне зависимости от уровня процентной ставки.

Большое значение для уменьшения кредитного риска имеет анализ кредитоспособности заемщика. Для этого используется система показателей.

Оценка стоимости выдаваемых кредитов и последующее их сопровождение выражаются в классификации кредитов по группам риска и создании

резерва по сомнительным долгам в зависимости от группы риска. Поскольку резерв создается за счет отчислений, относимых на расходы банка, то это и составляет часть понятия стоимости кредита для банка.

Страхование кредита предполагает полную передачу риска его невозврата организации, занимающейся страхованием. В настоящее время существует много различных вариантов страхования кредитов, но все расходы, связанные с их осуществлением, относятся, как правило, на ссудополучателей.

Привлечение достаточного обеспечения означает, что банку практически полностью гарантируется возврат выданного кредита и процентов по нему. Важным является тот факт, что размер обеспечения ссуды покрывает не только величину выданного кредита, но и сумму процентов по нему.

Самым ответственным этапом управления кредитным риском является его оценка в момент выдачи кредита, т. е. в период, когда имеет место скрытая фаза риска. В этих целях надо дать оценку кредитного предложения, представленного потенциальным заемщиком.

Валютный риск связан с колебанием курсов валют. Банк подвергается этому риску при проведении различных операций с иностранной валютой. Этот вид риска вызван изменением реальной стоимости иностранных валют и обусловлен их неустойчивостью, особенно при переходе к плавающим валютным курсам. Валютный риск можно уменьшить путем применения различных методов, среди которых выделяют защитные оговорки, валютные оговорки, хеджирование и др.

Защитные оговорки представляют собой договорные условия, включаемые по соглашению сторон в межгосударственные экономические соглашения, предусматривающие возможность изменения (пересмотра) первоначальных условий договора в процессе его исполнения.

Валютная оговорка — сумма денежных обязательств, которая меняется в зависимости от изменений курсового соотношения между валютой платежа и какой-либо другой более устойчивой (группой валют), определенной в качестве валюты оговорки.

Хеджирование (ограждение) предусматривает создание встречных требований и обязательств в иностранной валюте. Наиболее распространенный вид хеджирования — заключение срочных валютных сделок. Например, английская торговая фирма, ожидающая через 6 месяцев поступления долларов США, осуществляет хеджирование путем продажи этих будущих поступлений на фунты стерлингов по срочному курсу на 6 месяцев. Заключая срочную валютную сделку, фирма создает обязательство в долларах для балансирования имеющихся долларовых требований. В случае снижения курса доллара против фунта стерлингов убытки по торговому контракту будут компенсированы за счет прибыли по срочной валютной сделке.

С целью уменьшения валютного риска банки осуществляют:

—выдачу ссуд в одной валюте с условием ее погашения в другой с учетом

форвардного курса, зафиксированного в кредитном договоре. Данная мера

позволяет банку застраховаться от возможного падения курса валюты кре

дита;

—форвардные валютные контракты, предполагающие заключение сроч

ных соглашений между банком и клиентом о купле-продаже иностранной

валюты при фиксации в соглашении суммы сделки и форвардного обменно

го курса;

- валютные фьючерсные контракты, представляющие собой соглашение

купить или продать определенное количество иностранной валюты в опре

деленный день в будущем;

- валютные опционы, дающие их владельцу право (но не обязательство)

купить некоторое количество иностранной валюты по определенному курсу

в рамках ограниченного периода времени или по окончании этого периода.

Валютный опцион типа «колл» дает его покупателю право приобрести ва

люту, оговоренную контрактом, по фиксированному курсу (продавец опцио

на должен будет продать соответствующую валюту по зафиксированному

курсу). Валютный опцион типа «пут» предоставляет право его покупателю

продать валюту, оговоренную контрактом, по фиксированном курсу (прода

вец опциона должен будет купить соответствующую валюту по данному кур-

су);

— валютные свопы, представляющие собой соглашение между двумя сто

ронами об обмене в будущем сериями платежей в разных валютах. При этом

валютные свопы пассивами представляют обмен обязательствами по уплате

процентов и погашению основного долга в одной валюте на подобные обя

зательства в другой, что позволяет помимо снижения долгосрочного валют

ного риска уменьшить также затраты в связи с привлечением ресурсов. Ва

лютные свопы активами позволяют сторонам произвести обмен денежными

доходами от какого-либо актива в одной валюте на аналогичные доходы в

другой валюте, что позволяет снизить долгосрочный валютный риск и по

высить доходность активов;

- ускорение или задержку платежей, используемые при осуществлении

операций с иностранной валютой. Данным приемом пользуются для защи

ты от валютного риска или получения выигрыша от колебаний валютных

курсов. Тем не менее риск потерь может по-прежнему быть, поскольку вполне

вероятно неправильное предсказание направления изменения валютного

курса;

— диверсификацию валютных средств банка в иностранной валюте, что

предполагает постоянное наблюдение за колебанием ее курса;

ИЗ

- страхование валютного риска, что предполагает передачу всего риска

страховой организации.

Процентный риск связан с колебаниями рыночных процентных ставок. Этот риск связан с тем, что средняя стоимость привлеченных средств банка (депозитов и взятых взаймы денег), связанная с предоставлением кредита, может обогнать в течение срока действия кредита среднюю процентную ставку по кредитам. Управление процентным риском включает управление как активами (кредитами и инвестициями), так и обязательствами (заемными средствами) банка. Задача управления процентным риском включает минимизацию этого риска в пределах прибыльности банка и целей ликвидности. При этом выделяют такие виды процентного риска, как позиционный и структурный.

Снижение процентного риска может осуществляться путем: — страхования процентного риска, что предполагает полную передачу соответствующего риска страховой организации;

- выдачи кредитов с плавающей процентной ставкой, что позволяет банку

вносить соответствующие изменения в размер процентной ставки по выдан

ному кредиту в соответствии с колебаниями рыночных процентных ставок;

использования срочных соглашений, представляющих собой заключение между банком и клиентом специального форвардного соглашения о предоставлении в оговоренный день кредита в определенном размере и под установленный процент. В данном случае заранее фиксируется дата и величина будущего кредита, а также плата за пользование им. Данный метод хеджирования позволяет разделить между банком и заемщиком риск, связанный с колебанием процентных ставок;

- применения процентных фьючерсных контрактов, представляющих

собой срочные контракты для игры на процентных ставках. Они использу

ются для спекуляции на колебаниях рыночных процентных ставок и покры

тия процентного риска,

- проведения процентных опционов, под которыми понимается согла

шение по предоставлению держателю опциона права (но не обязательства)

купить или продать некоторый финансовый инструмент (краткосрочную ссу

ду или депозит) по фиксированной цене до или по наступлении определен

ной даты в будущем,

- использования процентных свопов, под которыми подразумевается об

мен процентными платежами по кредитным обязательствам (но не платежа

ми по основному долгу), заключенными на одну и ту же сумму, но на разных

условиях. Процентная ставка в этом случае может быть плавающей, фикси

рованной или ориентирующей на ставки на различных рынках ссудных ка

питалов.

Рыночный риск связан с возможными потерями, которые могут возникнуть в результате переоценки денежно-финансовых инструментов, являющихся предметом купли-продажи на рынке Тем самым в данную категорию попадают валютный и процентный риск, риск изменения рыночной стоимости ценных бумаг, производных финансовых инструментов, проведения факторинговых и лизинговых операций и т. д. Особенно подвержены рыночному риску вложения в ценные бумаги, рыночная стоимость которых формируется под влиянием спроса и предложения, т. е. котируется. С целью снижения рыночного риска банки осуществляют:

- фьючерсные контракты на куплю-продажу ценных бумаг, представля

ющие право их владельцу на куплю или продажу соответствующих ценных

бумаг по установленному заранее курсу. Данные фьючерсы позволяют «иг

рать» на колебаниях рыночной стоимости ценных бумаг или уменьшать риск

потерь от таких колебаний;

- фондовые опционы, т. е, право купить или продать акции (другие цен

ные бумаги, обращающиеся на фондовой бирже) в течение оговоренного

срока;

- диверсификацию инвестиционного пор!феля, являющуюся важнейшим

средством защиты от обесценения ценных бумаг.

Депозитный риск связан с досрочным отзывом вкладчиками своих вкладов из банка Поэтому при формировании своей ресурсной базы банк должен учитывать вероятность увеличения расходов по привлечению ресурсов в случае изменения ситуации на денежно-финансовом рынке. Наиболее оптимальным вариантом является toi, когда долгосрочные вложения сбалансированы по объему и срокам с долгосрочными депозитами В противном случае возникает риск iom, что по завершении срока депозита банк может оказаться перед проблемой удорожания ресурсов и понести потери от долгосрочного вложения средств.

Риск ликвидности представляет собой потенциальные потери, которые могут возникнуть в результате временной утраты банком способности отвечать по своим обязательствам. Причиной возникновения риска ликвидности является осуществление банком одной из своих важнейших функций - функции трансформации (изменения) сроков между привлекаемыми и размещаемыми ресурсами. Поэтому риск ликвидности связан с невозможностью быстрой конверсии финансовых активов в платежные средства без потерь. С целью обеспечения необходимого уровня ликвидности коммерческие банки используют:

—отзыв или конверсию кредитов;

—распределение активов и пассивов путем составления таблицы всех

счетов пассивов в целях выявления, какую часть каждого вида пассивов необ-

ходимо разместить в ликвидные статьи активов для поддержания заданных коэффициентов ликвидности;

- расширение масштабов пассивных операций по привлечению средств

клиентов;

- продажу ценных бумаг с обратным выкупом;

- выпуск на денежно-финансовый рынок коммерческих бумаг (сертифи

каты, облигации, векселя);

- получение различных кредитов.

Риск структуры капитала состоит в том, что при структуре капитала с большим удельным весом статей переоценки основных средств банк, вложивший значительные средства клиентов в кредитные операции со сроком погашения больше сроков привлечения ресурсов, при изменении ситуации на рынке может понести как дополнительные потери (при удорожании ресурсов), так и оказаться банкротом из-за признания его неплатежеспособным (массовое изъятие ресурсов). В качестве основной меры по предотвращению данного вида риска является поддержание высокого удельного веса реальной составляющей собственного капитала (сумма фондов, прибыли, фонда переоценки основных средств, нереализованных курсовых разниц (за исключением валюты, внесенной в уставный фонд), уменьшенной на сумму иммобилизации, износа основных средств, долгосрочных вложений капитала, сумму недоначисленного резерва на возможные потери по сомнительным долгам и акций, выкупленных у своих акционеров).

Риск инноваций имеет сильную связь с областью маркетинга и означает опасность неокупаемости произведенных затрат при продвижении нового продукта, в том числе и банковского, с одной стороны, и риск недостаточности квалификации персонала, технического обеспечения - с другой. В качестве мер по предотвращению данного вида риска при продвижении новых банковских продуктов большое внимание требуется уделять предварительному обучению Со стороны центрального банка необходим контроль на стадии лицензирования определенных видов операций в виде оценки готовности банка к осуществлению новых для этого банка услуг.

Необходимо выделить отдельно еще ряд крупных рисков. Прежде всего, это юридический риск, особенно проявляющийся в период трансформации экономики. Поэтому он присущ для стран с неразвитым банковским и другим законодательством. В данном случае часто меняющиеся законы и нормативные акты, связанные с деятельностью банков, налогами, неоднозначное их толкование часто приводят к тому, что производимая банком финансовая операция, выгодная в момент ее начала, становится убыточной для банка после выхода очередного нормативного акта. Для устранения этого вида риска необходимо пользоваться не только самыми последними инструкциями, но и быть в курсе близких изменений.

Характерной особенностью рисков финансовых услуг является то, что, например, операционные и другие риски не могут контролироваться с помощью количественных параметров. Поэтому управление данным видом рисков требует построения в банке всеобъемлющей системы внутреннего контроля, предусматривающей правильное разграничение полномочий и функций.

Решение проблемы оптимизации состава показателей, характеризующих банковские риски, а также способствующих их измерению, является лишь одной из составляющих системы управления рисками в коммерческом банке. Другим важнейшим фактором является построение в банке соответствующей организационной структуры, обеспечивающей постоянное участие высшего управленческого персонала в процессе принятия решений в области управления рисками и жесткий контроль за исполнением принимаемых решений. Это означает, что только совместное решение методологических, технологических и организационных вопросов позволит банку построить современную систему управления рисками.

Контрольные вопросы

1.С чем связано возникновение банковских рисков?

2. Какие элементы положены в основу классификации банковских рис

ков?

3. Что воздействует на величину рисков?

4. Из каких этапов состоит разработка стратегии риска?

5. Что представляет собой кривая риска?

6. Какие методы используются для построения кривой риска?

7. Какие бывают основные виды банковских рисков и что они собой пред

ставляют?

Поиск по сайту: