|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

ПРОЕКТНЕ ФІНАНСУВАННЯ

Проаналізувати і докладно описати систему організації фінансування інвестиційного проекту: порядок визначення джерел фінансування інвестиційних проектів, провести оцінку оптимальності їх структури та описати організацію процесу фінансування.

Джерелами фінансових ресурсів для фінансування інвестиційних проектів є:

- залучені кошти;

- запозичені кошти;

- лізинг;

- власні кошти;

- іноді, державний бюджет.

Власні кошти (капітал), є найдешевшими, однак відіграють роль забезпечення надійності банку, ефективності його діяльності. Власний капітал є джерелом початкових ресурсів банку, є гарантом, дозволяє банку виконувати свої зобов'язання. Найбільшою статею власного капіталу є статутний капітал, який складав на 01.08.2008 - 770 млн.грн. Прибуток зріс у декілька разів.

Обсяг капіталу зростає, наприклад за 2007 рік на 400 млн. грн. З цього випливає, що АКІБ «УкрСиббанк» проводить політику капіталізації, тобто збільшує величину власного капіталу.

До запозичених коштів відносяться:

- емісія облігацій;

- кредити банків та інших фінансово-кредитних установ;

- вексельні кредити;

- комерційний кредит;

- факторинг;

Згідно балансу та річного звіту 2007 року можна сказати, що основними запозиченими ресурсами банку є: заборгованість перед іншими банками (400151 тис.грн). Також АКІБ «УкрСиббанк» емітував боргові цінні папери у 2007 році і мав заборгованість 57390 тис. грн.; кошти, отримані від НБУ складають 85729 тис. грн;

Боргових цінних паперів банк мав в такій кількості: облігації - 18532 тис. грн., депозитній сертифікати - 4981 тис. грн., векселі 2 тис. грн. Облігації випущені Банком, мають строк погашення у грудні 2008 року, фіксовану купонну ставку 16% та ефективну доходність до погашення 21%

Залучені кошти становлять найбільшу питому вагу у структурі пасивів банку. Переважно залучені кошти використовуються в операційній діяльності банку. Якщо порівнювати запозичені та залучені кошти, то останні є більш дешевими для банку. Отож, джерелами формування залучених коштів у банку є: депозити фізичних та юридичних осіб, залишки на поточних рахунках, кошти інших банків. На 01.08.2008 кошти фізичних осіб склали - 1,3 млрд. грн.

Кошти державного бюджету також можуть бути джерелом формування ресурсів банку, якщо об'єктом інвестиційного проекту виступає капітальне будівництво. У випадку АКІБ "УкрСиббанк" таких коштів не маєх.

Лізинг. У своєму складі АКІБ "УкрСиббанк" має дочірню компанію "Українська лізингова компанія". Плюсами використання лізингового кредиту є:

- розмір гарантій зменшується на вартість об'єкту лізингу

- гарантований контроль за цільовим використанням коштів

- менший ризик для інвестора;

Результати діяльності Банку за звітний рік розкриваються в Звіті про фінансові результати та примітках до звіту.

Фінансовий результат діяльності АКІБ «УкрСиббанк» за звітний період є позитивним і складає прибуток у розмірі 417 млн. грн,., що на 110 % більше прибутку 2007-го року

Основними чинниками зростання прибутку є збільшення чистого процентного доходу (на 1 092 млн. грн. або 82,2%) та торговельного доходу (на 481 млн. грн. або 274,8 %), що більшою мірою пов'язано із зростанням обсягів операцій з клієнтами Банку. В загальному об'ємі операційні доходи за 2008 р. зросли на 1 577 млн. грн., тобто на 77 %.

Чистий проиентний дохід Банку у 2008 році становить 2 421 млн. грн., що складає 67% від загального осягу доходів, отриманих Банком в 2008 році

Процентний дохід Банку має таку структуру (розкривається у Примітці 28:

Процентні доходи від операцій з банками - 3,5%

Процентні доходи від кредитування - 94,1%

Процентні доходи за цінними паперами в портфелі банку на продаж- 2,4%

Найбільшою складовою частиною в процентних доходах є доходи від кредитування клієнтів корпоративного та роздрібного сегментів ринку, що характеризує розвиток банку як міцного кредитного інституту, діяльність якого спрямована на сприяння розвитку вітчизняної економіки.

Процентні витрати мають наступну структуру (розкриваються у Примітці 28):

Процентні витрати за операціями з банками - 54%

Процентні витрати за коштами, що отримані від клієнтів - 39,2%

Процентні витрати за цінними паперами власного боргу - 1.6%

Інші-5,2%.

Основними складовими процентних витрат є витрати по залученню коштів банків - інвесторів.

Чистий комісійний дохід Банку у 2008 році складає 532 млн. грн., який складає 14,7% від загального обсягу доходів, отриманих Банком в 2008 році.

Чистий торгівельний дохід за 2008 рік - 656 млн. грн.

Інші доходи за 2008 рік становлять 15 млн. грн., протягом року отримано збиток від участі в капіталі - -10 млн.грн.

Адміністративні та інші операційні витрати Банку за 2008 рік становлять 1 830 млн. грн. Значне зростання операційних витрат обумовлено зростанням чисельності персоналу Банку, збільшенням заробітних плат та інфляцією.

Витрати з податку на прибуток за 2008 рік становлять 172 млн. грн.

З приведених даних видно, найбільші витрати банк несе по депозитах фізичних осіб. Проведення оцінки оптимальності структури джерел фінансування інвестиційних проектів - це складний процес. Він залежить від кон'юнктури ринку, актуальності інвестиційного проекту. Завжди під час передінвестиційних досліджень перед суб'єктами господарювання виникає проблема визначення обсягу інвестицій для фінансування проекту, а головне - визначити джерела їх формування. Так як інвестування здійснюється на досить тривалий період, тому віддається перевага власним коштам, або залученим

Інвестору перед прийняттям певного проекту потрібно вибрати найвигідніше співвідношення внутрішніх і зовнішніх джерел. Формуючи структури інвестиційних витрат, інвестор застосовує норму доходу на вкладений капітал і порівнює її з вартістю запозичених і залучених коштів.

Організація процесу фінансування інвестиційних проектів в АКІБ «УкрСиббанк», відбувається наступним чином.

Етап І: генерація інвестиційної ідеї, яка в здійснюється Департаментом інвестиційної діяльності.

Етап II: збирання та аналіз інформації щодо конкретного інвестиційного проекту, в процесі якого можуть бути задіяні більшість департаментів банку. Це Служба безпеки банку, Кредитний відділ, Казначейство та ін.

Етап III: Департамент інвестиційної діяльності проводить аналіз зібраної інформації та робить попереднє рішення. В ньому наводиться детальний аналіз інвестиційного проекту (пропозиції), фінансовий план, обґрунтування доцільності та розрахунок економічної ефективності з використанням відповідної системи показників та коефіцієнтів (строк окупності, період окупності, доходність, економічний ефект та ефективність та інше.

Етап IV: передача попереднього рішення на розгляд та узгодження до Кредитного комітету першого або вищого рівня. Тут виноситься основне рішення по проекту.

Етап V: у разі позитивного рішення Кредитного комітету здійснюється фінансування проекту та відбувається його супроводження відповідним підрозділом банку.

АКІБ «УкрСиббанк» постійно проводить андерайтинг, тобто випуск ЦП інших емітентів, наприклад КиївСтар ДжЕсЕм. Розширюється і робота лізингової компанії. Вимоги до проектів, для реалізації яких надаються кредити:

1. мінімальна сума кредиту - не визначена

2. максимальна сума - вирішується на КК вищого рівня

3. максимальний термін кредиту - 7 років

4. максимальна відстрочка погашення основної суми боргу - на 12 міс

5. ставка відсотку - визначається (орієнтовно 12-15%) % річних

6. кредитуються тільки фінансово-стійкі та забезпечені заставою проекти, при цьому вартість застави не повинна бути меншою 130 % від суми загальної заборгованості з кредиту.

7. кредитні кошти не спрямовуються на придбання цінних паперів діючих підприємств

Вимоги до позичальників:

1. Підприємство повинно бути зареєстровано в Україні як юридична особа і відноситися до приватного сектора чи контролюватися ним.

2. Співвідношення «Борг/Капітал» протягом терміну впровадження проекту не повинно перевищувати 70:30.

3. Коефіцієнт обслуговування боргу повинен бути не меншим за 1,5.

Додаткові платежі: - одноразова комісія за надання кредиту в розмірі 1,1- 2 % від затвердженої суми кредиту (може бути включена 50% до суми кредиту);

На прикладі фінансового плану конкретного інвестиційного проекту та складено прогнозні таблиці прибутків/збитків з докладними обґрунтуваннями за обраним напрямком інвестування в межах запропонованого викладачем бізнес-плану до інвестиційного проекту.

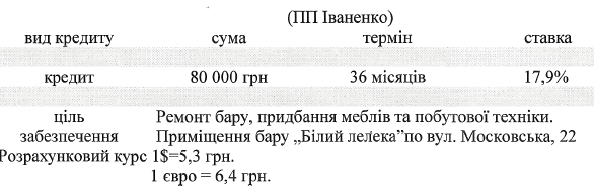

Розглянемо їх на такому умовному прикладі:

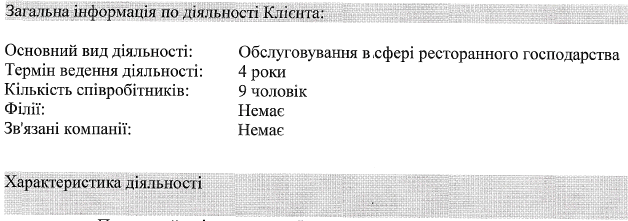

Приватний підприємець Іваненко, 1957 р.н., офіційно зареєстрована як приватний підприємець з 1996 року, є платником ПДВ з 1997 p., але даним видом підприємницької діяльності займається 4 роки. Клієнтка є власником приміщення бару „Білий лелека", загальною площею 112,4 кв.м., що знаходиться за адресою м. Івано-Франківськ, вул. Московська, 22

Приміщення бару знаходиться на першому поверсі трьохповерхової цегляної будівлі - будинку побуту і складається з чотирьох кімнат: зал, кухня, кабінет і кладова - площею 70,0 + 14,1 + 25,1 +3,2 кв.м. Схема роботи:

Бар „Білий лелека" функціонує 4 роки, щоденно, з 15.00 до 4.00 год. Банкетний зал вміщує до 100 осіб одночасно, в залі є жива музика, барна стійка, столи, шкіряні меблі. Обладнання в барі на загальну суму 20 000 грн. (холодильники, морозильні камери, муз.обладнання (караоке), шкіряні меблі, бар-стійка, кухонне обладнання і т.п.).

В барі працює 9 чоловік, 5 з яких офіційно оформлені: 2 кухарі із з/п 300 грн./міс (кожен робить по 15 діб в місяць), 2 бармени з з/п 300 грн./міс (кожен робить по 15 діб в місяць), 3 офіціанти: 2 - з з/п по 300 грн./міс (кожен робить по 15 діб в місяць), 3-ій з з/п 480 грн/міс (працює 4 дня в тиждень), танцівниця 100 грн./день (працює 4 дні/тижд), бухгалтер із з/п 300 грн/міс.

Основні постачальники: ТОВ „Л" (продукти харчування і напої), ПП Ж (пиво), ТОВ „А - Росія" (алкогольні напої), супер-маркет „К", ринок м. Івано-Франківська. Закупка продуктів харчування відбувається кожного дня на 300 - 1000 грн (залежить від замовлення, напр. бенкет і т.ін.). Середня виручка в день складає 1250 грн. Націнка на продукти харчування, страви, напої 100 %.

Супутні витрати Клієнтки: представницькі витрати - 200 дол. США/міс, комун, витрати - 154 грн./міс, телефон - 83 грн./міс, оренда землі (123,28 кв.м.) - 28 грн./міс, транспортні витрати - 640 грн./міс,., обслуговування касового апарату - 42 грн/міс.Податки: 535 грн./міс. в середньому сплачується по ПП Іваненко (платник податку на додану вартість) - 385 грн. від фонду зарплати (офіційно зареєстровано 5 чол., 4 з них на повну ставку, 1 - на 0,25 ставки), 150 грн./міс - відрахування в соц. Фонди.

Витрати пов'язані з підприємницькою діяльністю: Торговий патент - 300 грн/міс, ліцензія на право здійснення роздр. торгівлі алк. напоями - 333 грн/міс, ПДВ - 200 грн/міс. Згідно архітектурно-планіровочного зонування, будівля, в якій знаходиться приміщення бару розташовані поблизу центральної частини Місчного масиву м.Івано-Франківська, поруч проходять важливі транспортні та пішоходні потоки, неподалік розташований житловий сектор.

Конкурентів немає, тому що бар розташований у вигідному місці і вміщує одночасно до 100 осіб. У Позичальниці давно сформоване коло постійних відвідувачів, вона має досвід у даному виді діяльності, це є. сімейний бізнес, крім цього є бажання працювати. Існує підвищений попит на дану пропозицію.

Цільове використання кредиту

Клієнтка запросила кредит:

1. На косметичний ремонт приміщення бару, придбання меблів та побутової техніки для кухні. Клієнт планує повернути кредит на протязі 36 місяців.

Кредитної історії:немає

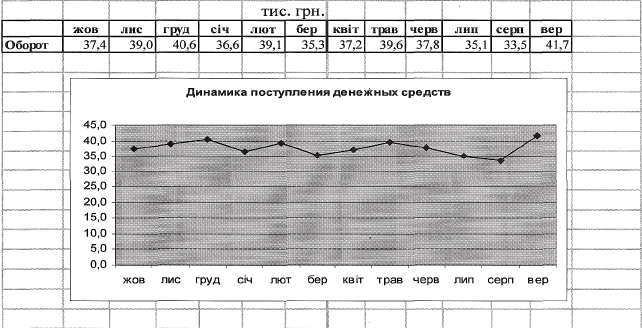

Характеристика грошових потоків:. Р/Рахунку немає.

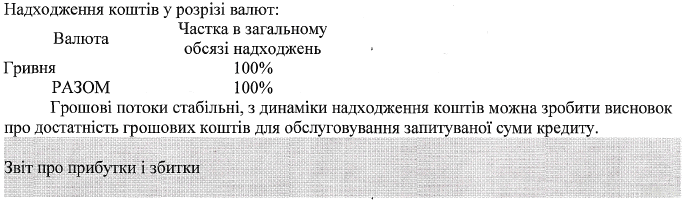

Надходження коштів

1 - Дохід від бару.

2 - Націнка в барі складає 100 %.

3 - В барі працює 2 кухарі із з/п 300 грн./міс (кожен робить по 15 діб в місяць), 2 бармени з з/п 300 грн./міс (кожен робить по 15 діб в місяць), 3 офіціанти: 2 - з з/п 300 грн./міс (кожен робить по 15 діб в місяць), 3-ій з з/п 480 грн/міс (працює 4 дня в тиждень), танцівниця -100 грн./день (працює 4 дні в тиждень), бухгалтер із з/п 300 грн./міс

4 - Комунальні послуги в приміщенні бару.

5 - Оренда землі (123,28 кв.м) - 28 грн./міс. Оренда терміном на 5 років з 28.02.2003 до 28.02.2008 року.

6-У власності підприємця знаходяться автомобілі ИЖ-2715 1992 р.в. та Мазда, 1988 р.в.

7 - Інші витрати - обслуговування касового апарату.

8 - Податки: 535 грн./міс. в середньому сплачується по ПП Іваненко (платник ПДВ), 385 грн/міс - від фонду зарплати за п'ятьох оформлених працівників (4 - на повну ставку, 1- на 0,25 ставки) +150 грн./міс відрахування в соц. Фонди

9 - Торговий патент.

10 - Ліцензія на право здійснення роздрібної торгівлі алкогольними напоями.

11 - Податок на додану вартість.

12 - Представницькі витрати - 200 дол.США.

13 - Витрати на телефони: 1 мобільний - 100 грн/міс, домашній - 50 грн./міс, службовий -80 грн.

14 - Комунальні послуги в будинку де проживає Іваненко 100 грн./міс

15 - Витрати на сім'ю становлять 400 дол.США Висновки:

Звіт прибутків та збитків показав, що клієнт має в місяць чистого прибутку в середньому 8 848 грн., щомісячний внесок по кредиту складає 3 415,56 грн., або 39% від чистого прибутку. Тому можна зробити висновок: чистого прибутку достатньо для погашення внесків по кредиту; динаміка надходжень в цілому стабільна.

Аналіз структури балансу і фінансових показників:

Поиск по сайту: