|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Взаимодействие реального и денежного секторов экономики. Совместное равновесие двух рынков. Модель IS—LM

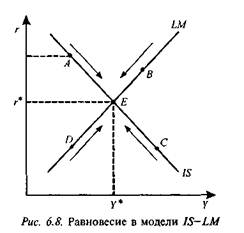

Кривая IS отражает все соотношения между Y и r, при которых товарный рынок находится в равновесии. Кривая LM ~ все комбинации Y и r, которые обеспечивают равновесие денежного рынка. Пересечение кривых IS и LM дает един-

ственные значения величины ставки процента r * (равновесная ставка процента) и уровня дохода Y* (равновесный уровень дохода), обеспечивающие одновременное равновесие на товарном и денежном рынках. Равновесие в экономике достигается в точке Е (рис. 6.8)1.

На рис. 6.8, например, в точке А, которая лежит на кривой IS, но вне кривой LM, существует равновесие на товарном рынке (т.е. совокупный выпуск равен совокупному спросу). В этой точке процентная ставка оказывается выше равновесной, поэтому спрос на деньги меньше, чем их предложение. Так как у людей есть лишние деньги, они попытаются избавиться от них, купив облигации. В результате увеличатся цены на облигации, что приведет к падению процентных ставок, а это в свою очередь приведет к росту планируемых инвестиционных расходов. Таким образом, совокупный спрос вырастет. Точка, описывающая состояние экономики, движется вниз по кривой IS до тех пор, пока процентная ставка не упадет, а совокупный выпуск не вырастет до равновесного уровня.

В случае если экономическая ситуация описывается точкой, лежащей на кривой LM, но вне кривой IS (точки В и D),

'В современной интерпретации в модель IS—LM не просто денежный, а финансовый рынок в целом При этом утверждается, что если равновесие установилось на рынках товаров и денег, то в соответствии с законом Вальраса оно устанавливается и на рынке ценных бумаг.

рыночные механизмы все равно приведут ее к равновесию. В точке В, даже несмотря на то, что спрос на деньги равен их предложению, совокупный выпуск оказывается выше равновесного уровня, больше совокупного спроса. Фирмы не могут продать свою продукцию и накапливают незапланированные запасы, что заставляет их сокращать производство и снижать выпуск. Снижение объема производства означает, что спрос на деньги упадет, это приведет к снижению процентных ставок. Точка, описывающая состояние экономики, будет двигаться вниз по кривой LM до тех пор, пока не достигнет точки общего равновесия.

6.4. Взаимодействие фискальной и денежно-кредитной политики в модели IS-LM. Использование модели IS—LM для анализа последствий стабилизационной политики. Ликвидная ловушка

Кривые IS и LM могут изменять свое положение под воздействием различных факторов, из которых наибольший интерес представляют изменениях государственных расходов, налогов и предложения денег, поскольку они являются инструментами фискальной и денежно-кредитной политики. В модели IS—LM воздействие фискальной политики будет отражаться в сдвигах кривой IS, а денежно-кредитной - в сдвигах кривой LM.

Рассмотрим сдвиг кривой IS, вызванный ростом государственных расходов. Предположим, что первоначально равновесие на рынках товаров и денег достигалось в точке Е1 при процентной ставке r 1 и национальном доходе Y1 (рис. 6.9). Допустим, экономическая ситуация в стране потребовала увеличения государственных расходов, что приведет к увеличению совокупных расходов и росту национального объема производства. Кривая IS1, сдвигается в положение IS2. Но растущий совокупный выпуск увеличивает спрос на деньги, который начинает превышать предложение денег и соответственно приведет к росту процентной ставки до r 2. Новое положение равновесия на рынках товаров и денег будет достигнуто в точке Е2, а совокупный выпуск увеличится до Y2,

Причем, увеличение Y произошло не на DY= Y 3 — Y1, а на величину Y2 — Y1, т.е. в меньшей степени, чем следовало ожидать: рост процентной ставки снижает мультипликативный эффект государственных расходов. Прирост государственных расходов частично вытесняет плановые инвестиции, т.е. оказывает влияние эффект вытеснения. Этот эффект снижает эффективность стимулирующей фискальной политики. Именно на него ссылаются монетаристы, утверждая, что фискальная политика недостаточно действенна и приоритет в макроэкономическом регулировании должен быть отдан денежно-кредитной политике.

Снижение налогов при неизменном уровне государственных расходов приводит к тому, что при любом данном значении процентной ставки совокупный выпуск будет больше вследствие роста располагаемого дохода, потребления и совокупного спроса. Величина этого воздействия определяется налоговым мультипликатором. Однако, равновесный уровень дохода также меньше, чем в модели кейнсианского креста за счет повышения ставки процента.

Таким образом, стимулирующая фискальная политика (увеличение государственных расходов и снижение налогов) сдвигает кривую IS вправо (вверх), что увеличивает уровень дохода и ставку процента. Наоборот, сдерживающая фискальная политика (сокращение государственных расходов и увеличение налогов) сдвигает кривую IS влево, что сокращает доход и уменьшает ставку процента.

|

|

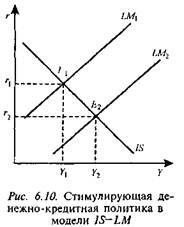

Влияние денежно-кредитной политики. Пусть первоначально экономика находится в состоянии равновесия в точке Е1 (рис. 6.10). Предположим, что правительство решает снизить уровень безработицы, увеличить объем совокупного выпуска путем увеличения предложения денег. Увеличение предложения денег сдвигает кривую LM вправо (вниз), в результате процентная ставка падает с r 1 до r 2, величина дохода растет с Y1 до Y2.

Рост предложения денег (сдвиг кривой LM в положение LM2) создает избыточное предложение на рынке денег, в результате чего ставка процента снижается. Ее падение вызывает рост инвестиционных расходов, приводящий к росту спроса на товары и услуги, увеличению совокупного выпуска. Совместное равновесие рынка товаров и денег перемещается в точку Е2, поскольку рост дохода и снижение процентной ставки влекут за собой рост спроса на деньги, который будет продолжаться до тех пор, пока не сравняется с новым, более высоки уровнем предложения денег. Снижение предложения денег предполагает обратный процесс: сдвиг кривой LM влево, рост ставки процента, снижение объема выпуска.

Таким образом, стимулирующая денежно-кредитная политика, инструментом которой выступает увеличение предложения денег (сдвиг вправо (вниз) кривой LM) ведет к росту уровня дохода и снижению ставки процента. Результатом сдерживающей денежно-кредитной политики (сдвиг влево (вверх) кривой LM), основанной на сокращении предложения денег, является снижение дохода и рост ставки процента.

Взаимодействие фискальной и денежно-кредитной политики. При анализе любого изменения в денежно-кредитной или фискальной политике важно иметь в виду, что инструменты одной политики могут влиять на результаты другой.

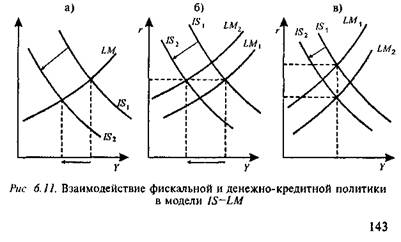

Предположим, что правительство озабочено бюджетным дефицитом и решило увеличить налоги. Рассмотрим, какое влияние эта политика окажет в целом на экономику. В соответствии с моделью IS—LM, результаты будут зависеть от того, какую политику будет проводить центральный банк в ответ на увеличение налогов. Возможно несколько возможных вариантов:

1. Центральный банк поддерживает предложение денег на постоянном уровне (рис. 6.11, а). Увеличение налогов сдвигает кривую IS влево (вниз) в положение IS2. В результате уменьшается совокупный выпуск (более высокие налоги уменьшают потребительские и инвестиционные расходы) и ставка процента (более низкий доход уменьшает спрос на деньги.

2. Центральный банк поддерживает ставку процента на постоянном уровне (рис. 6.11, б). В этом случае, увеличение налогов также сдвигает кривую IS влево (вниз) в положение IS2, при этом центральный банк уменьшает предложение денег, чтобы процентная ставка оставалась на первоначальном уровне, кривая LM сдвигается в положение LM2. Доход сокращается на величину большую, чем на рисунке 6.11, а. В первом случае более низкая процентная ставка стимулирует инвестиции и частично возмещает эффект увеличения налогов. В данном случае центральный банк, поддерживая ставку процента на высоком уровне, углубляет спад в экономике.

3. Центральный банк увеличивает предложение денег, чтобы сохранить уровень дохода на постоянном уровне (рис. 6.11, в). Увеличение налогов не повлечет за собой падение совокупного выпуска, поскольку кривая LM сдвигается вниз в положение L М2, чтобы возместить сдвиг кривой IS (более высокие налоги уменьшают потребление, в то же время более низкая процентная ставка стимулирует инвестиции). В этом случае, увеличение налогов способствует падению ставки процента.

Таким образом, результаты воздействия фискальной политики зависят от политики центрального банка, то есть поддерживает ли он предложение денег, ставку процента, или уровень дохода на постоянном уровне.

В модели IS—LM выделяют особые случаи, когда один из видов политики не оказывает никакого воздействия на экономику. Это происходит, когда кривая LM горизонтальна, что соответствует ситуации «ликвидной ловушки»; кривая IS вертикальна — ситуации «инвестиционной ловушки».

Экономика попадает в ситуацию ликвидной ловушки, когда процентные ставки настолько низки, что любое изменение денежного предложения поглощается спросом на деньги со стороны активов, уровень дохода падает до низшей отметки. Такая ситуация характерна для экономики, находящейся в состоянии депрессии. Графически это интерпретируется как пересечение кривых IS и LM в кейн-сианской области кривой LM (рис. 6.12).

Другая ситуация получила название инвестиционной ловушки, соответствующая ситуации, при которой спрос на инвестиции совершенно неэластичен к ставке процента, поэтому график функции инвестиций приобретает вертикальный вид, а вертикальной кривой инвестиций соответствует вертикальная кривая IS (рис. 6.13).

Следует иметь в виду, что ликвидная и инвестиционная ловушки имеют место только в кейнсианской модели. Если предположить, что поведение экономических субъектов описывается монетаристскими функциями, то возникает эффект имущества. Рост доли денег экономические

|

|

субъекты воспринимают как нарушение оптимальной структуры портфеля активов и как рост своего имущества. Поэтому избыток денег они стараются обменять не только на финансовые активы, но и на реальный капитал и реальные блага, что в свою очередь вызывает рост совокупного спроса, ликвидируя ловушки.

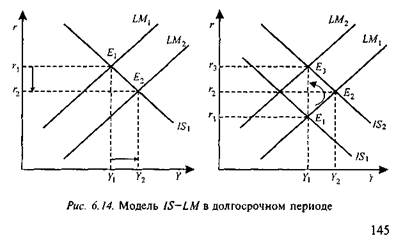

При анализе модели IS—LM предполагалось, что уровень цен фиксирован, однако это допущение приемлемо только для краткосрочного периода. Рассмотрим, что происходит с моделью IS—LM в долгосрочном периоде при изменении уровня цен, при этом откажемся от допущения, что номинальные и реальные величины совпадают.

На рис. 6.14, а рост предложения денег приводит к сдвигу кривой LM вправо в положение LM2 и смещения равновесия в точку Е2, где процентная ставка уменьшается, а совокупный выпуск возрастает до Y2. Так как он превышает естественный объем выпуска, то уровень цен увеличивается, предложение денег в реальном выражении сокращается, и кривая LM вновь сдвигается. Экономика возвращается к начальному равновесию.

На рис. 6.14, б увеличение государственных расходов сдвигает кривую IS в положение IS2, а точка равновесия экономики смещается в положение Е2, в котором ставка возрастает до r 2 и совокупный выпуск увеличивается до Y2, что превышает его естественный уровень. Уровень цен начинает расти, а реальные денежные остатки сокращаются, при этом кривая LM сдвигается влево — в положение

LM2. Долгосрочное равновесие в точке Е3 устанавливается при еще более высокой процентной ставке, а объем выпуска возвращается к своему естественному уровню.

Таким образом, изучение влияния стимулирующей денежно-кредитной или фискальной политики на модель IS—LM позволяет сделать вывод: денежно-кредитная и фискальная политика могут влиять на совокупный выпуск в краткосрочном периоде, но ни одна из них не влияет на объем выпуска в долгосрочном периоде. Важным моментом при оценке эффективности этих политик с точки зрения увеличения совокупного выпуска является то, насколько быстро наступит долгосрочный период.

Поиск по сайту: