|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Кредитна політика банку

Кредитна політика – це стратегія і тактика банку щодо залучення коштів та спрямування їх на кредитування клієнтів банку на основі таких принципів кредитування, як строковість, платність,забезпеченість,цільовий характер, поверненість.

Необхідність розроблення кредитної політики та покладення її в основу діяльності банку зумовлено насамперед тим, що вона дає змогу планувати, регулювати, контролювати, раціонально організовувати взаємовідносини між банком і його клієнтами щодо зворотного руху грошових коштів.

У сучасних умовах не розроблено єдиної кредитної політики для всіх банківських установ. З метою забезпечення найефективнішої організації кредитної діяльності кожен банк визначає та реалізує власну кредитну політику, беручи до уваги всю множину ризиків (внутрішніх і зовнішніх), якими він обтяжений та які впливають на ефективність його діяльності, а також ставлення керівництва банку до ризику.

Чинники, що визначають політику банку:

1. Зовнішні – загальний стан економіки країни, темп ВВП, дефіцит бюджету, суттєвий вплив здійснення ГКП НБУ, соціальна напруженість,рівень доходів населення, політизованість суспільства, регіональна та галузева специфіка функціонування банку;

2. Внутрішні – кредитний потенціал банку, стабільність депозитів, клієнтська база банку, існуючий банківський кредитний портфель,досвід працівників банку.

Етапи формування КП:

1. формування цілей і завдань КП;

2. визначення основних елементів КП;

3. розробка стратегічних напрямів діяльності банку з врахуванням зовнішніх і внутрішніх чинників;

4. визначення технологічних засад кредитування і асортименту кредитних послуг і встановлення критерії оптимальної кредитної політики і порядку контролю за їх дотриманням.

6. Організаційна структура й функції кредитних підрозділів банків

Кредитний підрозділ (департамент) банку – це структурний підрозділ банківської установи, який здійснює такі функції:

- проведення кредитного інтерв'ю;

- попереднє погодження умов кредитування;

- збір документів на кредит;

- аналіз повноти та якості наданої клієнтом інформації;

- формування висновку щодо доцільності подальшого розгляду кредитного проекту;

- здійснення оцінки фінансового стану позичальника згідно з встановленою методикою;

- супроводження клієнта на стадії розгляду питання про кредит до вирішення цього питання;

- презентація кредитного проекту на розгляді кредитного комітету відповідного рівня.

Для здійснення ефективної банківської кредитної діяльності та проведення процесу кредитування банківські установи здійснюють поділ та запроваджують спеціалізацію структурних підрозділів залежно від напрямів та етапів кредитування.

У вітчизняній банківській практиці найбільш поширеним є розподіл кредитного департаменту банку на: підрозділ кредитування юридичних осіб (підрозділ корпоративного кредитування) та підрозділ кредитування фізичних осіб (підрозділ індивідуального кредитування).

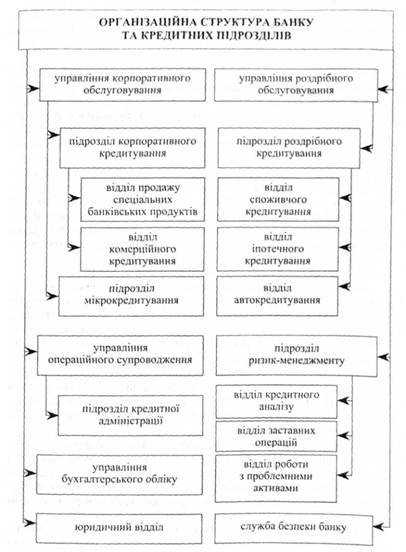

Організаційна структура банківської установи та кредитних підрозділів може бути такою:

Управління корпоративного обслуговування банку, яке включає:

а) підрозділ корпоративного кредитування:

- відділ продажу спеціальних банківських продуктів - займається розглядом наданих клієнтом документів для видачі гарантій, організацією документообігу, пов'язаного з проведенням документарних операцій тощо;

- відділ комерційного кредитування, головними функціями якого є: пошук клієнтів; прийом та аналіз документів на отримання кредиту; підготовка заключення по кредиту на кредитний комітет банку; оцінка кредитоспроможності позичальників протягом дії кредитної угоди; консолідація інформації щодо стану кредитного портфеля банку; робота з клієнтами щодо погашення кредитів та процентів за ними;

б) підрозділ мікрокредитування (відділ кредитування малого бізнесу), до функцій якого належать: реалізація етапів процесу мікрокредитування; розгляд заявок на отримання мікрокредитів та підготовку висновку щодо кредиту; оформлення та надання мікрокредитів клієнтам; здійснення моніторингу мікрокредитів та запобігання виникненню проблемної заборгованості; прийняття заходів щодо ліквідації простроченої заборгованості.

2) Управління роздрібного обслуговування, яке включає: а) підрозділ роздрібного кредитування, функціями якого е: аналіз та управління структурою кредитного портфеля фізичних осіб, оцінка наданих клієнтом документів на отримання кредиту, який не належить до програмних продуктів, що пропонуються банківською установою; передача пакета документів до відділу управління ризиками (відділу ризик-менеджменту) для отримання висновку щодо нестандартного кредиту; спільна із службою безпеки банку підготовка висновку щодо можливості надання такого кредиту та подання на розгляд кредитного комітету (кредитної комісії) банку. Підрозділ роздрібного кредитування може включати такі відділи:

- відділ споживчого кредитування, головними функціями якого є: організація споживчого кредитування; підготовка і укладання договорів про співпрацю з продавцями товарів народного споживання; моніторинг умов споживчого кредитування банків-конкурентів; аналіз та підготовка висновків щодо необхідності зміни банківських програмних продуктів зі споживчого кредитування;

- відділ іпотечного кредитування, до функцій якого можна зарахувати: організацію іпотечного кредитування; підготовку договорів про співробітництво з ріелтерськими компаніями та біржами нерухомості; моніторинг умов іпотечного кредитування банків-конкурентів; аналіз та підготовку висновків щодо необхідності зміни банківських програмних продуктів з іпотечного кредитування;

- відділ автокредитування, робота якого включає обслуговування процесу автокредитування; підготовку договорів про співробітництво з автосалонами; моніторинг умов автокредитування банків-конкурентів; аналіз та підготовку висновків щодо необхідності зміни банківських програмних продуктів з автокредитування.

3) Управління операційного супроводження, яке включає:

а) підрозділ кредитної адміністрації (підрозділ кредитного супроводження) - підрозділ банку, який здійснює супроводження кредитних операцій, обслуговування клієнтів після прийняття позитивного рішення на кредитному комітеті відповідного рівня. До функцій цього підрозділу належать: здійснення контролю за дотриманням лімітів кредитування; укладання договорів (кредитного, поручительства, застави, іпотеки та інших), що необхідно укласти для проведення кредитної операції; підписання кредитних договорів після прийняття кредитним комітетом позитивного рішення щодо надання кредиту; складання та надсилання розпоряджень про видачу кредитів; контроль за дотриманням строків погашення кредитів та процентів за ними; формування розпоряджень на відкриття рахунків, необхідних для видачі кредитів; нарахування процентів за кредитами; розрахунок і формування резервів на відшкодування можливих втрат за кредитними операціями; контроль за дотриманням процедури видачі кредитів; формування кредитних справ клієнтів; подання до управління бухгалтерського обліку інформації щодо кредитів для формування бухгалтерської звітності тощо.

4) Підрозділ ризик-менеджменту - структурний підрозділ банку, який проводить кредитний аналіз проекту, а саме: перевірку оцінки фінансового стану позичальника; визначення можливого ліміту кредитування; оцінку та моніторинг (у т. ч. страхування) забезпечення; складання договорів застави; аналіз та оцінку проекту; аналіз ризиків; презентує кредитний проект на розгляд кредитного комітету відповідного рівня. Підрозділ ризик-менеджменту може включати:

- відділ кредитного аналізу, який здійснює підготовку заявок на кредитування відділу корпоративного кредитування та відділу роздрібного кредитування; контроль за дотриманням повноважень з кредитування фізичних осіб тощо;

- відділ заставних операцій - структурний підрозділ банку, організаційно підпорядкований підрозділу ризик-менеджменту, який здійснює весь комплекс операцій із оцінки та моніторингу забезпечення, складання та укладання договорів застави. До основних повноважень працівників цього відділу належать: оцінка законності прав позичальника на майно, яке пропонується в заставу; аналіз заставної вартості майна і можливої суми кредиту; моніторинг ринкової вартості та можливості зберігання застави протягом строку дії кредитної угоди; контроль за дотриманням умов договору За. стави та організація страхування майна тощо;

- відділ роботи з проблемними активами, який займається оцінкою кредитного портфеля на предмет виникнення проблемної заборгованості; слідкує за погашенням кредитів; здійснює контроль за простроченою заборгованістю тощо.

Рис. Організаційна структура кредитних підрозділів банку

Поиск по сайту: