|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Глава 11. АУДИТ ОПЕРАЦИЙ С ЦЕННЫМИ

БУМАГАМИ.......................................................... 182

11.1. Операции банка с ценными бумагами, регла

ментируемые банковской деятельностью.......... 183

11.1.1. Аудит выпуска эмиссионных ценных бумаг банка и операций по их размещению 183i

11.1.2. Операции выпуска неэмиссионных ценных бумаг банка 190

11.1.3. Операции банка с собственными ценными бумагами и другие специфические банковские операции с ценными бумагами субъектов хозяйствования... 208

11.1.4. Доверительное управление денежными средствами 219

11.2. Операции банка с ценными бумагами, произ

водимые в рамках лицензии на осуществле

ние профессиональной и биржевой деятель

ности по ценным бумагам.................................. 226

11.2.1. Брокерская деятельность банка с ценными бумагами 226

11.2.2. Дилерская деятельность банка с ценными бумагами 233

11.2.3. Депозитарная деятельность банка........ 258

Глава 12. АУДИТ ВАЛЮТНЫХ ОПЕРАЦИЙ БАНКА... 281

12.1. Содержание и виды валютных операций.......... 281

12.2. Валютная позиция банка и ее аудит.................. 287

12.3. Аудит валютно-обменных операций с безналичной иностранной валютой 289

12.4. Аудит валютно-обменных операций с наличной иностранной валютой 294

Глава 13. АУДИТ МЕЖБАНКОВСКИХ

РАСЧЕТНО-КРЕДИТНЫХ ОТНОШЕНИЙ.... 296

13.1. Межбанковские корреспондентские отноше

ния и их значение................................................. 296

13.2. Аудит состояния корреспондентского счета

в центральном банке............................................ 300

13.3. Аудит корреспондентских отношений с банками-корреспондентами 305

13.4. Аудит привлечения и размещения межбанковских кредитов и депозитов 310

Глава 14. АУДИТ КАССОВЫХ ОПЕРАЦИЙ..................... 314

14.1. Планирование проверки кассовых операций... 314

14.2. Аудит организации кассовой работы.................. 317

14.3. Аудит приходных кассовых операций................ 322

14.4. Аудит расходных кассовых операций................ 323

14.5. Аудит операций с драгоценными металлами... 325

14.6. Организация работы касс банка.......................... 326

14.7. Порядок проведения ревизии ценностей............ 330

14.8. Оценка риска кассовых операций....................... 334

Глава 15. АУДИТ ВНУТРИБАНКОВСКИХ ОПЕРАЦИЙ 337

Глава 16. АУДИТ ДОХОДОВ, РАСХОДОВ И ПРИБЫЛИ

БАНКА.................................................................... 351

16.1. Классификация доходов и расходов банка... 351

16.2. Аудит доходов.................................................... 355

16.3. Аудит расходов................................................... 361

16.4. Аудит прибыли.................................................... 368

Глава 17. ОФОРМЛЕНИЕ РЕЗУЛЬТАТОВ АУДИТОР

СКОЙ ПРОВЕРКИ.............................................. 374

17.1. Сущность и виды аудиторского заключения... 374

17.2. Отчетность, подтверждаемая аудиторами

в банках................................................................ 377

Глоссарий................................................................................. 380

Список аббревиатур............................................................... 384

Литература............................................................................... 387

ОТ АВТОРОВ

В настоящее время аудиторская деятельность особенно востребованна, хотя для большинства современников слово «аудит» еще недавно звучало непривычно. Это понятие претерпело длительную эволюцию, не раз в продолжение веков изменив свое значение.

Изучение истории возникновения, развития и становления аудита помогает понять предпосылки и объективную основу происхождения аудита. Он появился в глубокой древности, но в разных цивилизациях и государствах развивался неравномерно, что было обусловлено отличиями в уровне зрелости той или иной цивилизации. На постсоветской территории аудиторская деятельность начала активно развиваться только в 1980-е гг.

В данном учебном пособии особый акцент сделан на вопросах практики, связанной с планированием и порядком проведения аудита в соответствии с основополагающими нормативными документами. Анализируются наиболее типичные ошибки, допускаемые при осуществлении операций в банковской сфере Республики Беларусь. Для лучшего усвоения изучаемых тем студентам предлагаются вопросы для самопроверки.

Авторами глав являются: Л.С. Ефремова — гл. 1—6, 17; ТА. Купрюшина — гл. 7, 8; И.И. Татур — гл. 11; ОА. Богданкевич — гл. 9, 10; Т.К. Савчук — гл. 12, 13; Е.С. Пономарева — гл. 14—16.

Глава 1. ВОЗНИКНОВЕНИЕ И РАЗВИТИЕ

АУДИТА

1.1. Предпосылки возникновения аудита

Ревизионная деятельность так же стара, как и сам бухгалтерский учет. Она применялась уже в античных государствах — Вавилоне и Египте при оценке правильности исчисления налогов и сборов.

В истории развития аудита можно выделить пять этапов:

• до 1500 г.;

• 1500—1862 гг.;

• 1862—1940 гг.;

• 1940—1980 гг.;

• с 1980 г. до настоящего времени [17, с. 22—25].

J этап. Историки полагают, что первый опыт составления отчетов относится примерно к 4000 г. до н.э. В обязанности правительств древних государств входили учет доходов и расходов, сбор налогов. За этими операциями необходимо было установить контроль, включая аудит, чтобы уменьшить возможность ошибок и обмана со стороны некомпетентных или нечестных чиновников. В Древнем Египте уже около 2600 г. до н.э. этим занимались люди, совмещавшие функции учета, управления и контроля, т.е. по сути выполнявшие ряд действий, часть из которых сегодня называется аудитом.

В Афинах в V в. до н.э. финансовая система народного Собрания, контролировавшего доходы и расходы государства, включала аудиторов, которые проверяли документы всех должностных лиц по истечении их полномочий. В Римской империи государственные финансы контролировались Сенатом, а аудиторы под наблюдением казначея проверяли государственный бюджет. У римлян между должностными лицами, которые несли ответственность за сбор налогов, и плательщиками действовала сложная система взаимопроверок.

В Англии в IX в. кадастром Вильгельма Завоевателя был дан толчок «к счету и мере в британской хозяйственной жиз-

8,

ни», и бухгалтерские приемы римлян стали применяться в учете экономических явлений. Тогда же из общего понятия «бухгалтер» выделилось смежное понятие «аудитор». В деловых кругах Лондона использование аудита началось в 1200-е гг., положив начало аудиторству в его нынешнем значении.

В ряде документов XIII в. встречаются упоминания об аудиторах и аудите не только Англии, но также Италии и Франции. Согласно архивным записям, в 1324 г. были назначены аудиторы в графствах Оксфорд, Беркшир, Южный Эмптон, Уилтс, Самсет и Дорсет.

В XIV в. учетные книги стали фигурировать в качестве ве

щественного доказательства в английском суде.

Работа аудиторов состояла в контроле за ведением бухгалтерского учета и составлением отчетности.

Верхняя граница первого периода выбрана произвольно, но именно в 1500 г. мировая экономическая ситуация характеризовалась состоянием перелома. Одной из причин стало открытие Америки, повлекшее увеличение объема товаров, капитала, рабочей силы в общемировом масштабе. Другая причина — появление учения о двойной записи: Лука Пачоли издал в Венеции трактат «О счетах и записях», заложив основу науки о бухгалтерском учете. В трактате упоминается о необходимости контроля за ведением бухгалтерского учета. Так, описывая работу посреднических бюро, возникших в Италии в XIII— XV вв., маклеры и бухгалтеры которых обслуживали интересы развивающегося купечества, Пачоли писал: «Доброе дело сделали, когда для наблюдения за ними (неисправными макле-рами и бухгалтерами) назначили лицо, которому поручили расследовать, хорошо или дурно ведутся книги в этих учрежн дениях».

// этап. В XVI в. во многих странах был введен правовой контроль учетных книг и использовалось понятие «аудитор-применительно к людям, занимавшимся проверкой учетных записей. В Великобритании практиковался аудит двух типов: а) городской аудит, под которым подразумевалось зачитывание казначеем аудиторских отчетов в присутствии должностных лиц и граждан (к середине XVI в. появилось примечание «Выслушано нижеподписавшимися аудиторами»); б) сельский аудит, направленный на проверку крупных поместий с последующим устным отчетом — «аудиторской декларацией» управляющего перед владельцами данного поместья. Чаще всего аудитор являлся членом совета и, следовательно, осуществлял как бы внутренний аудит.

Постепенно аудит отказался от формы слушания и стал превращаться в подробный анализ письменной документации и ис^ следование подтверждающих свидетельств.

В конце XVII в. в Шотландии был принят закон, запрещавший определенным должностным лицам служить в качестве городского аудитора, что положило начало независимости аудиторской профессии. Еще до середины XVIII в. бухгалтерские отчеты и заключения, состав л явшиеся для нужд судебных разбирательств, готовились адвокатами или специальным персоналом адвокатских контор. Появление бухалтера-аудитора связывают с именем Джорджа Уотстона (1645—1723 гг.), который обратился к ряду шотландских предпринимателей с предложением проверить их бухгалтерскую отчетность. Результаты впечатлили шотландцев, и они стали чаще практиковать такие проверки. Тем временем финансово-хозяйственные процессы развивались и усложнялись, что обусловило появление профессиональных бухгалтеров-аудиторов. В адресной книге Эдинбурга за 1773 г. значатся имена семи аудиторов, а в первом отдельном аудиторском справочнике этого города, изданном в 1805 г., насчитывается уже 17 аудиторов, в том числе Уильям Велш Де-лойт, разработавший системы финансовой отчетности для английских железных дорог и гостиничного бизнеса, основа которых актуальна и сегодня.

Профессия независимого бухгалтера-аудитора перестала быть редкой в акционерных компаниях Европы в XIX в., когда акционеры, кредиторы и налоговые службы испытали потребность в стороннем независимом специалисте, на объективность заключения которого о финансовом состоянии фирмы можно было бы положиться. Рассчитывать всецело на бухгалтеров и руководителей самой компании оказалось делом рискованным, что доказали банкротства предприятий, лишавшие капиталов акционеров-пайщиков и кредиторов. Однако лишь во второй половине этого столетия профессиональный аудитор превратился в полноправного субъекта делового мира. Это было время бурного строительства железных дорог и роста страхового дела, банков и акционерных обществ. В США железнодорожный транспорт стал одной из первых отраслей, внедривших в свою структуру службу внутренних аудиторов [17, с. 24]. В середине XIX в. английские железнодорожные, страховые и другие инвесторы направились осваивать Северную Америку. Вместе с ними поехали независимые аудиторы, чтобы защищать интересы крупных английских профессиональных кредиторов. Таким образом, североамериканский профессиональный аудит имеет английское происхождение.

В 1844 г. в Англии был принят пакет законов, предписывавших акционерным компаниям не реже одного раза в год поручать независимым бухгалтерам проверку бухгалтерских книг и счетов компаний с последующим отчетом перед акционерами. Изначально обязанности аудитора не были четко определены, и инвесторы (акционеры и кредиторы) видели в нем защитника своих интересов.

Важной вехой стало принятие в 1862 г. Закона о британских компаниях, которым устанавливалась обязательность их проверки независимыми бухгалтерами, т.е. был введен обязательный аудит. Во Франции такой закон был принят в 1867 г., а в США — только в 1937 г. В Германии в 1870 г. была сделана попытка ввести аудит, во всяком случае законом об акционерных обществах устанавливался обязательный характер проверки баланса.

III этап. В Западной Европе период грюндерства характеризовался массовыми разорениями тех, кто, польстившись на быстрое обогащение и хорошие дивиденды, необдуманно вкладывал средства в ненадежные предприятия. Создавались и вскоре «лопались» десятки тысяч фирм. Недоверие акционеров и кредиторов росло, налоговые органы проявляли сомнения в достоверности бухгалтерских балансов и отчетов о доходах. Все это послужило побудительным толчком к увеличению числа бухгалтеров-аудиторов, изучавших и анализировавших отчетность акционерного общества и составлявших о ней квалифицированное заключение.

Интерес к доверительной проверке финансово-экономической деятельности субъектов хозяйствования повышался. Были приняты законы, защищающие кредиторов и отменяющие персональную ответственность за предоставленную информацию о банкротствах.

В результате масштабных сделок образовались корпорации. Это повлияло на появление консолидированного баланса (1904 г.), повысило роль и значение института аудиторства. При этом роль внутреннего контроля не отрицалась, но его задача состояла не в проверке и обнаружении ошибок, а в созда» нии единой стандартной системы учета. Основной акцент делался на укрепление системы контроля денежных потоков.

Значительные изменения учетной системы и организационной структуры в сторону усиления позволили аудиторам применять приемы выборки. В последнее десятилетие XIX в. в условиях быстрорастущего производства стало использоваться тестирование: аудитор не мог проверять каждую операцию ог-

ромной корпорации. Вплоть до 1905 г. ограничивающим фактором объема тестирования являлись перемены и нововведения в системе учета и внутреннего контроля, целью аудита было обнаружение разного рода ошибок намеренного характера. Но изменение целей потребовало иных приемов, и детальная проверка окончательно уступила место тестированию.

Мощный толчок развитию аудиторского дела дал мировой экономический кризис 1929—1933 гг., когда массовое банкротство акционерных обществ и предприятий потребовало ужесточения контроля их отчетов и балансов со стороны независимых аудиторов. Для всех акционерных обществ, зарегистрированных на бирже, стала обязательной публикация в печати не позднее трех месяцев после окончания года годовых отчетов, заверенных бухгалтером-аудитором или аудиторской фирмой.

Современный взгляд на аудитора как на лицо, ответственное, в первую очередь, перед акционерами, начал формироваться после принятия Закона о компаниях (1929 г.), согласно которому все компании обязаны включать в свои финансовые отчеты счет прибылей и убытков [14, с. 6].

Данный этап развития аудита характеризуется:

• укрупнением предприятий, созданием корпораций;

• экономическим кризисом и как следствие — влиянием Нью-Йоркской фондовой биржи и правительственных организаций;

• отсутствием единого мнения относительно целей аудита.

Вплоть до 1940 г. не существовало каких-либо документов,

определявших ответственность аудиторов за обнаружение ошибок. Важность этого вопроса признавалась всеми, но большинство авторов сходилось во мнении, что его нельзя считать главной задачей аудиторской проверки.

IV этап. В 1940-е гг. происходило дальнейшее уточнение целей аудиторских проверок. Основной среди них было признано составление заключения о верности и объективности финансовой отчетности. Выявление злоупотреблений и ошибок или подтверждение точности финансовой отчетности становилось проблематичным и малоэффективным из-за возросших объемов аудиторской проверки. В соответствии с новыми целями после 1949 г. произошел окончательный переход от детальной проверки к тестированию. Было признано, что, для того чтобы получить фактические суммы, проверяемые в процессе аудита, нет необходимости проводить детальную проверку каждой проводки за изучаемый период. Независимые аудиторы углубленно занимались вопросами внутреннего контроля в компаниях.

В 1950—1960-е гг. увеличилось число факторов, влиявших на аудиторские процедуры, в том числе на планирование аудита — необходимую составляющую эффективного проведения аудиторской проверки.

Во второй половине XX в. аудит и аудиторские процедуры прошли три методологические стадии эволюции:

1) подтверждающий аудит;

2) системно ориентированный аудит;

3) аудит, базирующийся на риске.

В подтверждающем аудите объектом изучения в основном являлись регистры и документы. Так, до конца 1940-х гг. главной задачей работников аудиторской службы была проверка документации, подтверждающей осуществление записанных денежных операций и правильность их группировки в финансовых отчетах. Эту работу можно назвать аудированием книг-В то же время с середины 1940-х гг. усилилось внимание к вопросам организации системы контроля, а также рискам в связи с проведением аудита, повысилась актуальность проблем стандартизации процесса аудиторской проверки, акцент сместился на подтверждение степени вероятности финансовой отчетности.

Системно ориентированный подход к аудиту предполагает изучение систем, контролирующих операцию. Практика доказала, что при эффективной работе системы внутреннего контроля не требуются детальные проверки, потому что организация сама успешно справляется с обнаружением ошибок и нарушений норм. Там, где контроль неэффективен, задача аудиторов — подсказать клиенту, как можно усовершенствовать систему, таким образом предоставив ему конструктивную услугу.

Философия аудита, основанного на системно ориентированном подходе, исходит из принципа, согласно которому аудитор не должен выполнять большое количество тестов финансовой отчетности (т.е. проверок по существу) для проверки оценки на соответствие: для получения надежной и подтвержденной информации он может положиться на учетную систему предприятия [13, с. 21—22].

При аудите, базирующемся на риске, объектом изучения являются люди, контролирующие систему, а точнее, принимаемые ими управленческие решения. При этом определяются группы рисков, которые влияют на ход аудита. Проверка проводится выборочно, исходя из условий работы проверяемого субъекта хозяйствования, и обнаруживает в его работе «узкие места» (критические точки). В частности, на бизнес клиента

могут влиять следующие факторы: контрольная среда; давление на управленцев в целях манипулирования доходами; характер участвующих сторон; место, занимаемое клиентом в отрасли и экономической среде, в которой он действует, и т.д.

V этап. С 1980 г. до настоящего времени цели аудита претерпели незначительные изменения. Его задачей остается составление заключений о точности и объективности отчетов клиентов. Выводы аудитора укрепляют доверие к публикуемой финансовой отчетности либо обращают внимание пользователей на имеющиеся отклонения. На данном этапе возросла потребность в стандартизации аудита. Вопросы, связанные с этим процессом, активно разрабатываются в разных странах, во всем мире проводится внедрение стандартов.

В обобщенном виде историю аудита можно представить в виде таблицы (табл. 1.1).

Таблица 1.1 Эволюция целей и методов аудита

| Этапы развития | Факторы, вызвавшие изменение | Цели | Методы |

| До 1500 г.: пред-история | Появление двойной записи в бухгалтерском учете, открытие Америки | Выявление злоупотреблений | Проверка фактов администрирования и хозяйствования |

| 1500—1862 гг.: возникновение аудита | Формирование компаний с ограниченной ответственностью, разграничение функций владения и управления | Предупреждение и выявление злоупотреблений и ошибок | Детальная проверка фактов хозяйственной деятельности |

| 1862—1940 гг.: формирование профессионального аудита | Развитие профессии бухгалтера-аудитора | Подтверждение точности финансовой отчетности | Проверка по существу (включая тестирование отдельных элементов) |

| 1940—1980 гг.: формирование стандартов профессии | Рост компаний и признание ответственности администрации за системы контроля; предотвращение злоупотреблений в составлении отчетности | Предоставление заключения о верности и объективности финансовой отчетности | Проверка на соответствие и по существу |

Окончание табл. 1.1

| 1980 г. — до наших дней: современное состояние | Стремление преодолеть расхождения в отчетности. Повышение ответственности аудитора за выявление злоупотреблений и ошибок | Предоставление отчета о злоупотреблениях и ошибках | Стандартизация процессов проверки. Проверка на соответствие и по существу |

Источник: [13, с. 75].

В результате развития аудиторского дела сформировались крупнейшие транснациональные фирмы, имеющие филиалы и представительства в десятках стран мира. В так называемую «большую четверку» входят следующие транснациональные компании:

• «Эрнст и Янг Интернешнл лтд» (Шотландия);

• «КПМГ» (Клинвельд, Пит, Марквик, Герделер) (США);

• «Делойд» (США);

• «Купере и Лайбрэнд Интернейшнл» (англо-американская компания).

Регулирование аудиторской деятельности государственными органами в разных государствах имеет отличия. В США и Великобритании аудиторские организации пользуются большой самостоятельностью, сами готовят аудиторов, присваивают им соответствующую квалификацию и далее следят за тем, насколько добросовестно и квалифицированно эти специалисты выполняют профессиональные обязанности. В странах континентальной Европы аудиторская деятельность чаще всего организуется и контролируется правительственными органами.

1.2. Развитие контроля и аудита в Российской Федерации и Республике Беларусь

В России первое упоминание об аудиторстве было зафиксировано в XVII в. и имело отношение к военному ведомству: аудиторами называли военных следователей. В Уставе генерала Вейде (1698 г.) изложено требование к претенденту на должность аудитора: «Подобает ему правдивому человеку и книг читателю быти» [13, с. 6].

В начале XVIII в. слово «аудит» означало «слушающий». Петр I в 1716 г. ввел в России по примеру Польши должность аудитора, в которой совмещались некоторые обязанности де-

лопроизводителя, ревизора, секретаря и прокурора. Но чаще и в XVIII, и в XIX в. аудиторами называли лиц, занимавших военно-судебные должности.

В 1833 г. при петербургском батальоне военных кантонистов с целью подготовки аудиторов для военно-сухопутных и морских ведомств была учреждена школа, позже переименованная в Аудиторское училище. На базе его офицерских классов затем была образована Военно-юридическая академия. Вплоть до военно-судебной реформы 1867 г. в России действовали особые учреждения — аудиториаты. Это были не мелкие частные фирмы, а высшие ревизионные суды при военном и морском министерствах империи. Институт аудиторов в армии занимался делами, связанными с расследованием имущественных споров. Принципы построения и функционирования ауди-ториатов в России выгодно отличались от правил, действовавших в небольших аудиторских фирмах за рубежом. После 1867 г. должность аудитора была упразднена.

В 1862 г., когда Россией правил Александр II, была инициирована разработка концепции о государственном контроле, но до завершения дело не дошло. Одной их предпосылок возникновения аудиторской службы в России послужила отмена крепостного права, за которой последовал экономический подъем.

Попытку организовать в России систему государственного контроля связывают с созданием института присяжных счетоводов. В конце 1891 г. на I съезде счетоводов была поставлена задача образовать особую группу «сведущих и благонадежных лиц», которые должны были заниматься ревизией различных счетоводств, экспертизой, организацией бухгалтерии на частных и общественных предприятиях. Соответствующий проект, определявший организационную структуру института присяжных счетоводов, их права и обязанности, подготовило Общество счетоводов под руководством Ф.В. Езерского. В 1898 г. проект был представлен на обсуждение [29, с. 74].

Упоминание о планах создания в России первой общественной организации бухгалтеров датируется 1894 г.: на торжественном собрании Общества для распространения коммерческих знаний, посвященном чествованию памяти Луки Пачоли, было решено ходатайствовать перед правительством об учреждении института бухгалтеров и присяжных счетоводов, в котором были заинтересованы не только коммерсанты. Однако проект не был утвержден Государственным советом.

Следующую попытку организовать независимый контроль в России предприняло Московское общество бухгалтеров в 1909 г.

на I Всероссийском съезде бухгалтеров. Однако и эта идея не была поддержана государством и обществом.

В период становления советской власти в России стал формироваться институт контроля. Среди первых законодательных актов молодой страны был декрет «О рабочем контроле», изданный наряду с декретами «О земле» и «О мире». Его основная идея заключалась в том, что в период диктатуры пролетариата контроль должен быть «всеобъемлющим; вездесущим, точнейшим в учете, производстве и распределении».

В январе 1918 г. были организованы Центральная контрольная коллегия (ЦКК) и местные органы Контроля, что положило начало организации социалистического государственного контроля. Главной целью ЦКК являлась проверка поступления и законности расходования материальных и финансовых средств. К контрольной работе привлекались трудящиеся. В мае 1918 г. ЦКК был преобразован в Наркомат государственного контроля, в компетенцию которого входило наблюдение за законностью и целесообразностью всех действий советских организаций в об-ласти народного хозяйства. Его работа сводилась к проверке, финансово-хозяйственной деятельности предприятий, а оперативного наблюдения за состоянием дел Практически не велось. В связи с этим в отдельных ведомствах стали создаваться контрольные инспекции, а вскоре — формы; контроля в виде рабочих инспекций (РИ).

Таким образом, в стране фактически действовали три формы контроля: Наркомат госконтроля, ведомственный контроль и рабочие инспекции. Такая раздробленность не могла существовать долго, и в 1920 г. был сформирован единый контрольный орган — Народный комиссариат рабоче-крестьянской инспекции (РКИ). В конце того же года по Ьешению IX Всероссий-ской конференции РКП(б) образовалась Центральная контроль-ная комиссия (ЦКК), а на местах при гу^КОМах — специальные контрольные комиссии.

На XII съезде РКП(б) в апреле 1923 г. РКИ и ЦКК слились в единый контрольный орган ЦКК—РКИ, что предполагало установление партийного контроля в Сочетании с контролем трудящихся на местах.

Хозяйство страны реформировалось, и в 1924 г. было принято решение о создании при НК РКИ СССР института государственных бухгалтеров-экспертов (ИГБ) «в целях содействия и правильной постановки счетоводства ц отчетности в государственных, концессионных, смешанных, кооперативных, общественных и частных предприятиях и государственных уч-

реждениях... и для дачи заключения по всякого рода вопросам счетоводства и отчетности» [29, с. 73]. Первые практические шаги ИГБЭ выразились в проведении экспертиз счетных книг, документов и в выдаче заключений по вопросам учета государственным и другим учреждениям, судебным органам и частным лицам. Содержание экспертиз, проведенных ИГБЭ, составило установление размера налога с дохода или оборота плательщика, действительно причитавшегося государству, а также определение правильности доказательств, представленных налогоплательщиком [29, с. 73—75]. Однако потребность в независимом финансовом контроле была невелика при командно-административной системе с ее в основном государственной формой собственности, поэтому ИГБЭ просуществовал недолго.

Последняя попытка укоренить аудиторство в России совпала с нэпом. Институт государственных бухгалтеров-экспертов был вновь открыт в 1928 г. и действовал до начала первой пятилетки.

В 1934 г. было принято решение разделить партийно-государственный контроль на два органа. Так образовались Комиссия партийного контроля при ЦК ВКП(б) и Комиссия советского контроля при Совнаркоме СССР.

В сентябре 1940 г. Комиссию советского контроля реорганизовали в Народный комиссариат государственного контроля, который в 1946 г. был переименован в Министерство государственного контроля СССР. В 1962 г. был создан Комитет партийно-государственного контроля ЦК КПСС и Совета Министров СССР.

Следующий этап преобразования контрольных органов связан с работой XXII съезда КПСС (сентябрь 1961 г.), выдвинувшего положение о повышении роли партийного, государственного и общественного контроля и вернувшегося к принципам единого партийно-государственного контроля во главе с ЦК КПСС и СМ СССР при поддержке соответствующих органов на местах.

В декабре 1965 г. органы партийно-государственного контроля были преобразованы в органы народного контроля, под которыми подразумевалась широкая система общественного и государственного контроля с многообразием видов и организационных структур. Просуществовала данная система до начала 1990-х гг.

В стране одновременно действовали партийный контроль (что выражалось в партийном руководстве всеми сферами экономической и общественной жизни), а также государствен-

ный и общественный контроль. Каждая ветвь имела свои разновидности.

Партийный контроль должен был способствовать мобилизации резервов производства, улучшению работы учреждений и организаций, усилению внимания к подбору, расстановке и воспитанию кадров, повышению дисциплины и ответственности людей за порученное дело. Он предусматривал планомерную систему коллективного анализа, организаторской и воспитательной работы.

Государственный контроль осуществлялся органами управления и специализированного контроля. К ним относились: Министерство финансов СССР, Государственный плановый комитет СССР, Государственный банк СССР, Стройбанк СССР, Центральное статистическое управление СССР, Государственный комитет СССР по ценам, Государственный комитет СССР по материально-техническому снабжению, Государственный комитет СССР по стандартам, правоохранительные органы страны, специализированные инспекции и др.

Ведомственный контроль действовал как контроль органов системы управления за деятельностью находившихся в их ведении предприятий, организаций и учреждений.

Общественный контроль обеспечивался первичными партийными организациями, группами и постами народного контроля, профсоюзными и комсомольскими организациями, различного рода комитетами и советами (домкомы, женсоветы и т.д.) [25, с. 10].

С началом «перестройки» начали создаваться предприятия негосударственной формы собственности, и вопрос о необходимости института аудита снова стал актуален. В январе 1987 г. Совет Министров СССР издал постановление об обязательном аудиторском обслуживании совместных предприятий, и в стране были сформированы три первые аудиторские организации. В марте 1991 г. произошло объединение на добровольных началах аудиторских ассоциаций, фирм, банковских и страховых организаций, специалистов в области аудита и финансов, в результате которого была учреждена Аудиторская палата СССР. Цель ее работы состояла в содействии развитию аудиторской деятельности в государстве, чему способствовали следующие функции: координация и поддержка аудиторской службы; разработка методологических рекомендаций и квалификационных требований к аудиторам; аттестация аудиторов; выдача сертификатов на занятие аудиторством; контроль за качеством работ.

В августе 1992 г. при Совете Министров Республики Беларусь на основании постановления правительства Республики Беларусь была образована национальная Аудиторская палата. С 2000 г. ее полномочия переданы Управлению аудита Министерства финансов Республики Беларусь и состоят в следующем:

• лицензирование аудиторской деятельности;

• разработка методологии аудита, в том числе совместно с другими организациями — проектов нормативных правовых актов по вопросам, касающимся аудиторской деятельности;

• контроль за соблюдением аудиторами (индивидуальными предпринимателями и аудиторскими организациями) порядка осуществления аудиторской деятельности;

• ведение Государственного реестра аудиторов и аудиторских организаций; i

• сотрудничество с международными аудиторскими организациями, сбор информации по вопросам аудиторской деятельности других стран;

• работа с письмами, заявлениями граждан и юридических лиц в пределах своей компетенции.

Управление аудита как подразделение Минфина имеет право:

• требовать от его структурных единиц разъяснений по представленным на рассмотрение и визирование материалам;

• получать от его должностных лиц и работников информацию и материалы, необходимые для выполнения возложенных на управление задач;

• привлекать в установленном порядке работников других структурных подразделений для участия в подготовке проектов нормативных и законодательных актов;

• вносить предложения руководству Минфина об отмене ведомственных нормативных актов, которые противоречат законодательству или были приняты с нарушением установленного порядка.

В настоящее время в республике зарегистрировано боле^ 1100 аудиторов, более 80 аудиторских фирм, 480 аудиторов — индивидуальных предпринимателей. Отдельные аудиторские фирмы имеют лицензии Национального банка Республики Беларусь на проведение аудита в банковской сфере. Кроме того, в республике работают два представительства международных аудиторских фирм «большой четверки».

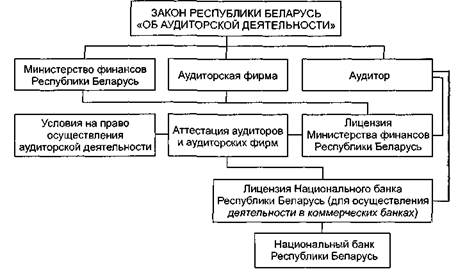

Современная структура аудиторской деятельности Беларуси (рис. 1.1) определена Законом Республики Беларусь «Об аудиторской деятельности», который был принят в ноябре 1994 г. (с учетом изменений и дополнений от 18.12.2002 г.).

Рис. 1.1. Организационная структура аудиторской деятельности в Республике Беларусь

К действующим законодательным актам по аудиторской деятельности в настоящее время также относятся:

Указ Президента Республики Беларусь от 12.02.2004 г. № 67 «О совер* шенствовании государственного регулирования аудиторской деятельное") ти», в котором рассмотрены объекты обязательного аудита;

Постановление Министерства финансов Республики Беларусь от

30.06.2005 г. № 84 «О внесении изменений и дополнений в некоторые по

становления Министерства финансов Республики Беларусь по вопросам

аудиторской деятельности»;

Постановление Правления Национального банка Республики Беларусь от 02.07.2003 г. № 129 «Об утверждении правил лицензирования и осуществления аудиторской деятельности в банковской системе Республики Беларусь» (в редакции от 05.12.2003 г. № 212, от 29.10.2004 г. № 165, от

28.03.2006 г. № 48, от 26.05.2006 г. № 82). В документе определены: поря

док выдачи, продления, приостановления и аннулирования лицензии на

осуществление аудиторской деятельности в банковской системе; порядок

заключения договоров по оказанию аудиторских услуг; порядок составле

ния и представления в Национальный банк аудиторского заключения по

годовому отчету банка;

Правила аудиторской деятельности Министерства финансов Республики Беларусь (и другие нормативные документы);

Кодекс этики аудиторов Республики Беларусь [12].

Право на осуществление аудиторской деятельности в банковской системе имеют аудиторские организации и аудиторы — индивидуальные предприниматели, имеющие лицензию

на осуществление аудиторской деятельности, выданную Министерством финансов Республики Беларусь, и дополнительно — лицензию на осуществление аудиторской деятельности, которая выдается Национальным банком Республики Беларусь на основании решения его центральной аттестационной комиссии. Для получения лицензии на право проведения аудита в банковской сфере аудитору — индивидуальному предпринимателю необходимо иметь лицензию Министерства финансов республики, и его стаж работы в банковской системе должен насчитывать не менее трех лет из последних пяти в качестве специалиста. Аудиторской фирме для получения лицензии необходимо иметь лицензию Министерства финансов Республики Беларусь, а в ее штате должны состоять не менее трех аудиторов, включая руководителя. По положительным результатам тестирования и собеседования центральная аттестационная комиссия Национального банка Республики Беларусь выдает свидетельство о соответствии квалификационным требованиям для осуществления аудиторской деятельности в банковской системе или лицензию.

Доверие общества аудиторы заслуживают благодаря своей профессиональной подготовке, знаниям и опыту, а также строго следуя этическим нормам и правилам поведения. Каждый аудитор обязан принимать все меры для создания и поддержания доверия и уважения к своей профессии, защищать нравственные, моральные ценности от всех возможных нарушений и посягательств.

Аудитор, подвергшийся критике по поводу нарушения этики профессионального поведения, должен дать объяснения коллегам. В случае несогласия он вправе рассчитывать на объективное публичное рассмотрение своих действий комиссией, созданной Управлением аудита Министерства финансов Республики Беларусь. По желанию аудитора расследование может проводиться конфиденциально.

Кодекс этики аудиторов Республики Беларусь включает 12 основных правил.

1. Профессионализм, знания и компетентность. Аудитор не должен оказывать заказчику аудиторские услуги, если он не обладает достаточной квалификацией в данной области или не уверен в правильности своих рекомендаций, выводов, заключений.

Минимально необходимые профессионально-образовательный уровень знаний и стаж практической работы аудитора оп^

ределены Законом Республики Беларусь «Об аудиторской деятельности».

2. Профессиональная независимость. Аудитор, оказывая

профессиональные услуги, должен быть независимым в своих

суждениях при проведении аудита, выполнять профессиональ

ные обязанности объективно и беспристрастно. В противном

случае он должен отказаться от их выполнения.

Уставным капиталом аудиторской организации должны владеть аудиторы. Допускается владение капиталом аудиторской организации другими лицами при условии, что не менее 70 % уставного капитала и право голоса остаются за аудиторами.

3. Честность, справедливость и объективность.

4. Конфиденциальность.

5. Недопустимость несовместимых, дискредитирующих действий. Несовместимые действия аудитора регламентированы Законом Республики Беларусь «Об аудиторской деятельности».

Аудитору, занимающемуся аудиторской деятельностью, запрещается осуществлять другие виды предпринимательской деятельности, за исключением преподавательской и научной; он также не вправе совершать действия, дискредитирующие его профессию (отказ возвратить книги и записи клиента, несоблюдение государственных аудиторских стандартов и норм, внесение фиктивных и неточных записей в бухгалтерские счета и финансовые отчеты и т.д.).

6. Вежливость и внимательность к заказчику.

7. Налоговые отношения. Аудиторы обязаны неукоснительно соблюдать законодательство о налогообложении во всех аспектах.

8. Отношения между аудиторами. Аудитор должен стремиться к установлению доброжелательных, деловых отношений с коллегами по профессии и совместной работе, воздержи^ ваться от необоснованной критики деятельности других аудиторов, аудиторских организаций, не допускать привлечения заказчика средствами, которые могут привести к принижению роли профессии аудитора.

9. Реклама. Реклама аудиторских услуг должна содержать правдивую и достоверную информацию об аудиторских организациях и аудиторах.

Привлечение клиентов недопустимо путем введения их в заблуждение, принижения достоинства других аудиторских фирм, слишком назойливого предложения услуг и т.д.

23:

10. Оплата аудиторских услуг. Оплата производится в зависимости от объема и сроков выполнения работы. Отношения между аудиторами и заказчиком строятся на основе договора, в котором предусматриваются сумма оплаты за оказанные услуги и ответственность сторон.

11. Разрешение конфликтов. Определенные ситуации могут привести к возникновению конфликтов между аудитором и заказчиком, аудитором и руководителем аудиторской организации, между аудиторами.

В случае возникновения конфликта аудитору следует: а) проанализировать причину конфликта с непосредственным руководителем. Если решение проблемы не найдено — обратиться в Управление аудита Министерства финансов Республики Беларусь или общественные аудиторские организации; б) обратиться в судебные органы при невозможности иного разрешения.

12. Соответствие международным нормам. Нормы профес

сионального поведения, определяемые Кодексом этики аудито

ров, основаны на международных этических нормах, разрабо

танных Международной федерацией бухгалтеров (IFА).

Вопросы для самопроверки

1. Что явилось причиной возникновения контроля?

2. Когда в контроле появились признаки аудита?

3. Чем характеризуются этапы возникновения аудита?

4. Когда и где появился профессиональный аудит?

5. Перечислите методологические стадии развития аудита.

6. Что послужило причиной развития аудита в СССР?

7. Рассмотрите организационную структуру аудиторской деятельности в Республике Беларусь.

8. Какова роль Управления аудита Министерства финансов Республики Беларусь в организации аудиторской деятельности?

9. Перечислите законодательные акты аудиторской деятельности и их содержание.

10. Каково место аудита в структуре контроля в Республике

Беларусь?

Глава 2. СУЩНОСТЬ И НЕОБХОДИМОСТЬ

АУДИТА

2.1. Понятие аудита

Аудит в любой стране — элемент ее финансово-экономической системы, что определяет его содержание и функции. Наличие различных трактовок аудита говорит о том, что процесс его становления еще не закончен. В то же время, если внимательно рассмотреть определения аудита, существующие в странах, где он имеет достаточно глубокие корни, можно прийти к выводу, что его суть сводится к предоставлению обществу информации о степени возможного доверия к той или иной деятельности хозяйствующих субъектов.

При толковании этого понятия за основу принимаются объекты аудита, его назначение, фактор независимости и другие обстоятельства. К аудиту часто относят различные виды деятельности, связанные с независимой проверкой, оценкой данных, экспертизой.

Аудит — это независимая лицензионная деятельность, основанная на договорных платных условиях, предпринимаемая с целью выявления дальнейшего мнения аудитора по поставленному вопросу.

Независимость аудиторской проверки связана с тем, что в своих суждениях аудитор не зависит от государства, различных партий и течений, от проверяемого субъекта хозяйствования и т.д. Он руководствуется в работе нормативно-правовой базой, действующей в государстве, применяемыми в аудиторской практике стандартами, Кодексом этики аудиторов Республики Беларусь и т.д.

Следует различать независимость аудита и независимость контроля. Первое есть отсутствие какого бы то ни было влияния на формирование мнения аудитора о деятельности проверяемой организации и составление аудиторского отчета. Второе означает, что контроль возможен только в случае, когда информация об одном и том же событии или факте поступает не менее чем от двух не зависимых друг от друга источников информации. Это дает возможность сравнивать и анализировать полученные данные для установления достоверности информации.

Аудиторская деятельность во всех странах является лицензионной. Порядок лицензирования аудиторов каждая страна устанавливает самостоятельно. В Беларуси он определяется Советом Министров Республики Беларусь.

Аудиторские проверки осуществляются на договорной, платной основе. Только по инициативе заказчика и по установленным им вопросам может проводиться аудиторская проверка. Размер оплаты аудиторских услуг отражается в договоре.

В результате проведенной работы аудитор должен выразить мнение по поставленным вопросам (проблемам), в том числе вопросам бухгалтерской и финансовой отчетности, налогообложения, приватизации, формирования уставного фонда, составления бизнес-проектов, консультирования и т.д. В конечном счете все это является целью любой аудиторской проверки. Аудитор должен стремиться быть объективным и давать пользователям достоверную информацию.

В зарубежной литературе наиболее популярно определение аудита как деятельности, направленной на уменьшение до приемлемого уровня информационного риска для пользователей финансовых отчетов. Это значит, что аудитор, составляя отчет о качестве работы фирмы (банка), снижает риск получения недостоверной информации. На основании результатов его работы делаются выводы и принимаются решения об инвестициях, рентабельности, эффективности менеджмента и т.д. [28, с. 5].

Информационный риск — это вероятность того, что в финансовых отчетах содержатся ложные и неточные сведения. Инвесторы, кредиторы, профсоюзы, правительственные и частные аналитики хотели бы полагаться на информацию, на основании которой они принимают экономические решения, однако всегда приходится помнить о том, что она не застрахована от определенного риска, и делать поправку на это. От аудитора ждут подтверждения достоверности публикуемых сведений. Снижение риска появления неточных сведений в отчетности — одна из его главных задач. Наибольшее значение придается рассмотрению внешним аудитором релевантной информации, т.е. особо значимой, способной влиять на принятие управленческих решений (акционирование, инвестирование, приватизация предприятия, его закрытие или присоединение и т.д.).

Основной предпосылкой контроля является взаимная заинтересованность заказчика (акционеров, владельцев, компаньонов и др.), государства и других лиц в обеспечении достоверности учета и отчетности. Результатом аудиторской проверки становится заключение с оценкой проверявшихся вопросов, оно служит основанием для принятия пользователями соответствующего решения, в частности, акционерами — об утверждении годового баланса. Заключения аудиторов по наиболее крупным компаниям публикуют вместе с балансом, финансовым отчетом и счетом прибылей. Заключения независимых аудиторов долж-

26 >

ны соответствовать общепринятым стандартам либо опираться на экономические нормативы.

Международная практика доказала малоэффективность участия аудиторов в дознании. Вывод: аудиторские проверки должны носить профилактический характер. Аудиторы не обязаны и не вправе подменять собой другие контролирующие органы (таможню, различные фонды и т.д.).

Целью внешнего аудита (audit objective) является проверка в интересах внешних пользователей финансовой отчетности, а руководство компании при этом выступает исключительно как их агент, исполнитель их воли. Аудитор самостоятельно (независимо от руководства компании) определяет объем аудита, избирает аудиторский подход и руководствуется только стандартами аудиторской деятельности, профессиональной этикой, своим опытом и знаниями.

Было бы ошибкой ставить знак равенства между понятием «аудиторство» и анализом хозяйственной деятельности, документальной комплексной ревизией, счетной проверкой баланса или судебно-бухгалтерской экспертизой. Однако при осуществлении своей деятельности аудиторы нередко пользуются процедурами из этих и некоторых других областей учетной и контрольно-аналитической деятельности.

Ревизия — это составная часть системы управленческого контроля, призванная устанавливать законность, достоверность, целесообразность и экономическую эффективность совершенных хозяйственных операций.

Основными задачами ревизии являются следующие:

• контроль за соблюдением государственной дисциплины, использованием государственных средств;

• обеспечение сохранности материальных и денежных ресурсов, правильной постановки бухгалтерского учета;

• пресечение фактов бесхозяйственности, расточительства, приписок.

Различия между аудитом и ревизией рассмотрены в табл. 2.1.

Таблица 2.1

Отличительные признаки аудита и ревизии по основным направлениям

| Признак | Ревизия | Внешний аудит |

| Постановка задач | Определяется по планам государственных или других органов | Определяется договором между независимыми сторонами — предприятием и аудиторской фирмой (аудитором) |

Продолжение табл. 2.1

| Задачи | Осуществление контроля за использованием государственных средств, сохранностью материальных и денежных ресурсов, правильностью постановки бухгалтерского учета; пресечение фактов бесхозяйственности, расточительства | Установление реальности, полноты и достоверности предоставляемой отчетности, ее соответствия действующему законодательству, а также требованиям, предъявляемым к бухгалтерскому учету и финансовой отчетности; выявление недостатков и нарушений в деятельности |

| Цель | Выявление недостатков для их устранения и наказания виновных, сохранение активов, пресечение и профилактика злоупотреблений | Определяется законодательством по аудиту: оценка достоверности финансовой отчетности и подтверждение соблюдения действующего законодательства |

| Субъект | Контрольно-ревизионный аппарат органов государственного управления, вышестоящих органов управления, штатные ревизоры данной организации | Независимые эксперты, имеющие соответствующий аттестат и лицензию на право заниматься этим видом предпринимательства |

| Объект | Проверка соблюдения законодательства в области производственно-хозяйственной и коммерческой деятельности субъекта хозяйствования | Система учета и отчетности предприятия |

| Средства | Регламентируются государством («Порядок организации и проведения проверок (ревизий) финансово-хозяйственной деятельности и применения экономических санкций»), определяются внутренними инструкциями | Определяются общепринятыми аудиторскими стандартами |

| Методы | Фактический и документальный контроль | Общие методы с меньшей степенью точности и детализации |

| Вид деятельности | Предпринимательская деятельность | |

| Организация работы | Определяется ревизором самостоятельно | Определяется аудитором самостоятельно исходя из общепринятых норм и правил аудиторской проверки |

Продолжение табл. 2.1

| Управленческие связи | Взаимоотношения основаны на подчиненности и подотчетности вышестоящим органам | Связи горизонтальные, аудитор и проверяемый субъект являются равноправными независимыми партнерами |

| Квалификация | Регламентируется государством | Регламентируется государством |

| Оплата | Гарантированная заработная плата | Оплата предоставленных услуг по договору |

| Отчетность | Акт ревизии — внутренний документ для контролирующего органа, который должен быть передан вышестоящему и другим органам и в котором отмечаются все выявленные недостатки | Итоговая часть аудиторского заключения может быть опубликована, аналитическая часть передается клиенту |

| Форма проведения | Обязательная | Добровольная и обязательная |

| Инициаторы проверок | Государственные органы | Добровольный аудит инициируют собственники, администрация, правоохранительные органы, клиенты, компаньоны, рабочие и служащие банка; обязательный — хозяйствующие субъекты (согласно законодательству) |

| Пользователи | Ограниченный круг лиц, определяемый внутренним нормативным документом | Внутренние и внешние пользователи финансовой отчетности |

| Конфиденциальность | Материалы ревизии могут быть опубликованы в печати | Аудитор не имеет права обнародовать полученную информацию |

| Страхование ответственности | Не обязательно | Обязательно |

| Плановость | Ревизия может носить как плановый, так и внезапный характер | Согласно договору |

| Сроки проведения | По усмотрению назначающего ее органа | Проводится согласно законодательству и по договору |

Окончание табл. 2.1

| Нормативно-правовая база | Указ Президента Республики Беларусь от 15.11.99 г. №673 «О некоторых мерах по совершенствованию координации деятельности контролируемых органов Республики Беларусь и порядка применения ими экономических санкций» | Закон Республики Беларусь «Об аудиторской деятельности» от 18.12.2002 г.; Указ Президента Республики Беларусь от 12.02.2004 г. № 67 «О совершенствовании государственного регулирования аудиторской деятельности»; Постановление Министерства финансов Республики Беларусь от 30.06.2005 г. № 84 «О внесении изменений и дополнений в некоторые постановления Министерства финансов Республики Беларусь по вопросам аудиторской деятельности»; Постановление Правления Национального банка Республики Беларусь от 02.07.2003 г. «Об утверждении правил лицензирования и осуществления аудиторской деятельности в банковской системе Республики Беларусь»; Кодекс этики аудиторов Республики Беларусь |

Кроме того, между ревизией и аудитом имеются и другие характерные отличия:

• аудиторская проверка является добровольной (при обязательном аудите это проявляется в отношении выбора аудиторской организации; при инициативном аудите — в части необходимости ее проведения и выбора аудиторской организации);

• аудитор в своих суждениях остается независимым;

• аудиторская деятельность подлежит лицензированию;

• аудиторская проверка не ставит целью обнаружение ошибок для последующего наказания;

• аудиторы проводят консультации;

• аудиторская проверка направлена в большей степени на рассмотрение рисков деятельности клиента, платежеспособности, ликвидности, финансового состояния субъекта хозяйствования, т.е. на проверку качества его работы, в то время как ревизия — на проверку соблюдения законодательства;

• экономия средств государства;

• доброжелательность и квалификация аудитора «работают» на его престиж (аудиторы должны стремиться к росту своего мастерства и совершенствованию методов работы, способствовать росту авторитета своей профессии);

• аудитор может снизить риски между партнерами в их обоюдной деятельности; перед ревизором такая задача не стоит;

• в отличие от ревизора, аудитор должен подтверждать не одну-две хозяйственные операции, а общие результаты финансово-хозяйственной деятельности клиента за значительный период.

Конфиденциальность — одна из основных отличительных черт в отношениях аудитора с клиентом, диктуемая интересами общества, поскольку, если это требование не будет выполняться, клиент может отказаться от аудиторской проверки. Соблюдение конфиденциальности — неотъемлемое условие договора между аудитором и его клиентом.

В международной практике бухгалтер или аудитор, которому стало известно о совершенном клиентом нарушении или противозаконности его действий, обычно не обязан информировать внешние (по отношению к клиенту) властные структуры. Однако в международных актах оговариваются отдельные случаи, допускающие раскрытие информации.

Раскрытие информации обязательно:

• если существует подозрение о вовлечении клиента в террористическую деятельность;

• клиент подозревается в государственной измене;

• это диктуется ходом судебного разбирательства (например, по указанию суда);

• раскрытие информации требуется или разрешается законодательными актами.

Отдельные законодательные акты ставят интересы общества выше соображений конфиденциальности. Так, раскрытия информации требуют Акт о торговле наркотиками (1986 г.) и Акт о банковском деле (1987 г.). В качестве примера положения, одновременно допускающего и защищающего раскрытие информации, можно назвать Акт о финансовых услугах (FSA, 1986 г.).

Раскрытие информации может быть сделано добровольно:

• если затронуты интересы общества. При принятии реше

ния о раскрытии информации аудитор должен учесть: сумму, о

которой идет речь, в сравнении с размером вероятного финансо

вого ущерба; действительно ли и в каком размере будут затро-

нуты интересы общества; вероятность повторения события или причины, по которой клиент не хочет сам раскрывать эту информацию; серьезность вопроса. Перед принятием решения о раскрытии информации аудитор должен непременно обратиться за консультацией к юристу. Все решения такого рода должны быть полностью отражены в рабочих документах;

• раскрытие информации необходимо для защиты интересов аудитора или бухгалтера. Например, раскрытие информации может потребоваться для защиты от претензий (уголовных или связанных с нарушениями в уплате налогов), или правовых преследований третьих лиц, или в целях избежания профессиональных дисциплинарных взысканий, или как обеспечение возможности обращения в суд по поводу взыскания гонорара.

Одна из основных отличительных черт профессионального аудитора — его понимание ответственности перед обществом. За проведенную работу аудитор несет ответственность перед заказчиком и пользователем информации. Причинами предъявления претензий к аудитору могут быть невыявление злоупотреблений, ошибок или нестабильности финансового состояния либо небрежное отношение аудитора к своим обязанностям. Степень виновности определяется судом.

В международной практике ответственность аудитора может рассматриваться с двух позиций:

а) нарушения требований законодательства;

б) в соответствии с общим правом — за непроявление долж

ной тщательности и мастерства при проведении аудита.

В первом случае ответственность возникает перед государством, во втором — перед клиентами или лицами, пострадавшими от результатов недобросовестно проведенного аудита. Ответственность перед государством определена системой штрафов и наказаний, в то время как размер ответственности перед клиентами и третьими лицами устанавливается в судебном порядке.

Для аудиторской деятельности характерны следующие типы ошибок: неточная интерпретация бухгалтерских принципов (33 %), ошибочное применение аудиторских процедур (29 %), неточная интерпретация аудиторских стандартов (15 %), неумение выявить мошеннические действия клиента (13 %), преднамеренные мошеннические действия аудитора (7 %), прочие (3 %).

Во многих странах предусматривается ответственность аудитора за небрежность, допущенную при выполнении им своих обязанностей.

2.2. Необходимость аудита

Развитие аудита обусловлено рядом факторов:

• возникновением хозяйствующих субъектов негосударственной формы собственности;

• потребностью администрации застраховаться от предоставления необъективной информации пользователями (собственниками, инвесторами, кредиторами) в случаях возникновения конфликта;

• необходимостью специальных знаний для проверки информации;

• трудностью контроля и оценки вследствие усложнения всех финансовых операций;

• отсутствием у пользователей доступа к информации для оценки ее качества;

• недоступностью информации для пользователей в связи с ее конфиденциальностью;

• многочисленностью и сложностью операций, затрудняющими самостоятельное извлечение информации пользователями;

• расширением круга пользователей экономической информации;

• возможностью негативных экономических последствий из-за принятия хозяйственных решений на основе необъективной информации;

• потребностью в бухгалтерских кадрах в связи с организацией большого числа хозяйствующих субъектов, часть которых не имеют достаточной подготовки, нуждаются в дополнительных консультациях и проверках;

• необходимостью проведения обязательных аудиторских проверок в соответствии с законодательством;

• соображениями экономии средств государства при осу-' ществлении контроля за соблюдением законодательно-нормативной базы хозяйствующих субъектов.

2.3. Классификация аудита и ее формы

Аудиторские проверки в зависимости от их направленности могут быть классифицированы по видам (табл. 2.2).

По характеру взаимоотношений с клиентами аудит делится на внутренний и внешний.

Внутренний аудит является структурным подразделением банка (предприятия) и подотчетен его руководству.

Внешние, в том числе международные, аудиторские проверки проводятся аудиторскими фирмами или частнопрактикую-

щими аудиторами, которые независимы от акционеров и руководства проверяемого банка (предприятия).

Таблица 2.2 Виды аудита

Поиск по сайту: