|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Особенности облигаций как инструмента долгосрочного финансирования

| Преимущества | Недостатки |

| q эмиссия облигаций не ведет к утрате контроля над управлением организацией; q облигации могут быть выпущены при относительно невысоких финансовых обязательствах по процентам (в сравнении со ставками процента за банковский кредит или дивидендами по акциям), так как они обеспечиваются имуществом организации и имеют приоритет в удовлетворении претензий по ним в случае ее банкротства; q облигации имеют большую возможность распространения, чем акции в силу меньшего уровня их риска для инвесторов; q облигации (облигационный займ) могут обеспечить значительный объем привлекаемых денежных средств. | q облигации не могут быть выпущены для формирования уставного фонда (за исключением конвертируемых) и покрытия убытков (в то время как банковский или коммерческий кредит могут быть использованы для преодоления негативных последствий финансовой деятельности организации); q эмиссия облигаций связана с существенными финансовыми затратами и требует продолжительного времени. В связи с высоким уровнем расходов по выпуску и размещению облигаций их эмиссия оправдана лишь на большую сумму, что могут себе позволить как правило крупные организации; q уровень финансовой ответственности организации за своевременную выплату процентов и суммы основного долга (при погашении облигаций) очень высок, так как взыскание этих сумм при существенной просрочке платежей реализуется через механизм банкротства; q вследствие изменения конъюнктуры финансового рынка средняя ставка ссудного процента может стать значительно ниже, чем установленный при эмиссии процент выплат по облигации; в этом случае дополнительный доход получит не организация, а инвесторы. Организация в такой ситуации будет нести повышенные (в сравнении со среднерыночными) расходы по обслуживанию своего долга. |

q кредит – форма привлечения организацией заемных средств.

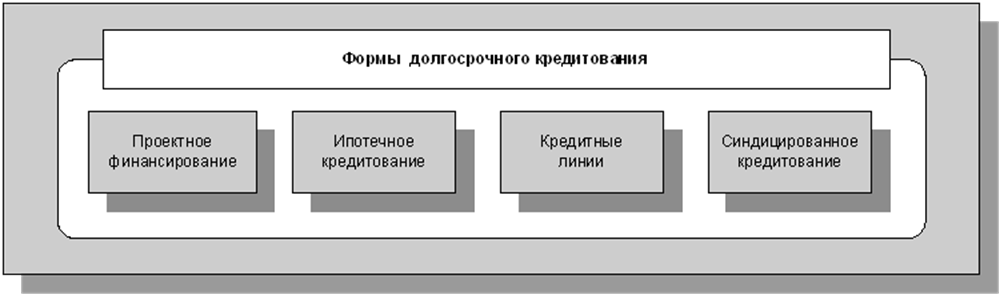

Кредит может осуществляться в следующих формах:

· проектное финансирование – осуществляется для реализации конкретных инвестиционных проектов – представляет собой наиболее рисковый вид долгосрочного кредитования. Проектное финансирование осуществляется при обязательном наличии бизнес-плана у организации, надежного обеспечения и уверенности кредитора в профессионализме и надежности менеджмента обеспечить фактическое наполнение запланированных денежных потоков, что гарантирует возвратность заемных средств. Последнее обстоятельство является наиболее важным при открытии финансирования. Организация получает возможность привлечь ресурсы для осуществления капитальных затрат без отвлечения собственных средств и уменьшения собственных оборотных средств. В случае привлечения ресурсов от иностранных финансово-кредитных институтов организация дополнительно получает возможность получить финансирование по более низким ставкам по сравнению со ставками по кредитам, предоставляемым за счет собственных ресурсов банков.

· ипотечное кредитование – долгосрочные кредиты под залог недвижимости и земельных участков. Ипотечный кредит может быть получен в банках, специализирующихся на выдаче долгосрочных займов под залог основных фондов или имущественного комплекса организации в целом. Организация, передающая в залог свое имущество, обязана застраховать его в полном объеме в пользу банка. При этом заложенным в банке имуществом организация продолжает пользоваться.

· кредитные линии – наиболее гибкий вид долгосрочного кредитования. При этом используются:

§ рамочная кредитная линия (открывается банком для оплаты поставок в рамках одного крупного контракта, реализуемого в течение определенного времени);

§ револьверная кредитная линия (используется преимущественно в международной практике и представляет собой цепочку продлеваемых в пределах установленного срока кредитных операций);

· синдицированное кредитование – особо крупные кредиты организациям, выдаваемые в результате объединения кредитных ресурсов ряда банков (прежде всего, с целью минимизации кредитных рисков), образующих синдикат.

Политика привлечения долгосрочных заемных средств представляет собой часть общей финансовой стратегии организации. Она заключается в обеспечении наиболее эффективных форм и условий привлечения заемного капитала из различных источников в соответствии с потребностями развития организации.

Максимальный объем заемного капитала определяется двумя основными условиями:

· предельным эффектом финансового рычага.

· обеспечением необходимой финансовой устойчивости организации.

Управление долгосрочными ресурсами организации включает:

1. Обоснование внутренних потребностей в долгосрочных ресурсах, определение объемов и сроков заимствований.

2. Анализ конъюнктуры финансовых рынков.

3. Выбор источников привлечения долгосрочных ресурсов.

4. Выбор приемлемых для организации финансовых инструментов.

5. Организацию привлечения.

6. Бюджетирование инвестиционных проектов.

7. Обеспечение возврата заемного капитала.

Поиск по сайту: