|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Оптимизация денежных потоков организации

Оптимизация денежных потоков организации представляет собой процесс выбора наилучших форм их организации. Оптимизация денежных потоков организации включает:

· сбалансированность объемов денежных потоков;

· синхронизация формирования денежных потоков;

· рост чистого денежного потока организации.

На результаты хозяйственной деятельности организации отрицательное воздействие оказывают как дефицитный, так и избыточный денежные потоки.

Методы оптимизации дефицитного денежного потока:

· увеличение размера скидок за наличный расчет;

· частичная или полная предоплата за произведенную продукцию;

· сокращение сроков предоставления кредита покупателям;

· ускорение инкассации дебиторской задолженности;

· использование современных форм рефинансирования дебиторской задолженности.

| Увеличение притока денежных средств | Уменьшение оттока денежных средств | |

| Краткосрочные меры | Продажа или сдача в аренду внеоборотных активов Рационализация ассортимента продукции Реструктуризация дебиторской задолженности Использование частичной предоплаты Привлечение внешних источников краткосрочного финансирования Разработка системы скидок для покупателей | Сокращение затрат Отсрочка платежей по обязательствам Использование скидок поставщиков Пересмотр программ инвестиций Налоговое планирование Вексельные расчеты и взаимозачеты |

| Долгосрочные меры | Дополнительная эмиссия акций и облигаций Реструктуризация организации Привлечение стратегических партнеров Привлечение стратегических инвесторов | Долгосрочные контракты, предусматривающие скидки или отсрочки платежей Налоговое планирование |

Отрицательные последствия дефицитного денежного потока проявляются в снижении ликвидности и уровня платежеспособности; росте просроченной кредиторской задолженности поставщикам сырья и материалов; повышении доли просроченной задолженности по полученным финансовым кредитам; задержках выплат заработной платы; росте продолжительности финансового и производственного цикла и, в конечном счете – в снижении рентабельности использования собственного капитала и активов организации.

Дефицитный денежный поток может быть обусловлен как внутренними, так и внешними причинами.

К внутренним причинам можно отнести:

· падение объема продаж:

§ потеря одного и более крупных потребителей;

§ недостатки в управлении ассортиментом продукции.

· недостатки в системе управления финансами:

§ слабое финансовое планирование;

§ отсутствие оптимальной структуры финансовых служб;

§ отсутствие управленческого учета;

§ потеря контроля за затратами;

§ низкая квалификация кадров.

К внешним причинам можно отнести:

· кризис неплатежей;

· неденежные формы расчетов;

· конкуренция со стороны других товаропроизводителей;

· рост цен на энергоносители;

· потери от экспорта из-за заниженного обменного курса;

· изменение налогового законодательства;

· высокая стоимость заемных средств;

· влияние инфляции.

Методы оптимизации избыточного денежного поток:

· ускорение периода разработки и реализации инвестиционных проектов;

· осуществление диверсификации операционной деятельности;

· формирование портфеля финансовых инвестиций;

· досрочное погашение долгосрочных кредитов.

Отрицательные последствия избыточного денежного потока проявляются в потере реальной стоимости временно неиспользуемых денежных средств от инфляции, потере потенциального дохода от неиспользуемой части денежных активов в сфере краткосрочного их инвестирования, что, в конечном счете, отрицательно сказывается на уровне рентабельности активов и собственного капитала организации.

В системе оптимизации денежных потоков организации важное место принадлежит их сбалансированности во времени. В процессе такой оптимизации используются два основных метода – выравнивание и синхронизация.

Выравнивание денежных потоков – сглаживание объемов денежных потоков в разрезе отдельных интервалов рассматриваемого периода времени. Этот метод оптимизации позволяет устранить в определенной мере сезонные и циклические различия в формировании денежных потоков (как положительных, так и отрицательных), оптимизируя параллельно средние остатки денежных средств и повышая уровень абсолютной ликвидности. Результаты этого метода оптимизации денежных потоков во времени оцениваются с помощью среднеквадратического отклонения или коэффициента вариации, которые в процессе оптимизации должны снижаться.

Синхронизация денежных потоков – использование ковариации положительного и отрицательного их видов. В процессе синхронизации должно быть обеспечено повышение уровня корреляции между этими двумя видами денежных потоков. Результаты этого метода оптимизации денежных потоков во времени оцениваются с помощью коэффициента корреляции, который в процессе оптимизации должен стремиться к значению «+1».

Заключительным этапом оптимизации является обеспечение условий максимизации чистого денежного потока организации. Рост чистого денежного потока обеспечивает повышение темпов экономического развития организации на принципах самофинансирования, снижает зависимость этого развития от внешних источников формирования финансовых ресурсов, обеспечивает прирост рыночной стоимости организации.

Повышение суммы чистого денежного потока организации может быть обеспечено за счет осуществления следующих основных мероприятий:

· снижения суммы постоянных издержек;

· снижения уровня переменных издержек;

· осуществления эффективной налоговой политики, обеспечивающей снижение уровня суммарных налоговых выплат;

· осуществления эффективной ценовой политики, обеспечивающей повышение уровня доходности операционной деятельности;

· использования метода ускоренной амортизации основных средств;

· сокращения периода амортизации используемых организацией нематериальных активов;

· продажи неиспользуемых видов основных средств и нематериальных активов;

· усиления претензионной работы с целью полного и своевременного взыскания штрафных санкций.

Планирование денежных потоков организации

Концентрация всех видов планируемых денежных потоков организации получает свое отражение в специальном плановом документе – плане поступления и расходования денежных средств, который является одной их основных форм текущего финансового плана.

План поступления и расходования денежных средств разрабатывается на предстоящий год помесячно, чтобы обеспечить учет сезонных колебаний денежных потоков организации. Он составляется по отдельным видам хозяйственной деятельности и по организации в целом. Учитывая, что ряд исходных предпосылок разработки этого плана носят слабопрогнозируемый характер, он составляется обычно в вариантах – оптимистическом, реалистическом и пессимистическом. Кроме того, разработка этого плана носит многовариантный характер и по используемым методам расчета отдельных его показателей.

Основной целью разработки плана поступления и расходования денежных средств является прогнозирование во времени валового и чистого денежных потоков организации в разрезе отдельных видов его хозяйственной деятельности и обеспечение постоянной платежеспособности на всех этапах планового периода.

План поступления и расходования денежных средств разрабатывается в следующей последовательности:

На первом этапе прогнозируется поступление и расходование денежных средств по операционной деятельности организации, так как ряд результативных показателей этого плана служат исходной предпосылкой разработки других составных его частей.

На втором этапе разрабатываются плановые показатели поступления и расходования денежных средств по инвестиционной деятельности организации (с учетом чистого денежного потока по операционной ее деятельности).

На третьем этапе рассчитываются плановые показатели поступления и расходования денежных средств по финансовой деятельности организации, которая призвана обеспечить источники внешнего финансирования операционной и инвестиционной его деятельности в предстоящем периоде.

На четвертом этапе прогнозируются валовой и чистый денежные потоки, а также динамика остатков денежных средств по организации в целом.

Прогнозирование поступления и расходования денежных средств по операционной деятельности организации осуществляется двумя основными способами: исходя из планируемого объема реализации продукции и исходя из планируемой целевой суммы чистой прибыли.

При прогнозировании поступления и расходования денежных средств по операционной деятельности исходя из планируемого объема реализации продукции расчет отдельных показателей плана осуществляется в следующей последовательности.

Определение планового объема реализации продукции базируется на разработанной производственной программе (плане производства продукции), учитывающей потенциал соответствующего товарного рынка. Такой подход позволяет увязывать плановый объем реализации продукции с ресурсным потенциалом организации и уровнем его использования, а также емкостью соответствующего товарного рынка. Базовым показателем расчета плановой суммы реализации продукции выступает в этом случае планируемый объем производства товарной продукции. Модель расчета планового объема реализации продукции имеет следующий вид:

ОРп = ЗГПн + ПТП – ЗГПк, где

ОРп – плановый объем реализации продукции в рассматриваемом периоде (месяце);

ЗГПн – сумма запасов готовой продукции на начало планируемого периода;

ПТП – суммарный объем производства готовой товарной продукции в рассматриваемом плановом периоде;

ЗГПк – сумма запасов готовой продукции на конец рассматриваемого периода.

Плановый объем реализации продукции дифференцируется в разрезе реализации за наличный расчет и с предоставлением товарного (коммерческого) кредита с учетом сложившейся хозяйственной практики.

Расчет планового коэффициента инкассации дебиторской задолженности осуществляется исходя из фактического его уровня отчетном периоде с учетом намечаемых мероприятий по изменению политики предоставления товарного (коммерческого) кредита.

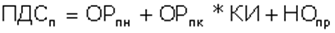

Расчет плановой суммы поступления денежных средств от реализации продукции осуществляется по следующей формуле:

, где

, где

ПДСп – плановая сумма поступления денежных средств от реализации продукции в рассматриваемом периоде;

ОРпн – плановый объем реализации продукции за наличный расчет в рассматриваемом периоде;

ОРпк – объем реализации продукции в кредит в текущем периоде;

КИ – коэффициент текущей инкассации дебиторской задолженности, выраженный десятичной дробью;

НОпр – сумма ранее неинкассированного остатка дебиторской задолженности (подлежащего инкассации в плановом периоде).

Рассчитанный показатель плановой суммы поступления денежных средств от реализации продукции характеризует планируемый объем положительного денежного потока организации по операционной деятельности.

Определение плановой суммы операционных затрат по производству и реализации продукции является одним из наиболее трудоемких этапов прогнозирования денежных потоков организации. В его основе лежит калькулирование себестоимости отдельных видов продукции (производственной и полной). В состав плановой себестоимости конкретного вида продукции включаются все прямые и непрямые затраты на ее производство и реализацию. В наиболее общем виде плановая сумма совокупных операционных затрат организации может быть представлена следующим расчетным алгоритмом:

, где

, где

ОЗп – плановая сумма операционных затрат по производству и реализации продукции;

ПЗпi – плановая сумма прямых затрат на производство единицы продукции;

ОПЗпi – плановая сумма общепроизводственных (непрямых) затрат на производство единицы продукции;

ОПпi – планируемый объем производства конкретных видов продукции в натуральном выражении;

ЗРпi – плановая сумма затрат на реализацию единицы продукции;

ОРпi – планируемый объем реализации конкретных видов продукции в натуральном выражении;

ОХЗп – плановая сумма общехозяйственных затрат организации (административно-управленческих расходов организации в целом).

Расчет плановой суммы налоговых платежей, уплачиваемых за счет дохода (входящих в цену продукции), осуществляется исходя из планируемого объема реализации отдельных видов продукции и соответствующих ставок налога на добавленную стоимость, акцизного сбора и других аналогичных налогов.

Расчет плановой суммы валовой прибыли организации по операционной деятельности производится по формуле:

, где

, где

ВПп – плановая сумма валовой прибыли организации по операционной деятельности в рассматриваемом периоде;

ОРп – плановый объем реализации продукции в рассматриваемом периоде;

ОЗп – плановая сумма операционных затрат по производству и реализации продукции;

НПд – плановая сумма налоговых платежей, уплачиваемых за счет дохода (входящих в цену продукции).

Расчет плановой суммы налогов, уплачиваемых за счет прибыли, осуществляется по формуле:

, где

, где

НПп – плановая сумма налогов, уплачиваемых за счет прибыли;

ВПп – плановая сумма валовой прибыли организации по операционной деятельности;

Нп – ставка налога на прибыль, в процентах;

Нпп – сумма прочих налогов и сборов, уплачиваемых за счет прибыли.

Расчет плановой суммы чистой прибыли организации по операционной деятельности производится по формуле:

, где

, где

ЧПп – плановая сумма чистой прибыли организации по операционной деятельности в рассматриваемом периоде;

ВПп – плановая сумма валовой прибыли организации по операционной деятельности в рассматриваемом периоде;

НПп – плановая сумма налогов, уплачиваемых за счет прибыли.

Расчет плановой суммы расходования денежных средств по операционной деятельности осуществляется по формуле:

, где

, где

РДСп – плановая сумма расходования денежных средств по операционной деятельности в рассматриваемом периоде;

ОЗп – плановая сумма операционных затрат по производству

и реализации продукции;

НПд – плановая сумма налогов и сборов, уплачиваемых за счет дохода (входящих в цену продукции);

НПп – плановая сумма налогов, уплачиваемых за счет прибыли;

АОп – плановая сумма амортизационных отчислений от основных средств и нематериальных активов.

Рассчитанный показатель плановой суммы расходования денежных средств характеризует планируемый объем отрицательного денежного потока организации по операционной деятельности.

Расчет плановой суммы чистого денежного потока может быть осуществлен по любому из рассматриваемых ниже алгоритмов:

или

, где

, где

ЧДПп – плановая сумма чистого денежного потока организации в рассматриваемом периоде;

ЧПп – плановая сумма чистой прибыли организации по операционной деятельности;

АОп – плановая сумма амортизационных отчислений от основных средств и нематериальных активов;

ПДСп – плановая сумма поступления денежных средств от реализации продукции;

РДСп – плановая сумма расходования денежных средств по операционной деятельности.

При прогнозировании поступления и расходования денежных средств по операционной деятельности исходя из планируемой целевой суммы чистой прибыли расчет отдельных показателей плана осуществляется в следующей последовательности.

Определение плановой целевой суммы чистой прибыли организации представляет собой наиболее сложный этап в системе прогнозных расчетов денежных потоков. Целевая сумма чистой прибыли представляет собой плановую потребность в финансовых ресурсах, формируемых за счет этого источника, обеспечивающую реализацию целей развития организации в предстоящем периоде. Расчет целевой суммы чистой прибыли организации ведется в разрезе отдельных элементов предстоящей потребности.

Результаты прогнозных расчетов целевой суммы чистой прибыли организации в разрезе перечисленных элементов позволяют не только сформировать исходную базу планирования его денежных потоков, но и определить внутренние пропорции предстоящего пользования.

Расчет плановой целевой суммы валовой прибыли организации осуществляется по формуле:

, где

, где

ВПц – целевая сумма валовой прибыли организации в рассматриваемом периоде;

ЧПц – целевая сумма чистой прибыли организации в рассматриваемом периоде;

Нп – сводная ставка налога на прибыль и других налогов, уплачиваемых за счет прибыли, выраженная десятичной дробью.

Расчет плановой суммы налогов, уплачиваемых за счет прибыли, производится по формуле:

, где

, где

НПп – плановая сумма налогов, уплачиваемых за счет прибыли;

ВПц – целевая сумма валовой прибыли организации в рассматриваемом периоде;

ЧПц – целевая сумма чистой прибыли организации в рассматриваемом периоде.

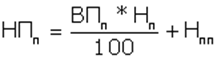

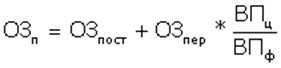

Определение плановой суммы операционных затрат по производству и реализации продукции при этом методе прогнозирования носит обобщенный характер, так как предполагает, что производственная программа под целевую сумму прибыли еще не сформирована. Упрощенный алгоритм осуществления таких расчетов имеет следующий вид:

, где

, где

OЗп – плановая сумма операционных затрат по производству и реализации продукции в рассматриваемом периоде;

ОЗпост – фактическая сумма постоянных операционных затрат в аналогичном предшествующем периоде;

O3пер – фактическая сумма переменных операционных затрат в аналогичном предшествующем периоде;

ВПц – плановая целевая сумма валовой операционной прибыли организации;

ВПф – фактическая сумма валовой операционной прибыли организации в аналогичном предшествующем периоде.

В составе плановых операционных затрат отдельной позицией отражается сумма амортизационных отчислений.

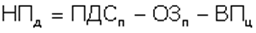

Расчет плановой суммы поступления денежных средств от реализации продукции осуществляется по формуле:

, где

, где

ПДСп – плановая сумма поступления денежных средств от реализации продукции в рассматриваемом периоде;

ВПц – плановая целевая сумма валовой операционной прибыли организации;

ОЗп – плановая сумма операционных затрат по производству и реализации продукции в рассматриваемом периоде;

Нд – сводная ставка налога на добавленную стоимость и других налогов и сборов, уплачиваемых за счет доходов, выраженная десятичной дробью.

Расчет плановой суммы налоговых платежей, уплачиваемых за счет дохода (входящих в цену продукции), производится по формуле:

, где

, где

НПд – плановая сумма налогов и сборов, уплачиваемых за счет дохода (входящих в цену продукции);

ПДСп – плановая сумма поступления денежных средств от реализации продукции в рассматриваемом периоде;

ОЗп – плановая сумма операционных затрат по производству и реализации продукции в рассматриваемом периоде;

ВПу – плановая целевая сумма валовой операционной прибыли организации.

Расчет плановой суммы расходования денежных средств по операционной деятельности основывается на плановых операционных затратах организации (без суммы амортизационных отчислений) и плановой сумме налогов и сборов, уплачиваемых за счет доходов и прибыли.

Расчет плановой суммы чистого денежного потока основывается на ранее рассмотренных алгоритмах. Этот показатель может быть определен путем суммирования целевой суммы чистой прибыли и амортизационных отчислений или как разность между суммой поступления и расходования денежных средств в планируемом периоде.

Прогнозирование поступления и расходования денежных средств по инвестиционной деятельности осуществляется методом прямого счета. Основой осуществления этих расчетов являются:

1. Программа реального инвестирования, характеризующая объем вложения денежных средств в разрезе отдельных осуществляемых или намечаемых к реализации инвестиционных проектов.

2. Проектируемый к формированию портфель долгосрочных финансовых инвестиций. Если такой портфель уже сформирован, то определяется необходимая сумма денежных средств для обеспечения его прироста или объем реализации инструментов долгосрочных финансовых инвестиций.

3. Предполагаемая сумма поступления доходов от реализации основных средств и нематериальных активов. В основу этого расчета должен быть положен план их обновления.

4. Прогнозируемый размер инвестиционной прибыли. Так как прибыль от завершенных реальных инвестиционных проектов, вступивших в стадию эксплуатации, показывается в составе операционной прибыли организации, в этом разделе прогнозируется размер прибыли только по долгосрочным финансовым инвестициям – дивидендам и процентам к получению.

Прогнозирование поступления и расходования денежных средств по финансовой деятельности осуществляется методом прямого счета на основе потребности организации во внешнем финансировании, определенной по отдельным ее элементам (алгоритмы расчета этой потребности рассмотрены ранее). Основой осуществления этих расчетов являются:

1. Намечаемый объем дополнительной эмиссии собственных акций или привлечения дополнительного паевого капитала. В план поступления денежных средств включается только та часть дополнительной эмиссии акций, которая может быть реализована в конкретном предстоящем периоде.

2. Намечаемый объем привлечения долгосрочных и краткосрочных финансовых кредитов и займов во всех их формах (привлечение и обслуживание товарного кредита, а также краткосрочной внутренней кредиторской задолженности отражается денежными потоками по операционной деятельности).

3. Сумма ожидаемого поступления средств в порядке безвозмездного целевого финансирования. Эти показатели включаются в план на основе утвержденных государственного бюджета или соответствующих бюджетов других государственных и негосударственных органов (фондов, ассоциаций и т.п.).

4. Суммы предусмотренных к выплате в плановом периоде основного долга по долгосрочным и краткосрочным финансовым кредитам и займам. Расчет этих показателей осуществляется на основе конкретных кредитных договоров организации с банками или другими финансовыми институтами (в соответствии с условиями амортизации основного долга).

5. Предполагаемый объем дивидендных выплат акционерам (процентов на паевой капитал). В основе этого расчета лежит планируемая сумма чистой прибыли организации и осуществляемая им дивидендная политика.

Показатели разработанного плана поступления и расходования денежных средств служат основой оперативного планирования различных видов денежных потоков организации.

Вместе с тем план поступления и расходования денежных средств, разработанный на предстоящий год с разбивкой по месяцам, дает лишь общую основу управления денежными потоками организации. Высокий динамизм этих потоков, их зависимость от множества факторов краткосрочного действия определяют необходимость разработки планового финансового документа, обеспечивающего ежедневное управление поступлением и расходованием денежных средств организации. Таким плановым документом выступает платежный календарь.

Платежный календарь, разрабатываемый организацией в разнообразных вариантах, является самым эффективным и надежным инструментом оперативного управления его денежными потоками. Он позволяет решать следующие основные задачи:

· свести прогнозные варианты плана поступления и расходования денежных средств («оптимистический», «реалистический», «пессимистический») к одному реальному заданию по формированию денежных потоков организации в рамках одного месяца;

· в максимально возможной степени синхронизировать положительный и отрицательный денежные потоки, повысив тем самым эффективность денежного оборота организации;

· обеспечить приоритетность платежей организации по критерию их влияния на конечные результаты его финансовой деятельности;

· в максимальной степени обеспечить необходимую абсолютную ликвидность денежного потока организации, т.е. его платежеспособность в рамках краткосрочного периода;

· включить управление денежными потоками в систему оперативного контроллинга (а соответственно и текущего мониторинга) финансовой деятельности организации.

Основной целью разработки платежного календаря (во всех вариантах) является установление конкретных сроков поступления денежных средств и платежей организации и их доведение до конкретных исполнителей в форме плановых заданий. С учетом этой цели платежный календарь определяют иногда как «план платежей точной даты».

Наиболее распространенной формой платежного календаря, используемой в процессе оперативного планирования денежных потоков организации, является его построение в разрезе двух разделов:

· графика предстоящих платежей;

· графика предстоящих поступлений денежных средств.

Поиск по сайту: