|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Функция потребления в кейнсианской модели 9 страница

наблюдается избыточное предложение денег. Следовательно, все точки, расположенные слева от кривой LM, соответствуют тако му состоянию экономики, когда предложение денег превышает спрос, что объясняется слишком высокой процентной ставкой для данного дохода и данного предложения денег.

Теперь рассмотрим точку D, лежащую справа от кривой LM. В данной точке уровень процентной ставки — rlt а доход(выпуск) — Y2. Однако при таком доходе для равновесия денеж ного рынка необходим уровень процентной ставки г2. Следова тельно, в точке D уровень ставки ниже равновесного. При такой ставке на рынке денег спрос на реальные денежные остатки превышает их предложение. Таким образом, все точки, распо ложенные справа от кривой LM, являются точками избыточно го спроса на деньги, ибо для них ставка процента при данном предложении денег слишком низка для того, чтобы денежный рынок находился в равновесии.

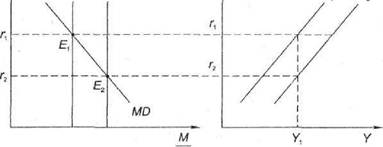

Кривая LM имеет положительный наклон, но при этом мо жет быть как крутой, так и пологой. Наклон кривой LM опре деляется прежде всего тем, как спрос на реальные денежные ос татки реагирует на изменение ставки процента, т.е. чувстви тельностью спроса на деньги по отношению к процентной став ке. Предположим, что при доходе Yt спрос на реальные денеж ные остатки равен MDX. Последний малочувствителен к изме нению процентной ставки, т.е. значительные ее изменения при водят к небольшому изменению величины спроса на деньги. В таком случае кривая спроса MDX будет крутой (рис. 6.6а). Де нежный рынок ~прй~данном1ф€дло~жёнии денег находится в равновесии при ставке процента Г\,

Когда рост дохода с Yj до Y2 приводит к увеличению спроса на реальные денежные остатки и сдвигу кривой MD1 в положение MD2, процентная ставка существенно повышается (с г1 до г2),чтобы восстановить равновесие на денежном рынке. Соответ ственно, и кривая LM является крутой (в отличие от кривой LM, изображенной на рис. 6.56, которая более полога, поскольку построена на основе функции спроса на деньги, более чув ствительной к динамике ставки процента).

На рисунке также видно, что кривая LM будет крутой тог да, когда чувствительность спроса на деньги к изменению до-х^д^очзщиаелика: небольшое увеличение дохода с Yj до Y2 (см. рис. 6.66) привело к значительному росту процентной став ки с rt до г2 (см. рис. 6.6а).

Таким образом, наклон кривой LM определяется относи тельной зависимостью спроса на реальные денежные остатки от изменений процентной ставки и дохода: чем более чувствите лен спрос на деньги к изменениям ставки и менее восприимчив к доходу, тем более пологой будет кривая LM, и наоборот.

Выясним, в каких случаях сдвигается кривая LM. При из менении процентной ставки происходит движение по данной кривой. Сама кривая сдвигается при изменении предложения денег и автономного спроса на деньги.

Рассмотрим, как на положение кривой LM влияет измене ние денежной массы. Допустим, что при доходе Yj спрос на деньги был MD, предложение денег — MSj. Рынок находился в равновесии в точке Et при ставке процента гг (рис. 6.7а). При таких условиях строится кривая LMX (рис. 6.76).

LM, LM,

з) р 6)

Рис. 6.7. Сдвиги кривой LM: изменение предложения денег

Предположим, что центральный банк, проводя антикризис ную политику, увеличил номинальную денежную массу, в то время как доход и уровень цен остались прежними. Это приве ло к росту предложения реальных денежных остатков, что обусловило сдвиг кривой MSi в положение MS2. При уровне до хода Yi и неизменном спросе на деньги MD рост предложения денег приведет к тому, что равновесие денежного рынка насту пит при более низкой процентной ставке —" г2. Это обусловит сдвиг кривой LMX в положение LM2 (см. рис. 6.76). Соответ ственно, уменьшение предложения денег при данном уровне до хода и спроса на деньги приведет к повышению равновесной ставки процента и сдвигу кривой ЬМЛ влево.

Кривая LM может перемещаться и под влиянием изменений автономного спроса на деньги (вызванных экзогенными факто рами, а не изменениями уровня цен, реального дохода или про центной ставки). Допустим, рынок денег находится в равнове сии в точке Ei при равновесной ставке процента гх (рис. 6.8а). Данным условиям будет соответствовать кривая LM1 (рис. 6.86).

Предположим, в результате финансовой паники повысилась неуверенность потенциальных вкладчиков в целесообразности вложений в ценные бумаги, из-за чего спрос на них сократился. Это обусловило увеличение спроса на деньги при любых задан ных значениях процентной ставки, уровня цен и реального до хода. Кривая спроса MDX сдвинулась вверх, в положение MD2. Новое равновесие на рынке денег при неизменном выпуске Уг будет наблюдаться при более высокой процентной ставке г2, так как точка равновесия переместится из Ех в положение Е2 (см. рис. 6.8а). Это приведет к сдвигу кривой LMX в положение LM2. При сокращении автономного спроса на деньги кривая LM^ сдвинется в обратном направлении.

6.3. Совместное равновесие двух рынков. Модель /S— LM

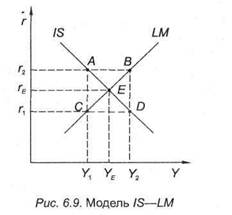

Кривая IS отражает все комбинации процентной ставки и дохода, при которых товарный рынок находится в равновесии. Кривая LM — все сочетания Y и г, которые обеспечивают рав новесие денежного рынка. Чтобы определить общее равновесие на товарном и денежном рынках, необходимо совместить на од ном графике обе кривые (рис. 6.9). Точка Е — единственная, в которой оба рынка будут находиться в равновесии.

Докажем, что Е является точкой равновесия, т.е. существу ют рыночные механизмы, которые возвращают рынки в равно весное состояние в случае его нарушения.

Рассмотрим точку А. Она располагается на кривой IS, но вне кривой LM. В этом случае из двух рынков только товарный на ходится в состоянии равновесия. Известно, что во всех точках, лежащих выше кривой LM, предложение реальных денежных остатков превышает спрос на них, так как процентная ставка (в данном случае г2) высока для равновесия на денежном рын ке. Избыток предложения денег означает появление у экономи ческих субъектов «лишних денег», что заставит их покупать облигации. Рост спроса на ценные бумаги приведет к повыше нию их рыночной цены, что станет причиной понижения про центной ставки, сопровождаемого ростом планируемых инвес тиций, совокупных расходов, а значит и увеличением равновес ного дохода. Все эти процессы приведут к перемещению по кри вой IS вниз, к точке Е.

Точка D расположена на кривой IS ниже кривой LM. В ней_ спрос на реальные денежные остатки превышает их предложе ние. J rlefl OCTaTim денег застают экономических субъектов прода вать облигации, предложение которых возрастет, что приведет к понижению их рыночной цены и, соответственно, повышению ставки процента. В результате сократятся планируемые инвес тиции и совокупные расходы, а следовательно, уменьшится рав новесный реальный доход. В итоге экономическая система будет стремиться вверх по кривой IS, к точке равновесия Е.

Рассмотрим далее состояние рынков в точке В. В данном случае денежный рынок будет находиться в состоянии равнове сия, а товарный — нет. Поскольку точка В расположена выше кривой../-.1?, то реальный доход Y2 больше совокупных расходов при ставке процента" г2- Фирмы в такой ситуации не смогут про дать свою продукцию, что приведет к увеличению товарных за пасов. Рост последних заставит фирмы сократить производство IH^OS^CJIOBHT уменьшение реального дохода. По мере сокраще ния дохода спрос на реальные денежные остатки будет падать, что при неизменном предложении денег приведет к понижению процентной ставки. Одновременное уменьшение дохода и став ки процента означает движение по кривой LM вниз, к точке равновесия Е.

Точка С расположена на кривой LM ниже точки равновесия Е. В точке С при процентной ставке г1 совокупные расходы превышают реальный доход. Фирмы, реагируя на избыточные со вокупные расходы, начнут увеличивать инвестиции, что приве дет к росту дохода. При этом будет расти и спрос на реальные денежные остатки. Поскольку предложение денег осталось пре жним, увеличение этого спроса приведет к повышению процен тной ставки. В результате экономическая система будет стре миться вверх по кривой LM до тех пор, пока не достигнет рав новесного состояния в точке Е.

Таким образом, можно сделать следующий вывод: существу ют рыночные механизмы, которые в случае нарушения равно весного состояния товарного и денежного рынков возвращают их в точку равновесия.

ш Модель IS — LM можно вывести алгебраически. Рассмотрим кривую IS. Условие равновесия на товарном рынке определяет основное макро экономическое тождество:

Y=C + I+G= C(Y- T) + 1{г) + G.

Рассмотрим частный случай, когда функция потребления и инвестицион ная функция являются линейными. Предположим, что функция потребления представлена как

\ С = а + b(Y- T),

где а и Ь — положительные параметры. При этом а — автономное потребление (оно всегда больше нуля); Ь — предельная склонность к потреблению, которая принимает значения между нулем и единицей; Г— налоги.

Функция инвестиций следующая:

l = c-dr,

где с и с/также положительные величины. Параметр с— автономные инвестиции. Параметр с/определяет, как инвестиции реагируют на ставку процента г: поскольку инвестиции сокращаются, когда растет ставка процента, перед dстоит знак минус.

Подставив функции С и / в уравнение равновесия на товарном рынке, получим

Y=a + b{Y-T) + (c-dr) + G.

Упростим это уравнение, собрав все члены с У в левой части и перегруп пировав члены в правой:

y - b y = (a + c) + (G - b7) - dr.

Решая уравнение относительно У получаем

| „ а + с | ^ | - Ь - r | -d | |||

| У = | + | G + | Т+ | г. | ||

| 1-Ь | 1-Ь | 1-Ь | 1-Ь |

Данное уравнение выражает кривую IS алгебраически. Оно дает нам пара метры уровня дохода Упри любой ставке процента г и переменных бюджетно-налоговой политики G и Т. Используя его, можно проверить прежние выводы относительно кривой IS.

Кривая LM описывает комбинации дохода У и ставки процента г, которые удовлетворяют условию равновесия денежного рынка:

- = L(r,Y),

р \'tyf

где предложение денег; Цг, У) — функция спроса на деньги.

Рассмотрим случай, когда функция спроса на деньги линейна, т.е.

L(r,Y) = eY-fr,

где е и f — числа больше нуля. Значение е определяет, как возрастает спрос на деньги при росте дохода. Величина f показывает, на сколько падает спрос на деньги при росте процентной ставки. Перед показателем ставки процента стоит минус, так как спрос на деньги находится в обратной зависимости от ставки процента. Теперь равновесие на рынке описывается следующим образом:

— = еУ - fr.

Р

Для того, чтобы понять, что означает это равновесие, перегруппируем его так, чтобы г оказалась слева. В результате получим

| г = е у _ 1 | М_ |

| f | V Р' |

Уравнение дает нам ставку процента, которая обеспечивает равновесие денежного рынка при любом значении дохода и величины реального предло-

жения денег. Используя его, можно проверить прежние выводы относительно кривой LM. I Равновесие в модели — это точка пересечения кривых IS и LM. Уравнения

модели следующие:

| (IS) | Y=C(Y-T) + I(r) + G, | ||

| (LM) | ^ = L(r,Y). | ||

| Для нахождения точки равновесия нужно решить систему уравнений отно | |||

| сительно г и У | ч | Источник: Мэнкью Н.Г. Макроэкономика. М.: | |

Изд-во МГУ, 1994. С. 382—383, 393—395.

Согласно кейнсианской теории, стремление экономической системы к равновесию еще не означает, что равновесный вы пуск YE обеспечивает полную занятость. Поэтому для ее дости жения правительство проводит стабилизационную политику.

6.4. Фискальная и денежно-кредитная политика

в модели IS — LM. Использование модели IS — LM для анализа последствий

стабилизационной политики

Стабилизационная экономическая политика использует в процессе макроэкономического регулирования фискальную и денежно-кредитную политику. Рассмотрим действие фискаль ной политики в модели IS — LM.

Предположим, что первоначально общее равновесие на рын ках товаров и денег достигалось в точке Е при процентной став ке гЕ и доходе YE (рис. 6.10).

Экономическая ситуация в стране потребовала проведения стимулирующей фискальной политики. Правительство приня ло решение увеличить государственные расходы на AG, оставив все другие элементы совокупных расходов неизменными. Эти меры обусловят увеличение совокупных расходов, а следова тельно, и дохода. Кривая IS сдвинется вправо, в положение ISi. Если бы процентная ставка гЕ осталась прежней, то новоеположение равновесия было бы достигнуто в точке Е2. Доход

AG увеличился бы на величину Y2 - YE, которая равна. Од-

1 - трс

нако ставка процента не остается неизменной. Рост дохода приводит к увеличению спроса на реальные денежные остат ки. В условиях постоянного предложения денег спрос на них начинает превышать предложение, что ведет к повышению процентной ставки.

На товарном рынке рост совокупных расходов побуждает предпринимателей увеличивать инвестиции. Однако повыше ние ставки процента сдерживает этот процесс, заставляя их сокращать планируемый при процентной ставке гЕ прирост ин вестиций. Уменьшается и спрос потребителей на товары дли тельного пользования. Ставка процента продолжает расти до уровня Гц, при котором рынки товаров и денег достигают равно весия. Новой точкой равновесия станет Ех, а равновесным уров нем дохода (выпуска) — Yx. Следовательно, фактическое увели чение выпуска составило Уг - YE. Величина выпуска может быть рассчитана как произведение AG и значения нового мультипли катора, который меньше простого мультипликатора Кейнса.

Таким образом, модель IS — LM показывает, что рост госу дарственных расходов вызывает как увеличение дохода с YE до Ylt так и повышение процентной ставки с гЕ до гг. При этом доход увеличивается в меньшей степени, чем ожидалось, так как рост процентной ставки снижает мультипликационный эффект государственных расходов: их прирост (как и увеличение дру гих автономных расходов, снижение налогов) частично вытес няет планируемые частные инвестиции и потребительские рас ходы, т.е. наблюдается эффект вытеснения. На рис. 6.10 он ра вен У2 - Yt. Объем частных расходов уменьшается вследствие повышения процентной ставки, вызванного ростом реального дохода, который, в свою очередь, обусловлен проведением сти мулирующей фискальной политики.

Сдерживающая фискальная политика порождает обратный эффект: вызывает сокращение совокупных расходов и приво-

дит к сдвигу кривой IS влево. Доход (выпуск) уменьшается, а ставка процента снижается.

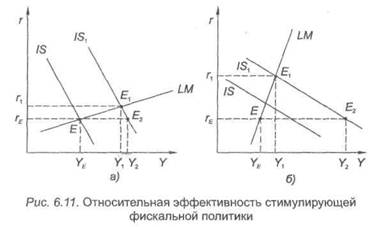

Масштабы эффекта вытеснения определяют относительную эффективность фискальной политики. Рассмотрим его, исполь зуя два графика (рис. 6.11).

На рис. 6.11а кривая IS является крутой, a LM — пологой. В этом случае в результате стимулирующей фискальной поли тики доход возрос на величину Y1-YE, которая превышает эф фект вытеснения (У2 ~ Yi). Следовательно, фискальная политика относительно эффективна. На втором графике (рис. 6.116) кривая IS — пологая, a LM — крутая. Это привело к тому, что эффектвытеснения У2 - Yi больше прироста дохода, равного Yl - YE, т.е. стимулирующая фискальная политика относительно неэф фективна. Графики показывают, что масштабы эффекта вытес нения, а значит и относительная эффективность стимулирую щей фискальной политики, зависят от наклона кривых IS и LM.

Как известно, наклон IS определяется чувствительностью инвестиций к изменениям процентной ставки и величиной предельной склонности к потреблению. Наклон же кривой LM зависит от чувствительности спроса на деньги к изменениям ставки процента и дохода.

Таким образом, можно сделать следующий вывод: эффект вытеснения будет незначительным, а фискальная политика от носительно эффективной в том случае, если инвестиции мало чувствительны по отношению к ставке процента, значение трс и мультипликатора невелико, а спрос на деньги чувствителен к изменениям процентной ставки и малочувствителен к динами ке дохода. i

К аналогичным результатам можно было прийти, построив четыре графика: на первых двух зафиксировать наклон кривой LM и изменять наклон IS, на других двух наоборот — построить кривые IS с постоянным наклоном и изменять наклон LM.

^Мгаета^истж^ анализируя эффективность фискальной по-литикйГутверждают, что спрос на реальные денежные остатки малочувствителен к изменениям процентной ставки, а некото рые полагают, что он вообщене чувствителен к ней. Тогда кри вая LM будет иметь вид вертикальной прямой. Стимулирующая фискальная политика приведет к сдвигу кривой IS в положение ISx. Однако при этом доход останется неизменным — YE, т.е. егоприрост будет равен нулю. Такой эффект вытеснения называют полным (рис. 6.12).

Рассмотрим действие денежно-кредитной политики в моде ли IS — LM. Предположим, что первоначально равновесие на товарном и денежном рынках наблюдалось в точке Е. Равновес ный доход при этом был YE, а равновесная ставка процента — гЕ (рис. 6.13).

| г | |||||

| LM | |||||

| IS | LM, | ||||

| \ £ / | |||||

| — - / / 1 | \ | ||||

| —1"~7 | \ | \ | ||||

| /\ | |||||

| \ | |||||

| i | |||||

| i | |||||

| Ye | V, | У |

Рис. 6.13. Денежно-кредитная политика в модели IS — LM

Допустим, центральный банк проводит операцию на откры том рынке, которая ведет к росту номинальной денежной мас сы, а при данном уровне цен — и к повышению предложения реальных денежных остатков. Кривая LM сдвигается вправо, в положение ЬМг. На рынке денег при прежней процентной став ке гЕ предложение денег превышает спрос. Это приводит к сни жению процентной ставки, которое в свою очередь вызывает рост инвестиций и совокупных расходов, что обусловливает увеличение дохода (выпуска). Избыточное предложение денег исчезнет, когда равновесие установится в точке Ех, так как и снижение ставки процента, и рост объема выпуска приводят к увеличению спроса на деньги. Следовательно, стимулирующая денежно-кредитная политика (политика «дешевых денег») обусловливает увеличение дохода с YE до Yx и снижение процен тной ставки с гЕ до гх.

В результате проведения политики «дорогих денег», наобо рот, кривая LM сдвинется влево, ставка процента возрастет, а доход сократится.

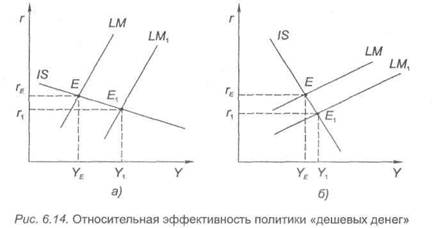

Относительная эффективность стимулирующей денежно-^ кредитной политики определяется тем, насколько значителен прирост дохода (выпуска), вызванный увеличением реальных денежных остатков. Как показывает рис. 6.14, он зависит от_ наклона кривых IS и LM.

Проанализировав разные варианты наклонов кривых IS и LM, можно прийти к выводу: чем более пологой является кривая IS и более крутой LM, тем выше прирост дохода (Y"j - YE), обусловленный одинаковым увеличением номинальной денеж-

ной массы. Следовательно, более эффективной будет и стимули рующая фискальная политика.

На рис. 6.14а при пологой кривой IS и крутой LM даже не большое снижение процентной ставки приводит к значительно му (с YE до Yi) росту дохода. Наклон IS определяется чувстви тельностью инвестиций к изменениям процентной ставки: чем чувствительнее инвестиции, тем выше стимулирующий эффект денежно-кредитной политики. При пологой IS наклон кривой LM не имеет особого значения (см. рис. 6.14а).

При крутой IS, напротив, инвестиции нечувствительны к изменениям ставки процента: даже довольно большое ее сниже ние не приводит к значительному росту инвестиций и дохода (см. рис. 6.146). Поэтому важное значение приобретает наклон кривой LM. Ее крутизна зависит от восприимчивости спроса на деньги к изменениям ставки процента. Чем чувствительнее этот спрос (а значит, кривая LM более пологая), тем менее эф фективна политика «дешевых денег». В этом случае увеличение предложения денег приведет к существенному снижению про центной ставки и сравнительно небольшому увеличению дохо да (выпуска) с YE до Yx (см. рис. 6.146). Эффективность стиму лирующей монетарной политики будет относительно высокой при крутой LM. Наибольший стимулирующий эффект денеж но-кредитной политики достигается при пологой кривой IS и крутой LM (см. рис. 6.14а).

Анализ относительной эффективности монетарной полити ки можно также провести, используя графики, показывающие изменения наклона только одной кривой — либо IS, либо LM — при фиксированном положении другой.

Таким образом, согласно модели IS — LM, изменения в пред ложении денег влияют на равновесный уровень дохода (выпус ка). Однако последователи Кейнса утверждали, что данное влия ние иногда незначительно, например при процентных ставках, близких к минимальным. Чрезвычайно низкие процентные ставки приводят к решению экономических субъектов не при обретать облигации, а накапливать деньги, каково бы ни было их предложение. В этом случае кривая спроса на деньги почти параллельна оси абсцисс, а значит кривая LM в начале практи чески горизонтальна.

Допустим, первоначально рынки товаров и денег находятся в равновесии в точке Е (рис. 6.15).

Предположим, увеличилось предложение реальных денеж ных остатков, что обусловило сдвиг кривой LM вправо, в поло жение LMX. Но поскольку кривая имеет почти горизонтальный участок, этот сдвиг не привел к сколько-нибудь существенному снижению процентных ставок и объемы инвестиций и дохода ос тались прежними. Следовательно, в данном случае изменение предложения денег не меняет реального дохода (выпуска). Такая ситуация получила название «ловушка ликвидности». На нее в 1940—1950-х гг. при доказательстве неэффективности денеж но-кредитной политики ссылались последователи Кейнса.

Монетаристы исследовали влияние изменения количества денег на экономику страны более глубоко. Они показали, что денежно-кредитная политика воздействует на совокупный до ход не только через норму процента и инвестиции, как считали кейнсианцы, а также посредством приобретения товаров дли тельного пользования, изменения цен на акции, объема госу дарственных закупок. Поэтому сегодня практически все эконо мисты считают денежно-кредитную политику эффективным инструментом макроэкономического регулирования.

Предыдущий анализ показал, что, например, для стимули рования совокупных расходов и увеличения равновесного дохо да можно применять как фискальную, так и денежно-кредит ную политику. В реальности для достижения поставленных перед экономикой целей они, как правило, используются од новременно.

Рассмотрим некоторые варианты взаимодействия фискаль ной и денежно-кредитной политики. Допустим, в период спада производства экономика находилась в равновесии в точке Е (рис. 6.16). Равновесный доход — YE.

Поиск по сайту: