|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Модель Миллера — Орра

Модель Баумола проста и в достаточной степени приемлема для предприятий, денежные расходы которых стабильны и прогнозируемы. В действительности такое случается редко; остаток средств на расчетном счете изменяется случайным образом, причем возможны значительные колебания.

Модель, разработанная Миллером и Орром, представляет собой компромисс между простотой и реальностью. Она помогает ответить на вопрос: как предприятию следует управлять своим денежным запасом, если невозможно предсказать каждодневный отток или приток денежных средств?

Логика действий финансового менеджера по управлению остатком средств на расчетном счете заключается в следующем. Остаток средств на счете хаотически меняется до тех пор, пока не достигает верхнего предела. Как только это происходит, предприятие начинает покупать достаточное количество ценных бумаг с целью вернуть запас денежных средств к некоторому нормальному уровню (точке возврата). Если запас денежных средств достигает нижнего предела, то в этом случае предприятие продает свои ценные бумаги и таким образом пополняет запас денежных средств до нормального предела.

Реализация модели осуществляется в несколько этапов.

1. Устанавливается минимальная величина денежных средств (Он), которую целесообразно постоянно иметь на расчетном счете (она определяется экспертным путем исходя из средней потребности предприятия в оплате счетов, возможных требований банка и др.).

2. По статистическим данным определяется вариация ежедневного поступления средств на расчетный счет (v).

3. Определяются расходы (Px) по хранению средств на расчетном счете (обычно их принимают в сумме ставки ежедневного дохода по краткосрочным ценным бумагам, циркулирующим на рынке) и расходы (Pт) по взаимной трансформации денежных средств и ценных бумаг (эта величина предполагается постоянной; аналогом такого вида расходов, имеющим место в отечественной практике, являются, например, комиссионные, уплачиваемые в пунктах обмена валюты).

4. Рассчитывают размах вариации остатка денежных средств на расчетном счете (S).

3 3 * Рт * v

S = 3 * - --------------

S = 3 * - --------------

4 * Рx

5. Рассчитывают верхнюю границу денежных средств на расчетном счете (Ов), при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги:

Ов = Он + S.

6. Определяют точку возврата (Тв) — величину остатка денежных средств на расчетном счете, к которой необходимо вернуться в случае, если фактический остаток средств на расчетном счете выходит за границы интервала (Он, Ов):

S

Тв = Он + ------

Пример

Приведены следующие данные о денежном потоке на предприятии: минимальный запас денежных средств (Он)—10 тыс. дол.; расходы по конвертации ценных бумаг (Рт) — 25 дол.; процентная ставка — 11,6% в год; среднее квадратическое отклонение в день — 2000 дол.

С помощью модели Миллера — Орра определить по управления средствами на расчетном счете.

1. Расчет показателя Рх: (1 + Рх)365 = 1,116 отсюда Рх = 0,0003 или 0,03% в день.

2. Расчет вариации ежедневного денежного потока: v = 20002 = 4 000 000.

3. Расчет размаха вариации по формуле:

|

3 3 * 25 * 4 000 000

S = 3 * -------------------------- = 18 900 дол.

S = 3 * -------------------------- = 18 900 дол.

4 * 0,0003

4. Расчет верхней границы денежных средств и точки возврата:

Ов = 10 000 + 18 900 = 29 900 дол.

Тв = 10 000 + 1/3 * 18 900 = 16 300 дол.

Таким образом, остаток средств на расчетном счете должен варьировать в интервале (10 000, 18 900); при выходе за пределы интервала необходимо восстановить средства на расчетном счете в размере 16300 дол.

ТЕМА 30. ФИНАНСОВОЕ ПЛАНИРОВАНИЕ И ПРОГНОЗИРОВАНИЕ

1. Виды планов, содержание и последовательность из разработки

2. Финансовый план: содержание, этапы планирования

3. Финансовое планирование в системе бюджетирования текущей деятельности

4. Методы прогнозирования

1. Виды планов, содержание и последовательность из разработки

Управление – процесс целенаправленного, систематического и непрерывного воздействия управляющей подсистемы на управляемую подсистему с помощью общих функций управления, взаимосвязь и взаимодействие которых образует замкнутый повторяющийся цикл управления

.. Анализ... Планирование.. Организация.. Учет...Контроль... Регулирование... Анализ...

Известны и другие подходы к формулированию сущности управления. Например, П. Друкер выделяет следующую последовательность общих функций управления: планирование, контроль, организация, коммуникация и мотивация.

Независимо от способа идентификации функций управления очевидно одно — каждая функция важна по-своему, и ни одна из них не может быть недооценена. В экономической литературе некоторые из этих функций иногда объединяются, например, планирование и организация, контроль и регулирование; нередко учет ввиду его исключительной важности и специфики выделяется в отдельную информационную систему для целей управления. Существуют и различные подходы к их преподаванию. Например, во многих ведущих вузах Запада планирование не выделяется в самостоятельную дисциплину, а рассматривается составной частью ряда дисциплин, таких, как «Финансовый менеджмент» (в части финансового планирования), «Системы управленческого контроля», «Управленческий учет» и т.п.

Планирование - процесс разработки и принятия целевых установок количественного и качественного характера и определения путей наиболее эффективного их достижения. Эти установки, разрабатываемые чаще всего в виде дерева целей, характеризуют желаемое будущее и по возможности численно выражаются набором показателей, являющихся ключевыми для данного уровня управления.

Необходимость составления планов определяется многими причинами:

1. неопределенностью будущего;

2. координирующей ролью плана;

3. оптимизацией экономических последствий.

Действительно, если бы будущее компании было абсолютно предопределено, не было бы нужды постоянно разрабатывать планы, совершенствовать методы их составления и структурирования. Отсюда следует, что главная цель составления любого плана — не определение точных цифр и ориентиров, поскольку сделать это невозможно в принципе, а идентификация по каждому из важнейших направлений некоторого «коридора», в границах которого может варьировать тот или иной показатель.

Смысл координирующей (в известном смысле системообразующей) роли плана состоит в том, что наличие хорошо структурированных, детализированных и взаимоувязанных целевых установок дисциплинирует как перспективную, так и текущую деятельность, приводит ее в определенную систему, позволяет хозяйствующему субъекту работать без существенных сбоев. Эта роль особенно проявляется в крупнейших компаниях, имеющих сложную структуру управления, а также в компаниях, активно использующих систему поставки сырья «точно в срок», когда объем текущего наличного запаса сырья, материалов и полуфабрикатов рассчитан исходя из потребностей производства на несколько ближайших часов.

Последняя причина в составлении планов заключается в том, что любое рассогласование деятельности системы требует финансовых затрат (прямых или косвенных) на его преодоление. Вероятность наступления подобного рассогласования гораздо ниже, если работа осуществляется по плану; кроме того, и негативные финансовые последствия менее значительны.

В основе финансового планирования лежат стратегический и производственные планы.

Стратегический план подразумевает формулирование цели, задач, масштабов и сферы деятельности компании. Нередко эти цели формулируются на качественном уровне или в виде весьма общих количественных ориентиров. В качестве примера приведем целевую установку известной компании IBM, сформулированную в 1985 г., — на период до 1995 г. обеспечить ежегодный прирост объемов производства в размере 15%.

Производственные планы составляются на основе стратегического плана и предусматривают определение производственной, маркетинговой, научно-исследовательской и инвестиционной политики.

Термин «стратегическое планирование» в приложении к экономике стал применяться сравнительно недавно: считается, что впервые он появился в 60-е годы как одна из ключевых характеристик деятельности ряда транснациональных корпораций со штаб-квартирами в США.

В рамках стратегического планирования целевые установки могут упорядочиваться различными способами, однако, как минимум, выделяются четыре типа целей:

• рыночные (какой сегмент рынка товаров и услуг планируется охватить, каковы приоритеты в основной производственно-коммерческой деятельности компании);

• производственные (какие структура производства и технология обеспечат выпуск продукции необходимого объема и качества);

• финансово-экономические (каковы основные источники финансирования и прогнозируемые финансовые результаты выбираемой стратегии);

• социальные (в какой мере деятельность компании обеспечит удовлетворение определенных социальных потребностей общества в целом или отдельных его слоев).

В любом случае среди основных целей, ради достижения которых разрабатываются стратегические планы, всегда присутствует комбинация «товар — рынок». Иными словами, основное предназначение подобного плана — обоснование того, во-первых, какой товар должен, производиться и, во-вторых, где он может быть реализован. Естественно, план не ограничивается лишь констатацией целей, он также включает их обоснование, в том числе и ресурсное. Именно поэтому составной частью любого стратегического плана является финансовая компонента.

Термин «стратегический» вовсе не равнозначен термину «долгосрочный» — первый гораздо объемнее второго в концептуальном и содержательном смыслах, хотя, безусловно, стратегическое планирование осуществляется с позиции долгосрочной перспективы.

Стратегический план может иметь следующую структуру:

Раздел 1. Содержание и целевые установки деятельности фирмы

Излагаются предназначение и стратегическая цель деятельности фирмы, масштабы и сфера деятельности, тактические цели и задачи.

Раздел 2. Прогнозы и ориентиры

Приводятся прогноз экономической ситуации на рынках капиталов, продукции и труда, намеченные перспективные ориентиры по основным показателям.

Раздел 3. Специализированные планы и прогнозы

Производство

Маркетинг

Финансы (финансовый план)

Кадровая политика

Инновационная политика (научно-исследовательские и конструкторские разработки)

Новая продукция и рынки сбыта

2. Финансовый план: содержание, этапы планирования

Финансовый план представляет собой документ, характеризующий способ достижения финансовых целей компании и увязывающий ее доходы и расходы. В процессе финансового планирования: (а) идентифицируются финансовые цели и ориентиры фирмы; (б) устанавливается степень соответствия этих целей текущему финансовому состоянию фирмы; (в) формулируется последовательность действий по достижению поставленных целей.

Известны два типа финансовых планов: долгосрочный и краткосрочный. Основное целевое назначение первого — определение допустимых с позиции финансовой устойчивости темпов расширения фирмы; целью второго является обеспечение постоянной платежеспособности фирмы.

Выделяют следующие этапы процесса финансового планирования:

а) анализ финансового положения компании; б) составление прогнозных смет и бюджетов; в) определение общей потребности компании в финансовых ресурсах; г) прогнозирование структуры источников финансирования; д) создание и поддержание действенной системы контроля и управления; е) разработка процедуры внесения изменений в систему планов.

С позиции практики рекомендуется готовить несколько вариантов финансового плана: пессимистический, наиболее вероятный и оптимистический. При подготовке плана нужно учитывать: (а) наличие ограничений, с которыми сталкивается предприятие (требования по охране окружающей среды; требования рынка по объему, структуре и качеству продукции; технические, технологические и кадровые особенности данного предприятия); (б) дисциплинирующую роль плана для работы финансового менеджера; (в) условность любых планов в силу естественной неопределенности развития экономической ситуации в глобальном и локальном масштабах.

В наиболее общем виде финансовый план представляет собой документ, содержащий следующие разделы:

1. Инвестиционная политика

Политика финансирования основных средств

Политика финансирования нематериальных активов

Политика в отношении долгосрочных финансовых вложений

2. Управление оборотным капиталом

Управление денежными средствами и их эквивалентами Финансирование производственных запасов

Политика в отношениях с контрагентами и управление дебиторской задолженностью

3. Дивидендная политика и структура источников

4. Финансовые прогнозы

Характеристика финансовых условий

Доходы фирмы

Расходы фирмы

Прогнозная финансовая отчетность

Бюджет денежных средств

Общая потребность в капитале

Потребность во внешнем финансировании

5. Учетная политика

6. Система управленческого контроля

Как легко видеть, финансовый план достаточно сложен как по структуре, так и по содержанию; кроме того, для его разработки требуются усилия различных подразделений компании.

3. Финансовое планирование в системе бюджетирования текущей деятельности

В экономической литературе, особенно англоязычной, проводится достаточно четкое различие между понятиями «план» и «бюджет». Первый термин понимается в более широком смысле и включает в себя весь определенным образом упорядоченный спектр действий, направленных на достижение некоторых целей, причем эти действия могут описываться не только с помощью формализованных количественных оценок, но и путем перечисления ряда неформализуемых процедур. Бюджет — более «узкое» понятие, подразумевающее количественное представление плана действий, как правило, в стоимостном выражении. Отметим, что в нашей стране понятие «бюджет» традиционно трактуется более специальным образом — как смета доходов и расходов некоторого субъекта на определенный срок. В определенном смысле отечественным аналогом западного термина «бюджета» является термин «смета».

Таблица 1.

Ключевые различия понятий «план» и «бюджет»

| Признак | План | Бюджет |

| Показатели и ориентиры | Любые, в том числе и неколичественные | В основном стоимостные |

| Горизонт планирования | В зависимости от предназначения плана | В основном до года |

| Предназначение | Формулирование целей, которые нужно достигнуть, и способов достижения. | а) детализация способов ресурсного обеспечения выбранного варианта достижения целей; б) средство текущего контроля исполнения плана |

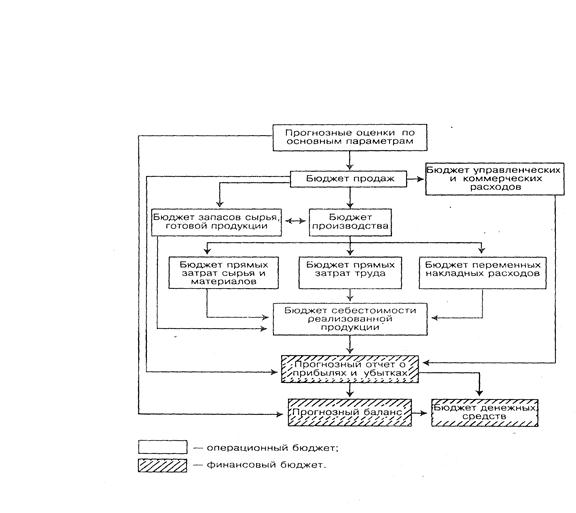

С позиции количественных оценок планирование текущей деятельности заключается в построении так называемого генерального бюджета (master budget), представляющего собой систему взаимосвязанных операционных и финансовых бюджетов (рис. 1).

Рис. 1. Генеральный бюджет хозяйствующего субъекта

Процесс построения таких бюджетов в долго- и краткосрочной перспективе называется бюджетированием. Безусловно, не все из выделенных на схеме бюджетов входят в компетенцию финансового менеджера, однако он должен понимать содержание каждого из них и их взаимоувязку. Кроме того, в ходе составления операционных бюджетов с необходимостью выполняются прогнозные расчеты финансового характера, результаты которых служат основой для построения прогнозной финансовой отчетности, являющейся основным результатом текущего финансового планирования. Поэтому рассмотрим в общих чертах логику и смысловое содержание каждого блока представленной схемы.

Блок 1. Бюджет продаж. Цель данного блока — рассчитать прогноз объема продаж Sb в целом. Исходя из стратегии развития компании, ее производственных мощностей и, главное, прогнозов в отношении емкости рынка сбыта определяется количество потенциально реализуемой продукции Q k (в натуральных единицах). Прогнозные отпускные цены рк используются для оценки объема продаж в стоимостном выражении. Расчеты ведутся в разрезе основных видов продукции.

Блок 1. Бюджет продаж. Цель данного блока — рассчитать прогноз объема продаж Sb в целом. Исходя из стратегии развития компании, ее производственных мощностей и, главное, прогнозов в отношении емкости рынка сбыта определяется количество потенциально реализуемой продукции Q k (в натуральных единицах). Прогнозные отпускные цены рк используются для оценки объема продаж в стоимостном выражении. Расчеты ведутся в разрезе основных видов продукции.

Блок 2. Бюджет производства. Цель данного блока — рассчитать прогноз объема производства исходя из результатов расчета предыдущего блока и целевого остатка произведенной, но нереализованной продукции (запасов продукции

Блок 3. Бюджет прямых затрат сырья и материалов. На основе иных об объемах производства (предыдущий блок), нормативах затяг сырья на единицу производимой продукции, целевых запасах сырья на начало и конец периода и ценах на сырье и материалы определяется потребности в сырье и материалах, объемы закупок и общая «личина расходов на приобретение. Данные формируются как в натуральных единицах, так и в денежном выражении. Алгоритм расчета для каждого вида сырья аналогичен.

Блок 4. Бюджет прямых затрат труда. Цель данного блока — рассчитать общие затраты на привлечение трудовых ресурсов, занятых непосредственно в производстве (в стоимостном выражении). Исходными данными блока являются результаты расчета об объемах производства в блоке 2. Алгоритм расчета зависит от многих факторов, в том числе и систем нормирования труда и оплаты работников. В частности, если установлены нормативы в часах на производство той Евиной продукции или ее компонента, а также тарифная ставка за ас работы, можно рассчитать прямые затраты труда.

Блок 5. Бюджет переменных накладных расходов. Алгоритм расчета ведется по статьям накладных расходов (амортизация, электроэнергия, страховка, прочие общецеховые расходы и т.п.) в зависимости от принятого в компании базового показателя (объем производства, прямые затраты труда в часах и др.).

Блок 6. Бюджет запасов сырья, готовой продукции. Исходными данными для расчета служат: целевые остатки запасов готовой проекции в натуральных единицах, сырья и материалов (блоки 2 и 3), иные о ценах за единицу сырья и материалов, а также данные о себестоимости готовой продукции.

Блок 7. Бюджет управленческих и коммерческих расходов. Здесь исчисляется прогнозная оценка общезаводских (постоянных) накладных расходов. Постатейный состав расходов определяется различными факторами, в том числе и спецификой деятельности компании.

Блок 8. Бюджет себестоимости реализованной продукции. Расчет ведется, на основании данных предыдущих блоков с использованием алгоритмов, определяемых принятой в компании методикой исчисления себестоимости. В частности, стандартный алгоритм расчета себестоимости имеет следующий вид:

Входные запасы сырья, материалов, незавершенного производства

+ Покупка сырья, материалов

- Выходные запасы сырья, материалов, незавершенного производства

= Себестоимость потребленных в производстве сырья и материалов

+ Прямые затраты труда

+ Переменные накладные расходы

= Себестоимость произведенной продукции

+ Себестоимость входных запасов готовой продукции

- Себестоимость выходных запасов готовой продукции

- Себестоимость выходных запасов готовой продукции

= Себестоимость реализованной продукции

Формируемые в рамках каждого блока количественные оценки не только используются по своему предназначению как плановые и контрольные ориентиры, но и как исходные данные для построения финансового бюджета, под которым в данном случае понимается прогнозная бухгалтерская (финансовая) отчетность в укрупненной номенклатуре статей. Логика построения отдельных форм такова.

Баланс. Необходимо спрогнозировать остатки по основным балансовым статьям: денежные средства, дебиторская задолженность, запасы, внеоборотные активы, кредиторская задолженность, долгосрочные пассивы и др. Каждая укрупненная балансовая статья оценивается по стандартному алгоритму, представляющему собой, по сути, мини-баланс

статья актива: Ве = Вb + Td— Тс,

статья пассива: Ве = Вь + Тс — Td,

где Ве — конечное сальдо (расчетная величина);

Вb — начальное сальдо (из отчетности);

Тс — оборот по кредиту (прогнозная оценка);

Td — оборот по дебету (прогнозная оценка).

В частности, для любой статьи раздела «Дебиторы» оборот по дебету представляет собой прогнозную оценку продажи товаров по безналичному расчету с отсрочкой платежа; оборот по кредиту — прогноз поступлений от погашения дебиторской задолженности.

Отчет о прибылях и убытках. Нужно рассчитать прогнозные значения: объема реализации, себестоимости реализованной продукции, коммерческих и управленческих расходов, расходов финансового характера (проценты к выплате по ссудам и займам), налогов к уплате и др. Большая часть исходных данных формируется в ходе построения операционных бюджетов. Величину налоговых и прочих обязательных платежей можно рассчитать по среднему проценту.

Отчет о движении денежных средств. Прогнозный вариант этой формы может быть рассчитан различными способами; один из возможных вариантов будет приведен в разделе, посвященном управлению оборотным капиталом.

В заключение еще раз подчеркнем, что построение прогнозной отчетности в рамках бюджетирования текущей деятельности или на более длительную перспективу является неотъемлемой функцией финансовой службы любой компании.

Поиск по сайту: