|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

ОПТИМИЗАЦИЯ СТРУКТУРЫ КАПИТАЛА

Ранее была рассмотрена суть понятия «средневзвешенная стоимость капитала». Однако точное значение WACC зависит от суммы вновь привлекаемых средств. Если втечение определенного промежутка времени будут привлекать все больший объем капитала, то начиная с некоторого момента WAСС возрастет. Причина увеличения:

1. Спрос на ценные бумаги любого предприятия не бесконечно эластичен. Таким образом, чем больше продано за данный период времени ценных бумаг, тем ниже их цена и, следовательно, выше требуемая доходность.

2. При предоставлении заемных средств кредиторы оценивают степень риска. На практике чем больше кредитов вынуждено брать предприятие, тем выше будет процент по привлекаемым средствам, которые включают премию за риск.

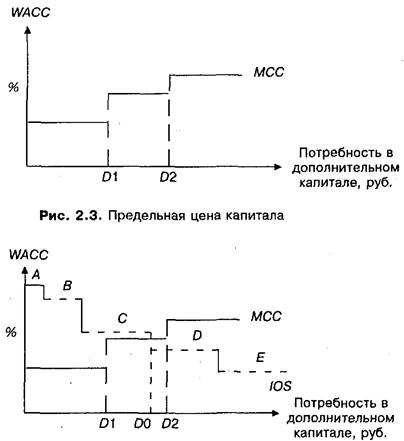

Рис. 2.4. Совместный анализ графиков предельной цены капитала

и инвестиционных возможностей

В результате привлечение новых финансовых средств повысит WACC предприятия.

Графическая зависимость WACC от величины дополнительного капитала показана на рис. 2.3 и 2.4. Так, каждая точка на графике показывает стоимость привлечения очередного дополнительного рубля, его предельную цену. Точка перелома возникает всякий раз, когда поднимают цену одной из составляющих капитала. WACC постоянна внутри интервала, но возрастает в каждой точке перелома.

Для определения оптимального бюджета капиталовложений необходимо выяснить доходность инвестиционных возможностей предприятия. Предприятию следует принять все независимые проекты с доходностью, превышающей цену капитала, привлекаемого для их финансирования, и отвергнуть все остальные (см. рис. 2.4). От проектов D и Е следует отказаться, так как их пришлось бы финансировать за счет источников, цена которых выше, чем внутренняя доходность инвестиции (Internal rate of return, IRR), в этом случае чистая приведенная стоимость (NPV, net present value) будет иметь отрицательное значение.

Оптимальную цену капитала определяют точкой пересечения графиков инвестиционных возможностей (IOS, Investment Opportunity Schedule) и предельной стоимости капитала (МСС, Marginal Cost of Capital Schedule). Если использовать ее в качестве ориентира при оценке инвестиций в проекты средней степени риска, соответствующие решения о целесообразности принятия того или иного проекта будут корректными, а финансовая и инвестиционная политика – оптимальными. При применении любой другой нормы бюджет капиталовложений фирмы не будет оптимальным.

Если бы фирма имела меньше инвестиционных возможностей, точка пересечения графиков IOS и МСС сдвинулась бы влево и, вероятно, вниз; множественность инвестиционных возможностей, напротив, сдвинула бы эту точку вправо и вверх. Таким образом, на ставку дисконта, используемую при формировании бюджета, влияют все имеющиеся проекты в совокупности. Мы в этом разделе предположили, что все проекты имеют одинаковую степень риска.

Поиск по сайту: