|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

ОПЕРАЦИОННЫЙ АНАЛИЗ В УПРАВЛЕНИИ ТЕКУЩИМИ ИЗДЕРЖКАМИ

Операционный анализ, известный также как анализ «затраты— объем—прибыль» (cost-volume-profit, или СVР-анализ) — это аналитический подход к изучению взаимосвязи между издержками и прибылью при различных уровнях объема производства.

CVP-анализ рассматривает изменение прибыли как функцию от следующих факторов: переменных и постоянных затрат, цены продукции (работ, услуг), объема и ассортимента реализованной продукции.

СVР-анализ позволяет:

1. Определить объем прибыли для заданного объема продаж.

2. Спланировать объем реализации продукции, который обеспечит желаемое значение прибыли.

3. Определить объем продаж для безубыточной работы предприятия.

4. Установить запас финансовой прочности предприятия в его текущем состоянии.

5. Оценить, как повлияют на прибыль изменения в цене реализации, переменных затратах, постоянных затратах и объеме производства.

6. Установить, до какой степени можно увеличивать/снижать силу операционного рычага, маневрируя переменными и постоянными затратами, и изменять тем самым уровень операционного риска предприятия.

7. Определить, как повлияют изменения в ассортименте реализованной продукции (работ, услуг) на потенциальную прибыль, безубыточность и объем целевой выручки.

Классическая модель СVР-анализа достаточно упрощенная, она должна учитывать допущения, которые будут рассмотрены далее. Тем не менее операционный анализ — не только теоретический метод, но и инструмент, которым предприятия широко пользуются на практике для принятия управленческих решений.

Цель CVP-анализа — установить, что произойдет с финансовыми результатами, если изменить объем производства. Эта информация имеет существенное значение для финансового менеджера, поскольку знание указанной зависимости позволяет определить критичные уровни выпуска продукции, например, установить уровень, когда предприятие не имеет прибыли и не несет убытки (находится в точке безубыточности).

Рассмотрим экономическую модель СVР-анализа, показывающую теоретическую зависимость между совокупными доходами (выручкой), затратами и прибылью, с одной стороны, и объемом производства - с другой. Экономическая модель динамики CVP представлена на рис. 5.5. Этот рисунок состоит из двух частей: на верхней диаграмме показано поведение суммарных затрат и выручки в зависимости от объема производства, на нижней диаграмме – графики маржинальной выручки и маржинальных затрат.

Маржинальные затраты характеризуют скорость роста переменных затрат при увеличении объема производства. Согласно экономической теории, прибыль максимальна в точке, в которой любое малое приращение объема выпуска продукции оставляет прибыль без изменения, т.е. прибыль максимальна, когда маржинальные затраты равны маржинальной выручке (Marginal sales):

МР = MS – MC = 0, (5.9)

где MP – маржинальная прибыль; MS – маржинальная выручка; МС – маржинальные затраты.

Рис. 5.5. Диаграмма совокупной выручки и суммарных затрат и

диаграмма маржинальной выручки и маржинальных затрат

В графическом виде это соответствует точке D на нижней диаграмме при объеме производства Q кp.Точка, когда совокупная выручка максимальна, — точка В находится на той линии, где маржинальная выручка равна нулю. Кривая маржинальных затрат достигает минимума в точке С, где темп роста суммарных затрат минимален (точка А).

Для предприятия значение маржинальных затрат - важный индикатор при выборе наиболее выгодного объема производства. Если прирост выручки на одну единицу увеличит доход в большей степени, чем вырастут затраты (MS > МС), то уровень производства, при котором прибыль будет максимальной, еще не достигнут, и предприятию следует расширять производство данного товара. Если же большим оказывается темп роста затрат (МС > MS), то уровень производства выше оптимального и расширение производства нежелательно, так как с выпуском каждой новой единицы товара темп роста дохода снижается, что может снизить валовую прибыль. Таким образом, пока маржинальные затраты падают, нужно увеличивать объем производства, когда они начинают расти — увеличение объема производства невыгодно.

Ключевые элементы операционного анализа:

• точка безубыточности (порог рентабельности);

• определение целевого объема продаж;

• запас финансовой прочности;

• анализ ассортиментной политики;

• операционный рычаг. Рассмотрим подробнее каждый элемент.

Точка безубыточности (порог рентабельности)

Точка безубыточности - это выручка от реализации, покрывающая сумму постоянных и переменных затрат при заданных объеме производства и коэффициенте использования производственных мощностей, а прибыль при этом равна нулю. Точку безубыточности можно рассчитать двумя методами:

1) аналитическим;

2) графическим.

Аналитический метод определения точки безубыточности

Введем важные определения.

Маржинальная прибыль на единицу продукции[25] (MP на единицу) - это превыше ние продажной цены за единицу продукции (р) над переменными затратами на единицу продукции (v):

MP на единицу = р – v. (5.10)

Коэффициент маржинальной прибыли (коэффициент MP) – это отношение маржинальной прибыли к объему продаж в. процентах:

(5.11)

(5.11)

Коэффициент маржинальной прибыли также может быть рассчитан другим способом с использованием данных, характеризующих единицу продукции:

(5.10)

(5.10)

В формуле 5.12 коэффициент v/p - это доля переменных затрат в выручке. Если переменные затраты составляют 20% цены, коэффициент маржинальной прибыли равен 80%.

Точку безубыточности (break-even point, ВЕР) можно рассчитать как в стоимостном выражении (руб.), так и в натуральном выражении (шт.):

(5.13)

(5.13)

(5.14)

(5.14)

Пример 5.7. Предприятие ООО «Зенит» имеет следующие показатели (табл. 5.16).

Таблица 5.16

| Показатель | Всего, руб. | На единицу продукции, руб. | Процент от продаж |

| 1. Выручка (2000 ед.) | |||

| 2. Переменные затраты | (20000) | (10) | |

| 3. Маржинальная прибыль | |||

| 4. Постоянные затраты | (64000) | ||

| 5. Прибыль до выплаты процентов и налогов |

Рассчитаем точку безубыточности этого предприятия.

MP = S – VC = 100000 – 20000 = 80000 руб.

MP на единицу = р – v = 50 – 10 = 40 руб.

или

ВЕР = 64000/0,8 = 80000 руб.

ВЕР = 64000/40 = 1600 ед.

Можно вычислить точку безубыточности (в стоимостном выражении) как произведение выручки на точку безубыточности (в натуральном выражении):

ВЕР = 50 руб. х 1600 ед. = 80000 руб.

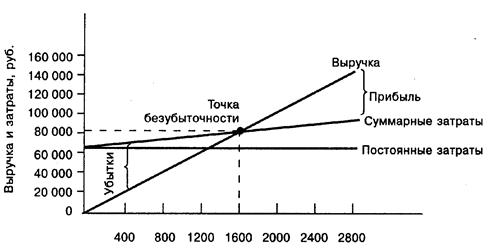

Графический метод определения точки безубыточности Рассмотрим графическое изображение модели безубыточности, используя данные примера 5.7.

Графический метод определения точки безубыточности основан на диаграмме безубыточности, как показано на рис. 5.6. Объем продаж (в натуральном выражении) откладывают по оси абсцисс; выручку, переменные затраты и постоянные затраты (в денежном выражении) — по оси ординат. Точка безубыточности — это точка, в которой пересекаются прямая, соответствующая объему продаж, и прямая, соответствующая суммарным затратам. В общем случае верно, что при прочих равных условиях чем левее по оси абсцисс расположена точка безубыточности, тем больше прибыль и меньше операционный риск.

Объем продаж, шт.

Рис. 5.6. График безубыточности

Другая диаграмма (рис. 5.7) отражает изменение прибыли при изменении объема продаж. Объем продаж по количеству откладывают по оси абсцисс, прибыль – по оси ординат. График «объем – прибыль» можно получить из графика безубыточности. Наклон графика соответствует маржинальной прибыли на единицу.

Рис. 5.7. График «объем-прибыль»

Определение целевого объема продаж

Целевой объем продаж (purpose-oriented Sales, или S'*) – это объем продаж, соответствующий целевой прибыли (purpose-oriented Earning before interest and taxes, или EBIT'*).Его рассчитывают по следующей формуле:

(5.15)

(5.15)

Используя данные примера 5.7, предположим, что ООО «Зенит» желает получить целевую прибыль от продаж в размере 32000 руб. Тогда целевой объем продаж должен быть:

На рис. 5.6 показан график безубыточности.

На рис. 5.7 показан график «объем-прибыль».

Если целевую прибыль задают как прибыль после уплаты налогов (purpose-oriented net profit, или NP*), формула 5.14 принимает вид:

(5.16)

(5.16)

где t – ставка налога на прибыль.

Используя данные примера 5.7, предположим, что ООО «Зенит» планирует получить прибыль после уплаты налогов в размере 100 руб. Ставка налога на прибыль равна 24%. Тогда

Запас финансовой прочности

Запас финансовой прочности измеряет разницу между фактическим объемом продаж и объемом продаж, соответствующим точке безубыточности, и показывает, насколько предприятие может сократить объем продаж, прежде чем понесет убытки. Запас финансовой прочности рассчитывают в процентах от планируемого объема продаж по формуле:

(5.17)

(5.17)

Чем правее от точки безубыточности стоит планируемый объем продаж (см. рис. 5.6), тем меньше вероятность убытков при возможном снижении продаж.

Используя данные примера 5.7, предположим, что ООО «Зенит» планирует выручку в размере 100 000 руб., точка безубыточности соответствует объему продаж в 80 000 руб. Планируемый запас финансовой прочности равен:

Некоторые области применения операционного анализа и анализа чувствительности

Правильность выходных параметров модели СVР -анализа зависит от того, насколько точны исходные данные. При анализе делают те или иные допущения об уровнях цен, постоянных и переменных затратах, ценах реализации единицы продукции и др. Очевидно, степень неопределенности оценок этих переменных лицом, принимающим решение, будет разной. Один из способов учета изменений исходных данных – анализ чувствительности («what if» analysis). В отношении CVP -анализа анализ чувствительности позволяет получить ответы на многие вопросы, например:

• Каков объем увеличения прибыли, если объем продаж увеличить на 10 изделий?

• Какова будет прибыль, если переменные затраты сократить на 10%, а постоянные затраты увеличить на 5%?

Проведение анализа чувствительности в отношении CVP- анализа упрощает применение пакетов прикладных программ EXCEL.

Некоторые из возможных комбинаций изменения объема продаж, постоянных и переменных затрат рассмотрены далее в примерах 5.8-5.11, использующих данные из примера 5.7.

Пример 5.8. Используя данные примера 5.7, предположим, что ООО «Зенит» планирует увеличить объем продаж на 20000 руб. (или 400 шт.) в следующем периоде. Насколько возрастет прибыль?

Используя модель СVР -анализа, можно рассчитать изменение прибыли, если изменение объема продаж выражено в рублях (формула 5.18) либо в натуральных единицах (формула 5.19):

| Изменение в прибыли | = | Изменение в объеме продаж (руб.) |

| Коэффициент MP; (5.18) |

| Изменение в прибыли | = | Изменение в объеме продаж (руб.) |

| MP на единицу. (5.19) |

Напомним, что ООО «Зенит» имеет коэффициент маржинальной прибыли 80% и постоянные затраты в размере 64000 руб. за период. Тогда увеличение прибыли составит 20000 руб. х 80% =16000 руб.

Мы также знаем, что маржинальная прибыль на единицу равна 40 руб. Тогда прибыль возрастет на 400 шт. х 40 руб. = 16000 руб.

Следовательно, прибыль увеличится на 16000 руб., если постоянные затраты в этом периоде не изменятся.

Пример 5.9. Какова прибыль ООО «Зенит» из примера 5.7 при планируемом объеме продаж в 150000 руб.?

Она равна разнице между маржинальной прибылью и постоянными затратами:

Маржинальная прибыль: 150000 руб. х 80% = 120000 руб.

Постоянные затраты: (64000) руб.

Прибыль: 56000 руб.

Пример 5.10. ООО «Зенит» из примера 5.7 планирует рост рекламного бюджета на 18000 руб., которое увеличит выручку на 20000 руб. Стоит ли увеличивать рекламный бюджет?

Ответ — не стоит, так как приращение маржинальной прибыли меньше, чем приращение затрат:

Увеличение маржинальной прибыли: 20000 руб. х 80% = 16000 руб.

Увеличение рекламного бюджета: 18000 руб.

Сокращение прибыли: 2000 руб.

Пример 5.11. Предположим, что ООО «Зенит» из примера 5.7 в настоящее время продает 2400 штук за период (см. табл. 5.17, гр. 2). Менеджеры планируют уменьшить продажную цену за единицу на 10 руб. и увеличить рекламный бюджет на 2000 руб. для того, чтобы увеличить продажи. Если это будет выполнено, объем продаж в натуральном выражении увеличится на 40% (см. табл. 5.7, гр. 3). Целесообразно ли делать эти шаги? Проведем сравнительный анализ (см. табл. 5.7, гр. 4).

Таблица 5.17

Прибыль ООО «Зенит» при изменении цены изделия и рекламного

бюджета, руб.

| Показатель | Фактические данные (для 2400 ед.) | Планируемые данные (для 3360 ед.) | Разница между планируемыми и фактическими данными |

| (1) | (2) | (3) | (4) = (3) – (2) |

| Выручка | (50 руб. за ед.) | (40 руб. за ед.) | |

| Переменные затраты | (10 руб. за ед.) | (10 руб. за ед.) | |

| Маржинальная прибыль | |||

| Постоянные затраты | |||

| Прибыль до выплаты процентов и налогов |

Таким образом, целесообразно осуществить указанные мероприятия.

Поиск по сайту: