|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Теория «иррелевантности дивидендов»

Данная теория была впервые представлена в 1961 г. Мертоном Миллером и Франко Модильяни. В своей статье они показали, что стоимость компании определяют исключительно доходность ее активов и инвестиционная политика, а пропорции распределения дохода между дивидендами и реинвестированной прибылью не влияют на совокупное богатство акционеров. Следовательно, оптимальной дивидендной политики как фактора повышения стоимости фирмы не существует.

Ф. Модильяни и М. Миллер основывались на следующих предпосылках:

• существуют только совершенные рынки капитала, подразумевающие бесплатность и равнодоступность информации для всех инвесторов, отсутствие трансакционных расходов (затрат по выпуску и размещению акций), рациональность поведения акционеров;

• новую эмиссию акций полностью размещают на рынке;

• отсутствуют налоги;

• для инвесторов равноценны дивиденды и доходы от прироста капитала.

Авторы теории предположили, что предприятие, на 100% состоящее из акционерного капитала, намечает инвестиционную программу. При этом определено, какая часть нераспределенной прибыли пойдет на финансирование программы, оставшиеся средства будут направлены на дивиденды.

Однако, что произойдет, если собрание акционеров увеличит дивидендные выплаты при неизменных инвестиционной политике и политике в области заимствования? Единственный способ финансирования инвестиционного проекта в этом случае - выпустить и продать какое-то количество новых акций. Новые акционеры согласятся вложить свои деньги только при условии, что цена на предложенные акции равна их подлинной стоимости. Но активы, прибыли, инвестиционные возможности и, следовательно, рыночная стоимость фирмы остаются неизменными. Значит, должно произойти перемещение стоимости от прежних акционеров к новым. Новым акционерам достаются вновь выпущенные акции, каждая из которых стоит дешевле, чем до объявления об изменении дивидендов, а прежние акционеры несут убытки от потери курсовой стоимости своих акций. Дополнительные денежные дивиденды, выплачиваемые прежним акционерам, всего лишь компенсируют постигшую их потерю капитала.

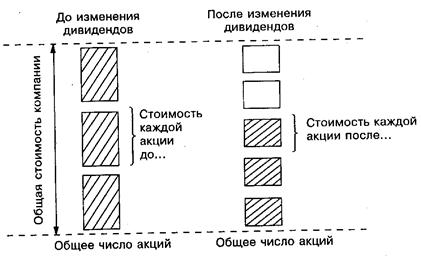

Рис. 2.5. Влияние дивидендных выплат на стоимость предприятия

На рис. 2.5 показано, как происходит перемещение стоимости. Допустим, предприятие распределяет треть своей совокупной стоимости в качестве дивидендов, а деньги на эти цели получает от продажи новых акций. Потери капитала, которые несут прежние акционеры, показаны уменьшенным размером заштрихованных прямоугольников. Но эти потери капитала полностью компенсирует поступление новых денег (белые прямоугольники), которые выплачивают им в виде дивидендов.

Это предприятие выплачивает на дивиденды треть своей стоимости и привлекает деньги, продавая новые акции. Стоимость, переходящая к новым акционерам, равна сумме дивидендных выплат. Общая стоимость фирмы осталась неизменной.

Меняется ли что-нибудь для прежних акционеров, когда они получают дополнительные дивиденды, теряя при этом капитал на ту же сумму? Возможно, если дивиденды – это единственный доступный им источник денег. Но благодаря эффективным рынкам капитала деньги можно выручить продажей акций. Значит, прежние акционеры могут получить деньги, либо убедив руководство компании платить более высокие дивиденды, либо продав часть своих акций. В любом случае стоимость перейдет от старых акционеров к новым. В первом случае такой переход вызван «разводнением» акций фирмы, а во втором – уменьшением количества акций, принадлежащих прежним акционерам.

Пример 2.8. Предприятие имеет следующий баланс:

Предприятие имеет 1000 тыс. руб. денежных средств, предназначенных для инвестиционных вложений. Баланс построен на балансовой оценке, при которой собственный капитал равен текущей рыночной стоимости обращающихся акций предприятия (цена одной акции, умноженная на число акций в обращении). Количество выпущенных акций - 100 шт.

Предприятие решает на 1000 тыс. руб. выплатить дивиденды своим акционерам. С одной стороны, выгоды для последних очевидны – они получают 1000 тыс. руб. наличности, которую можно потратить, с другой стороны – ровно такую же сумму они потеряли в связи с уменьшением рыночной стоимости их акций.

Так, если до решения о выплате дивидендов стоимость одной акции была равна 10 тыс. руб. (10000 тыс. руб./1000 шт.), то после решения о выплате дивидендов акции стали стоить по 9 тыс. руб. (9000 тыс. руб./1000 шт.).

Предприятию придется искать средства для реализации инвестиционного проекта. Так как предприятие не использует заемный капитал, деньги могут быть привлечены лишь с помощью дополнительной эмиссии акций. Если новые акционеры платят справедливую цену, их акции должны стоить 9 тыс. руб. за штуку, а предприятию придется выпустить 111 акций (1000 тыс. руб./9 тыс. руб.), для того чтобы данных средств хватило для финансирования инвестиционных вложений.

В результате баланс и рыночная стоимость предприятия после выплаты дивидендов и продажи новых акций не изменятся и будут равны 10 000 тыс. руб. Не изменится и благосостояние прежних акционеров – они получили денежные дивиденды в размере 1000 тыс. руб. и потеряли на снижении курсовой стоимости своих акций ту же 1000 тыс. руб. Таким образом, дивидендная политика не играет никакой роли.

Как видно из примера, если инвестиционная политика предприятия и политика в области заимствования остаются неизменными, любое увеличение денежных дивидендов должно быть компенсировано выпуском акций. Фактически акционеры финансируют дополнительные дивиденды, продавая часть своей доли собственности в предприятии. Следовательно, цена акции падает ровно на столько, сколько нужно, чтобы уравновесить дополнительные дивиденды.

Этот процесс может идти и в обратном направлении. При заданных инвестиционной политике и политике в области заимствования любое снижение дивидендов должно компенсировать сокращение количества выпущенных акций, т.е. выкуп акций, ранее находившихся в обращении. Но если на богатство акционеров не влияет прямой процесс, то не должен влиять и обратный.

Пример 2.9. Инвестиционный проект, рассмотренный в предыдущем примере, оказался не прибыльным или рисковым капиталовложением, и было объявлено об отказе от проекта и о распределении отведенных на него денег (1000 тыс. руб.) в качестве дополнительных дивидендов по 1 тыс. руб. на акцию. После выплаты дивидендов баланс компании выглядит следующим образом:

При наличии 1000 акций в обращении цена акции равна 10000 тыс. руб./1000 = 10 тыс. руб. до выплаты дивидендов и 9000 тыс. руб. после выплаты дивидендов.

Если же предприятие 1000 тыс. руб. потратит на выкуп своих акций, то при условии, что будет справедливая цена и на 1000 тыс. руб. будет приобретено 1000 тыс. руб./10 тыс. руб. = 100 акций, стоимость остальных 900 акций составит 900 х 10 тыс. руб. = 9000 тыс. руб.

Таким образом, замена денежных дивидендов выкупом акций никак не влияет на богатство акционеров, которые отказываются от 1 тыс. руб. денежных дивидендов, но в результате остаются с акциями стоимостью 10 тыс. руб. вместо 9 тыс. руб. каждая.

Выкуп акций переносит стоимость в пользу тех акционеров, которые сохранили свои акции. Они поступились какими-либо денежными дивидендами, но стали владеть большей долей собственности фирмы. По сути, они использовали свою долю в распределении 1000 тыс. руб., чтобы откупиться от других акционеров.

Теорию иррелевантности дивидендов очень часто подвергали критике, потому что допущения Модильяни и Миллера слишком абстрактны. На практике отсутствует эффективный рынок капитала, предприятия, и собственники должны платить налоги, нести затраты, связанные с выпуском акций. Кроме того, менеджеры предприятия лучше информированы о положении дел на предприятии, особенно в сравнении с миноритарными акционерами, в результате инвестору не безразлично, получит он доход на вложенный капитал в форме дивидендных выплат или в форме повышения курса акций фирмы. Таким образом, заключение Модильяни и Миллера об иррелевантности дивидендов неприменимо для условий реального мира.

Поиск по сайту: