|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

НАЛОГОВО-БЮДЖЕТНЫЕ РЫЧАГИ РЕГУЛИРОВАНИЯ ЭКОНОМИКИ

Налогово-бюджетные рычаги воздействуют на соотношение расходов и доходов как потребителей (домохозяйств), так и производителей (фирм). Это означает, что они влияют и на совокупный спрос, и на совокупное предложение.

Так, подоходные налоги, означая вычет из доходов, ведут к уменьшению доли располагаемых доходов, превращаемых в расходы и обеспечивающих ту часть совокупного спроса, которая представлена потребительскими расходами. Через совокупный спрос налоги влияют и на объем производства. Увеличение налогов оказывает сдерживающее воздействие на производство, а понижение, наоборот, способствует его росту.

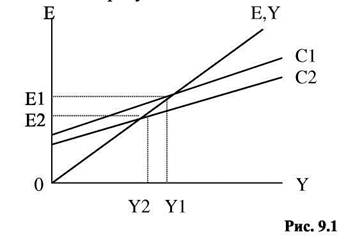

Подоходный налог тем самым предстает как форма принудительного сбережения, соответствующим образом влияя на совокупный спрос. Это хорошо видно из следующего тшсунка.

На рисунке линия С1 представляет функцию потребления без налога, линия С2 -функцию потребления с налогом. Видно, что при данном совокупном доходе 0Y1 без налога потребление и, соответственно, спрос (0Е1) больше, чем с налогом (0Е2).

Напомним, что наклон линии С характеризует предельную склонность к потреблению, поэтому действует правило, согласно которому налог уменьшает потребление с учетом предельной склонности к потреблению: С =АТ*МРС.

Если, например, предельная склонность к потреблению составляет 3/4, налог повышается на 20 млрд р., тогда спрос и, соответственно, потребление уменьшатся на 15 млрд р. = 20 млрд руб х 3/4. Если же налог понижается на те же 20 млрд р. (графически это можно показать через сдвиг линии потребления ввех с положения С2 до С1), то это приведет к увеличению расходов на 15 млрд р.

Применение налоговых рычагов требует учета эффекта мультипликатора совокупного спроса. В нашем примере мультипликатор равен 4. Поэтому в случае понижения налогов на 20 млрд р. совокупный спрос возрастает на 80 млрд рублей, а в случае повышения на столько же уменьшится (20 млрд р. х 4).

Учет отмеченных зависимостей позволяет государству ставить цели и достигать

их с помощью налоговых методов. Например, государство решает увеличить совокупный спрос на 80 млрд р. Зная, что предельная склонность к сбережению составляет 1/4, оно определяет величину, на которую необходимо увеличить или уменьшить

налоги - 80 млрд р. / 1= 20 млрд р. и устанавливает соответствующий налог.

1/4

Аналогичным образом действуют и косвенные налоги. Они включаются в цену товаров и тем самым уменьшают совокупный спрос. Поскольку эти налоги по сравнению с прямыми более регрессивны, то они способны оказывать на совокупный спрос еще большее влияние.

Налоговая политика в отношении фирм оказывает влияние и на совокупное предложение, так как налоги на прибыль или капитал включаются предприятиями в издержки, оказывая соответствующее влияние на предложение с их стороны.

Достоинством косвенных налогов является их оперативность. В отличие от прямых налогов, которые изменяют редко, так как их состав и величина тесно связаны с формированием государственного бюджета, косвенные налоги можно менять в течение года.

Вот почему косвенные налоги считаются средством проведения дискретной политики, а прямые налоги - недискретной.

Дискретная налоговая политика предполагает сознательное изменение ставок налогов в зависимости от экономической конъюнктуры. Кризисная ситуация в экономике предполагает снижение ставок налогов. Когда экономика на подъеме и есть опасность ее «перегрева», чреватого резким вхождением в кризис, ставки налогов могут повышаться, сдерживая тем самым совокупный спрос и экономический рост.

Недискретная налоговая политика обусловлена тем, что ставки налогов в течение длительного времени не пересматриваются и эффект ее мер оказывается в зависимости от экономической конъюнктуры. Если происходит экономический рост, то это предполагает рост доходов субъектов экономики. Соответственно происходит рост налогов на личные доходы, прибыль, добавленную стоимость и т.д., что оказывает сдерживающее влияние как на совокупный спрос, так и на совокупное предложение и тормозит экономический рост, предотвращая «перегрев» экономики. В условиях неблагоприятной экономической конъюнктуры доходы снижаются, соответственно, снижается объем налогов, что сдерживает сокращение совокупного спроса и совокупного предложения, падение темпов экономического роста. Таким образом как бы автоматически действуют своего рода «встроенные стабилизаторы».

С налогами тесно связана бюджетная политика, поскольку налоги - основной источник доходов государства. В отличие от налогов бюджетные расходы в большей степени влияют на совокупный спрос, а не на совокупное предложение. Если вновь обратиться к графику (рис. 9.1), то сдвиг линии потребления вверх может быть обусловлен соответствующим увеличением расходов государства, а вниз - их уменьшением.

Здесь также действует мультипликационный эффект, в результате которого увеличение расходов госбюджета, например, на 20 млрд р. при мультипликаторе совокупного спроса, равном 4, должно вызвать общий рост совокупного спроса на 80 млрд р. Поэтому, зная мультипликатор и установив конкретную цель, на-

пример, увеличить объем производства на 80 млрд р., можно определить, на сколько должны быть увеличены бюджетные расходы.

Бюджетная политика государства также может быть дискретной и недискретной.

Дискретный характер обусловлен возможностью пересмотра государством нормативов своих расходов в зависимости от экономической конъюнктуры. Например, во время кризисного спада государство пересматривает нормативы своих расходов в сторону увеличения, благодаря чему возрастает абсолютная величина его расходов.

Недискретный характер обеспечивается постановкой государственных расходов в непосредственную зависимость от состояния экономики. Во время экономического подъема, когда на сравнительно высоком уровне находятся доходы значительной части населения, при существующих нормативах расходов происходит автоматическое снижение их абсолютной величины, так как часть населения по уровню своего благосостояния уже не подпадает под эти нормативы. Кризисная ситуация в экономике приводит к тому, что резко возрастает число нуждающихся в государственной поддержке и государству приходится увеличивать расходы на эту поддержку.

В целом налоговые рычаги применяются в единстве с бюджетными расходами, так что можно говорить о единой налогово-бюджетной политике государства. Так, при первых признаках вхождения экономики в экономический кризис государство стремится уменьшить налоговое бремя на население и предприятия и увеличивать свои бюджетные расходы. Во время экономического подъема действия государства меняются на противоположные: оно увеличивает налоги и сокращает бюджетные расходы.

Здесь возникает вопрос: как государство при циклическом спаде может увеличивать бюджетные расходы, одновременно сокращая налоги, если последние являются источником его расходов? Ответ заключается в том, что во время циклического подъема налоговые поступления в госбюджет превышают расходы государства и образуется профицит госбюджета, за счет чего формируется специальный стабилизационный фонд, позволяющий государству при необходимости расходовать средств больше, чем получать. Налогово-бюджетная политика становится своеобразным сознательно используемым «стабилизатором», основанным на возможности больше средств госбюджета тратить в период экономического спада и меньше - в период экономического подъема и тем самым сглаживать циклические колебания экономики. Впрочем, не исключается, а предполагается необходимость дефицита госбюджета во время спада даже при отсутствии специального стабилизационного фонда.

Но и при равенстве налоговых поступлений и бюджетных расходов происходит влияние налогово-бюджетной политики на совокупный спрос и экономику. Это влияние обусловлено действием эффекта сбалансированного бюджета.

Суть подобного эффекта хорошо раскрыта в учебнике К.Р.Макконнелла и С.Л.Брю «Экономикс» с помощью следующего примера. Допустим, величина налоговых поступлений возросла на 20 млрд долл. На столько же увеличились бюджетные расходы государства. Казалось бы, из-за того, что налоги есть вычет из расходов налогоплательщиков и, соответственно, вычет из совокупного спроса, а государственные расходы есть фактор соответствующего увеличения совокупного спроса, общая величина совокупного спроса не должна измениться: ведь вначале государство изъяло из него 20 млрд долл., а затем те же 20 млрд добави-

ло. Так оно и должно быть, если не учитывать предельную склонность населения к сбережению и соответствующий мультипликатор.

Допустим, предельная склонность к сбережению составляет 1/4, что означает предельную склонность к потреблению 3/4. Следовательно, увеличение налогов на 20 млрд долл. приведет к сокращению совокупного спроса не на 20, а на 15 млрд долл. (20 х 3/4 = 15). Именно эту сумму потратило бы население, если бы не было повышения налога. Что касается государственных расходов, то они увеличили совокупный спрос на все 20 млрд долл. В итоге чистое увеличение расходов составляет 5 млрд долл. Общее увеличение совокупного спроса окажется больше с учетом величины его мультипликатора. Раз мультипликатор равен 4, то общее увеличение совокупного спроса составит 20 млрд долл. (5x4 = 20).

В завершение анализа налогово-бюджетных рычагов представим их действие в виде схемы (рис. 9.2).

Поиск по сайту: