|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Налоги и их воздействие на экономику

Как писал Бенджамин Франклин: «В жизни нет ничего неизбежного, кроме смерти и налогов».

Налог - это принудительное изъятие государством у домохозяйств и фирм определенной суммы денег не в обмен на товары и услуги. Налоги появились с возникновением государства и представляют собой основной источник доходов государства, средство оплаты расходов правительства. Так как услугамигосударства пользуются все члены общества, то государство собирает плату за этиуслуги со всех граждан страны, и налоги служат инструментом перераспределения национального дохода. Кроме того, изменение налогов, влияя на совокупный спрос исовокупное предложение, является инструментом стабилизации экономики.

Налоговая система включает:

· субъект налогообложения (кто должен платитьналог);

· объект налогообложения (что облагается налогом);

· налоговые ставки(процент, по которому рассчитывается сумма налога). Величина, с которойвыплачивается налог, называется налогооблагаемой базой. Для экономики еюявляется величина совокупного дохода Y. Чтобы рассчитать сумму налога Tx, следует величину налогооблагаемой базы Y умножить на налоговую ставку t:

Тx = Y × t

Принципы налогообложения были сформулированы еще А.Смитом в книге «Исследование о природе и причинах богатства народов» (1776 г.).

В основу современной налоговой системы положены принципы справедливости и эффективности. Справедливость должна быть вертикальной (это означает, что люди, получающие разные доходы, должны платить неодинаковые налоги) и горизонтальной (люди с равными доходами должны платить равные налоги). Кроме того, налоговая система должна обеспечивать эффективность на микроэкономическом уровне, способствуя наиболее эффективному размещению ресурсов и рациональному их использованию.

Различают два основных вида налогов:

· прямые налоги - это налоги, взимаемые с определенных денежных сумм,полученных экономическим агентом, или денежной оценки принадлежащего емуимущества. К прямым налогам относятся: личный подоходный налог; налог наприбыль; налог на наследство; налог на имущество; налог с владельцевтранспортных средств и др. Особенность прямого налога состоит в том, чтоналогоплательщик (тот, кто оплачивает налог) и налогоноситель (тот, ктовыплачивает налог государству) - это один и тот же агент.

· косвенные налоги. это часть цены товара или услуги. Поскольку эти налогивходит в стоимость покупок (либо как фиксированная сумма, либо как процент отцены), они носят неявный характер. К косвенным налогам относятся: налог надобавленную стоимость - НДС (имеющий наибольший вес в налоговой системеРоссии);налог с оборота; налог с продаж; акцизный налог (подакцизными товарамиявляются сигареты, алкогольные напитки, бензин, нефть, автомобили, ювелирныеизделия); таможенная пошлина. Особенность косвенного налога состоит в том, чтоналогоплательщик и налогоноситель - это разные агенты. Налогоплательщикомявляется покупатель товара или услуги (он оплачивает налог при покупке), аналогоносителем. фирма, которая произвела этот товар или услугу (она выплачиваетналог государству).

В развитых странах наибольшую долю (примерно 2/3) налоговых поступлений составляют прямые налоги, а в развивающихся странах и странах с переходной экономикой - косвенные налоги, поскольку их легче собирать и объем поступлений зависит от цен, а не от доходов. По этой же причине государству выгоднее использовать косвенные, а не прямые налоги в период инфляции. Это позволяет минимизировать потерю реальной стоимости налоговых поступлений. В макроэкономике налоги также делятся на автономные (аккордные) Тx, которые не зависят от уровня дохода, и подоходные, которые зависят от уровня совокупного дохода Y и сумма налоговых поступлений от которых определяется по формуле: t × Y, где t. налоговая ставка, поэтому налоговая функция имеет вид:

Тx = Тx + t × Y

Различают: среднюю ставку налога, которая представляет собой процентное отношение налоговой суммы к величине дохода:

t ср = Тx/Y × 100%

и предельную ставку налога - величину прироста налоговой суммы на каждую дополнительную единицу увеличения дохода, выраженную в процентах:

t пред = ΔТхΔY ×100% 1.

Предположим, что в экономике действует прогрессивная система

налогообложения, и доход до $50 тыс. облагается налогом по ставке 20%, а свыше $50 тыс.. по ставке 50%. Если человек получает $60 тыс. дохода, то он выплачивает общую сумму налога, равную $15 тыс.

(50 × 0,2 + 10 × 0,5 = 10 + 5 = 15), т.е. $10 тыс.

с суммы в $50 тыс. и $5 тыс. с суммы, превышающей $50 тыс., т.е. с $10 тыс. Средняя ставка налога будет равна 25% (15/60 × 100% = 25%), а предельная ставка налога равна50% (5/10 ×100%=50%).

Ставка налога t, которая используется в формуле макроэкономическойналоговой функции, представляет собой предельную налоговую ставку, и величинаналоговой суммы рассчитывается по отношению к приросту величины валовоговнутреннего продукта или национального дохода.

В зависимости от того, как устанавливается средняя налоговая ставка,различают три типа налогообложения: пропорциональный, прогрессивный и регрессивный налоги.

Таблица 4.1. Системы налогообложения

Пропорциональный налог предполагает, что средняя налоговая ставка остаетсянеизменной, независимо от величины дохода. Поэтому сумма налогапропорциональна величине дохода.

Прямые налоги, (за исключением подоходного налога и внекоторых странах налога на прибыль) являются пропорциональными.

Прогрессивный налог -это налог, средняя налоговая ставка которого увеличивается по мере роста величины дохода и уменьшается по мере сокращения величины дохода. Такой налог предполагает не только большую абсолютную сумму, но также и более значительную долю взимаемого дохода по мере роста дохода. Примером прогрессивного налога в большинстве стран служит подоходный налог.

Такая система налогообложения в максимальной степени способствует перераспределению доходов, однако вряд ли способствует повышению эффективности производства.

Регрессивный налог - это налог, средняя налоговая ставка которого увеличивается по мере сокращения дохода и уменьшается по мере роста дохода. Таким образом, при увеличении дохода доля дохода, выплачиваемого в виде налога, сокращается. Регрессивный налог может приносить большую абсолютную сумму налога (как в нашем примере), а может и не приводить к росту абсолютной величины налога при повышении доходов. В явном виде регрессивная система налогообложения в современных условиях наблюдается крайне редко. Однако, все косвенные налоги с точки зрения доли, которую они занимают в доходе покупателя, имеют регрессивный характер, причем,чем выше ставка налога, тем в большей степени регрессивным он является.

Поскольку косвенный налог - это часть цены товара, то в зависимости от величины дохода покупателя доля этой суммы в его доходе будет тем больше, чем меньше доход, и тем меньше, чем больше доход. Наиболее регрессивный характер имеют акцизные налоги. Например, если акцизный налог на пачку сигарет составляет 10 руб.,то доля этой суммы в бюджете покупателя, имеющего доход 1000 руб., равна 0,1%, а вбюджете покупателя, имеющего доход 5000 руб.. лишь 0,05%.

Налоги влияют как на совокупный спрос, так и на совокупное предложение. Рост налогов ведет к снижению потребительских (так как сокращается располагаемый доход) и инвестиционных расходов (поскольку уменьшается величина прибыли фирм после выплаты налогов, часть которой служит источником чистых инвестиций) и, следовательно, к сокращению совокупного спроса (рис. 4.2.1,б). Поэтому в период бума, когда экономика «перегрета», в качестве антиинфляционной меры, инструмента снижения деловой активности и стабилизации экономики, может использоваться увеличение налогов.

Рис. 4.2.1. Воздействие изменения налогов на совокупный спрос

И наоборот, снижение налогов увеличивает совокупный спрос (сдвиг кривой AD1 вправо до AD2 на рис.4.2.1,а, что обусловливает рост реального ВВП от Y1 до Y*). Эта мера может использоваться для стабилизации экономики в период спада, стимулируя деловую активность и уровень занятости. Однако одновременно с ростом ВВП снижение налогов обусловливает рост уровня цен (от Р1 до Р2) и поэтому является проинфляционной мерой (провоцирует инфляцию).

Фирмы рассматривают налоги как издержки, поэтому рост налогов ведет к сокращению совокупного предложения, а сокращение налогов. к росту деловойактивности и объема производства.

Однако далеко не все, казалось бы очевидные действия в налоговой сфере, нашли применениев России, начиная с 2001 г., введен пропорциональный налог на личные доходы. Налоговая ставка установлена в размере 13% от любой суммы дохода. Основанием данной плоской шкалы налогообложения был возможный криминальный характер реализации крупных доходов. Кроме того в России установлен прямой регрессивный налог на отчисления из фонда заработной платы, что также является достаточно спорным вопросом.

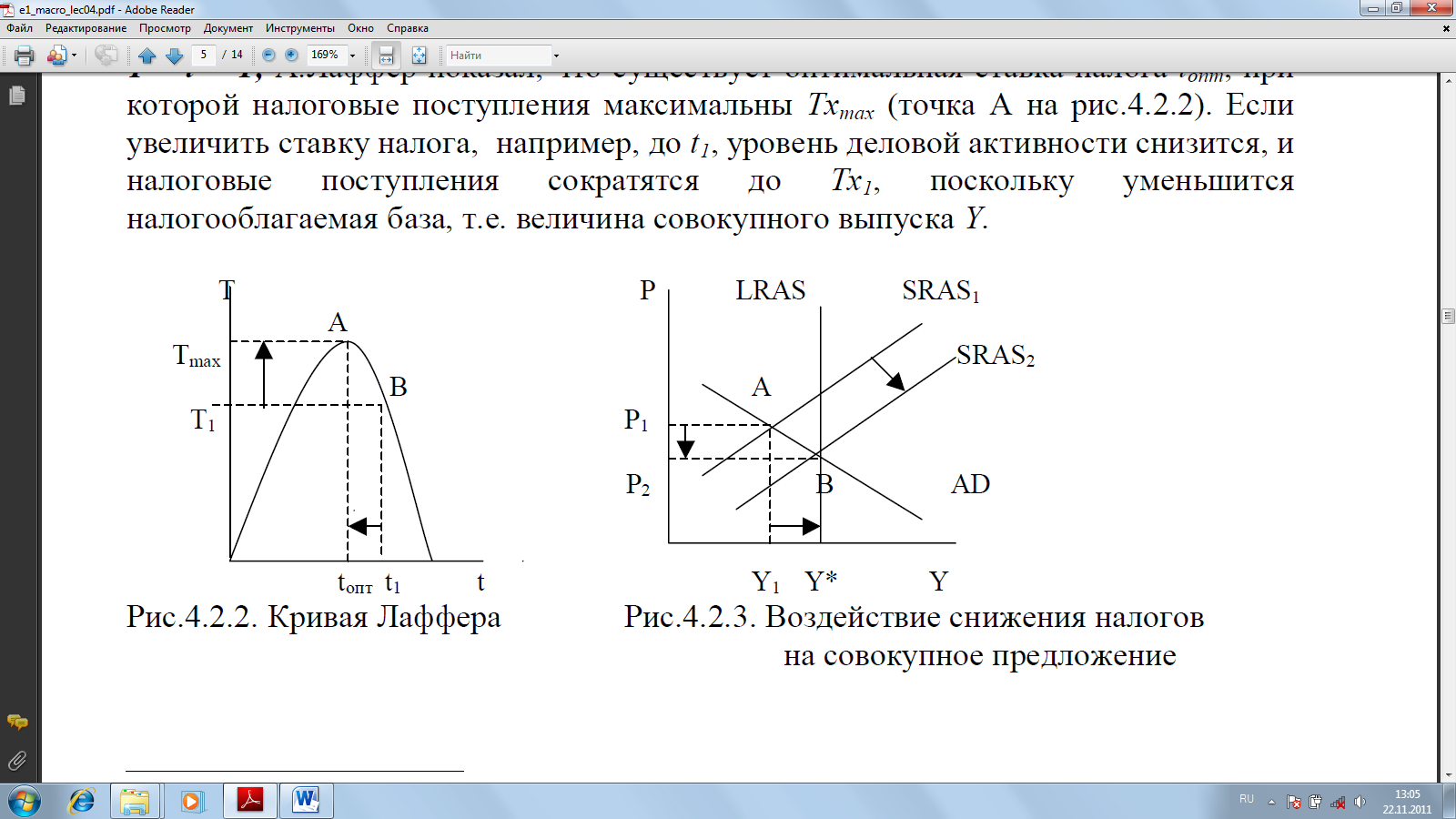

Воздействие налогов на совокупное предложение исследовал американский экономист, один из основоположников концепции «экономической теории предложения» («supply-side economics») А.Лаффер. Он выдвинул гипотезу о воздействии изменения ставки подоходного налога на общую величину налоговых поступлений в государственный бюджет и построил кривую, отражавшую эту зависимость.Используя налоговую функцию: Т = t × Y, А.Лаффер показал, что существует оптимальная ставка налога tопт, при которой налоговые поступления максимальны Тxmax (точка А на рис.4.2.2). Если увеличить ставку налога, например, до t1, уровень деловой активности снизится, и налоговые поступления сократятся до Тx1, поскольку уменьшится налогооблагаемая база, т.е. величина совокупного выпуска Y.

Рис.4.2.2. Кривая Лаффера Рис.4.2.3. Воздействие снижения налогов

на совокупное предложение

Для борьбы со стагфляцией А.Лаффер в начале 80-х годов предложилснизить ставки налога на доходы домохозяйств и на прибыль корпораций. Он предположил, что эти налоговые ставки, существовавшие в американской экономике, превышали оптимальную величину, поэтому экономика находилась на «плохой стороне» («bad side») кривой (точка В). Снижение ставок подоходного налога от t1 до tопт, по его мнению, должно было послужить стимулом повышения деловой активности (роста совокупного предложения), что одновременно позволило бы, с одной стороны, преодолеть стагфляцию, а с другой – увеличить налоговые поступления в бюджет, который находился в состоянии хронического дефицита. А.Лаффер исходил из предположения, что в отличие от воздействия снижения налогов на совокупный спрос, увеличивающего объем производства, но провоцирующего инфляцию (см. рис.4.2.1,а), влияние снижения налогов на совокупное предложение имеет антиинфляционный характер. Рост производства от Y1 до Y* сочетается в этом случае со снижением уровня цен от Р1 до Р2(рис.4.2.3), поэтому может служить средством борьбы со стагфляцией.

Таким образом, налоги являются не только основным источником доходов государства, но и важным инструментом стабилизации экономики. Кроме того, снижение налогов, стимулируя увеличение совокупного предложения, способно воздействовать на инвестиционную активность и способствовать росту экономического потенциала, т.е. влияет на экономику не только в краткосрочном, но и в долгосрочном периоде, обеспечивая экономический рост.

Поиск по сайту: