|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

АЛЬТЕРНАТИВНЫЕ ФОРМЫ ПРИВЛЕЧЕНИЯ ЗАЕМНЫХ СРЕДСТВ

К альтернативным.формам привлечения заемных средств относятся прежде всего облигации, факторинг и франчайзинг. Облигации, выпускаемые непосредственно самими предприятиями, выполняют также функции небанковских кредитов. По своей сути они представляют собой вид ценных бумаг, в которых эмитент подтверждает право на временное использование чужого капитала. Одновременно он принимает на себя обязательство погасить в установленные сроки проценты за пользование им, а также по истечении определенного срока выкупать эти облигации.

Облигации являются активным финансовым инструментом, расширяющим возможности увеличения капитала за счет привлечения средств других юридических и физических лиц. Такая форма привлечения заемных средств имеет ряд преимуществ как сравнительно дешевый способ привлечения во временное пользование дополнительных ресурсов. Мировая практика подтверждает, что в целом издержки эмиссии облигаций и их реализация на первичном рынке в большинстве случаев остаются более низкими, чем плата за банковские кредиты. Предприятие не платит также комиссионных сборов за предоставление кредитов. Кроме того, расширяются реальные возможности хозяйствующего субъекта в маневрировании данными ресурсами, как правило, за длительный период без строгого надзора банка.

Однако предприятия, действующие в экономике переходного периода, весьма редко применяют такую форму заемного капитала. Это связано с нестабильностью хозяйственной ситуации, слабым развитием рынка ценных бумаг, низким уровнем доходов граждан и предприятий. Негативное воздействие оказывают и психологический барьер, страх перед ухудшением финансовой деятельности эмитента облигаций, что может создать трудности в погашении соответствующего долга. Отрицательно на эти процессы влияют инфляция, нестабильная экономическая ситуация, слабая законодательная база.

В перспективе по мере развития рыночных отношений, укрепления финансового рынка эта форма привлечения заемных средств имеет реальное будущее. В связи с этим целесообразно изучать важнейшие условия имитирования и использования поступлений от облигаций. Правила их выпуска строго регулируются соответствующим законом, в котором определяются обязательные условия их эмиссии и обращения. Как правило, общий объем эмиссии ограничивается установленным лимитом (размерам собственного капитала, определенной частью имущества), который становится материальным гарантом возврата этих ресурсов.

Предприятия, желающие выпустить облигации, должны заранее подсчитать расходы на их эмиссию, а также предполагаемые поступления от их реализации. К расходам относятся:

1) непосредственные затраты, связанные с выпуском ценных бумаг, отвечающих установленным стандартам (затраты на приобретение особой бумаги, красок, оплата за

полиграфические услуги и др.);

2) затраты на реализацию облигаций, их распространение (реклама, плата за посреднические услуги специализированным фирмам);

3) выплата в определенные сроки процентов собственникам облигаций по постоянной или измененной ставке; проценты (плата за временное предоставление ресурсов) исчисляются по фиксированной ставке от номинальной стоимости облигаций; для стимулирования приобретения промышленных облигаций процентные ставки устанавливаются в повышенных размерах по сравнению с банковскими депозитами;

4) расходы, которые осуществляются по истечении срока действия облигаций, т.е. их выкупа.

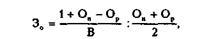

Как правило, все эти затраты с учетом их актуальной стоимости (текущей стоимости денег в период расходования) включаются в номинальную стоимость облигации. Номинальная стоимость облигации по существу приравнивается к ее эмиссионной стоимости. Эффективность облигации для предприятия-эмитента отражает соотношение затрат по эмиссии облигаций и их реализации к величине аккумулированного с их помощью капитала. Разнообразность этих затрат, их несопоставимость с расходами на привлёчение других форм заемного капитала во многом усложняют их сравнение. Однако можно использовать упрощенный метод, который базируется на предвидении будущей доходности облигации. Этот метод лишь приблизительно отражает окупаемость расходов от эмиссии облигаций. Рассчитывается она на основе денежных поступлений от реализации облигаций по формуле

где 1 — годовые проценты за облигации; 30 — затраты на выпуск облигации (в процентной ставке); О„ — номинальная стоимость облигации; Ор — рыночная стоимость облигации; В — количество лет (время) до полного выкупа облигации.

Например, предприятие выпустило сроком на 10 лет восьмипроцентные облигации по номинальной цене 1000 руб. Предполагаемые доходы от одной составят 940 руб. (60 руб. затраты). В этом случае

Цену капитала, полученного от эмиссии облигации, более точно можно подсчитать при помощи дисконтирования соответствующих денежных потоков, связанных с получением определенных сумм капитала и затратами на их достижение. В данном случае методом проб и ошибок подбирается такая ставка дисконтирования, при которой актуальная величина уплачиваемых ежегодно процентов и суммы выкупа облигаций (доведена до текущей стоимости) становятся равными. Этим методом эмитент определяет затраты на приобретение капитала через выпуск облигации.

Например, если номинальная стоимость одной облигации составляет 1000 руб., предварительные затраты на ее эмиссию 74 руб., то поступления нетто будут равны 926 руб. Облигации, выпущенные сроком на 10 лет, и ежегодные затраты, связанные с обслуживанием этого долга, составляют 50 руб. Выбранная дисконтная ставка 6 % приведет к сравнению затрат с суммой доходов, которые поступят до

времени ее погашения (сумма ежегодных процентов плюс номинальная стоимость облигации, скорректированная до ее текущей (актуальной) стоимости).

В данном случае соответственно таблицам исчисления будущей стоимости дисконтирования (приложения 2,и 3) устанавливаем необходимые коэффициенты FV= 7,360, PV=0,559 (FV— будущая стоимость, РV - актуальная стоимость) или затраты на капитал, полученный от выпуска облигации (50- 7,360,+ 100) = 368 руб..

Поступления в текущей стоимости (1000*0,558) = 558 руб.

Или стоимость одной облигации составит 926 руб. (368 + + 558).

В приведенном примере цена данного капитала установлена на уровне 6 % для эмитента. Поскольку в большинстве стран эти расходы исключаются из прибыли, то реальная цена его уменьшается на установленную ставку налога на прибыль. Если принять, что ставка налога 30 %, то цена капитала, полученного от выпуска облигаций для эмитента составит всего 4,2 % (6 — 1,8). Фактически полученный от эмиссии облигации капитал в каждом отдельном случае зависит от номинальной цены облигации, их количества, реализованного на первичном рынке ценных бумаг, а также уровня понесенных затрат на эмиссию облигаций и выплату долга.

Особой формой привлечения на короткий период времени "чужих средств" является и факторинг, который во многих случаях рассматривается только как форма посредничества в осуществлении расчетов. По существу главной целью использования факторинга для предприятия является обеспечение непрерывных денежных потоков. Достигается это посредством перенесения задолженности покупателей на фактор, который перечисляет производителю (продавцу) сумму денежных ресурсов, отвечающую размерам принятых к оплате счетов.

В факторинге выступают три субъекта: факторант — производитель, продавец; фактор — банк, фирмы факторинговые, которые осуществляют факторинговые услуги; должник — покупатель товаров или услуг.

Факторинг является продуктом рыночной экономики, в которой первостепенное значение приобретает эффективное использование денежных средств. Потребность в ускорении их оборота, часто замедленная из-за несвоевременности оплаты счетов, усугубляла финансовое положение производителей, продавцов. Это обусловило необходимость формирования специализированных, отделов банка, фирм, которые, профессионально занимались бы обеспечением своевременного погашения задолженности за отгруженные товары и выполнение услуг.

На основе договора, заключенного между факторантом и фактором (должники получают только письменное сообщение), осуществляется передача значительной части расчетов по оплате за отгруженные производителем товары или оказанные услуги. Фактор принимает на себя ответственность за регулирование этих финансовых обязательств, но, не дожидаясь их погашения, перечисляет факторанту соответствующую сумму. Она соответствует размеру задолженности покупателей, уменьшенной на установленную плату (комиссионные).

Таким образом, банк (факторинговая фирма) освобождает предприятия от тяжелой обязанности взыскания задолженности (прошлой, текущей и будущей), гарантирует быстрое поступление денежных ресурсов, нормальную финансовую ликвидность. В связи с этим факторинг выступает как альтернативная форма краткосрочного кредита, обеспечивает непрерывное функционирование предприятия, ускорение его хозяйственного оборота.

Различают факторинг полный и неполный. Сущность полного факторинга характеризуется в основном тем, что риск непогашения задолженности покупателя принимает на себя фактор. В данном случае первоначально факторинговая фирма изучает имущественное, финансовое положение должника и старается не брать на себя неоправданный риск. При неполном факторинге в случае неплатежеспособности плательщика задолженность, переданная фактору, возвращается к производителю (продавцу).

Факторинговые услуги имеют свою цену, которая выступает в виде комиссионных, исчисленных в установленных процентах от суммы принятых для реализации финансовых обязательств. Затраты предприятия за пользование средствами фактора относятся к его расходам. Определение их эффективности затрудняется из-за невозможности точного расчета уровня риска и потерь, которые могут понести производители в случае несвоевременного погашения задолженности за поставленную продукцию. В связи с этим сравнение объема затрат на факторинговые услуга с эффектом их использования не должно ограничиваться только прямыми затратами (размером комиссионных) на приобретение этих услуг. Целесообразно учесть и другие результаты ускорения оборота денежных средств. '

Предлагается анализировать показатели общего наличия денежных ресурсов для покрытия текущих обязательств предприятия, соответственно и последствия несвоевременного выполнения собственных обязательств перед бюджетом, банком, своими поставщиками и т.д.

Для определения показателя уровня покрытия обязательств денежными ресурсами желательно использовать средние данные за прошлый период времени и сравнить их с полученными денежными средствами в результате применения факторинга.

Например, средняя продолжительность оплаты счетов (от отгрузки продукции) — 40 дней, факторинг позволяет ее сократить до 7 дней. Следует учесть, что в первом случае за 7 дней удается мобилизовать в результате оплаты счетов 150 000 руб., а при факторинге — 300 000 руб. Текущие обязательства, которые должен погасить в данном периоде производитель, составляют 320 000 руб.

Если предприятие самостоятельно пытается взыскать задолженность от покупателей, то ему на предстоящие 33 дня придется просить банковский кредит на сумму 170 000 руб. (320 000 — 150 000). При годовой процентной ставке банковского кредита 30 % предприятие заплатит за него 51 000 руб. Если к этому прибавить комиссионные за предоставление кредита 0,5 %, то все затраты за приобретение заемных средств составят 51 850 руб. (51 000 + 850).

При установленной оплате за факторинговые услуги в сумме 45 000 руб. (1,5 %) прямая экономия достигает 6850 руб. Более высокой окажется реальная сумма экономии при учете дополнительных чрезвычайных потерь, которые могут возникнуть из-за несвоевременного погашения текущих обязательств (пени, штрафы, повышенные проценты и т.д.).

Финансовый менеджер должен изучить, как формируются показатели уровня наличия денежных ресурсов при использовании факторинговых услуг и сравнить их с собственными возможностями.

В приведенном примере уровень наличности для реализации текущих обязательств равен 0,47 %, а в случае предоставления факторинговых услуг должен повыситься до 94 %. Это дает гарантию снижения чрезвычайных потерь до минимума (допустим — 480 руб.). Или эффект от применения факторинга на данном предприятии исчислялся бы суммой (6850 + 480) = 7330 руб.

Практика использования факторинга для ускорения расчетов, оборота денежных ресурсов положительно оценивает данный метод привлечения заемных средств на короткий период времени. Разновидностью факторинга является форфайтинг, применяемый в основном при международных трансакциях, расчетах, связанных с экспортом и импортом. Свое распространение форфайтинг получил в США как форма приобретения векселей в значительных по объему трансакциях.

Если факторинг Используется в основном в текущих расчетах при относительно невысоком уровне риска, то форфайтинг охватывает часто долговременные расчеты (от 3 до 10 лет) с определенными должниками. Форфайтинговые услуги оказывает банк или специальные форфайтинговые фирмы, которые взимают кроме установленной оплаты и комиссионные (более высокие при трансакциях высоко рисковых). В форфайтинговом обороте участвует много самостоятельных субъектов:

продавец задолженности (разные предприятия, банки, форфайтинговые фирмы, другие юридические и физические лица, являющиеся собственниками векселей);

форфайтинговые фирмы, которые покупают эти задолженности;

посреднические форфайтинговые фирмы;

должники;

субъекты, которые страхуют оплату задолженности клиентов.

Главным объектом форфейтинга являются векселя, которые продаются форфайтинговым фирмам. Иногда ими выступают расчеты, осуществляемые через аккредитивы, лизинговые договоры или задолженности, которые страхуются их покупателями в обязательном порядке.

В последнее время в мировой практике успешно функционирует весьма специфическая форма расширения финансовых и хозяйственных возможностей отдельных предпринимателей. Выступает она в форме франчайзинговых услуг, которые опытные, солидные фирмы предоставляют другим хозяйствующим субъектам. Эти услуги оказываются в виде продажи (передачи) фирменного знака, новых технологий, методов управления, организации маркетинга, производства, услуг ноу-хау и др. Эта форма носит название "франчайзинг" и обеспечивает успех многим новым и уже действующим фирмам.

К наиболее известным в мире франчайзингдателям относятся такие компании и фирмы, как "МсДональдс", "Пицца-Хат" и другие, которые пользуются доверием, а их продукция — спросом, отличается особой рецептурой и качеством.

За франчайзинговые услуги взимается определенная плата (в виде процентов от прибыли или объема продажи). Как все формы заемного капитала, эти услуги предоставляются только на установленное договором время в пользование их покупателю. Сегодня в Европе из франчайзинга извлекают пользу больше чем 2000 хозяйствующих субъектов. Его распространение в странах, осуществляющих переход к рыночной экономике, обеспечивает создание и развитие новых фирм, предприятий и позволяет достичь определенного успеха на отечественном и международном рынках. Этот вид сотрудничества дает возможность даже при незначительных собственных ресурсах, недостаточном опыте хозяйствования расширять свою деятельность. Функционирование соответствующего предприятия под известным товарным знаком, использование современных переданных по франчайзингу рецептур, технологий, форм организации производства, маркетинга дает существенные шансы на успех.

Все рассмотренные выше формы как заемного, так и собственного капитала имеют свою цену, стоимость, которую необходимо учитывать при выборе оптимальной структуры формирования источников действий каждого хозяйствующего субъекта. Их воздействие отражается также на достижении определенного эффекта финансового рычага.

Поиск по сайту: