|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Аккредитивная форма расчетов

Для экспортеров наиболее удобна аккредитивная форма расчетов, обеспечивающая большие гарантии оплаты за счет активного участия банков в осуществлении платежа. В то же время она невыгодна для импортера из-за изъятия средств на весь срок открытия аккредитива, а также дополнительных расходов по банковской операции — ставки банковской комиссии.

Аккредитивная форма расчетов предусматривает обязательство покупателя открыть аккредитив (счет для безналичных расчетов)

2. Формы расчетов и средства платежа 251

на конкретную сумму в пользу продавца в банке-эмитенте к установленному контрактом сроку.

Свои отношения с банком приказодатель (импортер) оформляет с помощью заявления об открытии аккредитива, где содержатся основные условия, предусмотренные контрактом. Образец оформления заявления показан в Приложении 3.1.

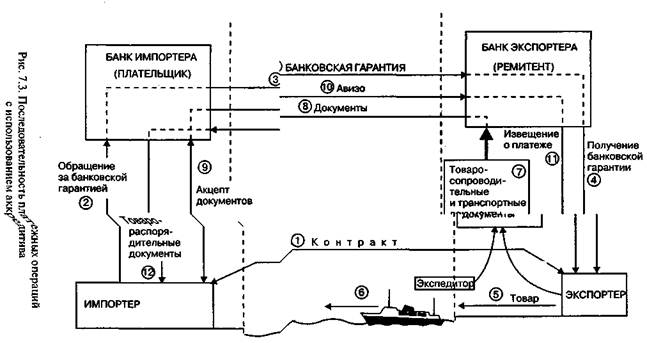

Если условия аккредитива не соблюдены экспортером, банк не выплачивает ему предназначенной суммы. Последовательность платежа с использованием аккредитива показана на рис. 7.3.

После заключения контракта (1) импортер дает указание банку-эмитенту открыть аккредитив на сумму контракта в пользу экспортера (2). Об открытии аккредитива извещается банк экспортера и сам экспортер (3,4), после чего отгружается товар (5) и передаются товаросопроводительные документы перевозчику (6), который дополняет пакет документов транспортными и направляет его в банк экспортера (7). Банк экспортера пересылает их в банк-эмитент (8), который осуществляет проверку на соответствие условиям контракта и переводит сумму платежа в адрес экспортера, уведомив его через кредит-авизо (9), и одновременно передает товарораспорядительные документы (10) вместе с оплаченным платежным поручением импортеру для получения товара в порту выгрузки. По мере поступления платежа банк экспортера уведомляет своего клиента (11).

Фактически процесс передачи товаросопроводительных документов импортеру совпадает с процессом платежа. То есть передача права на товар происходит только после осуществления платежа. Таким образом, аккредитив может трактоваться как обязательство покупателя оплатить товар до момента получения прав на него.

Порядок осуществления расчетов с использованием аккредитива определяется инструкцией приказодателя в лице импортера в адрес своего уполномоченного банка, руководствующегося международными Унифицированными правилами и обычаями для документарных аккредитивов, с соответствующей пометкой на бланке аккредитива, подтверждающей принятие данным банком этих правил.

Аккредитив представляет собой обособленную от договора купли-продажи сделку с банком, оформленную соглашением, которая в то же время базируется на основном договоре. В силу этого соглашения банк-эмитент, действуя по просьбе своего клиента (приказодателя) и на основании его инструкций, обязуется произвести платеж третьему лицу, или оплатить, или акцептовать переводные векселя (тратты), выставленные бенефициаром. Помимо

|

2. Формы расчетов и средства платежа

этого, банк-эмитент вправе передать полномочия другому банку произвести платеж (оплату и акцепт векселя) или негоциировать (купить или учесть) платежные средства.

Сумма аккредитива фиксируется в условиях контракта и аккредитивного письма и определяется фактурной стоимостью проданного и подлежащего отгрузке товара, к которой могут добавляться и другие расходы, оплачиваемые из средств открываемого аккредитива. Например, процентная ставка при продаже в кредит или разница (в допустимых ценах) за счет отклонения объемов при отгрузке сыпучих, наливных и подобных товаров.

Использование аккредитива характерно для международной торговли биржевыми товарами, где участвует посредник, которому данная форма расчета дает возможность превратить товар в деньги сразу после его отгрузки.

В операции с аккредитивами все заинтересованные стороны имеют дело только с документами, но не с товарами. В зависимости от состава документов, сопровождающих расчеты, различают два вида аккредитива:

• денежные (циркулярные), выплата с которых не обусловлена представлением коммерческих документов;

• документарные (товарные), с исключительным преимуществом последних (коммерческие счета, счет-фактуры, транспортные накладные, коносамент, страховой полис).

Образцы сопроводительного письма к документарному экспортному аккредитиву, письма об изменении условий аккредитива и поручения клиента своему банку представлены в Приложениях 3.2-3.4.

Разновидности документарных аккредитивов

Документарные аккредитивы имеют несколько разновидностей: отзывной, безотзывной, подтвержденный, переводной, револьверный, встречный, аккредитивное письмо.

Отзывной аккредитив (возвратный) предполагает его изменение (или аннулирование) по указанию клиента открывшим его банком без предварительного уведомления об этом экспортера (бенефициара) и поэтому не создает ему гарантий и преимуществ. Использование его ограниченно. Требование о специальной пометке: «отзывной» или «безотзывной» является обязательным.

254 Глава 7. Валютно-финансовые условия внешнеторговых контрактов

Безотзывной аккредитив — это твердое обязательство банка перед экспортером, исключающее досрочное аннулирование или изменение без согласия экспортера, в пользу которого он открыт. В свою очередь, этот аккредитив может быть подтвержденным или неподтвержденным.

Подтвержденный безотзывной аккредитив означает повышение степени надежности платежа, так как к ответственности открывшего его банка добавляется гарантия другого, который авизует (официально извещает) бенефициара и принимает на себя обязательства, как и банк-эмитент.

Однако, если банк-эмитент не является, например, корреспондентом банка экспортера, последний не должен принимать неподтвержденный аккредитив или обязан настаивать на подтверждении его первоклассным банком—корреспондентом банка экспортера.

По способу обеспечения аккредитивы могут быть покрытыми, при открытии которых банк-эмитент предварительно зачисляет на счет клиента средства, являющиеся источником платежа экспортеру по данному аккредитиву в размере 100% оплаты поставки.

При отсутствии на момент отгрузки товара предоставления таких средств аккредитив считается непокрытым. Валютное покрытие обязательно, если банк-эмитент не входит в число корреспондентов банка-экспортера.

Для расчетов с несколькими поставщиками используется переводной аккредитив (трансферабельный), по которому экспортер передает свои права на получение платежа (полностью или частично) третьим лицам в своей стране или за рубежом и дает соответствующие указания исполняющему банку. Он должен сопровождаться пометкой «трансферабельный». Передача прав необходима в случае финансирования субпоставщика из средств аккредитива. Часть такого аккредитива может быть передана отдельно при условии отсутствия запрета на частичные отгрузки. Однако импортер может отказаться отданного аккредитива, мотивируя тем, что ему незнакомы субпоставщики, а ответственность по контракту несет лишь экспортер-поставщик.

При регулярных длительных экспортных поставках применяется револьверный (возобновляемый) аккредитив, сумма которого пополняется автоматически (по мере исполнения выплат) в пределах установленного общего лимита и срока действия аккредитива. Его преимущество состоит в отсутствии необходимости оформления вновь аккредитива и в сокращении дополнительных расходов.

2. Формы расчетов и средства платежа

При реэкспортных и компенсационных сделках применяется встречный (компенсационный) аккредитив как средство финансирования сделки путем выставления обоюдных аккредитивов в одном и том же банке, условия которых полностью совпадают, за исключением цен и счет-фактур.

Резервный аккредитив выполняет функцию банковской гарантии и фигурирует в качестве основного вида документарного аккредитива, платежи по которому производятся, как правило, против представления копий отгрузочных и прочих товарных документов, включая вексель по предъявлении, а также заявление, что причитающаяся сумма не оплачена.

Исполнение платежа по аккредитиву обеспечивается на основе повышенных ставок вознаграждения за счет клиента (приказодате-ля, импортера).

Аккредитивы регулируются Унифицированными правилами и обычаями по документарным аккредитивам (УОП), которые издаются Международной торговой палатой. Этими правилами руководствуются все банки, участвующие в международных расчетах. Новая редакция (1993 г.) этого документа вступила в силу с 1994 г.

В новых УОП уточнена сфера применения правил и обычаев, что позволяет использовать их не только по отношению к традиционному коммерческому аккредитиву, но и к резервным аккредитивам, которые выполняют функции банковской гарантии, но имеют форму документарного аккредитива, так как содержат обязательство банка-эмитента об обеспечении платежа против обусловленных соглашением документов. Как правило, последнее выступает в виде тратты или письменного требования бенефициара банку и его заявления о невыполнении приказодателем обязательств по контракту. Помимо этого УОП подтверждают два основных принципа документарного аккредитива: абстрактности, или независимости* от любого основополагающего контракта и принцип строгого формализма. Последнее означает для банков, что они имеют дело только с документами, а не с фактическим исполнением контракта.

Правилами также определены функции банков, из которых главная роль,отводится банку-эмитенту, который должен, во-первых, обеспечивать платежи, акцепты и оплату тратт, во-вторых, уполномочивать другие банки производить такие платежи, акцептовать и оплачивать тратты и, в-третьих, уполномочивать банки на негоциацию. В числе других указаны функции авизующих и под-

256 Глава 7. Валютно-финансовые условия внешнеторговых контрактов

тверждающих аккредитивы банков. Что касается порядка регулирования видов документальных аккредитивов, то в новых УОП он сохранен.

Инкассовая форма расчетов

Инкассовая форма расчетов во внешнеторговой практике представляет собой договоренность экспортера со своим банком, которая предусматривает обязательство передачи товаросопроводительных документов импортеру только после оплаты им отгруженного товара.

Инкассо означает операции, совершаемые банками с документами на основании полученных инструкций от своего клиента в целях: получения платежа и/или акцепта, или выдачи коммерческих документов против платежа (и/или против акцепта). Чистое инкассо (инкассо финансовых документов) не требует коммерческих документов, в то время как документарное требует приложения счетов, страховых и других сопровождающих процесс поставки товаров документов либо предполагает инкассо только коммерческих документов. Финансовые документы, принимаемые на инкассо, — это чеки, векселя, долговые обязательства и другие ценные бумаги.

Инкассовые операции сравнительно просты и начинаются (как и банковские) в банке экспортера (банк-ремитент, или банк доверителя), куда он передает после отгрузки товара оформленные в соответствии с условиями контракта товаросопроводительные документы с приложением к ним инкассового поручения, содержащего полные и точные инструкции для банков. Инкассовое поручение по экспорту и порядок его заполнения показаны в Приложении 3.6. После тщательной проверки правильности оформления документов (коммерческих, финансовых и инкассового поручения) банк-ремитент пересылает их инкассирующему банку в стране импортера. В роли инкассирующего банка выступает любой банк, не являющийся ремитентом, участвующий в процессе обработки инкассового поручения.

В свою очередь последний извещает покупателя и передает ему документы либо против уплаты суммы валюты (при наличных расчетах), либо против акцепта срочной тратты (при условии кредита и вексельного обращения). Последовательность расчета инкассо схематически изображена на рис. 7.4.

|

258 Глава 7. Валютно-финансовые условия внешнеторговых контрактов

После подписания контракта импортер дает указание банку-плательщику выдать экспортеру банковскую гарантию платежа (2). Гарантия пересылается в инкассирующий банк (3), который уведомляет экспортера о ее получении (4). Экспортер передает товар (5) и необходимые сопроводительные документы (6) перевозчику, который дополняет их соответствующими документами, и весь пакет документов передается в инкассирующий банк (7), а затем пересылается в банк-плательщик (8).

Копии этих документов направляются импортеру для проверки на соответствие условиям контракта (9). Если соответствие подтвердится, то импортер акцептует их, выражая тем самым согласие на оплату, и передает акцептованные копии в банк-плательщик, который переводит сумму платежа на счет экспортера, уведомив об этом через кредит-авизо (10). Сообщение о поступлении платежа на счет передается экспортеру (11). В свою очередь банк-плательщик передает подлинники сопроводительных документов с приложением платежного документа, подтверждающего оплату товара, импортеру для получения товара в порту выгрузки.

Эта форма расчетов выгодна импортерам, так как дает возможность затягивать момент акцепта до прихода товара в порт выгрузки.

С целью ускорения платежа экспортеры настаивают на инкассо с последующим акцептом.

В этом случае после поступления сопроводительных документов в инкассирующий банк (7) они проверяются банком на соответствие условиям контракта, и при его наличии банк зачисляет сумму стоимости поставленных товаров на счет экспортера, извещает банк-плательщик о произведенной операции и направляет ему комплект документов. Таким образом, уже оплаченные документы передаются на акцепт импортеру, не позволяя ему затормозить процедуру с акцептом, за которым следует процедура уже оплаченного товара.

Если импортер обнаружит несоответствие представленных до

кументов условиям контракта, он направляет банку отказ от опла

ты. Банк-плательщик восстанавливает сумму на его счете и извеща

ет об этом инкассирующий банк, который снимает спорную сумму

со счета экспортера. Все последующие переговоры по выяснению

взаимных претензий ведут между собой непосредственно продавец

и покупатель.,

2. Формы расчетов и средства платежа, 259

Вместе с тем инкассовая форма расчетов имеет серьезные недостатки, которые резко снижают ее преимущество в расчетах по экспорту.

Во-первых, имеет место достаточно продолжительный разрыв во времени между отгрузкой товара, передачей документов в банк и получением платежа, что замедляет оборачиваемость средств экспортера.

Во-вторых, к моменту прибытия документов в банк импортера последний может отказаться от их оплаты или оказаться неплатежеспособным.

К тому же может возникнуть ситуация, когда доставка товара может опередить поступление документов в банк и получение его импортером без товаросопроводительных документов, что увеличивает риск неоплаты.

Во избежание подобных ситуаций предусматривается дополнительное условие — телеграфное инкассо, которое позволяет сократить разрыв во времени. Его смысл состоит в уведомлении импортера (одновременно с отсылкой документов иностранному банку) посредством телеграфного извещения о высылке документов с перечислением основных реквизитов инкассового поручения.

Возможен и другой вариант телеграфного инкассо, когда банк экспортера высылает документы иностранному банку лишь по получении от него извещения о зачислении средств, необходимых для обеспечения платежа.

Расходы в инкассовой операции покрываются в большей части за счет экспортера; они складываются из коммиссии банка-ремитента по обслуживанию инкассо.

Применение инкассовой формы расчетов обеспечивается в соответствии с Унифицированными правилами по инкассо Международной торговой палаты (редакция 1995 г.) в случае, если стороны включили их в текст инкассового поручения.

Расчеты банковскими переводами

Расчеты банковскими переводами по внешнеторговым сделкам используются значительно реже других форм расчетов. Они предусматривают направление экспортерам и импортерам счетов и других коммерческих документов экспортерами за поставляемые товары, по претензиям или урегулированию рекламаций, связанных с качеством и ассортиментом; по оплате задолженности по открыто-

260 Глава 7. Валютно-финансовые условия внешнеторговых контрактов

му счету; по расчетам неторгового характера и прочим взаимным расчетам.

Банковские переводы по внешнеторговым операциям обеспечиваются с помощью поручений, адресуемых одним банком другому, а также посредством банковских чеков или платежных документов.

Плательщики направляют платежные поручения на перевод денежных средств на счета экспортеров и кредиторов, сопровождая его оформлением заявления перевододателя т перевод. Его форма дана в Приложении 3.7.

Схема расчета с использованием банковского перевода приведена на рис. 7.5, а заявление на перевод и порядок его заполнения — в Приложении 3.8.

Платеж банковским переводом в счет оплаты поставленных товаров осуществляется на основе подписанного контракта и согласованных условий платежа (1), после чего импортер обращается в свой уполномоченный банк за предоставлением банковской гарантии экспортеру (2). В случае ее выдачи банк импортера, состоящий в корреспондентских отношениях с банком экспортера, подтверждает гарантию (3) перед последним, который в свою очередь доводит ее непосредственно до экспортера. Следующий этап — поставка товара, которая может осуществляться с участием посредников (4), и формирование пакета коммерческих и транспортных документов (5) с последующей их пересылкой непосредственно импортеру, в отличие от других форм расчетов (6).

На основе полученного от экспортера коммерческого счета за товар импортер обращается в свой банк с платежным поручением перевести в банк экспортера сумму платежа с его банковского счета (7). Эта операция является продолжением операции по корреспонденции открытого счета. Путем взаимозаписи по открытым счетам снятая сумма платежа со счета импортера зачисляется на корреспондентский счет банка партнера (8), а затем отсылается уведомление о произведенном зачислении в адрес последнего (9).

Произведя взаимозачет между открытым счетом и счетом экспортера (10), банк уведомляет своего клиента (экспортера) о поступившей оплате за отгруженный товар (11). Заключительный этап (12) — передача товарораспорядительных документов и получение товара.

Аналогичные операции могут иметь место в случае, когда экспортер и импортер меняются ролями в процессе взаимных обязательств при перерасчетах по ранее совершенным сделкам.

|

262 Глава 7. Валютно-финансовые условия внешнеторговых контрактов

Платежные поручения представляют собой приказ банка, адресованный своему корреспонденту, о выплате определенной суммы по просьбе и за счет перевододателя бенефициару (иностранному получателю) с указанием способа возмещения банку-плательщику этой выплаченной им суммы. Основные проформы платежного поручения:

1) наименование организации или предприятия-перевододателя;

2) сумма в иностранной валюте (дублируется прописью) в соответствии с контрактом;

3) дата и порядковый номер заявления на перевод; \

4) банк-бенефициар, В адрес которого предполагается перевести эту сумму;

5) способ перевода (почтой, авиапочтой, по телексу и т.п.);

6) подробный адрес бенефициара;

7) назначение платежа (т.е. тип оплаты: в оплату товара, в оплату аванса и т.п.);

8) особые условия перевода; причем здесь предусматривается указание фактической суммы за поставленный товар, времени его прибытия и даты отгрузки, если это имеет место во внешнеторговой сделке, или другие условия, предусматривающие взаиморасчеты;

9) дополнительная информация по поводу того, за чей счет будут отнесены комиссионные расходы по выполнению перевода;

10) перевододатель обязательно указывает номер текущего ва

лютного и балансового счета.

Банки направляют платежные поручения друг другу почтой, телеграфом (телексом) или с использованием иных способов телекоммуникаций.

Платежные поручения используются чаще всего в процессе перерасчетов по ранее заключенным или разовым сделкам и единовременным платежам. Образец платежного поручения по корреспондентскому счету и в оплату банковского перевода приведен в Приложениях 3.9 и 3:7.

Расчеты чеками в составе банковских переводов предусматривают использование чека как письменного распоряжения (приказа) покупателя (чекодателя) банку-плательщику об оплате указанной в нем суммы чекодержателю (предъявителю) Или по их приказу другим лицам (ордерные чеки) за счет имеющихся у банка средств чекодателя.

2. Формы расчетов и средства платежа

263'

Погашение долга чекодателя может иметь место только при наличии необходимой суммы на текущем счете чекодателя. Банк не несет ответственности перед чекодержателем за оплату выписанного на него чека.

Следовательно, чек прежде всего увязан с наличием средств на текущем счете чекодателя и используется как средство распоряжения этим счетом, являясь частным обязательством в качестве платежного средства.

Вместе с тем банк может иметь договоренность со своим клиентом, позволяющую выставлять на его счет чеки, превышающие в определенном размере кредитовый остаток по текущему счету. Подобная банковская операция соответствует форме краткосрочного кредита, который предоставляется путем списания средств по счету клиента сверх суммы остатка на его счете. В результате чего образуется дебетовое сальдо, а сама операция известна как овердрафт.

Чеки как средство платежа используются при оплате товаров, купленных в консигнационных складах, при пересчетах за Поставленный ранее товар и в других случаях. Широкое распространение в чековом обороте имеют ордерные чеки, предполагающие возможность их передачи чекодержателем новому владельцу с помощью индоссамента.

Поскольку чек является не инструментом кредитования, а только средством распоряжения текущим счетом, срок его действия ограничен. В соответствии с Женевской конвенцией о единообразном законе о чеках (1931 г.), которая регулирует чековое обращение в международных расчетах, период его действия (в пределах одной страны) составляет 8 дней. Чеки, предназначенные для оплаты в других странах, действительны в течение 20—70 дней, включая время на оплату и перечисление денег получателю. Образец чека показан в Приложении 3.5.

Высокая степень риска расчетов путем банковского перевода выражается в следующем:

• документы формируются и передаются экспортеру минуя банк, т.е. банк не участвует в процессе пересылки документов как дополнительный гарант;

• документы пересылаются не через банк, а почтой, т.е. процессы передачи документов и оплаты счетов банком не взаимосвязаны, поэтому здесь кроется большой риск для экспортера.

Именно по этой причине в данной форме расчета заложено использование банковских гарантий.

264 Глава 7. Валютно-финансовые условия внешнеторговых контрактов

Виды гарантий в целях исполнения платежа

Гарантия оферты (bid bond). Оферта — один из видов инициативного письма, которое имеет место в процессе формирования заказа на товар. Исходит чаще всего от продавца, когда он предлагает соответствующий товар либо одному покупателю (твердая оферта), либо нескольким потенциальным покупателям (свободная оферта), см. п. 1 гл. 3.

Цель, которую преследует гарантия оферты, — обеспечение бенефициару выплаты гарантированной суммы. Гарантия оферты очень часто используется при проведении международных торгов. Покупателю, который объявляет торги, продавец дает подтверждение, что он в состоянии исполнить свое предложение, содержащееся в договоре.

Гарантия оферты может обеспечивать выплату гарантированной суммы в разных случаях:

• при отзыве оферты до истечения срока;

• если заказ после получения его на торгах не будет принят той стороной, которая представила оферту;

• если гарантия оферты после получения заказа на торгах не будет заменена другой гарантией — гарантией исполнения.

Сумма гарантии составляет по международным правилам 1—5% стоимости оферты. Срок действия — до момента подписания договора или до выставления гарантии исполнения, как правило — 3—6 месяцев.

Гарантия исполнения (performance bond) — финансовое обеспечение того, что продавец произведет исполнение на тех условиях, которые зафиксированы в контракте: качественные и объемные характеристики, а также сроки поставки.

Цель гарантии исполнения состоит в том, что банк берет на себя обязательство выплатить бенефициару по поручению продавца гарантированную сумму, если поставщик не сможет выполнить в соответствии с условиями договора свои обязательства по поставке.

Такого рода гарантия включает в большинстве случаев и гарантию на поставку. Часто гарантия исполнения включает и гарантию на эксплуатацию поставленного оборудования. Соответственно, срок у такой гарантии гораздо больше, чем у гарантии оферты — от 2 лет и более.

Сумма гарантии исполнения достигает обычно 10% стоимости сделки.

2. Формы расчетов и средства платежа 265

Гарантия аванса (advance payment guarantee). Основная ее цель — исполнить условия платежа в крупных экспортных контрактах, которые предусматривают авансовые платежи (для покупки сырья для производства заказанной продукции, для покрытия расходов по ее изготовлению). Такой аванс покупатель обеспечивает только на основании гарантии со стороны поставщика, которая предусматривает возврат аванса при неисполнении экспортером ранее принятых обязательств.

Сумма гарантии при этом равнозначна сумме аванса. Возможны случаи снижения суммы гарантии: она снижается автоматически пропорционально сумме частичных поставок. При этом гарантия аванса связана с аккредитивной формой расчета, поскольку доказательством выполнения поставки в случае невыполнения договорных обязательств является надлежащее использование аккредитива.

Срок действия предусматривается сроком погашения гарантии по окончании поставок по договору.

Гарантия обычно выставляется перед получением аванса, но вступает в силу только после получения аванса.

Гарантия платежа (payment guarantee). Она выставляется для обеспечения расчетов по открытому счету. Имеет несколько вариантов:

1) гарантия может быть выставлена в обеспечение полного объема поставки товаров или услуг. При этом от бенефициара требуется лишь письменное заявление, что товар поставлен, а сумма оплаты не поступила;

2) применяется в частичном обеспечении годового контракта между экспортером и импортером, чаще всего на поставку потребительских товаров или выполнение услуг. В таком случае в контракте согласовываются ежемесячные поставки, которые оплачиваются по открытому счету путем банковского перевода через 10 дней после поступления поставки. Вместо открытия аккредитива на всю сумму контракта стороны договариваются о гарантии платежа, которая может покрыть риск неоплаты товаров за период 1—3 месяца.

Самое важное для гарантии платежа: обязательство банка остается в силе до полного окончания поставок по годичному договору. Экспортер может предъявить требование, если импортер не оплатит какой-либо суммы, ставшей срочной в пределах этого времени.

266 Глава 7. Валютно-финансовые условия внешнеторговых контрактов

Резервный аккредитив (stand by letters of credits) как вид гарантии часто применяется как вместо гарантий оферты, исполнения и аванса, тдк и в качестве гарантии платежа, и является обеспечением платежа на случай, когда третье лицо не произведет обещанного исполнения. Подчиняется международным унифицированным правилам по документарным аккредитивам.

Поиск по сайту: