|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

ПЕРВИЧНЫЙ И ВТОРИЧНЫЙ РЫНКИ ЦЕННЫХ БУМАГ

В процессе воспроизводства фирмы и компании тратят значительно больше денежных ресурсов, чем получают от реализации произведенных товаров, работ, услуг, что обу-

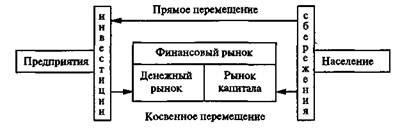

словлено необходимостью постоянно осуществлять инвестиции. В свою очередь, домашние хозяйства, или население, имеют возможность производить сбережения (накопления) денежных средств в связи с тем, что величина совокупного дохода частных лиц больше, чем сумма производимых расходов. Таким образом, одни лица - население -имеют в своем распоряжении временно свободные денежные средства; другие - фирмы и корпорации - напротив, постоянно нуждаются в дополнительных ресурсах. Это обстоятельство является объективной предпосылкой возникновения такого механизма, который обеспечивал бы перераспределение денежных средств от частных лиц к предприятиям.

Необходимо отметить, что ресурсы могут перемещаться от первых ко вторым напрямую, посредством прямых заимствований либо косвенным. Под прямыми инвестициями понимают капитальные вложения, осуществляемые непосредственно в производство какой-либо продукции, создание или расширение фондов предприятия. Однако, чаще всего перелив ресурсов осуществляется косвенным путем, посредством вложений в акции, облигации, другие ценные бумаги с участием посредников, которые формируют финансовый рынок. Финансовыми посредниками выступают кредитно-финансовые институты, которые аккумулируют денежные средства населения и юридических лиц и размещают их на рынке ссудных капиталов в виде кредитов и вложений в ценные бумаги. К финансовым посредникам относятся все виды банков, страховые компании, пенсионные и инвестиционные фонды, другие кредитно-финансовые учреждения.

Перераспределение денежных ресурсов показано на схеме 4.1.

Схема 4.1. Перераспределение денежных ресурсов 151

Именно финансовый рынок выступает тем механизмом, который обеспечивает аккумуляцию временно свободных денежных средств и их перераспределение между различными субъектами и отраслями.

Финансовый рынок подразделяется на денежный рынок (сфера формирования спроса и предложения на краткосрочный капитал) и рынок капиталов (сфера формирования спроса и предложения на средне- и долгосрочный капитал). С другой стороны, по критерию «каналов» средства перетекания денежных средств от собственников сбережений к заемщикам, финансовый рынок можно представить как совокупность кредитного рынка, рынка ценных бумаг и валютного рынка. Структура финансового рынка представлена на схеме 4.2.

Схема 4.2. Структура финансового рынка

Рынок ценных бумаг можно определить как совокупность экономических отношений по поводу выпуска и обращения ценных бумаг между его участниками. Естественно, что рынок ценных бумаг, как и кредитный и валютный рынки, необходимо рассматривать не только с позиций возможностей заимствования средств, но и с точки зрения вложения свободных денежных ресурсов. Денежные средства могут быть вложены с целью получения прибыли в производственную сферу, ценные бумаги, иностранную валюту, отданы в банк и т. д. Движение средств между перечисленными сферами вложений капитала происходит в зависимости от многих факторов, основными из которых являются:

* уровень доходности рынка;

* условия налогообложения;

* уровень рисков;

Ф организация рынка.

Рынок ценных бумаг выполняет ряд функций, которые можно условно разделить на 2 группы: общерыночные, присущие любому рынку, и специфические, отличающие фондовый рынок от других.

К общерыночным функциям относятся следующие:

* коммерческая;

* ценовая;

* информационная;

* регулирующая.

Среди специфических функций можно выделить:

* перераспределительная;

* функцию страхования рисков.

Объектами сделок на фондовом рынке выступают ценные бумаги. Согласно Закону Республики Беларусь «О ценных бумагах и фондовых биржах» ценными бумагами являются документы, удостоверяющие выраженные в них и реализованные посредством предъявления или передачи имущественные права или отношения займа владельца ценных бумаг по отношению к эмитенту.

В качестве участников (субъектов) рынка ценных бумаг выделяют эмитентов, инвесторов и посредников, а также организации инфраструктуры и государственные органы регулирования и контроля.

Эмитент ценных бумаг - это юридическое лицо, которое от своего имени и за свой счет выпускает ценные бумаги.

Инвестор - физическое или юридическое лицо, владеющее ценными бумагами.

Посредники - это субъекты, обеспечивающие связь между эмитентами и инвесторами и тем самым работу фондового рынка. Посредниками на рынке ценных бумаг являются брокерские или дилерские фирмы, в роли которых часто выступают банки и финансовые компании. Брокер осуществляет операции с ценными бумагами за счет и по поручению своих клиентов. Дилер проводит операции за свой счет и от своего имени. В ряде случаев дилер может выступать в роли брокера, покупая и продавая ценные бумаги по поручению клиентов за комиссионные, при этом дилер не становится собственником ценных бумаг.

Организации, являющиеся элементами инфраструктуры и обслуживающие рынок ценных бумаг, могут включать:

* расчетные центры;

* депозитарии;

» регистрационные органы;

* информационные организации.

Государственные органы регулирования и контроля

включают:

* высшие органы управления;

* министерства и ведомства;

* центральный или Национальный банк.

Необходимо отметить, что основную деятельность на

рынке ценных бумаг осуществляют посредники, являющие профессиональными участниками фондового рынка. Они могут выполнять один или несколько видов деятельности по ценным бумагам, получив лицензию на осуществление профессиональной деятельности по ценным бумагам. Под профессиональной деятельностью по ценным бумагам понимают проведение операций третьими лицами с финансовыми активами, признанными ценными бумагами или их производными, а также работы и услуги, связанные с такими операциями с целью получения дохода. В соответствии с Законом Республики Беларусь «О ценных бумагах и фондовых биржах» к профессиональной деятельности, осуществляемой с ценными бумагами, относятся:

* посредническая;

* коммерческая;

* депозитарная;

* трастовая;

* прочие.

Под посреднической деятельностью понимают куплю-продажу ценных бумаг за счет и по поручению клиента. Коммерческая деятельность - это выполнение профессиональным участником рынка ценных бумаг сделок по купле и продаже ценных бумаг от своего имени и за свой счет с обязательством заключать сделки по объявленным данным участником ценам покупки и продажи. Деятельность депозитария представляет собой операции по учету, расчетам и хранению ценных бумаг, а также по расчетам, начислению и выплатам доходов по ценным бумагам. Трастовая деятельность предполагает управление ценными бумагами, принад-

лежащим конкретному лицу на праве собственности, путем передачи этих ценных бумаг их владельцем профессиональному участнику рынка ценных бумаг.

Необходимо отметить, что деятельность посредников распространяется не только на сферу продажи ценных бумаг эмитентами и покупки их инвесторами. Они обеспечивают также процесс эмиссии ценных бумаг, участвуют в регулировании рынка путем покупки-продажи ценных бумаг от своего имени и за свой счет, организуют движение, учет, хранение ценных бумаг, выполняют другие задачи, способствующие обеспечению перемещения капиталов от кредиторов к заемщикам в оптимальных размерах в необходимые сроки.

Рынок ценных бумаг разделяется на первичный и вторичный, что обусловлено циклом жизни ценных бумаг, включающим 4 стадии:

1) конструирование нового выпуска ценных бумаг;

2) эмиссия, или первичное размещение ценных бумаг;

3) обращение (купля-продажа) ценных бумаг;

4) погашение (выкуп) долговых ценных бумаг.

На первичном рынке осуществляется эмиссия ценных бумаг, т. е. продажа ценных бумаг эмитентами их первым владельцам - инвесторам. Функционирование вторичного рынка обеспечивает процесс обращения ценных бумаг, т. е. их дальнейшей покупки-продажи или других форм перехода права собственности на ценные бумаги в течение срока их обращения. В свою очередь, вторичный рынок подразделяется на биржевой и внебиржевой. Биржевой рынок - это торговля ценными бумагами в специально организованных местах - фондовых биржах - по установленным правилам. Внебиржевой рынок предполагает торговлю ценными бумагами, минуя фондовую биржу. Если биржевой рынок всегда является организованным, то внебиржевой может быть организованным и неорганизованным. Организованный рынок ценных бумаг - это их обращение на основе твердых правил между профессиональными участниками рынка ценных бумаг. Неорганизованный рынок ценных бумаг - это обращение ценных бумаг без соблюдения единых для всех участников рынка правил.

Основной структурной единицей биржевого рынка является фондовая биржа - место, где организована торговля ценными бумагами по определенным правилам. Закон Республики Беларусь «О ценных бумагах и фондовых биржах» дает следующее определение:

Фондовая биржа - это организация с правом юридического лица, созданная для обеспечения профессиональным участникам рынка ценных бумаг необходимых условий для торговли ценными бумагами, определения их курса (рыночной цели) и его публикации для ознакомления всех заинтересованных лиц, регулирования деятельности участников рынка ценных бумаг.

Признаками классической фондовой биржи являются:

* наличие торговой площади;

* существование процедуры отбора ценных бумаг, отве

чающих определенным требованиям;

•* существование процедуры отбора лучших операторов рынка в качестве членов биржи;

* наличие временного регламента торговли ценными бу

магами и стандартных торговых процедур;

* централизация регистрации сделок и расчетов по ним;

* установление официальных (биржевых) котировок;

* надзор за членами биржи.

В процессе функционирования биржа решает несколько задач. Первая задача - предоставление места для торгов. Вторая задача - выявление биржевой цены ценных бумаг. Третью задачу можно определить как аккумулирование временно свободных денежных средств и способствование их переливу в отрасли, нуждающиеся в дополнительных ресурсах Четвертая - обеспечение гласности и открытости биржевых торгов. Пятая - обеспечение арбитража, т. е. возможности разрешения споров. Шестой задачей биржи является обеспечение гарантий исполнения сделок, заключенных на бирже. Седьмая задача - разработка правил кодекса профессионального поведения членов биржи.

Фондовая биржа является закрытой биржей, что предполагает ограничение допуска к торгам. Данные ограничения обычно устанавливаются законодательно. Так, в Республике Беларусь членами фондовой биржи могут быть ее акционеры, являющиеся профессиональными участниками рынка ценных бумаг, и только ее члены могут осуществлять операции на фондовой бирже. Биржа открытого типа предполагает прямые, непосредственные контакты производителей и потребителей. На открытой бирже продавцы и покупатели имеют прямой доступ к торгам.

Для четкого выполнения поставленных перед фондовой биржей задач она должна иметь эффективную систему ор-

ганизации, которая могла бы обеспечить минимальные издержки, связанные с торговлей ценными бумагами, а также ликвидность рынка, оптимальное число продавцов и покупателей, возможность получения участниками торгов информации о видах ценных бумаг, их объемах и ценах. Кроме того, организационная структура фондовой биржи должна обеспечить доверие к ней со стороны ее членов. Поэтому биржа рассматривается как саморегулируемая организация, действующая на принципах самоуправления. Это проявляется в том, что в рамках действующего законодательства биржа сама принимает решение об организации своего управления, что находит отражение в ее уставе.

В соответствии с белорусскими законодательными документами фондовая биржа должна быть организована в форме ОАО; ее учредителями могут выступать юридические и (или) физические лица; деятельность фондовой биржи не может преследовать целей получения прибыли.

Фондовая биржа самостоятельно формирует и публикует правила допуска и котировки ценных бумаг на ее торгах. Как было сказано выше, фондовая биржа гарантирует определенное качество торгуемых ценных бумаг, что достигается посредством установления некоторых требований к ценным бумагам и их эмитентам. Условия и порядок допуска к официальному биржевому листингу обычно устанавливаются специальным органом биржи - комиссией или комитетом по листингу. Указанные условия обычно касаются финансового положения компаний, предлагающих ценные бумаги. Само понятие листинг означает внесение ценных бумаг в лист (список) соответствующей биржи, что является предпосылкой для допуска к торговле на ней. Листинг конкретных видов ценных бумаг, т. е. их появления в биржевых списках, по существу, означает разрешение на участие их в торгах.

Юридически никакая компания не обязана вносить свои ценные бумаги в биржевой лист, а имеет лишь право на это, однако листинг дает определенные выгоды и преимущества при реализации такого права. К данным преимуществам можно отнести следующие: во-первых, ценные бумаги, включенные в лист, годны к реализации на рынке и обладают определенной ликвидностью; во-вторых, процесс обращения ценных бумаг организован и регулируется самой фондовой биржей, что исключает элементы мошенничества

и злоупотреблений. Определенные выгоды получает также и инвестор. Так, он имеет возможность получать достоверную и своевременную информацию о компании-эмитенте и ее ценные бумаги на текущий момент времени и на перспективу.

Биржевая котировка также производится специ

альным комитетом фондовой биржи - биржевой котиро

вальной комиссией В широком смысле под биржевой коти

ровкой понимают действия названной комиссии, пресле

дующие цели. '

* допуск ценных бумаг на фондовую биржу для совер

шения с ними различных операций,

* определение курса ценных бумаг.

В узком смысле биржевой котировкой обычно называют процесс установления курсов (цен) на фондовые ценности, а также регистрацию и публикацию этих курсов в биржевых бюллетенях. Если листинг или допуск ценных бумаг к котировке - это единственный акт, то собственно котировка является операцией, которая постоянно возобновляется в ходе аукциона

Биржа, концентрируя спрос и предложение на покупку и продажу ценных бумаг, определяет соотношение между текущим спросом и текущим предложением и в результате выявляет цену, или курс ценной бумаги. Непосредственно биржевой процесс можно охарактеризовать рядом этапов (схема 4.3).

Схема 4 3 Этапы торгов на фондовой бирже 158

Биржевые торги могут быть организованы в следующих формах:

1) по форме проведения:

постоянные и сессионные;

контактные и бесконтактные (электронные);

2) по форме организации:

простой, предполагающий конкуренцию продавцов при недостаточном платежеспособном спросе или конкуренцию покупателей при избыточном спросе; двойной, основанный на одновременной конкуренции продавца и покупателя;

3) по форме осуществления:

агентская биржевая торговля по доверенности (брокерство);

самостоятельные биржевые операции (дилерство); комплексное обслуживание клиентов.

Необходимо отметить, что все сделки, осуществляемые на фондовой бирже, подразделяются на кассовые и срочные. Кассовый, или енотовый рынок, предполагает торговлю с немедленной поставкой товара и оплатой. Кассовые сделки требуют исполнение расчетов в день заключения контракта или в течение очень короткого промежутка времени. На срочном рынке заключаются контракты на срок - соглашение о будущей поставке реального товара или финансового инструмента по установленной цене. По видам используемых инструментов на срочном рынке могут быть выделены форвардный, фьючерсный, опционный рынки и рынок СВОП (операций по обмену национальной валюты на иностранную с обязательством обратного обмена через определенный срок).

Значение фондовой биржи для рыночной экономики определяется ее функциями. Являясь самым дееспособным сектором вторичного рынка ценных бумаг, фондовая биржа позволяет наиболее эффективно обеспечить перелив капитала, предоставить информацию о конъюнктуре фондового рынка, минимизировать риски инвесторов, стимулирует деятельность всех субъектов рынка ценных бумаг.

Как было отмечено выше, внебиржевой рынок, сделки на котором совершаются минуя фондовую биржу, в зависимости от наличия установленных правил торговли может быть организованным и неорганизованным.

Организованный рынок основан на современных компьютерных системах связи, которые обеспечивают совершение операций по купле-продаже ценных бумаг в соответствии с жесткими нормами, обязательными для всех. Крупнейшим внебиржевым организованным рынком является NASDAQ -National Association of Securities Dealers Automated Quotation System.

Неорганизованный рынок характеризуется отсутствием строгих правил проведения операций с ценными бумагами. Данному виду рынка свойственна высокая степень риска при осуществлении сделок, а также большое число мошеннических операций.

Поиск по сайту: