|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Учет инфляции в инвестиционных операциях

В инвестиционной практике необходимо учитывать корректирующий фактор инфляции, которая выражается в росте среднего уровня цен и в результате которой с течением времени обесценивается стоимость денежных средств через снижение их покупательной способности.

При корректировке денежных потоков с учетом инфляции используются два основных понятия - номинальная и реальная сумма денежных средств.

Номинальная сумма денежных средств представляет собой их оценку без учета изменения покупательной способности.

Реальная сумма денежных средств - это их оценка с учетом изменения покупательной способности денег.

При оценке инфляции используются два основных показателя:

- темп (уровень) инфляции (τ) характеризует прирост среднего уровня цен в рассматриваемом периоде, выражается десятичной дробью;

- индекс инфляции ( I) отражает рост среднего уровня цен в рассматриваемом периоде.[7]

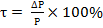

Темп инфляции показывает, на сколько процентов повысились цены за определенный период времени

, где

, где

(13.31)

∆Р – прирост цен на товары потребительской корзины в отчетном периоде;

Р – цены на товары, учитываемые при оценке инфляционного фактора (той же корзины) в базовом периоде.

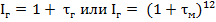

Индекс инфляции показывает, во сколько раз повысились цены за рассматриваемый период и определяется по формуле

. (13.32)

. (13.32)

Так, взаимосвязь темпа и индекса инфляции за один и тот же период времени носит следующий характер

I = 1 + τ; τ = I – 1.

(13.33)

Для расчета этих сумм денежных средств в процессе наращения или дисконтирования стоимости денег во времени используются соответственно номинальная и реальная ставка процента.

Номинальная процентная ставка характеризует ставку процента, устанавливаемую без учета изменения покупательной способности денег в связи с инфляцией (или общую процентную ставку, в которой не элиминирована ее инфляционная составляющая).

Реальная процентная ставка характеризует ставку процента, устанавливаемую с учетом изменения покупательной стоимости в рассматриваемом периоде в связи с инфляцией.

С учетом рассмотренных базовых понятий формируется конкретный методический инструментарий, позволяющий учесть фактор инфляции в инвестиционных операциях предприятия. Математический инструментарий прогнозирования годового темпа и индекса инфляции основывается на ожидаемых среднемесячных ее темпах. Результаты прогнозирования служат основой последующего учета фактора инфляции в финансовой деятельности предприятия.

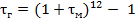

При прогнозировании годового темпа инфляции используется следующая формула

, где

, где

(13.34)

τ г – прогнозируемый годовой темп инфляции, выраженный десятичной дробью;

τм – ожидаемый среднемесячный темп инфляции в предстоящем периоде, выраженный десятичной дробью.

По указанной формуле может быть рассчитан не только прогнозируемый годовой темп инфляции, но и значение этого показателя на конец любого месяца предстоящего года.

При прогнозировании годового индекса инфляции используются следующие формулы

, где

, где

(13.35)

Iг – прогнозируемый годовой индекс инфляции, выраженный десятичной дробью;

τ г – прогнозируемый годовой темп инфляции, выраженный десятичной дробью;

τ м – ожидаемый среднемесячный темп инфляции, выраженный десятичной дробью.

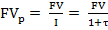

Реальная покупательная способность наращенной суммы капитала FV за время Т при индексе инфляции за этот период (I) и уровне инфляции (τ) уменьшится и составит

.

.

(13.36)

Так как FV = PV×(1+r), то для компенсации потерь инвестора от обесценивания дохода в связи с инфляцией он должен получить после окончания операции сумму

. (13.37)

. (13.37)

Таким образом, при начислении дохода по формуле простых процентов ставка, учитывающая уровень инфляции (τ) за время сделки и обеспечивающая инвестору реальную доходность r, составит

, где

, где

(13.38)

rτ – реальная процентная ставка (фактическая или прогнозируемая в определенном периоде);

r – номинальная процентная ставка (фактическая или прогнозируемая в определенном периоде).

Данная формула называется формулой Фишера (названа именем американского ученого И. Фишера, который ее предложил).

Сумма (τ + τ×r), которую прибавляют к реальной ставке доходности для компенсации инфляционных потерь, называется инфляционной премией. [8]

Следует отметить, что прогнозирование темпов инфляции представляет собой довольно сложный и трудоемкий вероятностный процесс, в значительной степени подверженный влиянию субъективных факторов. Однако в инвестиционных операциях необходимо учитывать инфляционный фактор, так как он позволяет определить реальную доходность той или иной инвестиционной операции.

Поиск по сайту: