|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Оценка стоимости доходности акций

Другой важнейшей разновидностью ценных бумаг в условиях рынка выступают акции. В законе Российской Федерации «О рынке ценных бумаг» дается следующее определение акции.

Акция — это эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Размер доли владения определяется числом принадлежащих владельцу акций. Акция дает ее владельцу право на получение части прибыли от деятельности предприятия и на участие в управлении им. Формально они имеют неограниченный срок обращения. В Российской Федерации право на выпуск акций имеют открытые (ОАО) и закрытые (ЗАО) акционерные общества.

Можно выделить различные типы акций исходя из их характеристик.

1. В зависимости от типа АО выделяют акции:

- открыты х акционерных обществ (могут свободно продаваться их владельцами без согласия других акционеров этого общества);

- акций закрытых акционерных обществ (его акционеры имеют преимущественное право их приобретения).

2. В зависимости от предоставляемых прав акции подразделяются на

- привилегированные;

- обыкновенные.

Привилегированные акции не дают права голоса на собрании акционеров (т. е. права участия в управлении предприятием), однако их владельцы имеют ряд преимуществ.

Как правило, дивиденд по привилегированным акциям фиксируется при их выпуске и часто выплачивается независимо от результата хозяйственной деятельности предприятия. Владелец привилегированной акции имеет преимущественное право по сравнению с держателем обыкновенных акций на возмещение номинальной стоимости акции при ликвидации акционерного общества.

Существует несколько видов привилегированных акций.

- кумулятивные привилегированные акции - любые причитающиеся, но не объявленные дивиденды накапливаются и выплачиваются по этим акциям до объявления о выплате дивидендов по обыкновенным акциям;

- некумулятивные привилегированные акции - держатели этих акций теряют дивиденды за любой период, в котором не было объявлено об их выплате;

- привилегированные акции с долей участия – эти акции дают их держателям право на получение дополнительных дивидендов сверх объявленной суммы, если дивиденды по обыкновенным акциям превышают объявленную сумму;

- конвертируемые привилегированные акции – эти акции могут быть обменены на установленное число обыкновенных акций в заранее оговоренных пропорциях;

- привилегированные акции с корректируемой ставкой дивидендов – в отличие от привилегированных акций с фиксированной ставкой дивидендов выплаты по этим акциям корректируются с учетом динамики рыночных процентных ставок;

- отзывные привилегированные акции – этот вид акций содержит право отзыва, т. е. эмитент может выкупить их по оговоренной цене.

Рассмотренные характеристики привилегированных акций могут комбинироваться.

Обыкновенные акции составляют основную долю уставного капитала ОАО. Владелец обыкновенной акции имеет все права, предоставляемые этим типом акций. Основные права, вытекающие из владения акциями, для держателя состоят в следующем:

- право голоса на общем собрании акционеров;

- право на участие в прибыли акционерного общества (право на получение дивидендов);

- преимущественное право на покупку новых акций;

- право на получение части имущества при ликвидации акционерного общества.

Дивиденд по обыкновенной акции заранее не фиксируется. Его размер зависит от полученной обществом прибыли и устанавливается решением собрания акционеров. Дивиденды по обыкновенным акциям выплачиваются из чистой прибыли.

Несмотря на то, что техника оценки облигаций и акций базируется на единой модели дисконтирования потоков платежей (16.1), определить стоимость и доходность последних значительно сложнее в силу двух обстоятельств:

- денежные выплаты (дивиденды) по акциям не гарантированы и, как правило, неизвестны заранее;

- акции не имеют срока погашения.

Доход держателя акции складывается из полученных дивидендов и изменения ее в рыночной стоимости. В случае однопериодной инвестиции (n=1) стоимость акции (V) может быть определена следующим образом:

, где

, где

(16.14)

DIV1 – дивиденд акции в периоде t = 1;

P1 – цена акции в периоде t = 1.

Соответственно доходность инвестиции (Y) составит:

, где

, где

(16.15)

P0 – цена акции в периоде t = 0.

Для инвестиции сроком n периодов доходность акции составит

.

.

(16.16)

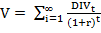

Поскольку срок обращения акции формально не ограничен, при n  последнее слагаемое в (16.16) будет стремиться к нулю. Тогда

последнее слагаемое в (16.16) будет стремиться к нулю. Тогда

.

.

(16.17)

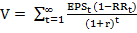

Данное выражение известно как модель дисконтирования дивидендов (DDM), разработанная американским ученым Дж. Уильямсом. Если рыночная цена акции на текущий момент известна, ее внутренняя доходность (Y) может быть определена из уравнения

.

.

(16.18)

Уравнение (16.18) решается относительно Y каким-либо итерационным методом. Как и в случае с облигациями, величина Y представляет собой критерий внутренней нормы доходности для потока платежей, генерируемых обыкновенными акциями.

Нетрудно заметить, что практическое применение (16.17) и (16.18) для оценки эффективности инвестиций в акции ограничено прежде всего из-за сложности определения значений величин DIVt, поскольку инвесторы не могут точно знать, какими будут дивиденды даже в ближайшем будущем.

Поэтому при проведении анализа обычно исходят из тех или иных предположений о возможных или ожидаемых темпах роста дивидендов.

Наиболее простое предположение состоит в том, что размер дивидендов остается неизменным на протяжении всего срока инвестиции, т. е.

DIV0 = D1VX =... = DIVn = DIV = const.

Тогда формула оценки стоимости акции (16.17) примет вид:

.

.

Поскольку при n  величина в скобках стремится к r, модель оценки упрощается

величина в скобках стремится к r, модель оценки упрощается

.

.

(16.19)

Выражение (16.19) известно как модель нулевого роста Д. Гордона и может быть также использовано для оценки привилегированных акций с фиксированным дивидендом.

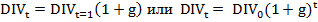

Еще один простой и достаточно популярный подход к оценке акций – модель постоянного роста. В основе этой модели лежит допущение, что дивидендные выплаты по акции увеличиваются пропорционально некоторой величине g (т.е с одинаковым темпом роста). Тогда

.

.

(16.20)

Стоимость акции при этих условиях можно определить как:

.

.

(16.21)

Можно показать, что при п  выражение в квадратных скобках при r > g будет стремиться к величине (1+ g) / (r – g).

выражение в квадратных скобках при r > g будет стремиться к величине (1+ g) / (r – g).

Тогда формула для модели постоянного роста будет иметь следующий вид:

.

.

(16.21)

В целом модель Гордона применима к фирмам со стабильной финансовой политикой и темпами роста, близкими к среднеотраслевым.

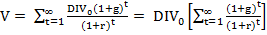

Наиболее общим и приближенным к реальности видом моделей дисконтирования дивидендов являются модели переменного роста. Предполагается, что до некоторого момента Т изменения дивидендов не связаны с какой-то закономерностью. Однако после наступления момента Т они будут расти с постоянным коэффициентом g.

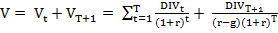

Таким образом, инвестор должен осуществить прогноз значений дивидендов DIV1, DIV2, …, DIVT, а также периода Т. Поток выплат по акции в этом случае можно разделить на две части: до и после момента Т. Соответственно ее стоимость V будет равна сумме стоимостей двух потоков платежей: V= VT + VT+1.

Величина VT в данном случае представляет собой сумму дисконтированных по заданной ставке г дивидендных выплат, поступивших за период Т. Поскольку предполагается, что поток платежей после момента Т изменяется с постоянным коэффициентом, его стоимость VT+ l может быть определена по модели постоянного роста.

Тогда стоимость акции (V) может быть определена как:

.

.

(16.22)

Вычисление внутренней доходности инвестиции по модели переменного роста представляет определение сложности и осуществляется решением относительно Y следующего уравнения:

.

.

(16.23)

Современные компьютеры и соответствующие пакеты прикладных программ позволяют быстро и эффективно определить этот показатель.

Применение модели переменного роста предполагает, что инвестор в состоянии осуществлять прогноз дивидендов до наступления момента Т. Однако в реальности точно определить даже ближайшие дивидендные выплаты достаточно сложно. В этой связи в теории и практике финансового менеджмента широкое распространение получили такие частные случаи моделей переменного роста, как двух- и трехэтапные модели.

Наиболее популярной является трехэтапная модель, в которой предполагается, что аналогично жизненному циклу продукта, все предприятия проходят три этапа развития: рост, переходный этап, зрелость. Каждый этап характеризуется соответствующими темпами роста доходов и дивидендов.

Данные разновидности моделей DDM базируются на прогнозе ожидаемых дивидендов и темпов их роста. Другой широко применяемый подход к оценке акций – использование финансовых коэффициентов.

Наиболее простой метод подобной оценки заключается в следующем. Сначала оценивается доход на акцию в будущем периоде, т.е определяется коэффициент EPS. Затем полученный показатель умножается на коэффициент цена/прибыль – P/E (фактически P/EPS), рассчитанный для аналогичных предприятий либо характерный для данной отрасли. Таким образом:

.

.

(16.24)

На практике для расчета часто берутся текущие значения данных коэффициентов.

Показатель EPS в (16.25) может быть представлен как отношение коэффициентов дивиденда на акцию (DPS) и дивидендных выплат (PR):

.

.

(16.25)

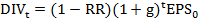

В свою очередь коэффициент дивидендных выплат определяется как 1 – RR, где RR – доля прибыли, реинвестированной в предприятие. Тогда:

.

.  .

.

(16.26)

Таким образом, прогнозируя показатели EPS и P/E, по сути аналитик неявно проводит оценку будущих дивидендных выплат.

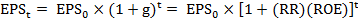

Выразив показатель дивидендов в модели DDM в показателях доходности, используемых в (16.26), получим:

.

.

(16.27)

Предприятие может использовать нераспределенную прибыль на выкуп или реинвестировать для получения дохода на собственный капитал, измеряемый ROE. Реинвестированная прибыль используется для финансирования внутреннего роста с темпом g = RR×ROE.

Таким образом,

.

.

(16.28)

Прибыльные предприятия могут обеспечить ROE>0, реинвестируя всю нераспределенную прибыль в доходные проекты или в покупку собственных акций. Выкуп акций увеличивает EPS, поскольку прибыль в дальнейшем будет распределяться на меньшее их число. Если величина RR>0, то следующее соотношения эквивалентны:

;

;

;

;

;

;

Выразим дивиденды в DDM через соответствующие коэффициенты:

.

.

(16.29)

Таким образом, любая разновидность DDM может быть представлена в терминах доходности через соответствующие финансовые коэффициенты.

Используя оба подхода (метод коэффициентов и DDM) можно повысить достоверность и точность оценки. В идеале оба метода должны давать одинаковый результат.[5]

Рассмотренные выше методы оценки основных финансовых активов (акций и облигаций), несмотря на некоторые допущения (отсутствие риска, инфляции, налогов, неизменность ставок дисконтирования и коэффициентов роста), являются основными, на которых, в свою очередь, базируются современные модели управления инвестиционным портфелем.

Список использованных источников:

1. Веснин В.Р., Стратегия привлечения финансовых ресурсов // Элитариум: Центр дистанционного образования, 2010. – URL: <http://www.elitarium.ru/2010/05/28/strategia privlechenia finansovih resursov.html>.

2. Лукасевич И. Я. Финансовый менеджмент: Учебник, 2-е изд., перераб. и доп. – М.: Эксмо, 2010. – 768 с.

3. Рынок ценных бумаг: Учебник / Под ред. В. А. Галанова, А. И. Басова, 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2008. – 448 с.

4. Бaтяeвa Т.А. Стоимость и доходность облигаций. // Элитариум: Центр дистанционного образования, сайт, 2010. – URL: <http://www.elitarium.ru/2011/06/17/stoimost_dokhodnost_obligacijj.html>.

5. Финансовый менеджмент: учебник / Под ред. Г. Б. Поляка. – М.: Wolters Kluwer, 2009. – 527 с.

Поиск по сайту: