|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Исследования систем управления методами финансового анализа и бюджетирования

Экономическое исследование систем управления проводят с использованием параметров эффекта, отражающих целевую эффективность (доход, прибыль), затраты и риск, а также ликвидность (см. п.2.2). Экономический и финансовый анализ могут рассматриваться как основа исследования системы управления организацией на этапе подготовки решения об их разработке или внедрении. В процессе такого анализа в системном единстве исследуют показатели прибыли или дохода, затрат, рисков, которые формируют финансовый результат деятельности организации /1,2/.

Финансовый результат - это разность между финансовыми доходами и расходами /1/. Этот результат показывает воздействие управленческих, финансовых решений на чистый результат финансово-хозяйственной деятельности организации.

При исследовании системы управления нужно учитывать, что причины и элементы полученного финансового результата настолько разнородны, что иногда в процессе анализа трудно предположить причинно-следственные связи и однозначно объяснить наблюдаемый результат. Поэтому часто причины и элементы этого результата должны анализироваться отдельно.

Если проблема - это критическое рассогласование между желаемым состоянием и действительным, то финансовая проблема - это критическое рассогласование между желаемым и реальным финансовым состоянием объекта управления.

Одним из источников финансовых ресурсов является финансовый результат. На уровне государства это национальный доход, создаваемый в процессе производства. Поэтому источниками финансовых проблем могут выступать:

1) нарушения и проблемы системного характера: технологий средств производства, материалов, сырья, управления персоналом, отсутствием контроля и их диспропорции;

2) финансы и финансовый менеджмент как таковые.

Поэтому чисто финансовому анализу должен предшествовать общесистемный, например, описанный в первой главе морфологический анализ.

Основу информационного обеспечения системы финансового анализа составляет любая информация финансового характера /2/:

1) бухгалтерская (финансовая) отчетность;

2) сообщения финансовых органов;

3) информация учреждений банковской системы;

4) информация товарных, валютных и фондовых бирж.

5) дополнительная информация: аналитические счета;рекламации; планы; приходно-расходная документация и др.

Для исследователей систем управления на уровне орга-низациии при классификации документации по факту получения информации непосредственно из соответствующих источников вся информация делится на первичную и вторичную.

Первичной информацией при исследовании систем управления является отчетность организации (формы бухгалтерской (финансовой) отчетности и пояснительные записки к ней, рекламации и др.).

Нужно различать первичную информацию для исследования систем управления организацией и первичную бухгалтерскую документацию (накладные, приходные и расходные ордера, чеки и т.п.).

Вторичной информацией при исследовании систем управления являются аналитические научные отчеты, прогнозы, планы, статьи в печати и др.

Теоретической базой финансового анализа и исследований систем управления всегда является модель. Как отмечалось, модель - это допустимо упрощенный аналог реальной или предполагаемой к созданию системы управления, используемый в процессе исследований для изучения механизма явления, предельных параметров, повышения эффективности, снижения затрат и рисков (см. главу 2).

В экономических исследованиях выделяют аналитические, имитационные, балансовые модели.

Для финансового исследования, анализа часто используют следующие аналитические модели.

Модель «издержки - объем - прибыль (C-V- Р)» позволяет связать финансовую деятельность с экономической или коммерческой/1/. Эта модель может быть использована как в процессе анализа, так и прогнозирования финансовых результатов

и(или) источников организации. Предполагается, что издержки в организации могут быть разделены в данном периоде в зависимости от предварительного выбранного показателя деятельности (например, оборота или продукции, в натуральных или денежных единицах) на постоянные и переменные. В зависимости от этой упрощенной гипотезы, а также и некоторых других предположений, результат хозяйственной деятельности получает очень простую формулировку.

Вводят следующие обозначения/1,2/:

Q - объем деятельности (производства или реализации), выраженный в натуральных единицах продажи;

v - переменные издержки на единицу, т.е. те издержки, которые изменяются пропорционально объему производства и(или) реализации продукции;

F - сумма постоянных издержек (общие постоянные затраты). Они не зависят от объема производства, а определяются общехозяйственными факторами (аренда, зарплата вспомогательному персоналу и др.);

р - продажная цена за единицу.

Теперь можно найти:

1) оборот организации (стоимостное выражение его продаж):

2) прибыль на переменные издержки (М), как разницумежду оборотом и переменными издержками:

где:  - отношение между переменными издержками и оборотом, норма или коэффициент прибыли на переменные издержки. Если подразумевают постоянные издержки, то

- отношение между переменными издержками и оборотом, норма или коэффициент прибыли на переменные издержки. Если подразумевают постоянные издержки, то  называют коэффициентом поглощения. Величину М в литературе еще называют маржинальной прибылью и определяют как часть выручки от реализации, которую расходуют на покрытие постоянных затрат и образование прибыли /3/.

называют коэффициентом поглощения. Величину М в литературе еще называют маржинальной прибылью и определяют как часть выручки от реализации, которую расходуют на покрытие постоянных затрат и образование прибыли /3/.

3) чистый результат хозяйственной деятельности (R), измеряемый либо разностью между оборотом и общими издержками, либо разностью между прибылью на переменные издержки и постоянными издержками может быть найден поформулам:

Исходя из приведенных зависимостей можно построить график безубыточности и определить порог рентабельности (критический порог, нулевую точку). Поэтому данная модель применима и в управленческом бухгалтерском учете.

При экономических исследованиях систем управления нужно учитывать, что цена и финансы в процессе стоимостного распределения существуют в тесной взаимосвязи в силу следующих обстоятельств/2/:

1) цены - это основа финансового метода определения стоимости;

2) финансы - это средство реализации пропорций распределения, сложившихся под влиянием цен;

3) финансовый инструмент «налоги» оказывает прямое влияние на ценообразование;

4) цена через взаимосвязь «цена - спрос» влияет на объемы финансовых источников и финансовые потоки. Закон спроса гласит: чем выше цена, тем меньше спрос. Из этого закона есть исключения. Одно такое исключение - эффект Гиффена: «При увеличении цены товара первой необходимости спрос на него может расти». Второе исключение состоит в том, что спрос может расти при увеличении цены товаров особого спроса. Последнее связано с повышенной престижностью такой покупки/3/.

Следует помнить, что наряду с финансами в распределении стоимости общественного продукта участвует и заработная плата. Заработная плата также связана с финансами через один их финансовых инструментов - налоги.

Цена является экономическим инструментом, благодаря которому стоимость продукта получает денежное выражение и становится объектом распределения. На основе цены материализуются и финансовые отношения, которые существуют до того в виде планов.

Цена предопределяет конкретную величину денежных средств, поступающих собственнику и в конкретный сектор экономики. Это один из основных факторов, влияющих на дальнейший распределительный процесс. В рамках цены определяют пропорции будущего стоимостного распределения согласно влиянию факторов производства. Должен обязательно произойти обмен и состояться стоимостное распределение, чтобы все части стоимости (с, v, m) получили конкретное воплощение в определенных количественных пропорциях/2/.

В маркетинге выделяют подходы к ценообразованию/3/:

1) средние издержки плюс определенная прибыль (применим при одновременном присутствии на рынке несколькихблизких на всех четырех уровнях товаров);

2) обеспечение определенного объема дохода от реаль-зации конкретной партии (создание финансового источника определенного объема);

3) обеспечение макскимального дохода за фиксированный календарный период (создание финансового источника максимальной интенсивности - максимума финансового потока);

4) исходя из ощущаемой полезностью товара (учет преимуществ нового товара и конкурентной ситуации).

Одновременно с этим цена (и это знают все практики) существенно влияет на период оборота капитал и кредитный риск, которые, несомненно, влияют на параметры эффективности финансового менеджмента. Это влияние реализуется через:

1) возможность ускорения или замедления периода оборота капитала при назначени цены определенного уровня;

2) принятия на себя или передачу рисков порчи, утери товара или финансового инструмента при их движении по каналам сбыта от производителя (или эмитента) к потребителю (или инвестору). Различия цен крупного, среднего, мелкого опта определяется тем, что чем ниже уровень канала сбыта, тем меньше:

- период оборота капитала (меньше время прохождения ресурса по каналам сбыта);

-риск утраты, порчи товара в канале сбыта.

Ценообразование является самостоятельной научной и учебной дисциплиной/4/. Поэтому в данной книге оно может рассматриваться только с позиций его взаимовлияния с финансовым менеджментом в рамках управленческого учета.

При исследованиях систем управления учитывают, что в финансово-хозяйственной деятельности организации возможны такие ситуации /5/:

1) маржинальной прибыли не хватает на покрытие всех постоянных затрат и организация работает с убытком, если объем производства и реализации продукции меньше точки безубыточности Q*;

2) прибыль равна нулю в точке безубыточности, когда объем маржинальной прибыли равен сумме постоянных затрат;

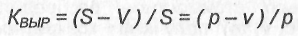

3) объем маржинальной прибыли больше суммы постоянных затрат, а организация получает прибыль, если объемпроизводства и реализации больше, чем Q* Поэтому чембольше объем производства ликвидных товаров, тем большеприбыль. Доля маржинальной прибыли в выручке организациихарактеризуется особым показателем - коэффициентом выручки, который рассчитывают по формуле/5/:

Коэффициент выручки отражает, сколько рублей маржинальной прибыли получает организация с каждого рубля выручки. При этом важно учитывать, что:

во-первых, при стабильно высоких объемах выручки организации выгоден высокий коэффициент выручки. Чем больше коэффициент выручки, тем большая часть выручки остается на погашение постоянных затрат и образование прибыли;

во-вторых, в условиях нестабильности на рынке организация рискует получить убыток, если оно имеет высокий коэффициент выручки (это свидетельствует о высокой чувствительности прибыли к колебаниям объема производства). Таким образом, оптимальное значение коэффициента выручки зависит от специфики конкретной организации и отрасли, в которой она работает.

Риск деятельности организации характеризует показатель, называемый "запас прочности". Его рассчитывают как разность между фактическим объемом производства и точкой безубыточности Q* /5/:

3 =Q-Q*

Обычно стремятся к повышению запаса прочности, поскольку, чем больше этот запас, тем стабильнее положение организации. При этом риск получения убытка в результате колебаний объемов производства и реализации снижается.

Точку безубыточности и запас прочности рассчитывают не только в натуральном, но и в стоимостном выражении. Это особенно важно для организаций, выпускающих широкую номенклатуру продукции, т.е. реализационную корзину.

В стоимостном выражении точка безубыточности соответствует объему реализации, обеспечивающему организации нулевую прибыль (S*). Ее определим умножением точки безубыточности в натуральном выражении на цену единицы продукции:

S*=Q*x p.

Точку безубыточности в стоимостном выражении определяют путем деления постоянных затрат на коэффициент выручки:

S* = F /К выр

Запас прочности в стоимостном выражении (3Стоим) -это разница между фактическим значением выручки и точкой безубыточности в стоимостном выражении:

Зстоим = S - S*

Прибыль равна сумме удельной маржинальной прибыли от того объема продукции, который произведен сверх критического объема:

l = (Q-Q*)x(p-v)

Вследствие этого любое изменение объема реализации вызывает еще большее изменение прибыли. Эту зависимость называют эффектом операционного рычага.

Сила операционного рычага - это отношение маржинальной прибыли к собственно прибыли/5/:

L = (S- V)/l, где:L - сила операционного рычага.

Этот параметр (сила операционного рычага) показывает, на сколько процентов изменится прибыль при изменении выручки на 1%:

Форма показателя в виде дроби приводит к тому, что если прибыль близка к нулю, то сила операционного рычага стремится к бесконечности. При этом даже самые слабые колебания объема производства вокруг критической точки вызывают сильные относительные колебания прибыли /5/.

Знание силы операционного рычага позволяет определить, на сколько процентов изменится прибыль при изменении выручки на определенный процент по формуле:

Важно учитывать, что чем больше удельный вес постоянных затрат в общей сумме затрат, тем сильнее действует операционный рычаг.

Мощный операционный рычаг свидетельствует о высоком операционном риске.

Для снижения риска в ситуации, когда спрос нестабилен, рекомендуют снижать постоянные затраты, так как даже небольшое снижение выручки вызывает резкое падение прибыли.

В случае если спрос стабилен, то целесообразно снижать переменные затраты на единицу продукции и наращивать постоянные затраты, так как это приведет к большому приросту прибыли.

При большом числе (широкой номенклатуре) производимых организацией товаров для планирования источников финансовых ресурсов и первичного распределения можно использовать матричные модели техпромфинплана. Такие модели могут позволить оценивать объемы финансовых ресурсов и возможности финансового перераспределения в рамках конкретного производства.

Так как прибыльность различных видов производств может существенно различаться, то применяется понятие «нормальной» прибыли, т.е. прибыли, устраивающей владельцев данного бизнеса.

Довольно часто финансовые решения - это инвестиционные решения. Считают, что в основе принятия управленческого решения инвестиционного характера лежат оценка и сравнение объема предполагаемых инвестиций и будущих денежных поступлений /6/.

Поскольку сравниваемые показатели относятся к различным моментам времени, ключевой проблемой является проблема сопоставимости объемов инвестиций и поступлений от них.

В анализе эффективности инвестиционной деятельности можно выделить две группы методов:

1) основанные на дисконтированных оценках;

2) основанные на учетных оценках.

Метод расчета чистого приведенного эффекта (NPV) основан на сопоставлении объема исходных инвестиций (IС) с общей суммой дисконтированных чистых поступлений (PV), порождаемых этими инвестициями в течение прогнозируемого

срока действия инвестиционного проекта. При этом оценка прогнозируемого срока действия инвестиционного проекта может быть сделана на основе сценария реализации проекта и прогноза развития рыночной ситуации/б/.

Поскольку доход от проекта распределен во времени, для обеспечения сравнимости «веса» поступлений в различные моменты времени его «приводят в один масштаб веса (дисконтируют)» с помощью коэффициента дисконтирования - г. Этот коэффициент может устанавливаться аналитиком или инвестором самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый капитал /6/.

|

| а чистый приведенный эффект по формуле /6/: |

|

Пусть делают прогноз, что инвестиция будет генерировать в течение k=1,...n,...,N лет годовые доходы в размере Р1,Р2...,Pk. Определяют PV - величину дисконтированных доходов - по формуле:

При этом исходят из того, что в случаях:

NPV > 0, проект прибыльный его следует принять;

NPV < 0, проект убыточный и его следует отвергнуть;

NPV = 0, проект не прибыльный и не убыточный. Такой проект может быть реализован из других соображений (престиж, стратегические выгоды и др.)

Если инвестирование не разовое, а инвестиционный поток распределен во времени, то чистый приведенный эффект можно определить по формуле:

где: j=1,..., J;

i - прогнозируемый средний уровень инфляции.

|

| Если: РI>1, то проект следует принять; РI<1, то проект следует отвергнуть; РI = 1, то проект не прибыльный и не убыточный. |

Метод расчета индекса рентабельности инвестиций (PI) основан на расчете по формуле:

Метод расчета нормы рентабельности инвестиций

(IRR). Норма рентабельности инвестиций - значение коэффициента дисконтирования, при котором NPV проекта равен нулю.

IRR = г, при котором: NPV = f (г) = 0.

СС - цена источника средств данного проекта.

Если: IRR > СС, то проект прибыльный и его следует принять;

IRR < СС, то проект убыточный и его следует отвергнуть;

IRR = СС, то проект не прибыльный и не убыточный.

Поиск по сайту: