|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Значение иностранных капиталовложений для России

Подобно другим странам, Россия рассматривает иностранные инвестиции как фактор:

1) ускорения экономического и технического прогресса;

2) обновления и модернизации производственного аппарата;

3) овладения передовыми методами организации производства;

4) обеспечения занятости, подготовки кадров, отвечающих требо

ваниям рыночной экономики.

Инвестиционная активность является одним из слабых мест и российской экономике с начала рыночных реформ. Динамика внут ренних капиталовложений отрицательная. Так, если в 1996 г. по сравнению с уровнем 1991 г. объем ВВП сократился на 39%, промышленного и сельскохозяйственного производства — на 49% и 35%, то объем капиталовложений упал за пятилетие на 71%. Налицо острый инвестиционный кризис.

В условиях инвестиционного кризиса в России привлечение иностранных инвестиций становится задачей, от эффективности решения которой зависят ход, темпы и во многом результаты проводимых

1. Необходимость привлечения иностранного капитала 135

реформ. На фоне сокращающихся внутренних инвестиций доля зару-ьежных капиталовложений возрастает. Так, в 1993—1994 гг. доля привлеченного иностранного капитала в валовом объеме капитало-нложений составляла 1,7%, в 1995 г. — 5%, а в 1996 г. — 7,5%.

Однако в условиях перехода от одной хозяйственной системы к другой требуется гораздо больший объем инвестиций для обеспечения такого перехода.

Специфические условия нашей страны делают этот процесс не имеющим аналогов в мире. (Пожалуй, лишь Китай с его огромным населением, обширной территорией и широкомасштабными реформами мог бы послужить в качестве адекватного примера.)

Проблемная специфика России выражается прежде всего:

1) в обширности территории, неразвитости коммуникационной структуры; * 2) в наличии устаревшего производственного аппарата;

3) в гипертрофированности военно-промышленного комплекса (ВПК)1 при отсутствии целого ряда производств, необходимых для нормальной гражданской экономики;

4)в слабом сельском хозяйстве.

Для перевода всего народно-хозяйственного комплекса на рыночную основу, модернизации экономики, усиления ее социальной ориентации требуются огромные капиталовложения. Конечно, наивно думать, что иностранные капиталы смогут утолить весь наш инвестиционный голод в полной мере. Однако в определенной степени в рамках развития отдельных ключевых областей и сфер производства это сделать^ видимо, возможно.

Для нормализации российской экономики в ближайшие 5—7 лет, по оценке американской консалтинговой компании «Эрнст и Янг», нужно привлечь 200—300 млрд долл. При этом одному топливно-энергетическому комплексу России для преодоления кризисных проявлений потребуется 100—140 млрд долл. Только для замены и модернизации активной части производственных фондов России нужно ежегодно привлекать 15—18 млрд долл.2 Для этого необходимо пере-

1 Термин «военно-промышленный комплекс» впервые введен в оборот в одном из

пыступлений Президента США (1953—1961 гг) Д Эйзенхауэра и означает союз военной

промышленности, армии, связанной с ними части государственного аппарата, науки,

средств массовой информации, оказывающий решающее влияние на милитаризацию

страны

2 Потребность России в инвестициях в экологию до 2005 г может составить, по

оценкам западных экспертов, около 350 млрд долл. (Финансовые известия 1997

4 марта)

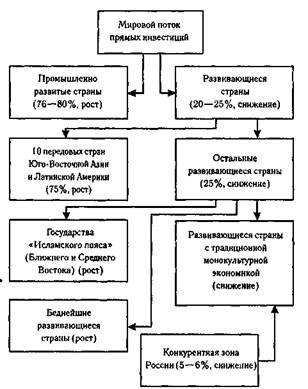

Рис 6.1 Конкурентная зона России на мировом рынке прямых инвестиций (90-е ir)

распределять в пользу нашей страны примерно десятую часть международных прямых инвестиций. По мнению экспертов, реально Россия сможет конкурировать на уровне предложения капиталов объемом 40 млрд долл. К тому же и «переварить» ежегодно она сможет в лучшем случае 40—50 млрд долл.

С середины 90-х гг. России приходилось конкурировать за более скромный объем иностранного капитала, в пределах 10 млрд долл. (рис. 6.1).

Имея множество альтернативных предложений на более благоприятных, чем в России, условиях, иностранные предприниматели не спешат вкладывать средства в российскую экономику. Ближайшие соседи России, будучи более расторопны, перехватывают потоки западных инвестиций. Так, Венгрия, Польша, Чехия, как отмечалось выше, получили значительную часть иностранных инвестиций с начала 90-х гг.

2. Инвестиционный климат в России 137

И хотя по абсолютной сумме иностранных инвестиций Россия занимает 2-е место после Венгрии, это не должно вводить в заблуждение. Так, в Венгрии уже 17% предприятий имеют в своем капитале иностранную долю, а в странах бывшего СССР — только 0,2%.

2. Инвестиционный климат в России

Готовность инвесторов к вложению капитала в экономику той или иной страны зависит от существующего в ней инвестиционного климата.

Инвестиционный климат — это совокупность политических, экономических, юридических, социальных, бытовых и других факторов, которые в конечном счете предопределяют степень риска капиталовложений и возможность их эффективного использования.

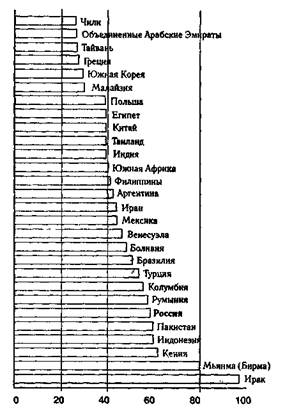

В настоящее время инвестиционный климат в России является недостаточно благоприятным для широкого привлечения иностранных инвестиций, в первую очередь прямых. Политическая нестабильность, экономическая стагнация, высокий уровень преступности, неудовлетворительная налоговая политика и другие «прелести» переходного периода предопределяют крайне низкий рейтинг России у международных организаций, занимающихся сравнительным анализом условий для инвестиций и степени их риска во всех странах мира (рис. 6.2).

Каждый квартал Economist Intelligence Unit (дочерняя компания медиакорпорации «The Economist») оценивает уровень риска инвестирования в различные страны мира. Основные критерии оценки EIU: политический климат, экономическая политика, риск неплатежеспособности и состояние банковской системы. В результате риск оценивается по шкале от нуля — ничтожный риск — до 100 баллов — максимальный. В качестве примера приведем данные по развивающимся странам за IV квартал 2000 г.

По сравнению с другими аналогичными рейтингами странового риска, составленными ЕШ, Россия хотя находится в числе лидеров по риску, однако имеет положительную динамику в его снижении: 1994 г. - 95 баллов из 100, 1995 г. - 90, 1996 г. - 85, 1999 г. - 63 и 2000 г. — 59 баллов.

После президентских выборов (1996 г.) в России в сентябре того же года Международная финансовая корпорация (МФК) официально включила Россию в число развивающихся рынков. Тем самым отечественный рынок акций получил международное признание и стал важной частью мирового экономического пространства. Через год

Рис 6 2 Страновой риск, в баллах

МФК включила Россию в сводный инвестиционный индекс развивающихся стран Индекс МФК рассчитывается в процентах, и сумма индексов всех стран принимается равной 100%. Индекс составляется на базе ценных бумаг страны, доступных для любых инвесторов. Поэтому в него не включаются акции «Газпрома». Всего в составлении индекса участвуют акции 31 российской компании (в том числе Башкирэнерго, ГАЗ, КамАЗ, ЛУКойл, МГТС, Мосэнерго, Норильский никель и др.).

Фактически индексы МФК рекомендуют инвесторам, куда им вкладывать капиталы. Доля России в индексе составила 5,1%, и она заняла 6-е место после ЮАР (12,3%); Бразилии — 11,6%, Малайзии — 9%; Тайваня — 7,8% Таким образом, максимально Россия может рассчитывать на 5% мировых инвестиций. Конечно, вряд ли

2 Инвестиционный климат в России

это произойдет автоматически, однако известно, что ряд крупнейших инвестиционных фондов увязывают свои операции с колебаниями инвестиционного индекса МФК.

Поиск по сайту: