|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Расходы по обслуживанию долга

Можно выделить по крайней мере три цели для количественного анализа долгосрочной задолженности (далее для краткости любой вид долгосрочного долга будем называть займом или долгом):

• разработку плана погашения займа, адекватного принятым условиям финансового соглашения;

• оценку стоимости долга на любой момент с учетом всех поступлений для его погашения и состояния денежного рынка на момент оценивания;

• анализ эффективности (доходности) финансовой операции для кредитора.

Основное внимание в данной и следующей главах уделяется первой из поставленных задач. Остальные проблемы, в том числе связанные с облигационными займами, обсуждаются в последующих главах.

Разработка плана погашения займа заключается в составлении графика (расписания) периодических платежей должника. Такие расходы должника обычно называют расходы по обслуживанию долга (debt service), или, более кратко, срочные уплаты, расходы по займу. Расходы по обслуживанию долга включают как текущие процентные платежи, так и средства, предназначенные для погашения основного долга.

Методы определения размера срочных уплат существенно зависят от условий погашения долга, которые предусматривают: срок займа, продолжительность льготного периода (grace period), уровень и вид процентной ставки, методы уплаты процентов и способы погашения основной суммы долга. В долгосрочных займах проценты обычно выплачиваются на протяжении всего срока займа. Значительно реже они начисляются и присоединяются к основной сумме долга. Основная сумма долга иногда погашается одним платежом, чаще она выплачивается частями, в рассрочку.

В льготном периоде, который часто предусматривается условиями займа, основной долг не погашается, но выплачиваются проценты. Впрочем, не исключается возможность присоединения процентов к сумме основного долга.

Каждый из рассмотренных ниже методов планирования погашения долга в той или иной степени, но обязательно использует результаты, полученные выше при анализе финансовых рент.

При определении срочных уплат используем следующие основные обозначения:

D — сумма задолженности;

Y— срочная уплата;

I — проценты по займу;

R — расходы по погашению основного долга;

g — ставка процента по займу;

n — общий срок займа;

L — продолжительность льготного периода.

По определению срочная уплата находится как

Y = I + R.

Если в льготном периоде периодически выплачиваются проценты, то в этом периоде

Y = I.

7.2.Планирование погасительного фонда

Если по условиям займа должник обязуется вернуть сумму долга в конце срока в виде разового платежа, то он должен предпринять меры для обеспечения этого.При значительной сумме долга обычная мера заключается в создании погасительного фонда (sinking fund).Необходимость формирования такого фонда иногда оговаривается в договоре выдачи займа в качестве гарантии его погашения. Разумеется, создание фонда необязательно надо связывать с погашением долга. В практике возникает необходимость накопления средств в заданном размере и по другим причинам, например для накопления амортизационных отчислений на замену изношенного оборудования и т.п.

Погасительный фонд создается из последовательных взносов должника (например, на специальный счет в банке), на которые начисляются проценты. Таким образом, должник имеет возможность последовательно инвестировать средства для погашения долга. Очевидно, что сумма взносов в фонд вместе с начисленными процентами, накопленная в погасительном фонде к концу срока долга, должна быть равна его сумме. Взносы могут быть как постоянными, так и переменными во времени.

Постоянные взносы в фонд. Как было сказано выше, задача разработки способа погашения долга, в том числе и в виде плана создания погасительного фонда, заключается в определении размеров срочных уплат и составляющих их элементов в зависимости от конкретных условий займа.

Итак, пусть накопление производится путем регулярных ежегодных взносов R, на которые начисляются сложные проценты по ставке i. Одновременно происходит выплата процентов за долг по ставке g. В этом случае срочная уплата составит:

Y = D g + R. (7.1)

Обе составляющие постоянны во времени. Как видим, первая определяется величиной долга и процентной ставкой. Найдем вторую составляющую. Поскольку фонд должен быть накоплен за N лет, соответствующие взносы образуют постоянную ренту с параметрами: R, N, i. Допустим, что речь идет о ренте постнумерандо. Так как накопленная сумма (наращенная сумма ренты) должна быть равна D, то

Y = Dg + D/sN;i, (7.2)

т.е. в фонд систематически вносится сумма, равная R = D/sN;i.

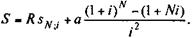

Если условия контракта предусматривают присоединение процентов к сумме основного долга, то срочная уплата определяется следующим образом:

(7.3)

(7.3)

Пример 7.1. Долг в сумме 100 млн. руб. выдан на пять лет под 20% годовых. Для его погашения создается погасительный фонд. На инвестируемые в нем средства начисляются проценты по ставке 22%. Необходимо найти размеры срочных уплат. Пусть фонд формируется пять лет, взносы производятся в конце каждого года равными суммами.

Таким образом, D = 100, N = 5, g = 20%, i = 22%. Находим s 5;22 = 7,7395826 и, следовательно,

Y = 100 х 0,2 +  = 20 + 12,92059 = 32,92059 млн. руб.

= 20 + 12,92059 = 32,92059 млн. руб.

Пусть условия контракта предусматривают присоединение процентов к основной сумме долга, тогда согласно формуле (7.3)

Y =  = 32,15056 млн. руб.

= 32,15056 млн. руб.

При создании погасительного фонда, как это было показано выше, используются две процентные ставки — i и g. Первая определяет темп роста погасительного фонда, вторая — сумму выплачиваемых за заем процентов. Нетрудно догадаться, что рассматриваемый способ погашения долга — создание фонда — выгоден должнику только тогда, когда i > g, так как в этом случае должник на аккумулируемые в погасительном фонде средства получает больше процентов, чем сам выплачивает за заем. Чем больше разность i - g, тем, очевидно, больше экономия средств должника, направляемая на покрытие долга. В случае, когда i = g, преимущества создания фонда пропадают. Финансовые результаты для должника оказываются такими же, как и при погашении долга частями.

Накопленные за t лет средства фонда определяются по знакомым нам формулам наращенных сумм постоянных рент или рекуррентно:

St +1 = St (1 + i) + R. (7.4)

Пример 7.2. Продолжим пример 7.1. Пусть средства в фонд вносятся только последние четыре года, остальные условия сохраняются. Тогда

R =  = 18,10201 млн. руб.

= 18,10201 млн. руб.

План формирования такого фонда (в тыс. руб.) представлен в табл. 7.1.

Таблица 7.1

| Год | Проценты | Взносы | Расходы по займу | Накопления (на конец срока) [6] |

| - | - | |||

| 18 102 | 38 102 | |||

| 18 102 | 38 102 | |||

| 18 102 | 38 102 | |||

| 18 102 | 38 102 | 18 102 | ||

| 100 000 |

Формулы (7.2) и (7.3) получены для ежегодных взносов в фонд и начислений процентов. Если это не так, то применяются соответствующие методы расчета процентов и сумм взносов в фонд.

Пример 7.3. Внесем еще одно изменение в условия примера 7.1. Пусть взносы вносятся не ежегодно, а в конце каждого месяца, т.е. р = 12. Проценты выплачиваются кредитору ежегодно. Коэффициент наращения в этом случае равен  — см. формулу (4.12). Годовая сумма взносов в фонд составит:

— см. формулу (4.12). Годовая сумма взносов в фонд составит:

R =  = 11,7758 млн. руб.

= 11,7758 млн. руб.

Изменяющиеся взносы. Равные взносы в фонд — простое, но далеко не единственное решение проблемы накопления необходимой суммы денег. В зависимости от конкретных условий могут оказаться предпочтительными изменяющиеся во времени суммы взносов. В таких случаях следует воспользоваться результатами, полученными для переменных рент, — см. гл. 5.

Допустим, что взносыв фонд следуют арифметической прогрессии. Очевидно, что срочные уплаты в рассматриваемых условиях изменяются во времени:

Yt = Dg + Rt,

где Rt = R + a (t - 1), t = 1,..., N. (страница 163. ПРОВЕРИТЬ ЛОГИКУ)

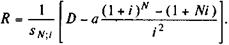

Разность прогрессии равна а, первый член — R. Наращенная сумма такой ренты определяется формулой (5.3). Запишем ее в преобразованном виде:

Поскольку наращенная сумма должна быть равна долгу, то заменим в этой формуле S на D. Решив ее относительно R, находим:

(7.5)

(7.5)

Пример 7.4. В фонд погашения долга средства поступают в виде ежегодной ренты постнумерандо в течение пяти лет (срок погашения долга). Платежи каждый раз увеличиваются на 500 тыс. руб. Пусть размер долга на момент его погашения равен 10 млн. руб., на взносы начисляются проценты по ставке 10% годовых. Для разработки плана создания фонда определим величину первого взноса. Предварительно находим s 5;10 = 6,1051.

R =  = 732,91 тыс. руб.

= 732,91 тыс. руб.

Отсюда

Rt = 731,91 + 500(t - 1); t = l, 2,..., 5.

Динамика расходов должника при условии, что по условиям займа кредитору выплачивается 9,5%, показана в табл. 7.2. В ней в отличие от табл. 7.1 в последней графе показаны суммарные накопления, которые определены по рекуррентной формуле (7.4).

Таблица 7.2

| Год | Проценты | Взносы | Расходы по займу | Накопления на конец года |

| 732,91 | 1682,91 | 732,91 | ||

| 1232,91 | 2182,91 | 2039,11 | ||

| 1732,91 | 2682,91 | 3975,93 | ||

| 2232,91 | 3182,91 | 6606,44 | ||

| 2732,91 | 3682,91 | 10000,00 |

Если взносы в данном примере представляют собой убывающую арифметическую прогрессию, допустим, что а = -500, то первый взнос составит

R =  = 2543,04 тыс. руб.

= 2543,04 тыс. руб.

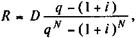

Перейдем теперь к взносам, изменяющимся в геометрической прогрессии. Наращенная сумма в этом случае определяется по формуле (5.16). Приняв S = D, п = N, находим:

(7.6)

(7.6)

Где R — первый член ренты; q — знаменатель прогрессии. Срочные уплаты составят:

Yt = Dg + Rqt- 1. (7.7)

Пример 7.5. Пусть долг равен 10 млн. руб., процентные платежи по ставке - 10%, срок погашения - пять лет. Предполагается, что платежи в фонд будут расти на 12% ежегодно. Найдем размер первого взноса при условии, что на взносы начисляются проценты по ставке 9% годовых.По условиям задачи D = 10 000, n = 5, q = 1,2, i = 0,09, g = 0,1. На основе формулы (7.6) находим:

R = 10 000  = 1317,248 тыс. руб.

= 1317,248 тыс. руб.

Процесс формирования фонда представлен в табл. 7.3.

Таблица 7.3

| Год | Проценты | Взносы | Расходы по займу | Накопления на конец года |

| 1317,25 | 2217,25 | 1317,25 | ||

| 1475,32 | 2375,32 | 2924,30 | ||

| 1652,36 | 2552,36 | 4869,08 | ||

| 1850,64 | 2750,64 | 7206,63 | ||

| 2072,72 | 2972,72 | 10000,00 |

Разумеется, для накопления фонда в зависимости от обстоятельств можно применить и другие подходы к распределению взносов во времени.

Поиск по сайту: