|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Основные инструменты денежно-кредитной политики Центрального банка

Перечень инструментов. Главным субъектом государственной денежно-кредитной политики выступает Центральный банк страны, который является специальным агентом правительства, хранит золотовалютные резервы державы. Он же разрабатывает программы денежно-кредитной политики, доводит коммерческим банкам соответствующие распоряжения и предписания.

Денежно-кредитная политика Центрального банка представляет собой совокупность мер, направленных на изменение количества денег в обращении, объема банковских кредитов, процентных ставок, валютного курса.

Выше определено содержание денежно-кредитной политики ЦБ страны с точки зрения решения тактических задач. В качестве основных инструментов денежно-кредитного регулирования ЦБ выделяются:

1) операции на вторичном рынке с государственными и соб

ственными ценными бумагами;

2) регулирование учетной ставки (ставки рефинансирова

ния) и проведение специальной дисконтной политики;

3) изменение норматива отчислений в обязательные резервы

и регулирование ликвидности национальной платежной системы;

4) валютное регулирование',

5) лимитирование объема активных и пассивных операций

коммерческих банков (объем кредитования, банковская маржа,

объем привлечения заемных средств и т. п.);

6) административное регулирование, лицензирование, ат

тестация кадров и т. п.

Среди перечисленных выше средств воздействия при желании можно выделить экономические и административные, прямые и косвенные методы регулирования. Обычно они взаимно дополняются, а их реальное соотношение изменяется в зависимости от состояния экономической конъюнктуры.

Так, операции ЦБ с ценными бумагами на вторичном рынке оказывают прямое воздействие на состояние платежной системы и кредитный потенциал банков второго уровня. ЦБ, регулируя уровень ликвидности коммерческих банков, использует их экономический интерес получать процентный доход в той или иной форме. Но очень часто центральные банки доводят коммерческим банкам норматив наличия ценных бумаг правительства в структуре активов (% от активов, приносящих доход).

Первые три инструмента регулирования в рамках современной денежно-кредитной политики принято рассматривать в качестве основных. Остальные инструменты относятся к числу селективных или выборочных.

Эффективность использования того или иного инструмента денежного регулирования тесно связана со степенью развития национального денежного рынка.

Операции с ценными бумагами на открытом рынке. Прежде всего выделим ценные бумаги правительства, которые используются при дефицитном финансировании бюджета.

Основными держателями ценных бумаг такого рода обычно выступают банки и финансовые компании, которые приобретают их за счет собственных средств или по поручению крупных клиентов. Инициатором купли-продажи ценных бумаг на открытом (вторичном) рынке в таком случае выступает ЦБ.

Операции на открытом финансовом рынке — это операции Центрального банка по купле-продаже правительственных ценных бумаг по рыночному или заранее объявленному курсу с совершением позднее обратной сделки.

Скупая ранее выпущенные ценные бумаги правительства, ЦБ изменяет структуру активов коммерческих банков: ценные бумаги вытесняются полноценными деньгами. На корсчетах коммерческих банков возрастают денежные остатки (избыточные резервы), улучшается состояние национальной платежной системы. Но самое главное изменение состоит в том, что у коммерческих банков увеличивается потенциал для кредитования реального сектора экономики. Срабатывание в дальнейшем кредитного мультипликатора приводит к тому, что незамедлительно возрастает значение денежного агрегата М2, т. е. увеличивается объем денежного предложения.

Пример. Предположим, ЦБ страны скупил у коммерческих банков имеющиеся у них ценные бумаги правительства на сумму 10 млн. талеров. Кредитный мультипликатор равен 4,4. Это означает, что через некоторое время объем денежной массы (М2) увеличится на 44 трл. талеров.

Противоположная ситуация складывается в том случае, если ЦБ организует продажу доходных ценных бумаг правительства. Первоначально коммерческие банки используют для приобретения ценных бумаг имеющиеся свободные денежные средства, а затем в погоне за гарантированным процентным доходом начинают сокращать кредитный портфель.

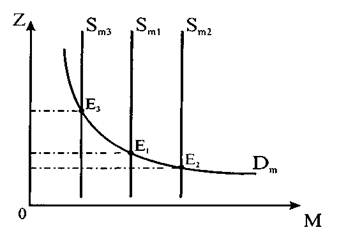

При скупке ценных бумаг на вторичном рынке увеличиваются избыточные резервы денежных средств у коммерческих банков. Денежное предложение (денежная база) возрастает (см. положение линии Sm2 на рис. 15.2). При продаже ЦБ своего резерва ценных бумаг имеет место прямо противоположная ситуация. Избыточные резервы денежных средств у коммерческих банков сокращаются. Изъятые из обращения деньги блокируются в центральном банке. Денежное предложение сокращает ся (см. положение линии Sm1на рис. 15.2).

Рис. 15.2. Изменение объема денежного предложения под воздействием операций ЦБ с ценными бумагами

Примечание. Помимо ценных бумаг правительства (ГКО, ГДО, казначейские векселя и т. п.) в качестве инструмента для осуществления аналогичных операций ЦБ страны может использовать и собственные ценные бумаги (векселя и т. п.). Тогда источником погашения и выплат по процентам выступают финансовые средства ЦБ.

Выпуск векселей ЦБ в иностранной валюте чаще всего связан с выполнением задач по регулированию валютного рынка. С большой вероятностью можно ожидать, что вскоре ЦБ откроет кредитную линию правительству.

Операции на открытом рынке с ценными бумагами правительства имеют долгую историю, относятся к старейшему методу денежно-кредитного регулирования. Такие операции имеют высокую оперативность. Используя их, можно рассчитывать на быстрое достижение необходимого результата. Важно то, что могут осуществляться по инициативе ЦБ, поэтому есть возможность контролировать достижение соответствующего воздействия на денежно-кредитную сферу. Такие операции гибки и точны, их можно совершать в любой момент. Они легко обратимы. За счет дозировки объема операций можно осуществлять достаточно точную корректировку состояния национальной банковской системы. Не случайно операции с ценными бумагами на открытом рынке (в отличие от учетной политики) рассматриваются как инструмент активного воздействия на денежно-кредитную политику.

Тем не менее эффективность данных мероприятий значительно снижается, если коммерческие банки в структуре своих активов имеют незначительный пакет ценных бумаг или не проявляют особого интереса к подобным операциям (низкая доходность, недоверие правительству и т. д.).

Операции на открытом рынке с ценными бумагами правительства можно разделить на два типа: динамические и защитные операции.

Целью операций первого типа выступает прямое изменение объема избыточных резервов у коммерческих банков и в целом денежной базы (MB).

Целью операций второго типа выступает ослабление того негативного влияния, которое оказывают на денежную базу другие факторы.

Эмиссия ценных бумаг (первичный рынок). Теперь обратим внимание на те последствия для денежно-кредитной сферы, которые связаны с активностью ЦБ по выпуску в обращение ценных бумаг новых займов, т. е. с операциями на первичном рынке. Здесь складывается уже иная ситуация.

В ходе эмиссии новых займов на некоторое время денежные средства уменьшаются на счетах тех коммерческих банков, которые участвуют в эмиссии и скупают ценные бумаги правительства. Сокращаются их возможности для кредитования, изменяется структура активов и банковских доходов. Но денежные средства, вырученные в ходе эмиссии, реально не изымаются из каналов денежного обращения. Очень скоро они появляются на счетах казначейства и тех коммерческих банков, которые обслуживают счета правительства. На рынке денежных средств правительство выступает конкурентом для хозяйствующих субъектов, взвинчивает процентную ставку.

Если покупателем новых ценных бумаг выступает ЦБ страны, тогда в денежном обращении появляется дополнительный объем платежных средств (возрастет денежный агрегат MB). Ценные бумаги выступают своеобразным обеспечением кредитной эмиссии, которая используется правительством как источник дефицитного финансирования. ЦБ получает право на процентный доход по ценным бумагам. Но это уже совсем другая история.

Вернемся к денежному обращению. Под воздействием роста денежной базы (MB) увеличивается объем совокупной денежной массы (денежный агрегат М2), так как срабатывает уже известный нам кредитно-депозитный мультипликатор. График предложения денег (см. рис. 15.2) сдвигается вправо, складываются предпосылки для снижения в банковской системе процентной ставки.

Вывод: за счет операций с государственными ценными бумагами ЦБ страны может проводить жесткую или мягкую денежно-кредитную политику.

Сдвиг кривой денежного предложения влево (см. рис. 15.2) будет означать, что ЦБ взял курс на проведение жесткой, а вправо — мягкой денежной политики (денежная масса возрастает, процентные ставки сокращаются, кредит становится более доступным).

Примечание. В порядке напоминания несколько слов об участии ЦБ страны в покрытии дефицита бюджета за счет эмиссии денежных средств. В развитых странах такое участие или полностью исключается, или оговаривается соблюдением специальных условий. Тем не менее в реальной жизни оно имеет место.При таком варианте кредитной эмиссии первым получателем новых денег, изготовленных ЦБ с помощью «печатного станка», выступает правительство, а не коммерческие банки. Как следствие, возрастает объем денежного предложения, складываются предпосылки для инфляции спроса.

«Кредитор в последней инстанции». Коммерческие банки всегда рассматривают ЦБ страны в качестве «кредитора в последней инстанции». Безусловно, решение о том, чтобы обращаться или не обращаться в ЦБ за кредитом, принимает сам коммерческий банк. Но со своей стороны ЦБ страны волен определять экономические и прочие условия для доступа коммерческих банков к таким централизованным кредитам.

На первом месте среди таких экономических условий находится та процентная ставка, которую ЦБ использует, выполняя функцию кредитора коммерческих банков. Изменяя объем «денег центрального банка», главный банк страны получает

Рис. 15.3. Выполнение ЦБ страны функции «кредитора в последней

инстанции»

возможность влиять и на общий объем предложения денег в национальной банковской системе (см. рис. 15.3).

Таким образом, прирост объема кредитования со стороны ЦБ в ходе кредитования коммерческих банков увеличивает предложение денег, сокращение, наоборот, ведет к уменьшению объемов денежной массы.

На практике такое кредитование может осуществляться через: а) учет коммерческих и банковских векселей; б) залог векселей; в) залог ценных бумаг правительства с правом последующего выкупа; г) краткосрочное кредитование с целью поддержания текущей ликвидности и платежеспособности конкретного коммерческого банка.

Учет векселей. Известно, что основным техническим средством коммерческого кредитования выступает вексель. Вексель (коммерческий, финансовый и т. п.) выступает в качестве кредитных денег.

Но всегда находятся причины, чтобы поставить под сомнение степень ликвидности и надежности векселя того или иного предприятия. К тому же вексель становится абсолютно ущербным, когда необходимо накопить денежные средства для выплаты зарплаты персоналу предприятия и уплаты налогов, при совершении валютной операции и т. д., т. е. когда нужны, как принято сейчас говорить, «живые деньги».

Желание векселедержателя досрочно получить деньги по векселю заставляет его обратиться в коммерческий банк с предложением обменять имеющийся вексель на деньги. При совершении такой операции банк будет вынужден взять на себя все риски по векселю как долговому обязательству (возврат суммы, соблюдение срока погашения, выплата причитающихся процентов и т. п.). Поэтому вексель уценивается банком. По сути дела, банк выдает векселедержателю свой кредит, поэтому имеет право удерживать причитающиеся ему проценты (дисконт).

Таким образом, дисконтирование или учет векселей выступает как особая форма кредитования при переуступке коммерческого векселя как ценной бумаги. Учет векселей означает, что неполноценные коммерческие деньги (ограниченные по степени ликвидности) заменяются на деньги центрального банка (MB).

Таково основное содержание операции, которая называется «учет векселей». Теперь сделаем еще один шаг вперед и все эти действия спроектируем на отношения между центральным и коммерческим банком.

Коммерческий банк, под давлением неожиданно сложившихся обстоятельств и испытывая потребность в денежных

средствах, также может предложить ЦБ страны для учета векселей: а) собственный вексель; б) ранее приобретенный коммерческий вексель своего клиента.

Тогда уже ЦБ выполняет аналогичную операцию по учету векселей, используя учетную (дисконтную) ставку. Соответствующая денежная сумма зачисляется на корсчет коммерческого банка (см. рис. 15.4).

Вывод: учетная (дисконтная) ставка — это норма процента, под которую центральный банк предоставляет кредиты крупным хозяйствующим субъектам и коммерческим банкам, выступая в роли «кредитора в последней инстанции».

Примечание. В современной экономической теории дисконтная (учетная) ставка признается в качестве первой базовой ставки нормы ссудного процента. Ее повышение ведет к удорожанию денежного капитала со всеми вытекающими последствиями.

Залог векселей и ценных бумаг. Кроме продажи векселя (такие операции типичны для ФРГ, Швейцарии, Австрии, а с 1996 года и для России), коммерческий банк может предложить ЦБ страны принять вексель в залог. В таком случае имеет место ломбардная операция с использованием ломбардного процента.

В качестве объекта залога могут использоваться и государственные ценные бумаги. ЦБ страны принимает их от коммерческого банка, после сделки имеет право получать по ним причитающийся (уступаемый) процентный доход. По договоренности ЦБ может дать коммерческому банку обязательство об обратной продаже заложенных ценных бумаг.

Банковская операция по кредитованию коммерческого банка под залог ценных бумаг правительства получила название РЕПО.

При этом коммерческий банк получает у ЦБ, по сути дела, краткосрочный кредит. Процентная ставка, которая в таких случаях используется, называется ставкой рефинансирования. Это минимальная процентная ставка, по которой ЦБ проводит свои активные (доходные) операции. Как правило, ставка рефинансирования привязывается к уровню доходности по ценным бумагам правительства и всегда несколько ниже учетной ставки.

|

| Рис. 15.4. Общая схема проведения операций по учету векселей |

Ставка рефинансирования выступает как административная цена «коротких денег».

Примечание. Следует обратить внимание на то, что после известных событий августа 1998 года Центральный банк России прекратил операции с ГКО. Это означает, что де-факто ставка рефинансирования заменена на учетную ставку.

Воздействие процентной ставки на денежный рынок. Во всех подобных операциях по кредитованию коммерческих банков главным инструментом регулирования выступает процентная ставка (учетная, ломбардная, рефинансирования). Поэтому есть смысл уточнить то воздействие, которое своей процентной политикой ЦБ страны оказывает на состояние денежного рынка (см. рис. 15.5).

Как обычно, точка Е обозначает исходное равновесие, сложившееся на рынке денежных средств. Данной точке соответствует норма ссудного процента Ze и объем денежного предложения Me.

Предположим, ЦБ принял решение повысить учетную ставку (или ставку рефинансирования) коммерческих банков до уровня Zn. Кредиты ЦБ становятся более дорогими, и можно ожидать адекватное снижение спроса на денежные остатки. Будет иметь место перемещение по кривой денежного спроса Dm из точки Е в точку N.

В таком случае более дорогим становится и кредит для клиентов коммерческих банков. Это будет сдерживать их активность по кредитованию национальной экономики. Ранее открытые кредитные линии будут постепенно сворачиваться. Действие денежного мультипликатора будет сдерживаться. Вслед за ростом процентной ставки можно ожидать снижение рыночного курса ценных бумаг (см. ч. 2, глава 12).

Таким образом, процентные ставки ЦБ страны выступают важнейшим ориентиром для денежного рынка. Коммерческие

Рис. 15.5. Процесс манипулирования ЦБ страны процентной ставкой

банки вынуждены учитывать их и при проведении пассивных операций, мобилизуя денежные средства населения и предприятий. Удорожание привлеченных ресурсов автоматически приводит к удорожанию банковских кредитов. Так что изменение процентных ставок ЦБ достаточно оперативно отражается на затратах предприятий реального сектора экономики.

Повышение процентных ставок делает более дорогими заимствования в главном банке страны и кредиты в национальной экономике. В ходе таких изменений население станет получать в виде процентов дополнительные денежные доходы, а прибыль предприятий и банков уменьшится. Наоборот, удешевление центральных кредитов оживляет кредитные операции, делает банковские ссуды более дешевыми.

Эффект сигнала. Учетная политика ЦБ страны является старейшим и весьма эффективным методом регулирования денежно-кредитной сферы. И дело не только в сокращении или возрастании цены денежного капитала.

Изменение процентной ставки выступает своеобразным индикатором намерений денежных властей относительно денежно-кредитной политики в ближайшем будущем.

Так, понижение процентной ставки свидетельствует о том, что денежные власти намерены сделать кредиты более доступными и с их стороны предпринимаются соответствующие меры, чтобы ускорить рост экономической активности.

Наоборот, повышение учетной ставки свидетельствует о том, что у денежных властей есть желание тормозить экономическую активность, так как национальная экономика чрезмерно «разогрета».

Вместе с тем здесь возникает проблема с содержанием такого экономического сигнала. Суть проблемы «эффективности сигнала» связана с тем, что сам сигнал такого рода может быть неверно воспринят и хозяйствующими субъектами, и населением страны. Например, если на межбанковском рынке денежного капитала уровень процентной ставки непрерывно повышается, ее уровень заметно превышает официальную учетную ставку, то ЦБ страны, восстанавливая свои утраченные позиции на денежном рынке, может повысить собственную (учетную) ставку.

Формально такие действия могут быть восприняты как мероприятия денежных властей, направленные на ограничение экономического роста. На самом же деле ЦБ лишь стремится ограничить объем сделок на слабо контролируемом межбанковском рынке денежных средств.

Надо признать, что эффективность мероприятий, связанных с манипулированием учетной ставкой, может быть снижена:

1) из-за внутренней противоречивости денежных меро

приятий. Например, стимулирование инвестиций в период эко

номического кризиса требует понижения процентной ставки, а

рост темпов инфляции и ухудшение состояния платежного ба

ланса страны — ее повышения.

2) из-за того, что в роли своеобразного волнореза для учетной

политики ЦБ страны в состоянии выступить крупные коммерче

ские банки, диктующие свои условия кредитной политики.

3) из-за того, что в современных условиях функционирует

рынок межбанковских кредитов, где складывается своя норма

ссудного процента.

Так, важным ориентиром сегодня выступает процентная ставка по среднесрочным кредитам ЛИБОР (англ. London Interbank Offered Rate), которые первоклассный банк может получить на межбанковском рынк* денежных средств.

Данная коммерческая «цена денег» служит не только чутким барометром на межбанковском рынке денежных средств, но одновременно выступает и как самостоятельный индикатор для денежно-кредитной политики. Если такая ставка высока, значит, многие коммерческие банки испытывают проблему с ликвидностью, стеснены в платежных средствах. Низкая ставка по межбанковским кредитам указывает на то, что банки не испытывают особой нужды в дополнительных денежных средствах.

Система рефинансирования. Устанавливая учетную ставку, ломбардную ставку или ставку рефинансирования, ЦБ страны определяет коммерческим банкам лишь общие экономические условия доступа к централизованным кредитам, стремится повлиять на степень доходности и прибыльности банковских операций.

На практике, чтобы повысить эффективность воздействия ЦБ страны на денежно-кредитную сферу, процентная политика дополняется специальными условиями и административными мерами воздействия. В итоге формируется «порядок рефинансирования» национальной банковской системы (см. рис. 15.6).

На рис. 15.6 в обобщенной форме представлены основные итоги предыдущего анализа выполнения ЦБ страны функции «кредитора последней инстанции». Видно, что сочетание конкретной процентной политики и условий проведения соответству ющей операции формирует разновидность политики ЦБ страны,

Политика предоставления ЦБ коммерческих кредитов по учетной ставке называется политикой дисконтного окна (дисконтная политика).

Рис. 15.6. Основные элементы современной системы рефинансирования коммерческих банков

Действительно, коммерческий банк имеет возможность переучесть в ЦБ имеющиеся у него векселя хозяйствующих субъектов, не дожидаясь срока их погашения. Но со своей стороны главный банк может ограничить свое участие в проведении подобных операций учетом векселей только надежных (в его понимании) векселедателей, кроме того — ввести соответствующий лимит на проведение таких операций коммерческими банками.

Подобные ограничения могут быть введены и для ломбардных кредитов под залог ценных бумаг правительства.

Для стабилизации национальной системы платежей и поддержания ликвидности банковской системы ЦБ может выдавать коммерческим банкам внутридневные, однодневные и другие расчетные кредиты, не обставляя их получение особыми условиями.

Осуществляя мероприятия по поддержке проблемных коммерческих банков, ЦБ может принять решение о предоставлении особых стабилизационных кредитов.

Пример. В США кредиты по учетной ставке ФРС для коммерческих банков бывают трех типов Корректирующий кредит — наиболее общий вид кредитования, к которому прибегают американские банки для разрешения проблемы ликвидности в краткосрочном периоде. Такой кредит может бы 11. получен по телефонному звонку руководства банка, предоставляется на 1 2 дня. Сезонный кредит предоставляется по сезонной схеме в определенно! время года тем банкам, которые сотрудничают с сельскохозяйственными производителями. Расширительный кредит выдается коммерческим баи кам, которые испытывают серьезные проблемы с ликвидностью из-за ш хватки депозитов. Банки, рассчитывающие получить такой кредит, долл ны представить план восстановления ликвидности (39, стр. 487).

Банки, которые пользуются дисконтным окном, сталкив \ ются с тремя видами издержек:

а) платят процентную ставку (кроме того, теряют доходы по

ценным бумагам); t

б) несут издержки, связанные с дополнительным изучени

ем их деятельности специалистами ЦБ;

в) наконец, при частом обращении к дисконтному окну зл

получением кредита рискуют тем, что в будущем и в весьма

неподходящий момент им могут отказать в такой услуге.

Следует признать, что ЦБ страны не может повлиять на весь объем рефинансирования. Поэтому есть смысл денежную базу разделить на две части: первая полностью контролируется ЦБ (MBk), вторая менее всего подвержена такому контролю (DL). В итоге: MB = MBk + DL.

Первая часть (незаимствованная денежная база) преимущ» ственно зависит от осуществления операций на открытом рыл ке ценных бумаг. Вторая часть порождается выдачей ЦБ рас четных кредитов коммерческим банкам.

Примечание. М (предложение денег) = m x MB, m — денежный муль типликатор, который показывает, как изменится предложение денег при заданном изменении денежной базы. Денежный мультипликатор всегдл больше 1, поэтому денежную базу и называют деньгами повышенной мот ности. Денежный мультипликатор отражает влияние на предложение д(нег и других факторов, помимо денежной базы.

Финансовая паника. Кроме влияния на денежную базу и денежное предложение политика рефинансирования, проводи мая ЦБ, важна для предотвращения финансовой паники в разны -. ее проявлениях: от «набега вкладчиков» на отдельный банк до массового изъятия депозитов населением из национальной банковской системы, продажи ценных бумаг правительства и т. и

Политика рефинансирования непосредственно влияет ил состояние текущей платежеспособности банковской систем!,! Сбои в национальной платежной системе способны породить и обострить проблему неплатежей.

Поэтому, выполняя чисто экономические расчеты, не следует забывать, что ЦБ отвечает за состояние национальной платежной системы, следовательно, просто обязан выступать «кредитором в последней инстанции». Проводя политику рефинансирования, ЦБ страны снабжает банковскую систему платежными средствами (избыточными резервами), следит за тем, чтобы предотвратить банковскую панику, не допустить банковского кризиса. Исключение финансовой паники и банковского кризиса — элементарное требование, предъявляемое к проводимой денежно-кредитной политике.

Вывод: выполнение ЦБ функции «кредитора в последней инстанции» очень похоже на страхование банковского бизнеса от наступления неблагоприятных обстоятельств.

Поэтому появляется опасность недобросовестного поведения со стороны коммерческих банков. Опираясь на гарантированную поддержку со стороны ЦБ, коммерческие банки при проведении активных операций склонны принимать на себя больший финансовый риск. Такая позиция особенно характерна для крупных коммерческих банков, которые умеют собственные проблемы превратить в общенациональные. Их несвоевременное разрешение может привести к серьезному банковскому кризису и финансовой панике.

Не случайно современная денежно-кредитная политика обязательно включает достаточно сложную подсистему банковского регулирования и пруденциального надзора за деятельностью всех коммерческих банков (см. ниже раздел 15.4).

Отчисления в фонд обязательных резервов. Такой инструмент регулирования денежно-кредитной сферы оказывает воздействие не на отдельные банки, а на всю национальную банковскую систему, определяет объем предложения денег и во многом носит административный характер.

В данном случае речь идет не о каком-то страховом или в буквальном смысле слова резервном фонде банковского дела. Фонд обязательных резервов (ФОР) создается в ЦБ страны за счет денежных средств, мобилизованных коммерческими банками в виде депозитов. Отчисления в данный фонд имеют обязательный характер, осуществляются в % от объема привлеченных банком вкладов физических и юридических лиц (см. рис. 15.7).

Обязательные резервы — установленная денежными ела стями часть денежных ресурсов коммерческих банков, внесен ных по требованию в центральный банк на беспроцентный ре зервный счет.

Впервые такой метод регулирования денежно-кредитной сферы с использованием обязательных резервов был введен в США в 1933 году. В настоящее время в подавляющем большинстве стран мира применяется как важнейший инструмент денежно-кредитной политики.

С чем связано создание обязательных резервов? Ответ — приходится учитывать действие денежного мультипликатора. За счет таких административных мер ЦБ страны ограничивает процесс создания в банковской системе кредитных денег («дс нег жирооборота»), контролирует уровень денежного (кредит но-депозитного) мультипликатора (см. рис. 15.7).

Примечание. Ранее при расчете денежного мультипликатора мы исходили из того, что на практике ЦБ страны обязывает коммерческие банки часть мобилизованных денежных средств (депозитов) размещать v себя на специальных беспроцентных счетах. Наличие такого ограничения приводит к тому, что денежная мультипликация в рамках национальной банковской системы постепенно угасает. Например, элементарные мате матические преобразования показывают, что при норме отчислений в ФОР в 20% кредитно-депозитный мультипликатор не может быть больше 5.

Каких последствий можно ожидать, если ЦБ, например, увеличит норму отчислений в ФОР?

При увеличении нормы обязательных отчислений в национальной банковской системе уменьшаются избыточные резер вы и, как следствие, сокращается кредитный потенциал ком мерческих банков. В дальнейшем сокращение кредитного

Рис. 15.7. Формирование обязательных и избыточных резервов коммерческого банка

портфеля вызывает уменьшение процентных доходов коммерческих банков. Но самое главное — ослабевает денежная мультипликация или способность коммерческих банков создавать «деньги жирооборота».

Пример. Предположим, на определенную дату коммерческий банк сумел мобилизовать денежные вклады населения в объеме 1000 талеров. ЦБ довел норматив обязательных отчислений 20%. Тогда обязательные резервы составят 200 талеров, которые будут изъяты из каналов денежного обращения и депонированы в ЦБ на специальном беспроцентном счете. Таким простым способом определенная часть денежного капитала (привлеченные средства) будет выведена из коммерческого оборота.

Избыточные резервы, которые определяют возможности кредитования, составят 800 талеров. Денежный мультипликатор (с учетом нормы отчислений в ФОР) будет равен 5. Следовательно, общее увеличение депозитов в банковской системе составит 5 000 талеров.

Наоборот, при снижении ЦБ норматива отчислений в ФОР с 20 до 10% наращивается кредитный потенциал данного коммерческого банка (900 талеров). Можно ожидать, что возрастут его доходы и прибыль. Кредитные ресурсы становятся менее дорогими, увеличивается платежеспособность национальной банковской системы и ее ликвидность. Денежный мультипликатор будет равен 10. Общее увеличение банковских депозитов составит 10 000 талеров (т. е. 1000 х 10 = 10 000).

Следует отметить, что в современной банковской практике нормы отчислений в ФОР пересматриваются довольно редко. Это связано с тем, что данный инструмент оказывает сильное воздействие на объем предложения денег. За счет использования данного инструмента невозможно обеспечить небольших изменений объема денежного предложения, т. е. точную настройку денежного предложения.

Обратим внимание на то, что норматив отчислений в обязательные резервы во многом имеет административный характер, выступает как своеобразная «продразверстка» на банковский капитал. Из-за резервирования денежных средств, мобилизованных банком на платной основе, банки теряют часть дохода. Это снижает их конкурентную способность по сравнению с теми кредитными организациями, которые освобождены от отчислений подобного рода. Чтобы компенсировать потери, есть соблазн повысить процентную ставку по кредитам клиентам банка, что ведет к увеличению издержек производства в реальном секторе экономики.

Поэтому на практике по мере развития национальных финансовых рынков масштаб использования данного инструмента регулирования уменьшается. Максимальный размер отчислений в обязательные резервы часто закрепляется законодательно.

В ряде стран резервные требования отменены как малоэффективные (Великобритания) или их нормативы существенно снижены (Германия,

Франция и т. д.). В странах переходного периода (Россия, Беларусь и т. д.) такой прием денежно-кредитного регулирования используется в качестве обязательного инструмента.

Политика дешевых и дорогих денег. В конечном итоге на практике вырисовывается два основных и во многом противоположных варианта проведения денежно-кредитной политики:

1) политика дешевых денег («кредитная экспансия»);

2) политика дорогих денег («политика кредитной рестрик

ции»).

В первом варианте снижение процентной ставки и норматива отчислений в ФОР автоматически приводит к тому, что у банковской системы расширяются возможности для кредитования. Наличие «дешевых денег» способствует заметному снижению издержек производства. Особенно это важно для тех предприятий, которые традиционно в широких объемах используют банковский кредит (торговля, сезонное производство и т. п.).

Политика «дешевых денег» в финансовой сфере всегда дополняется проведением курса «мягких бюджетных ограниче ний». Это означает, что кредитная эмиссия ЦБ страны достаточно вольготно используется для покрытия дефицита бюджета. Неизбежным спутником политики «дешевых денег» и мягких бюджетных ограничений выступают инфляция спроса и снижение обменного курса национальной денежной единицы.

Во втором варианте — при реализации политики «дорогих денег» — мы имеем нечто противоположное. Такие мероприятия как повышение нормы отчислений в обязательные резервы и ставки рефинансирования, ограничение объема денежной эмиссии темпа ми прироста реального ВВП, заметно сдерживают объем денежно го предложения. В итоге эффективно подавляются инфляционны! тенденции, порожденные ранее монетарными факторами.

Повышение ставки рефинансирования заставляет коммерческие банки вносить коррективы в проводимую процентную политику. Кредиты становятся более дорогими и, следователь но, менее доступными для клиентов. Одновременно повышение нормы ссудного процента стимулирует у населения склонность к сбережениям. Можно ожидать, что в страну начнет все более активно перетекать спекулятивный иностранный капитал. Повышаются требования при отборе инвестиционных проектов.

Таким образом, денежно-кредитная политика ЦБ страны всегда имеет большие последствия, оказывает прямое воздействие на макроэкономические показатели развития.

Вместе с тем следует признать, что потенциал воздействия ЦБ на состояние денежно-кредитной сферы также ограничен.

Снижение уровня рентабельности предприятий реального сектора экономики, появление убыточных или малоприбыльных отраслей, бартеризация системы расчетов, «долларизация экономики» и импорт инфляции накладывают значительные ограничения на механизм денежно-кредитного регулирования. Такое же ограничивающее воздействие оказывают снижение доверия населения к государственной власти, наращивание дефицита торгового баланса, снижение на внешних рынках конкурентной способности отечественных производителей.

Надо учитывать и то, что передаточный механизм воздействия денежно-кредитной политики на макроэкономические процессы всегда нуждается в определенном лаге времени, что также снижает ее эффективность.

Эти и другие вопросы современной денежно-кредитной политики активно обсуждаются в современной экономической теории.

15.3. Теоретические аспекты современной денежно-кредитной политики (для отличника)

Основные теоретические подходы. В нынешних условиях нет сомнений в том, что рычаги денежно-кредитной политики оказывают прямое воздействие на состояние национального производства.

Вопрос состоит лишь в том, каким будет суммарное воздействие используемых монетарных факторов — с учетом лага времени и в конкретных экономических условиях. Поэтому всегда существует необходимость теоретически обосновать оптимальный вариант сочетания и использования тех или иных инструментов денежно-кредитной политики.

При решении фундаментальных вопросов денежно-кредитной политики в экономической теории обозначились два основных подхода. Первый отстаивают сторонники школы английского экономиста Дж. М. Кейнса. Второй — образуют сторонники современного монетаризма.

Кейнсианский подход. Современные сторонники Дж. М. Кейнса признают прямую зависимость между изменением уровня процентной ставки, объемом денежного предложения, инвестиционным спросом и изменением объема ВВП. Указывается на существование временного лага между денежным воздействием и изменением объема ВВП. Каждый раз национальная экономика как бы присматривается к ситуации, изменяющейся на

Рис. 15.8. Основные блоки неокейнсианской модели денежно-кредитной политики

рынке ссудного капитала. Причем временной разрыв всегда складывается между объемом денежного предложения и инвестиционным спросом (см. рис. 15.8).

Такое отставание реакции со стороны инвестиционного спроса грозит тем, что возросший объем денежного предложения может до минимума понизить уровень процентной ставки. При сложившейся норме дохода по ценным бумагам снижение процентной ставки будет сопровождаться повышением рыночной цены на ценные бумаги. Это подтверждает нам известная формула расчета курса ценной бумаги. Из-за этого домашние хозяйства ликвидность денежных сбережений начнут предпочитать приобретению подорожавших ценных бумаг, имеющих к тому же свою степень риска.

Поэтому считается, что денежно-кредитная политика не столь уж и эффективна при решении задач стабилизации национальной экономики (см. 63, стр. 344).

Монетаристская концепция. В данных теоретических построениях отстаивается идея тесной взаимосвязи между динамикой денежной массы (денежного предложения) и номинальным объемом ВВП. В качестве исходного пункта также выступает уже известное нам денежное уравнение обмена И. Фишера:

MxV = PxQ.

Так как в среднесрочной перспективе скорость движения денег вполне можно принять в качестве постоянной величины (тем более что радикальные изменения в организации денежного обращения происходят не так уж и часто), поэтому денежное уравнение приобретает следующий вид:

MxV = Mxk = PxQ,

где k — есть некий постоянный коэффициент.

Напрашивается весьма простой вывод: изменение количе ства денег в обращении неизбежно должно вызывать пропорциональное изменение объема номинального ВВП. Объем производ

стпва в денежном выражении определяется количеством денег, находящихся в обращении, при допущении постоянной скорости их обращения.

Но известно, что объем производства всегда предполагает использование соответствующих материальных факторов производства. В условиях «экономики полной занятости», когда дополнительные факторы производства отсутствуют физически, монетарное воздействие на экономику способно отразиться лишь на уровне цен. Последний будет изменяться вслед за изменением количества денег, находящихся в обращении.

Примечание. Такая же тупиковая ситуация для монетарных факторов может сложиться и в условиях нереформированной экономики, например, в условиях Беларуси. Здесь дополнительная денежная эмиссия чаще всего направляется не в «точки экономического роста», а для поддержа^ ния убыточных государственных предприятий. Отсутствие прироста физического объема ВВП вслед за денежной эмиссией и снижением обменного курса национальной валюты автоматически приводит к очередному скачку гиперинфляции.

В долгосрочной перспективе смысл «денежного правила» сводится к тому, чтобы государство следило за обоснованным приростом денежной массы. В темповой записи денежное уравнение предстает в следующем виде:

ДМ = ДР + AQ,

где ДМ — это среднегодовой темп прироста денежной массы; AQ — это среднегодовой темп прироста ВВП; АР — это среднегодовой темп ожидаемой инфляции в связи с денежным фактором.

Что касается конкретных практических рекомендаций монетаристов, то в качестве нормы достаточным признается ежегодный прирост денежной массы на уровне 3-5%. Такой денежный параметр способен активизировать деловую активность при минимальной инфляции. По сути дела, тогда весь прирост денежной массы способен превратиться в прирост реального ВВП.

Синтез идей. В разных странах на текущий момент складывается далеко неоднозначное отношение к тем или иным рычагам денежно-кредитного воздействия на национальную экономику. Тем не менее наличие разных подходов не исключает стремления добиться синтеза идей, опираясь на потенциал теории национальной экономики.

Тем более что на практике приходится разрабатывать не только краткосрочные, но и долгосрочные сценарии экономического развития. Чтобы добиться быстрых оперативных изме-

нении, в краткосрочном периоде активно используется процентная политика центрального банка. В долгосрочной перспективе основное внимание уделяется динамике объема денежной массы.

Поиск по сайту: