|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Принципы построения банковской системы. Центральный банк страны

Варианты структуры. Денежное обращение, денежное хозяйство и тем более денежно-кредитную систему следует представлять не только как совокупность правил, норм и принципов, специфических отношений и функций. С позиций институционального анализа денежно-кредитная система всегда предстает как совокупность специальных организаций и учреждений, которые организуют движение денег и ссудного капитала, т. е. как национальная банковская система.

Национальная банковская система — совокупность кредитных институтов, специальных организаций и компаний, создающих средства платежа, аккумулирующих свободные денежные средства и представляющих их в распоряжение хозяйствующих субъектов в соответствии с установленными правилами.

Принято выделять несколько возможных вариантов структуры национальной банковской системы:

а) абсолютно централизованная банковская (монобанков

ская) система, которая характерна для административно-коман

дной экономики;

б) децентрализованная единая унитарная банковская сис

тема (например, Федеральная резервная система США);

в) двухуровневая или трехуровневая банковская система,

присущая в современных условиях большинству стран с рыноч

ной экономикой.

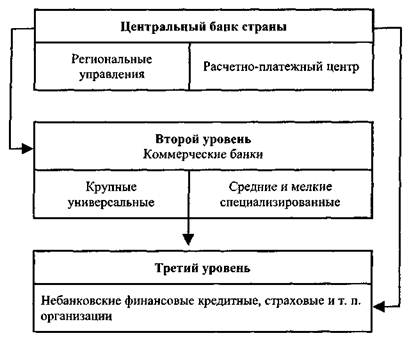

В последнем варианте, который применительно к услови ям Беларуси представляет особый практический интерес, первый уровень банковской системы образует Центральный банк страны; второй составляют коммерческие банки; третий — различные небанковские кредитив финансовые организации.

Полномочия Центрального банка. Исторически возникновение центральных банков (далее — ЦБ) связано с установлением

Рис. 14.1. Общая структура национальной банковской системы

государственной монополии на регулирование банковской системы и с централизацией эмиссии денег. Не случайно такие центральные или главные банки страны называются эмиссионными.

Следует подчеркнуть, что первоначально функции ЦБ закреплялись не только за государственными, смешанными или акционерными банками, но и за крупными частными банками. Повышение требовательности к надежности таких банков, возрастание ответственности и усиление связей с правительством привели к тому, что в дальнейшем подавляющее большинство особо важных частных банков было национализировано (Англия, Франция). Сегодня центральные банки чаще всего функционируют как государственные (ФРГ, Россия), реже как акционерные общества (ФРС США) или смешанное предприятие с участием частного капитала (Япония).

Как правило, в каждой стране выделяется один центральный банк (Англия, ФРГ, Франция, Россия). В США центральный банк представлен 12 относительно самостоятельными региональными федеральными банками, возглавляемыми Советом управляющих Федеральной резервной системы. Центральным банком европространства является Европейский центральный банк, которому национальные банки стран-членов ЕС передали по договору часть Своих полномочий.

Главный банк функционирует как орган государственного управления, призванный регулировать денежно-кредитную систему страны и координировать деятельность всей национальной банковской системы.

Независимо от принадлежности капитала ЦБ самым тесным образом связан с государством, является банкиром правительства, его кассиром, кредитором и агентом, а также финансовым консультантом (4).

Обычно национальный (центральный) банк подчиняется законодательному органу власти, а не правительству, является юридически самостоятельным. Его деятельность регулируется специальным законом, который закрепляет за ним достаточно широкую автономию и конкретные полномочия по организации и регулированию денежно-кредитных отношений. При этом важнейшее значение имеет реальная независимость ЦБ в процессе достижения основной цели денежно-кредитной политики и в выборе необходимого для этого инструментария. Реальная независимость дает ЦБ возможность быть свободным от влияния политической конъюнктуры и поддерживать стабильность национальной валюты. Но сохранение такой независимости предполагает наличие доверия и поддержки со стороны населения, обеспечение прозрачности деятельности.

Вывод: определенная степень независимости центрального банка от правительства является необходимым условием эффективности его деятельности.

Независимость ФРС. Федеральная резервная система США, выступающая как центральный банк страны, включает 12 окружных банков, Совет управляющих, Федеральный комитет по операциям на открытом рынке, Федеральный консультативный совет. Насчитывается также около 4 тыс. коммерческих банков — участников Федеральной резервной системы. При этом 3 крупнейших резервных банка (Нью-Йорка, Чикаго и Сан-Франциско) концентрируют свыше 50% активов ФРС. В отличие от других стран члены правительства США не входят в состав Совета управляющих ФРС. Члены Совета управляющих назначаются Президентом на 14-летний срок. Назначение на второй срок исключено. Руководство ФРС может отказать в проведении внешней ревизии, финансируется за счет собственных доходов. Законы о структуре ФРС разрабатывает Конгресс США.

Исключение прямого политического давления позволяет блокировать инфляционные способы проведения денежно-кредитной политики, минимизировать влияние политического цикла (ситуации накануне выборов и т. п.) на проведение денежно-кредитной политики. При этом эксперты считают, что вместе с тем существует опасность сделать денежно-кредитную политику, которая оказывает огромное воздействие на состояние национальной экономики, зависимой от элитарной группы государственной бюрократии.

Стратегическая задача Центрального банка. Ни при каких обстоятельствах не должна теряться из виду главная задача ЦБ

страны — обеспечение устойчивости национальной денежной единицы на внутреннем и внешнем рынках, исключение инфляции и девальвации национальных денег из-за монетарных факторов. ЦБ должен выступать гарантом стабильности денежно-кредитной и финансовой системы, проводить сбалансированную денежно-кредитную политику.

Пример. Главную задачу центрального банка ФРГ (Бундесбанка) законодатели определили в 1957 году следующим образом: «Немецкий Бундесбанк, опираясь на полномочия в области денежной политики, которыми он обладает в соответствии с этим законом, регулирует денежное обращение и снабжение экономики кредитами с целью обеспечения валюты, а также денежный оборот с зарубежными странами» (Закон о Бун-десбанке 1957 г., п.З).

Под обеспечением валюты понимается: а) стабильность ценности денег внутри страны; б) стабильность внешней ценности национальной валюты. Первое обнаруживается через уровень цен и инфляцию, второе — через обменный курс.

В достижении целей экономической политики Бундесбанк поддерживает правительство ФРГ, если только этим не ставится под угрозу достижение главной цели — стабильность цен внутри страны (3, стр. 457).

Решая главную задачу, ЦБ страны выполняет соответствующие функции.

Основные функции центрального банка:

1) эмиссия денежных знаков в соответствии с потребностя

ми экономического развития (функция эмиссионного центра);

2) организация денежного обращения в стране, включая

изъятие денег из обращения (институциональная функция);

3) организация расчетов и платежей по определенным стан

дартам (функция платежно-расчетного центра);

4) общий надзор за деятельностью коммерческих банков и

исполнением банковского законодательства (функция надзора);

5) кредитование коммерческих банков на определенных

условиях (функция рефинансирования);

6) управление счетами правительства, хранение золото

валютных резервов страны, консультирование правительства по

вопросам развития денежно-кредитной и финансовой сферы

(функция советника);

7) регулирование банковской ликвидности с использовани

ем соответствующих методов и приемов надзора (функция регу

лирования).

Примечание. В данном месте нашего изложения ограничимся лишь кратким комментарием перечисленных выше функций ЦБ, так как в дальнейшем их содержание будет конкретизировано через подробный анализ соответствующих мероприятий ЦБ по регулированию денежно-кредитной сферы (см. главу 15).

За центральным банком страны, как представителем государства в денежно-кредитной сфере, законодательно закрепляется монополия на эмиссию банкнот — общенациональных кредитных денег.

В отличие от коммерческих банков ЦБ до минимума сводит прямые контакты с населением и предприятиями. Его основными клиентами выступают именно коммерческие банки и правительство. Поэтому не случайно ЦБ страны называют «банк банков». Главный банк страны принимает на хранение кассовые и прочие (избыточные, обязательные) резервы коммерческих банков. Одновременно он же выступает для них «кредитором в последней инстанции», т. е. кредитором на крайний случай, создает и обслуживает специальную систему рефинансирования.

ЦБ как «банк банков», осуществляя надзор за деятельностью коммерческих банков, обеспечивает надежность и безопасность функционирования кредитных учреждений, стабильность всей банковской системы. Выполняя данную функцию, ЦБ выдает коммерческим банкам лицензии на осуществление банковской деятельности, на проведение отдельных видов операций (ценные металлы, ценные бумаги, валюта и т. д.), осуществляет проверку и анализ финансовой отчетности.

Следует подчеркнуть, что в современных условиях наличие такого надзора со стороны ЦБ является общепризнанным требованием в мировой практике, осуществляется строго по международным стандартам. От качества надзора за банковской сферой со стороны «банка банков» во многом зависят перспективы привлечения в страну иностранных инвестиций, не в последнюю очередь — кредитный рейтинг государства.

Одной из задач контроля со стороны ЦБ выступает своевременное выявление возникающих у банков проблем, для чего разрабатывается и используется система раннего выявления проблемных банков и применения к ним мер надзорного реагирования. Для этого используются всевозможные методики: CAMEL; Z — оценка; классификация по степени проблемности и другие.

Первоочередные объекты контроля со стороны ЦБ подсказывает сама жизнь. Так, активизация ЦБ по расширению трансграничного контроля в целях обеспечения контроля операций банков за рубежом, в оффшорных зонах и т. д. связана с активизацией внешнеэкономической деятельности

ЦБ страны несет ответственность за состояние националь ной платежной системы, организует межбанковские расчеты, выступает расчетным центром для всей национальной банков ской системы.

Операции Центрального банка. Все операции ЦБ страны условно можно разделить на пассивные и активные.

К основным пассивным операциям ЦБ относятся эмиссия банкнот, депозитная эмиссия, прием вкладов коммерческих банков и казначейства, а также операции по образованию собственного капитала.

К основным активным операциям ЦБ относятся учетно-ссудные операции, вложения в ценные бумаги, операции с золотом и иностранной валютой, преследующие получение соответствующего дохода.

Следует отметить, что в современной практике ЦБ высокоразвитых стран определилась тенденция резкого сокращения объемов прямого кредитования правительства за счет средств самого ЦБ. Наоборот, основными кредиторами государства под залог ценных бумаг чаще всего выступают коммерческие банки, частные финансовые компании и население страны.

Поиск по сайту: