|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Налоговая система и ее эффективность

Содержание налоговой системы. С институциональных позиций налоговую систему можно представить как совокупность принципов, форм и методов установления, изменения и отмены налогов, соответствующих налоговому законодательству (28, стр. 639).

Данное определение вполне можно рассматривать в качестве базовой дефиниции налоговой системы. Конечно, налоговая система всегда предстает и как система институтов, организаций, которые занимаются регулированием налоговых отношений. В такие инстанции, которые осуществляют налоговый контроль или налоговое администрирование, время от времени приходится обращаться всем налогоплательщикам.

В Беларуси к таковым инстанциям можно отнести налоговую службу, таможню и налоговую полицию (Комитет государственного контроля).

Одновременно налоговая система предстает как налоговый механизм, включающий совокупность средств и методов организационно-правового характера, направленных на выполнение действий налогового законодательства. Посредством налогового механизма обеспечиваются устойчивость и целевая направленность функционирования налоговой системы, осуществляется налоговая политика.

Налоговую систему можно еще представить и как совокупность налогов, сборов, пошлин и других платежей, установленных законодательством и обязательных к уплате.

Под налогом понимается обязательный индивидуальный платеж, взимаемый с юридических и физических лиц в целях финансового обеспечения деятельности государства.

Под сбором понимается обязательный платеж, уплата которого является главным условием совершения государственными органами определенных действий в интересах плательщика данного сбора, включая предоставление определенных прав или выдачу разрешений (лицензий).

Взносы обычно связаны с концентрацией денежных средств в бюджетных и внебюджетных фондах.

Не случайно уже только по одному перечислению налогов и сборов, взимаемых в конкретной стране, есть возможность судить о степени развития национальной налоговой системы. А такой перечень носит порой весьма причудливый характер.

Так, в свое время были налоги на двери и окна, выходившие на проезжую улицу, на бракосочетание («налог на право брачной ночи»), налог на бездетность и т. д.

В современных условиях о степени развития налоговой системы судят прежде всего по соотношению прямых и косвенных налогов. Принято считать, что чем выше удельный вес косвенных налогов, тем ниже уровень цивилизованности национальной налоговой системы.

Основные принципы налогообложения. Другими словами, речь идет о тех правилах, которые необходимо неукоснительно соблюдать при организации сбора налогов в пользу государства.

Мировая экономическая наука в качестве основных принципов налогообложения признает следующие:

1) точность определения вводимого налога (определенность),

т. е. должна существовать возможность конкретно рассчитать его

величину, а сама методика расчета не должна оспариваться;

2) доступность налога, т. е. налог не должен разорять хо

зяйство налогоплательщика;

3) удобство платежа во времени, что особенно важно для

сезонных видов национального производства;

4) экономичность сбора налогов. Доходы по сбору налогов

должны заметно превышать расходы, связанные с организаци

ей и проведением сбора. Доходы, полученные государством в

виде налога, должны соответствовать той пользе, которую пра

вительство предлагает обществу в виде своего «продукта».

Принципы построения налоговой системы. Изложенные выше принципы налогообложения непосредственно используются при построении национальных налоговых систем в роли фундаментальных методологических начал.

К системным принципам налогообложения относятся платежеспособность и всеобщность, справедливость и нейтральность, стабильность, доходчивость и гибкость, оптимальность, обоснованность выбора источника уплаты и объекта налогообложения.

Примечание. Принципы организационного построения налоговых систем различаются в федеративных и унитарных государствах.

В переходный период особое значение приобретают такие принципы, как стабильность налогового законодательства, однократность взимания налогов, равенство налоговых требований независимо от формы собственности и организационно-правовых форм, оптимальное сочетание налоговых функций, обоснованность системы налоговых льгот и др.

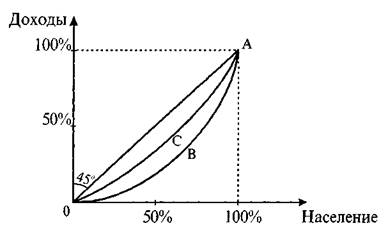

Теперь кратко о наиболее важных принципах. Так, принцип платежеспособности означает, что уплаты налога можно требовать лишь у того, кто имеет соответствующую финансовую возможность. Сумма налога определяется величиной дохода (или богатства) налогоплательщика. Поэтому бедные слои населения платят более низкие налоги или вообще их не платят. Но вот богатые люди обречены платить намного больше. Сумма их личного богатства указывает на то, что «правительственным продуктом» они пользуются и интенсивно, и более удачливо. В итоге система налогообложения способна нивелировать исходную неравномерность распределения доходов в обществе (см. рис. 12.1).

Биссектриса центрального угла ОА на рис. 12.1 выступает как линия полного равенства. Однако в реальной жизни распределение доходов в обществе далеко от такой идиллии и отражается линией ОБА. Реализация при налогообложении принципа платежеспособности приводит к тому, что после уплаты нало-

Рис.12.1. Влияние налогов на выравнивание степени социального

неравенства

гов неравномерность распределения доходов заметно сглаживается (см. линию ОСА).

На идее наличия платежеспособности основываются этические принципы горизонтальной и вертикальной справедливости.

Принцип горизонтальной справедливости сводится к тому, что лица, находящиеся в равном материальном положении, в системе налогообложения должны трактоваться одинаково.

Пример. Два наемных работника, работающие по 40 часов в неделю (один из которых не имеет детей), а также предприниматель получают доход по 400 талеров каждый. В консервативной системе налогообложения они будут трактоваться одинаково и выплачивать одинаковый подоходный налог.

Принцип вертикальной справедливости сводится к тому, что находящиеся в неравном положении граждане страны должны трактоваться неодинаково. Тот, кто получает больше дохода и кто богаче, тот должен платить больше налогов.

Идея вертикальной и горизонтальной справедливости соответствует общему принципу платежеспособности (платит тот, кто имеет деньги). Альтернативный принцип (принцип выгод) также имеет свой смысл: платить за «правительственный продукт» в виде налогов должен тот, кто пользуется соответствующим благом.

Пример. Любители сигарет должны вносить свой налог. За пользование автострадой должен платить тот, кто пользуется данной дорогой, и т. д.

Принцип нейтральности означает, что система налогов по возможности не должна оказывать прямого влияния на принятие различными лицами экономических решений или такое влияние должно быть минимальным.

Принцип эффективности ориентирует на то, что система налогообложения призвана способствовать достижению устойчивого и долговременного экономического роста.

Принцип доходчивости означает, что налоговая система должна быть понятной налогоплательщику, а принципы исчисления и взимания налога не должны допускать возможности свободного толкования.

Принцип оптимальности предполагает, что расходы по управлению налогами и соблюдению налогового законодательства всегда минимальны

Совокупность налогов и их классификация. Такая совокупность налогов предстает как набор налогов, сборов, пошлин и других платежей, взимаемых на территории государства в тот или иной период времени.

Классификации налогов и сборов может осуществляться с учетом различных принципов (см. рис. 12.2).

Безусловно, выше приведена лишь самая общая схема возможной классификации налогов. Далее допустима их дальнейшая детализация. При этом особое значение с точки зрения

| Принципы классификации | Виды налогов |

| 1 Метод установления налога | Прямые и косвенные |

| 2. Объект налогооблажения | Налоги на имущество; на доходы и прибыль; ресурсные налоги; налоги на действия; прочие налоги |

| 3. Субъекты налогооблажения | Налоги с физических лиц. Налоги с юридических лиц. Смешанные налоги |

| 4 Орган власти, устанавливающий налог | Центральные (республиканские) налоги. Местные налоги |

| 5. Бюджет, в который зачисляются налоги | Закрепленные налоги. Регулирующие налоги |

| 6 Форма взимания налога | Налог у источника. Налог по декларации. Налог по кадастру |

| 7 Источник налогооблажения | Налоги, включенные в цену, в себестоимость; налоги за счет прибыли и т. д. |

Рис. 12.2. Общая схема классификации налогов

функционирования национальной налоговой системы представляет выделение прямых и косвенных налогов.

Прямые налоги взимаются в процессе накопления материальных благ, непосредственно с доходов (прибыли) или имущества налогоплательщиков. Государство как бы говорит собственнику: «У тебя в руках я вижу деньги, которые ты заработал благодаря моей помощи. Впрочем, ты, оказывается, еще и богатый! А где же тогда моя государева доля?».

Для бизнеса прямые налоги на доходы уменьшают чистый доход, который является источником для производственных инвестиций. Прямые налоги выступают как безвозмездные платежи, которые изымаются непосредственно с субъекта налогообложения. Объектом налогообложения при прямом налогообложении выступают факторы производства или имущество (капитал, труд, недвижимость, ценные бумаги, земля), которые должны приносить доход, или сами пофакторные доходы.

Подоходный налог. Субъектом налогообложения выступают физические лица. Обычно определяется некий необлагаемый налогом минимум, а далее могут применяться прогрессивные, пропорциональные и другие ставки налогообложения.

При определении налогооблагаемой базы подоходного налога нарастающим итогом подсчитывается совокупный доход налогоплательщика по основному месту работы. В состав налогооблагаемой базы включаются заработная плата и другие вознаграждения за труд, вычитаются соответствующие льготы.

Подоходный налог был впервые введен в США в 1913 году.

Налог по совокупному годовому доходу выглядит как своеобразная корректировка индивидуального подоходного налога. Его наличие обусловлено тем, что, во-первых, физическое лицо может получать доходы от найма из различных источников; во-вторых, со стремлением законодателя осуществлять льготирование определенных видов личных расходов (учеба детей, ремонт квартиры, укрепление здоровья и т. д.); в-третьих, получать в декларациях информацию о процессах перераспределении денежных доходов при оказании различных услуг.

Специальные дополнительные налоги обычно вводятся с целью стимулирования тех или иных социальных действий (например, налог на холостяков, малосемейных и т. п.).

Налог на доход или прибыль (корпоративный налог) уплачивают юридические лица, которые являются коммерческими (хозрасчетными) организациями.

При определении величины налогооблагаемого дохода (прибыли) законодатель склонен использовать разные методики рас-

чета. Во внимание принимается отраслевая специфика (выделяются реальный сектор экономики, банки, страховые и инвестиционные компании, сельскохозяйственное производство и т. п.)- Различают доход и прибыль от основного и вспомогательного производства (см. ч. 2, глава 8). Расчет налогооблагаемой базы и суммы корпоративного налога в данном случае обычно включает несколько этапов. Здесь всегда присутствует масса оговорок и льгот, например, для экспортеров, с учетом регионального аспекта, форм хозяйствования (малые, совместные и т. п. предприятия).

Тем не менее при этом весьма редко удается избежать проблемы повторного (двойного) налогообложения одной и той же налогооблагаемой базы.

Отметим, что прямые подоходные налоги с физических лиц и корпораций четко выполняют функцию стабилизатора экономической конъюнктуры. В период кризисного спада и депрессии вслед за сокращением налогооблагаемой базы неизбежно уменьшается сумма налогов такого рода. В условиях подъема налогооблагаемая база, наоборот, автоматически увеличивается. В итоге государство получает возможность в качестве прямых налогов изымать более значительные суммы.

Налог на имущество (недвижимость корпораций) или на личное состояние граждан страны по своей природе считается «рыночным» налогом, так как стимулирует эффективное использование имеющихся экономических ресурсов. Что касается сектора домашних хозяйств, то в данном аспекте налог на имущество выполняет, скорее всего, перераспределительную функцию. Объектом налогообложения является имущество за вычетом обязательств, возникающих в связи с владением этим имуществом.

Косвенные налоги. Выступают как скрытые, или завуалированные, платежи в пользу государства, взыскиваются через цену товаров и услуг. Т. е. выступают как часть цены, а поэтому являются фактором их повышения. Формально косвенный налог уплачивает продавец, а реально — покупатель товара. Принимает форму акциза, налога с оборота, налога с продаж, налога на добавленную стоимость, таможенной пошлины и т. п.

Косвенные или ценовые налоги выступают как налог на потребление.

Их косвенный характер проявляется в том, что они уплачиваются не всеми, а лишь теми, кто покупает соответствующие товары и услуги.

Косвенные налоги претерпели эволюцию от их однократного использования на стадии конечного потребления к много-

кратному налогообложению в процессе прохождения всех стадий хозяйственного оборота.

Налог на добавленную стоимость. Данный налог (НДС) имеет чисто «европейское» происхождение (Франция, 1954 г.).

В странах ЕС налог на добавленную стоимость утвержден в качестве основного косвенного налога (20-22%). Используется в налоговых системах более 40 стран мира.

Обратим внимание на то, что в США НДС отсутствует. На федеральном уровне нет и схожего «налога с продаж». Такой налог применяется лишь на уровне штатов, а основными облагаемыми товарами выступают вино, табачные изделия и бензин (налоговая ставка 5-8 %).

НДС выступает как многоступенчатый налог на потребление. Обычно налогообложение имеет место при каждом переходе прав собственности на товар. Налогооблагаемой базой НДС является часть стоимости товара, которая появляется на очередной стадии производства продукции (т. е. добавленная стоимость обработки). При исчислении НДС используются разные методы. На практике наибольшее распространение получил так называемый «зачетный метод», или косвенный метод вычитания.

Пример (использование зачетного метода). Фирма А — изготовитель сырья — поставляет на рынок продукцию на сумму 10 тыс. талеров. В стоимость продукции включен НДС по ставке 20%. Следовательно, НДС, полученный данной фирмой от покупателя сырья, составит 2 тыс. талеров (10x0,2).

Фирма Б — изготовитель конечной продукции — перерабатывает приобретенное у фирмы А сырье, реализует произведенную продукцию и получает денежный доход на сумму 14 тыс. талеров. НДС, полученный от покупателя конечной продукции, при этом составил 2,8 тыс. талеров (14 х 0,2). Однако на данном переходе уплате в бюджет подлежит НДС на сумму 0,8 тыс. талеров (2,8 - 2,0). Т. е. ранее уплаченные 2 тыс. талеров НДС засчиты ваются. Поэтому в цене конечного продукта НДС равен все тем же 20%.

Отметим, что субъектом НДС выступает предприниматель, но носителем — покупатель продукции. По сути дела предприятия-производители выступают как сборщики данного налога. НДС относится к так называемым внутренним налогам. При экспорте на его величину уменьшается контрактная цена, т. е. вместе с продукцией НДС передается в страну назначения.

Акцизы. Представляют собой один из самых древних косвенных налогов; устанавливаются на единицу товара и включаются в цену реализации. По сути дела, выступают как налог на продажу товаров особого вида.

Действительно, акцизы используются как налог лишь на отдельные виды товаров, например, алкоголь, табачные изделия («налог на грехи»), или на предметы роскоши, косметику и деликатесы («налог на роскошь»), а также на минеральное сырье.

Как и все другие налоги на потребление акциз имеет откровенно инфляционный характер. В отличие от НДС акциз уплачивается один раз производителем подакцизных товаров в момент их реализации.

Таможенные пошлины и сборы. Выступают как плата за право провоза продукции (экспорт, импорт) или личных вещей через государственную границу. Чаще всего используются как инструмент протекционистской политики, направленной на защиту внутреннего рынка.

Эффективность налоговой системы. Есть основание говорить об эффективности налоговой системы в широком и в узком смысле слова.

В широком смысле слова эффективность налоговой системы обнаруживается через ее способность выполнять возложенные на нее функции. При таких оценках прежде всего обращают внимание на исключение «утечек» налоговых поступлений и на размеры административных расходов, связанных с содержанием налоговой системы.

Так как ситуация непрерывно изменяется, то существует необходимость постоянного совершенствования налоговой системы с учетом перспектив развития национальной экономики.

Безусловно, налоговая система оказывает значительное воздействие на экономические процессы. Но не станем переоценивать преобразующий потенциал налоговой системы, приписывать ей несвойственные «оздоровительные» функции. К примеру, отсутствие эффективного собственника невозможно компенсировать лишь реформированием налоговой системы. Здесь нужны иные действия — реформирование экономических отношений. К тому же само отсутствие такого рачительного хозяина значительно сдерживает модернизацию существующей налоговой системы. Даже проблему ухода в тень определенной части предпринимательства невозможно решить лишь за счет уменьшения налоговой нагрузки.

В узком смысле слова эффективность налоговой системы определяется наличием оптимальных внутрисистемных характеристик, исключением внутренних противоречий. Например, таких как наличие оптимального соотношения прямых и косвенных налогов, налогов с юридических и физических лиц, масштаб налоговых льгот, характер применяемых штрафных санкций, уровень сложности расчета налогооблагаемой базы, а также наличия лазеек для ухода от налогообложения.

Очень часто вывод о наличии в стране «хорошей» или «плохой» налоговой системы определяется в первую очередь с учетом степени налоговой нагрузки.

Предельные ставки налогообложения. Разговор на эту тему начнем с уровня налоговой нагрузки. Данный показатель определяется как удельный вес государственных налогов и сборов в ВВП.

Чем богаче общество, тем большая часть ВВП огосударствляется через налоговую систему.

Не случайно высокоразвитые страны мира сегодня называют порой как «налоговые государства». Расширение и активизация функций современного государства создают общую предпосылку для повышения налоговой нагрузки.

Пример. В начале XX века налоговая нагрузка на национальную эко номику обычно составляла примерно 8-10% от ВВП. В современных уело виях в развитых странах уровень такой нагрузки уже составляет 40-50%

Рост налогов и государственных расходов был предсказан немецким экономистом А. Вагнером (1835-1917) — советником канцлера Германии Отто фон Бисмарка. Данный немецкий экономист сформулировал «закон возрастающей государственной активности».

Для отдельного предприятия показатель налоговой нагрузки можно рассчитывать как удельный вес всех налоговых изъятий в денежной выручке, полученной от реализации произведенной продукции.

То, что заниженная налоговая нагрузка значительно усложняет выполнение государством соответствующих функций, сопровождается дефицитом бюджета и ростом государственного долга — вещь достаточно понятная. Но оказывается, что сокращение налоговых поступлений и кризис государственных финансов возникают и в условиях, когда налоговая нагрузка, непрерывно повышаясь, достигает какой-то невидимой черты. Возникает так называемый эффект Лаффера.

Эффект Лаффера (для отличника). Желание государства через повышение налоговой ставки получить больше налоговых поступлений сдерживается через закономерность, которая в экономической науке получила название «эффекта Лаффера»: чем больше налоговая ставка, тем меньше с определенного момен та налоговые поступления в государственный бюджет» (см. рис. 12.3).

Через L обозначена некая начальная ставка налогообложения, которая еще достаточно терпимо воспринимается в любом обществе. Дальнейшее повышение налоговой ставки сопровождается увеличением объема налоговых поступлений в бюджет (см. значения Т на оси ординат). Но мимоходом уже можно заметить, что налоговые поступления увеличиваются не так уже и быстро. М — именно та предельная ставка налога, достижение которой приводит к тому, что полностью исчезает прирост нало-

Рис. 12.3. Графическое изображение «эффекта Лаффера»

говых поступлений в бюджет. Дальнейшее повышение ставки налога до уровня N (см. линию Т1) приводит к тому, что объем налоговых поступлений в бюджет неуклонно сокращается.

Так что поступление налогов зависит не только от применяемой ставки, но и от налоговой базы. Налоговая база сокращается, потому что, во-первых, часть экономики уходит «в тень»; во вторых, из-за высокого налогообложения, скорее всего, сокращается деловая активность.

Для преодоления возникшего финансового кризиса и недобора налогов необходимо:

1) снизить до предельного уровня М налоговую ставку (см.

рис. 12.3);

2) снизить ставки на высокие доходы, т. е. превратить на

логообложение в менее «прогрессивное»;

3) стимулировать рост объема предложения (выпуска) и

повышать эффективность национального производства;

4) совершенствовать систему сбора налогов, повышать фи

нансовую дисциплину и авторитет государственных расходов,

преодолевать причины, провоцирующие уклонение от уплаты

налогов (вытеснение денежных расчетов и насаждение бартера,

сокращение расчетов между предприятиями векселями и дру

гими денежными векселями и т. п.).

Последние два обстоятельства позволяют существенно увеличить налогооблагаемую базу, т. е. сдвинуть кривую Лаффера вправо и при том же уровне налогообложения получать больше налогов (см. линию Т2 на рис. 12. 3).

Примечание. В условиях переходной экономики сдвиг кривой Лаффера вправо обеспечивается за счет отмены различных налоговых льгот,

которые приобретают порой тотальный характер. Выбивание хозяйствующими субъектами налоговых льгот в коридорах государственной власти зачастую возводится в ранг разновидности «национального спорта».

Следует отметить, что в процессе экономического анализа предельную ставку налогообложения целесообразно рассчитывать по всем основным видам налогов. Везде формируются свои специфические кривые Лаффера. Особое внимание при этом обычно уделяется подоходному налогу. Уровень предельной налоговой ставки здесь непосредственно зависит от ВВП на душу населения, имеющихся национальных традиций, сложившейся степени законопослушания населения и других факторов.

Поиск по сайту: