|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Национальная денежная система

Определение денежной системы. Деньги совершают непрерывное движение по весьма сложному маршруту. Денежный поток охватывает юридических и физических лиц, домашние хозяйства и предприятия, противостоит потоку товаров и услуг. Он же время от времени стремится покинуть узкие национальные границы.

Процесс движения денег в наличной и безналичной формах, обслуживающих обращение товаров и капитала при выполнении ими соответствующих функций, есть денежное обращение.

Лишь внешне, да и то только для абсолютно непосвященных людей, денежное обращение может напоминать нечто хаотичное и непродуманное. На самом же деле в национальной экономике функционирует весьма сложное денежное хозяйство, или денежная система. Там, где существует система, там всегда присутствует упорядоченность.

Денежная система — это исторически сложившаяся и законодательно закрепленная государством форма организации денежного обращения.

Исторически становление денежного обращения протекало под активным воздействием:

во-первых, формирования централизованных национальных государств (XVI-XVII вв.);

во-вторых, развития внутреннего национального рынка и возрастания степени взаимной зависимости хозяйствующих субъектов;

в-третьих, становления и развития теории денег и кредита.

Логика дальнейшего развития денежной системы всегда была сориентирована в первую очередь на минимизацию трансакционных издержек, т. е. затрат материальных и трудовых ресурсов, связанных с изготовлением, использованием, учетом и хранением денежных средств.

Известно, что традиционные товары, местного рынка, один за другим утрачивая роль денежного эквивалента, уступили данную ответственную роль благородным металлам.

Золото, закрепившись к концу XIX века в большинстве стран мира в роли всеобщего эквивалента, в дальнейшем было вытеснено бумажными деньгами. Последние сумели продемонстрировать ряд своих дополнительных преимуществ, оказались значительно дешевле в изготовлении и учете.

Но постепенно силу набирали безналичные расчеты, энергично вытеснявшие наличные бумажные деньги на периферию денежного обращения. Появление вычислительной техники и средств электронной связи позволило усовершенствовать технические способы пользования банковскими счетами, привело к возникновению так называемых «электронных денег».

Вывод: развитие денежных отношений и национальных денежных систем следует рассматривать как особую форму проявления социально-экономического прогресса.

Благодаря деньгам создается устойчивое информационное поле, точно отражающее товарные потоки, движение экономических благ и деловую активность хозяйствующих субъектов. Сегодня деньги выступают в качестве своеобразного экономического зеркала, в котором отражаются взаимные материальные и финансовые обязательства домашних хозяйств, многочисленных хозяйствующих субъектов и государства, наконец, конечные результаты хозяйствования.

История развития отдельных государств свидетельствует о том, что искусственное вытеснение денег из повседневной жизни человека, блокирование денежного обращения и его упрощение всегда сопровождались ограничением экономической свободы человека. Так, введение специальных талонов на одежду и продовольствие, потребительских карточек и распределительных списков (для льготников и т. п.) неизбежно дополняется усилением в обществе волюнтаризма и диктата.

Элементы денежной системы. В качестве основных элементов национальной денежной системы принято выделять:

1) национальную денежную единицу, или денежный знак,

установленную в законодательном порядке, имеющую свое назва

ние и выступающую в качестве общепринятой счетной единицы

(талер, гривна, крона, динар, рубль, доллар, шекель и т. д.);

2) масштаб цен, обнаруживающийся как фиксированный вес

денежного металла (золота) в национальной денежной единице;

3) виды наличных денег — бумажных, металлических (1,

3, 5, 10 единиц и т. д.), а также их дробные значения (копейка,

цент и т. п.);

4) валютный паритет или соотношение национальной де

нежной единицы с иностранной валютой (обменный курс);

5) порядок эмиссии денег (эмиссионная подсистема), вклю

чая монополию Центрального банка и определение полномочий

казначейства;

6) институциональное или организационное обеспечение

денежных отношений (выделение Центрального банка страны,

коммерческих банков, финансовых компаний и т. д.).

В качестве особого элемента денежной системы следует также выделять ее законодательное обеспечение в виде свода законов и других принципиально важных нормативных актов. Законодательная база определяет правовое поле движения денег.

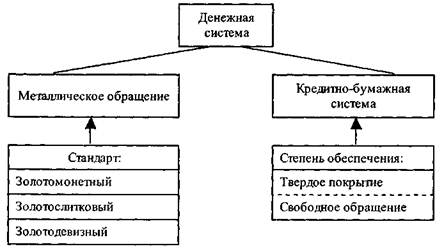

Типы денежных систем. С учетом природы (вида) используемых денег принято выделять:

а) систему металлического денежного обращения — золо

той монометаллизм или биметаллизм;

б) современную систему обращения кредитно-бумажных

денег (см. рис. 13.1).

Система металлического денежного обращения базируется на использовании в качестве всеобщего эквивалента благородных металлов (золото, серебро). При этом исторический опыт показал, что биметаллизм (т. е. параллельное использование золота и серебра в качестве денежного металла) как разновидность денежной системы всегда есть менее устойчивое денежное хозяйство по сравнению с монометаллизмом.

В эволюции золотого металлического обращения в свою очередь выделяются золотомонетный, золотослитковый и золотодевизный стандарты (см. ч. 1, стр. 410).

Рис. 13.1. Основные типы денежных систем 374

Современные денежные системы основаны на обращении кредитно-бумажных денег и характеризуются наличием следующих признаков:

1) предполагается окончательный уход из внутреннего и

международного оборота золота как денежного эквивалента;

2) устанавливается государственная монополия на регули

рование денежного обращения;

3) основой для выпуска наличных и безналичных денег

выступают кредитные операции банков, т. е. специальные опе

рации по заимствованию денежных средств хозяйствующими

субъектами на платной основе;

4) соотношение между наличными и безналичными день

гами меняется в сторону абсолютного доминирования безналич

ного оборота (на уровне 90-95% от объема денежного оборота);

5) непрерывно совершенствуется технический порядок дос

тупа к банковскому счету. Появляются так называемые «элек

тронные деньги», системы удаленного управления расчетным

счетом клиента («удаленный клиент», «домашний банк» и др.).

По степени обеспечения денежного обращения различаются:

а) денежные системы с твердым покрытием, когда эмиссия

денег полностью обеспечивается золотым или валютным резервом;

6) свободное денежное обращение, когда нет жесткого требо

вания к покрытию находящейся в обращении денежной массы.

Принципы организации современной денежной системы — это основные правила, в соответствии с которыми осуществляется функционирование и регулирование денежного обращения. Выделяются:

1) кредитный характер денежной эмиссии;

2) установление кассовой дисциплины;

3) предоставление правительству денежных средств только на

условиях приобретения ценных бумаг (исключение бессрочного

кредитования) и в пределах официально установленного лимита;

4) последовательное и всестороннее планирование Централь

ным банком страны всех фаз и этапов денежного обращения;

5) признание на территории страны прав и полномочий

только национальной денежной единицы.

Демонетизация золота. При характеристике современной денежной системы есть смысл обратить внимание на нынешнюю судьбу золота. Практически повсеместно золото перестали использовать в качестве не только денежного материала, но и средства обеспечения выпущенных в обращение кредитно-бумажных денег. Имеет место так называемая демонетизация золота.

Демонетизация золота — процесс вытеснения золота из денежного обращения и утрата благородным металлом роли резервного средства.

Резервные запасы золота используются в некоторых случаях лишь как ограниченное резервное средство или страховой фонд национальной денежной системы. При этом такие запасы сами по себе уже не считаются первосортными или высоколиквидными.

Хранение хозяйствующими субъектами и банками золота на так называемых металлических счетах не обеспечивает получение приемлемого процентного дохода. Это обстоятельство значительно сдерживает интерес к накоплению золота. Доход с золота полностью отсутствует, когда такие запасы предстают как стратегический резерв государства, который правительство хранит в Центральном банке страны.

В современных международных расчетах золото если и используется, то в первую очередь не как деньги, а как денежный товар. Для того чтобы расплатиться золотом по возникшим финансовым обязательствам, владелец золота первоначально должен продать его как товар, получить денежную выручку в конвертируемой валюте (доллары США, евро и т. д.). Только после совершения такой торговой операции появляется возможность произвести необходимые платежи.

Вытеснение в XX веке золота на вторичный, и даже третичный, план не является случайным. Сказывается действие всеобщего закона экономии времени, стремление участников сделок минимизировать трансакционные издержки обращения. В денежно-товарном обращении золотые деньги есть лишь посредник. Но наполнение каналов денежного обращения таким «золотым посредником» вслед за увеличением объема торговых сделок превращается в весьма дорогое удовольствие. На определенном этапе золото, выполнив свою историческую роль в обеспечении экономического прогресса, превратилось в тормоз для развития экономики. Поэтому золотые деньги вынуждены были уступить свое место декретным (неполноценным) бумажным деньгам.

Денежное обращение подразделяется на налично-денежное и безналичное, между ними существует тесная взаимосвязь.

Налично-денежное обращение — это движение наличных денег, которое в основном связано с поступлением и расходованием денежных доходов населения.

Средством обращения и платежа выступают реально существующие денежные знаки, передаваемые одним хозяйствующим субъектом другому за товары и услуги. Налично-денежное обращение обслуживается разменной монетой, бумажными

деньгами (казначейскими билетами) и банкнотами. В современных условиях различия между банкнотами и казначейскими билетами не являются принципиально важными. В совокупности они выступают как бумажные деньги.

Бумажные деньги — это декретные наличные деньги, т. е. искусственно наделенные государством силой платежного средства.

Появление бумажных денег связано с выполнением деньгами функций средства обмена и средства платежа. Закрепление бумажных денег ознаменовало значительный шаг в развитии денежной системы, хотя у бумажных денег есть свои проблемы (см. ч. 1, стр. 414). Поэтому в рамках современных денежных систем бумажные деньги вытесняются:

1) наличными кредитными деньгами (долговыми расписка

ми), которые можно выписывать при совершении торговых опе

раций на значительные суммы при минимальных издержках

(чеки, векселя, сертификаты);

2) подсистемой безналичных денег, когда расчеты ведутся

путем изменения цифровых значений на специальных счетах;

3) «электронными деньгами».

Такие изменения свидетельствуют о дальнейшей рационализации денежного обращения.

Безналичное обращение — это изменение остатков денежных средств на банковских счетах, которое происходит в результате исполнения банком распоряжений владельца денежного счета. Различают две группы безналичного обращения:

1) по товарным операциям, когда имеют место безналичные

расчеты за товары и услуги;

2) по финансовым обязательствам, когда совершаются

платежи в бюджет (налоги и сборы), имеют место погашение

банковских ссуд, расчеты со страховыми организациями.

Безналичные деньги — невещественные деньги, абсолютный условный символ, представленный в виде цифровой записи на специальном носителе (бумажном, электронном).

Для учета наличия и движения безналичных денег открываются специальные банковские счета, состоящие из двух частей: «прихода» и «расхода».

Для того чтобы на банковском счете хозяйствующего субъекта появились безналичные деньги в виде соответствующей записи, необходимо:

1) сдать в кассу банка наличные бумажные деньги на соответствующую сумму (инкассация наличности) или долговую расписку (чек);

2) получить перевод безналичных денег от другого хозяй

ствующего субъекта;

3) продать имеющуюся иностранную валюту (наличную или

безналичную);

4) продать ценные бумаги (обязательства, акции, облига

ции), сдать коммерческий вексель (учет векселей) или другие

документы, дающие право на получение определенной денеж

ной суммы от другого хозяйствующего субъекта (инкассо);

5) получить в банке ссуду в пределах (особой) кредитной линии.

Обратим внимание на то, что безналичный денежный оборот — это движение денежного эквивалента (стоимости) без участия вещественных наличных денег посредством перечисления денежных средств (изменение цифровых символов по банковским счетам).

Примечание. Система безналичных расчетов предполагает функционирование специальных расчетных учреждений — банков, расчетных касс, центров и т. п. Наличие таких организаций, выполняющих расчет ные операции с использованием современной вычислительной техники, предполагает приведение их в строгую национальную платежную систе му, выделение центра координации по расчетам при главном банке страны. Такой центр ведет расчеты между коммерческими банками, используя для этого специальные корреспондентские счета. Получается, что безналичные деньги не в состоянии покинуть не только территорию страны, но и выйти даже за стены Центрального (главного) банка.

Национальная валютная система. В каждом уважающем себя государстве законным платежным средством признаются лишь национальные деньги. При выходе за национальные границы такие деньги чаще всего теряют свою силу. Поэтому в международном обороте приходится использовать или иностранную валюту тех стран, с которыми поддерживаются экономические отношения, или иностранную валюту крупнейших стран мира, выполняющих резервную функцию.

Пример. Предположим, Минский тракторный завод после реализации продукции на внутреннем республиканском рынке располагает денежной выручкой в белорусских рублях. Но у данного предприятия существует потребность оплатить счета в российских рублях поставщиков металла и комплектующих. Тракторостроители подают через обслуживающий банк в Национальный банк Республики Беларусь заявку на продажу белорусских и покупку российских рублей.

ЗАО «Атлант», наоборот, реализовало на российском рынке очередную партию холодильников и на текущий момент располагает выручкой в рублях РФ. Но для уплаты налогов в республиканский бюджет и выплаты заработной платы персоналу необходимо иметь белорусские рубли. Поэтому для получения белорусских платежных средств в Национальный банк отправляется заявка на продажу рублей РФ в обмен на белорусские рубли.

Дальнейшая хозяйственная деятельность двух данных крупнейших белорусских предприятий будет зависеть от того, как сработает национальная валютная система.

Валютная система страны формируется в рамках национальной денежной системы, отражает разновидность денежных отношений, возникающих при функционировании денег в международном обороте.

Национальная валютная система есть государственно-правовая форма организации валютных отношений, регулируемых национальным законодательством с учетом заключенных межгосударственных соглашений.

Деньги, обслуживающие международные отношения, называются валютой.

Валютная система страны включает:

а) национальную валюту и ее валютный курс (режим валют

ного паритета);

б) режим ее конвертируемости, т. е. обмена на иностранные

валюты;

в) режим валютного курса в международных расчетах;

г) статус национальных органов, осуществляющих валют

ное регулирование.

Валютный курс — соотношение между денежными единицами разных стран, т. е. цена денежной единицы одной страны, выраженная в денежной единице другой страны.

После отмены золотого паритета, основанного на золотом содержании денежных единиц, принято считать, что в основе валютного курса лежит своеобразный стоимостной фундамент — паритет покупательной способности, т. е. соотношение национальных валют по их покупательной способности на соответствующих национальных внутренних рынках.

Основы теории паритета покупательной способности. Исходную базу для данной теории образует достаточно простая идея: если в двух странах производится идентичный товар, то цена этого товара должна быть одинаковой. Предположим, в одной стране 1 тонна стали стоит 50 талеров, а в другой стране сталь такого же качества имеет цену 500 крон. Следовательно, обменный курс в соответствии с законом единой цены «по стали» составит: 1 талер = 10 крон (т. е. 50 талеров: 500 крон).

Согласно данной теории паритета покупательной способности (ППС) изменение обменного курса будет строго следовать за изменением цен в обеих странах. Например, пусть цена на сталь во второй стране возросла до отметки в 600 крон. Тогда обменный курс будет равен 1 талер = 12 крон (50 талеров: 600 крон). Следовательно, рост цен внутри определенной страны приводит к удешевлению ее национальной валюты (в данном случае с 10 до 12 крон за 1 талер вслед за изменением цены с 500 до 600 талеров).

При расчете обменного курса по ППС учитываются цены не на отдельные товары, а на группу товаров. Следует отметить, что теория ППС более четко подтверждается в долгосрочном периоде, нежели в краткосрочном. В долгосрочном периоде рост национального уровня цен (относительно уровня цен за рубежом) приводит к удешевлению национальной валюты, а снижение национального относительного уровня цен — к удорожанию национальной валюты.

В повседневном обороте валютные курсы формируются через сложный механизм взаимодействия спроса и предложения. Под воздействием спроса и предложения, а также других достаточно самостоятельных факторов происходит колебание валютного курса вокруг паритета покупательной способности.

Так, в качестве взаимозависимых курсообразующих факторов выступают темпы инфляции, уровень процентных ставок, доходность ценных бумаг, степень развития национального валютного рынка, ускорение или задержка международных расчетов, состояние торгового и платежного баланса страны.

На валютный курс влияет степень использования национальной денежной единицы в международных расчетах. Расширение участия в международных расчетах обычно способствует повышению спроса на национальную валюту и ее обменного курса.

По режиму конвертируемости (обмена) различаются свободно конвертируемые (обратимые), частично конвертируемые и неконвертируемые (необратимые) валюты (см. рис. 13.2).

Режим конвертируемости валюты зависит от количества и вида используемых валютных ограничений.

Рис. 13.2. Режим обменного курса и конвертации национальной

валюты

Валютная конвертируемость (обратимость) — это возможность конверсии (обмена) валюты данной страны на валюты других стран.

Свободно конвертируемая валюта есть национальная валюта тех стран, в которых практически отсутствуют валютные ограничения по всем видам международных операций для всех держателей валюты (резидентов и нерезидентов).

Примечание. Согласно терминологии МВФ сегодня используется понятие «свободно используемая валюта». К ней отнесены доллар США, японская иена, английский фунт стерлингов, а также коллективная валюта евро.

При частичной конвертируемости сохраняются ограничения по обмену национальных денег на иностранную валюту по отдельным видам операций или для отдельных держателей денег.

Если возможности конверсии ограничены для резидентов, то конвертируемость называется внешней, если для нерезидентов — внутренней.

Наибольшее значение имеет конвертируемость по текущим операциям, т. е. возможность без ограничений осуществлять платежи за импорт и экспорт товаров и услуг.

Валюта называется неконвертируемой, если в стране действуют практически все виды ограничений, включая запрет на покупку-продажу иностранной валюты, ее хранение, вывоз или ввоз (17, стр.75).

На практике применяются фиксированный и плавающий курсы, а также их различные варианты (см. рис. 13.2).

При режиме фиксированного валютного курса Центральный банк страны устанавливает курс национальной валюты на определенном уровне по отношению к валюте иностранного государства или к «корзине» иностранных валют — основных торгово-экономических партнеров данной страны. Особенность фиксированного курса состоит в том, что он остается неизменным в течение более или менее продолжительного времени, т. е. не зависит от изменения рыночного спроса и предложения на валюту. Изменение фиксированного курса происходит лишь в результате его официального пересмотра (девальвации — понижения или ревальвации — повышения обменного курса).

К промежуточным вариантам режима валютного курса можно отнести режим «скользящей фиксации», режим «валютного коридора» и режим «совместного плавания»

Следует подчеркнуть, что уровень обменного курса национальной валюты существенно влияет на внешнюю торговлю, движение капиталов, состояние денежного обращения и процессы общественного воспроизводства. Важное экономическое

значение валютного курса предопределяет необходимость его государственного регулирования.

По мере развития международных экономических отношений сформировалась мировая валютная система, которая призвана обеспечить интересы стран-участниц и сегодня имеет особый механизм функционирования.

Поиск по сайту: