|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Аудит операций по счетам в банке

Основными источниками аудита операций по счетам в банках являются выписки их лицевых счетов и приложенные к ним оправдательные документы, а также записи учетных регистров по счетам 51 "Расчетный счет", 52, 53,54 "Валютные счета", 55 "Специальные счета в банке", 66 "Расчеты по краткосрочным кредитам и займам", 67 "Расчеты по долгосрочным кредитам и займам".

До начала аудиторской проверки необходимо по возможности установить, какие счета открыты в банке проверяемому субъекту хозяйствования.

Проверку рекомендуется начинать с установления правильности входящего остатка на 1-е число ревизуемого периода. Для чего остаток средств на проверяемом счете на 1 -е число (журнал-ордер) сопоставляют с выпиской банка за последний день месяца, предшествующего ревизуемому периоду, с Главной книгой и балансом.

Проверка производится по каждому счету отдельно.

При этом аудитор составляет вспомогательную ведомость следующей формы (табл. 7.13).

Таблица 7 13 Ведомость проверки правильности входящего сальдо

| Сальдо по журналу-ордеру па 01 01 200 г. | Сальдо по выписке баланса на 01 01 200 г | Сальдо по Главной книге на 0101200 г | Сальдо по балансу предприятия па 01 01 200 г. | Отклонения, + <-) |

Приступая к сплошной проверке банковских операций, необходимо убедиться в полноте и достоверности выписок банка. Полнота выписок банка устанавливается следующими способами:

• по приемственности дат выписок банка. Аудитору особое внима

ние следует обращать на возможные переносы рабочих дней по реше

нию правительства на субботу и выходные дни;

• подсчетом оборотов по выписке банка и сверка их с регистрами

учета (соответствующими журналами-ордерами, ведомостями, ма

шинограммами);

• по переносу остатков средств на счете. Если конечный остаток

средств в предыдущей выписке соответствует начальному остатку в

последующей, это свидетельствует о наличии всех выписок поданно

му счету. Если окажется, что часть выписок в делах предприятия от

сутствует, необходимо получить в банке заверенные копии.

Следует также проверить наличие в делах предприятия выписок со всех лицевых счетов, открытых в банке. Это в особенности касается тех счетов, которые открываются предприятию при наличии соответствующих ассигнований или средств, например, счета по учету средств для расчетов с работниками предприятия за сельскохозяйственные продукты, принятые для реализации. При отсутствии выписок следует обратиться в обслуживающий предприятие банк для получения соответствующей справки. Достоверность выписок определяется по их внешним признакам, для чего необходимо установить, все ли реквизиты в выписке банка напечатаны. При установлении в выписках неоговоренных исправлений, подчисток, следов травления, неясных оттисков текста или цифр, вызывающих сомнения в их подлинности, необходимо обратиться в банк с просьбой о предоставлении дубликата выписки банка. На всех выписках должен быть штамп банка. Исправления в выписках заверяются подписью главного бухгалтера и гербовой печатью банка. Встречной проверке обязательно подвергаются выписки, имеющие подчистки и исправления, не подтвержденные банком.

Приступая к проверке операций по счетам в банках, прежде всего надо сверить остатки средств, отраженные в выписках по соответствующим счетам, с остатками средств, которые значатся по учету. Однако равенство остатков не гарантирует тождественности оборотов по выпискам банка и балансовому счету, поскольку при обработке выписок может быть допущено умышленное уменьшение оборотов по дебету и кредиту счета на одинаковую сумму с целью скрыть злоупотребления. Поэтому необходимо проверить соответствие оборотов по дебету и кредиту счета по выпискам банка за каждый проверяемый месяц с оборотами согласно учетным регистрам.

Вслед за проверкой полноты и достоверности выписок следует убедиться, что все проведенные через банк операции являются достоверными и подтверждены соответствующими подлинными документами. Бывают случаи, когда они подделываются или прилагаются не полностью, что дает возможность, применяя неправильную корреспонденцию счетов, скрывать в учете серьезные злоупотребления. В случае возникновения сомнений в подлинности документов (отсутствие банковского штампа, наименования получателя денег и даты совершения операций, исправления перечисленных сумм) требуется провести встречную проверку платежных документов, хранящихся в делах предприятия, с платежными документами в банке или у контрагента по операции. Одновременно с проверкой достоверности операций и подлинности банковских документов выявляется правильность корреспонденции счетов и записей в учетных регистрах.

С этой целью необходимо установить, соответствуют ли суммы, указанные в выписках банка суммам, приложенных к ним документов. Такая проверка производится путем сопоставления построчно с суммами копий платежных поручений, платежных требований и приложенных к ним счетов-фактур и товарно-транспортных накладных. При этом необходимо убедиться в подлинности копий платежных поручений и требований. Подлинные документы (копии платежных поручений) заверены штампом банка, подписью операциониста банка с указанием даты (число, месяц, год).

Аудитор составляет вспомогательную ведомость следующей формы (табл. 7.14).

Таблица 7.14. Проверка достоверности операций по счетам в банке

| Сумма по копии выписки банка | Сумма по платежному поручению | Сумма по счету-фактуре | Сумма по товарпо-транспортпон накладной | Отклонения, + (-) |

Иногда злоупотребления могут быть скрыты посредством составления записей в учетных регистрах, бухгалтерских записей, не обоснованных документами, а также сторнировочных записей без документальных подтверждений и действительной необходимости, неправильным подсчетом или переносом итогов с одной страницы регистра на другую.

Обязанностью аудитора является также проверка правильности и обоснованности перечисления денежных средств за товарно-материальные ценности. С этой целью следует сверить суммы, указанные в платежных документах, с данными выписки банка и записями по

счету 60 "Расчеты с поставщиками и подрядчиками" или по счету 76 "Расчеты с разными дебиторами и кредиторами". Убедившись в правильности таких записей, проверяют по приходным документам полноту и правильность оприходования товарно-материальных ценностей. В случае сомнения в подлинности документов или достоверности операций следует провести встречную их проверку у поставщиков продукции. Выявленные при встречных проверках расхождения оформляются промежуточными актами.

Необходимо тщательно проверить, не отражались ли в учете расходы как платежи за услуги (отопление, освещение, услуги связи, транспортные, ремонтные работы и др.), а в действительности деньги перечислялись за материальные ценности, которые не приходовались и присваивались. С этой целью проводятся встречные проверки в банке и в соответствующих организациях. Проверяя расходные банковские документы, необходимо группировать в отдельной ведомости все оплаченные штрафы, неустойки и другие платежи, связанные с нарушением договорных условий, что позволит впоследствии проверить полноту отражения их на соответствующих счетах и принятые предприятием меры по взысканию с виновных лиц сумм причиненного ущерба.

При проверке операций по аккредитивам следует сверить остатки сумм и обороты по выпискам банка с записями в регистрах бухгалтерского учета. Одновременно выясняются причины, вызвавшие расчеты по аккредитивной форме, т.е. предусмотрена ли эта форма расчетов договором или применяется как санкция со стороны поставщиков за несвоевременные платежи. Затем проверяются полнота и своевременность использования и возврата неиспользованных аккредитивов, а также полнота оприходования материальных ценностей, поступивших от поставщиков.

Операции с лимитированными и нелимитированными чековыми книжками анализируются с точки зрения их правильности, характера и полноты оплаты. Тщательно контролируется, не проводилась ли оплата лимитированными чеками расходов, которые включались в авансовые отчеты подотчетных лиц как совершенные наличными деньгами. Установив подобные факты, следует определить размер причиненного предприятию ущерба и виновных в этом лиц. Нужно проверить, совпадает ли остаток по книжке лимитированных чеков, отражаемый на корешке последнего использованного чека, с остатком на проверяемую дату по счету 55 "Специальные счета в банках", а также с остатком по выписке банка. Остаток денег на конец месяца по выписке банка иногда не совпадает с остатком лимита по лимитированной книжке. Это объясняется тем, что выданные из лимитированных книжек чеки не были до конца месяца предъявлены получателями в банк к оплате. 218

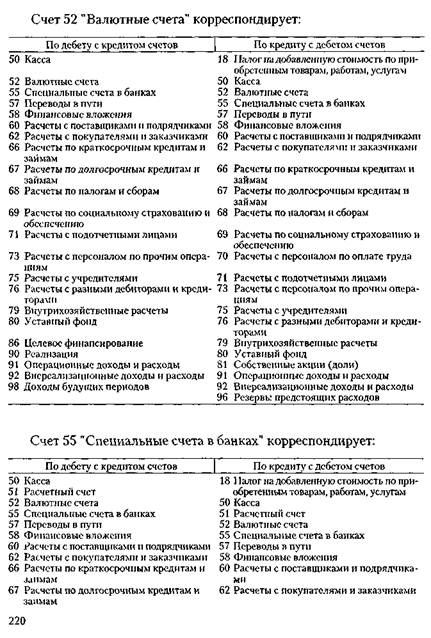

Осуществляя контроль операций на валютных счетах в банке, нужно установить: соответствуют ли остатки средств, отраженные в выписках банка, остаткам средств, которые значатся по учету; полноту и достоверность приложенных к ним документов; достоверность операций и подлинность банковских выписок и первичных документов; правильность корреспонденции счетов по операциям на валютном счете и записей в учетных регистрах. Кроме того, проверяют полноту зачисления на транзитные счета валютной выручки, поступившей предприятию.

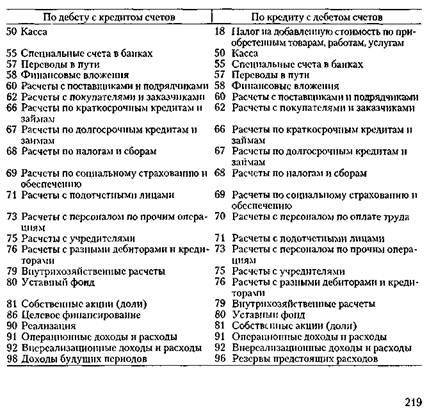

Одной из важнейших задач контроля является проверка соответствия корреспонденции счетов по операциям на счетах в банках действующим нормативным положениям по ведению бухгалтерского учета. Следует учитывать, что счет 51 "Расчетный счет" корреспондирует:

|

Сплошным порядком исследуют обоснованность списания средств в дебет счетов прибылей и убытков; расходов будущих периодов и др. Каждый случай нарушения корреспонденции счетов бухгалтерского учета проверяется по первичным документам, позволяющим определить, не привело ли это к умышленному искажению учетных и отчетных данных и другим злоупотреблениям.

При проверке операций по валютным счетам следует учитывать, что субъекты хозяйствования могут осуществлять на территории Республики Беларусь скупку, обмен, продажу валюты только по лицензии Национального банка Республики Беларусь в установленном законом порядке.

7.6. Аудит переводов в пути

На предприятиях, которые сдают выручку в кассы банка, через инкассаторов или отделения связи, ауди юрской проверке подлежат денежные средства в пути. Задача аудитора — проверить полноту суммы выручки и своевременность ее сдачи. Данная проверка осуществляется по квитанциям учреждений банков или почтовых отделений на сдачу денег.

Аудитор вместе с главным бухгалтером проводит инвентаризацию денежных средств в пути, результаты которой оформляют ак-

том, где по каждой сданной сумме указывает дату сдачи, номер квитанции (банка, почтового отделения) и фамилию сдатчика. Это позволяет проследить порядок последующего зачисления сумм в пути на расчетный счет.

Аудитор должен выявить все случаи неполной и несвоевременной сдачи денежной выручки, зафиксировать факты имевших место недостач (излишков) денег, обнаруженных банком в запламби-рованных инкассаторских сумках при пересчете их фактического наличия. В каждом таком случае предприятие обязано провести инвентаризацию денег у кассиров, а ее результаты сопоставить с данными учета выявленных недостач и излишков в инкассаторских сумках.

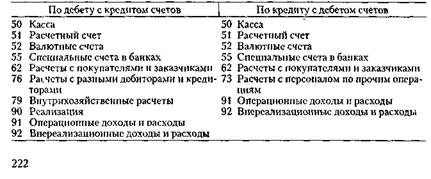

Проверяется по данным первичных документов законность и обоснованность каждой записи по счету 57 "Переводы в пути". Сверяя записи по кредиту счета 57 и дебету счетов, предназначенных для учета денежных средств, устанавливают своевременность и полноту зачисления денежных средств (переводов) в пути на соответствующие счета в банках, а также выявляют, не значатся ли среди сумм в пути недостачи наличных денег в кассе или присвоенные суммы отдельными должностными лицами. Необходимо установить длительность нахождения отдельных переводов в пути, оприходование сумм в начале следующего месяца на счет в банке. Особенно внимательно следует проверить суммы переводов в пути, местонахождение которых не известно, а сроки зачисления их на счет предприятия истекли. Установив факты неправильного списания переводов в пути или факты сокрытия сумм, нужно выяснить, с какой целью допущены неправильные действия, виновных в этом лиц, сумму причиненного ущерба, как повлияли эти факты на достоверность бухгалтерского баланса и финансовой отчетности.

Следует учитывать, что счет 57 "Переводы в пути" корреспондирует:

Поиск по сайту: