|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Отчет о прибылях и убытках предприятия, тыс. руб

| Наименование показателя | На конец года |

| Выручка от продаж | 2 433,8 |

| Себестоимость проданных товаров, продукции, работ, услуг | 1 612,1 |

| Валовая прибыль | 821,7 |

| Коммерческие расходы | 310,0 |

| Управленческие расходы | 217,6 |

| Прибыль от продаж | 294,1 |

| Проценты к уплате | 24,7 |

| Прибыль до налогообложения | 269,4 |

| Текущий налог на прибыль | 121,2 |

| Чистая прибыль отчетного периода | 148,2 |

Формула для вычисления результирующего показателя (в рассматриваемом случае - рентабельности собственного капитала) приводится к виду:

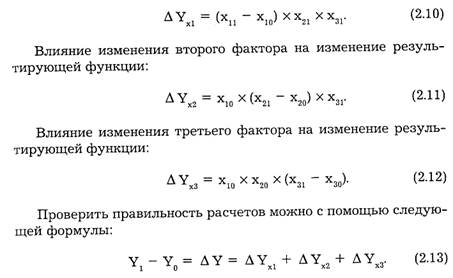

Влияние изменения первого фактора на изменение результирующей функции:

Пример 2.2. Используя метод цепных подстановок, выявить, изменение какого из факторов в наибольшей степени повлияло на показатель рентабельности акционерного капитала. Выявить возможные пути повышения нормы прибыли на собственный капитал.

На основании данных бухгалтерского баланса и отчета о прибылях и убытках (приложения I, II) производится последовательный расчет следующих показателей.

1. Показатель рентабельности продаж на начало рассматриваемого периода:

Строится модель и анализируются факторные разложения. На начало рассматриваемого периода:

Применение метода цепных подстановок позволяет выявить, изменение какого из факторов в наибольшей степени повлияло на снижение результирующего показателя, в конкретном примере - нормы прибыли на акционерный капитал.

Оценивается влияние изменения первого фактора (рентабельности продаж Рпр) на изменение результирующей функции (с целью повышения точности вычислений округлим значения показателей до десятитысячных):

Рассчитывается сумма влияний на изменение результирующей функции:

Проанализировав динамику факторных разложений за рассматриваемый период, можно сделать вывод, что на снижение рентабельности собственного капитала на 70,53 п.п. в наибольшей степени повлияло уменьшение оборачиваемости активов с 7,67 до 4,59 оборотов, а также рентабельности продаж с 9,18% до 3,75%. Предприятию необходимо принять меры для увеличения объемов продаж и/или интенсификации производственной деятельности.

Положительное влияние на динамику нормы прибыли на капитал оказал рост коэффициента финансового рычага (с 1,54 на начало до 2,19 на конец рассматриваемого периода), обусловленный снижением доли собственного капитала в источниках формирования активов предприятия. С другой стороны, увеличение коэффициента финансового рычага - негативная тенденция: на конец рассматриваемого периода 54,32% общей суммы капитала, авансированного в активы предприятия, представляет собой привлеченные средства. Этот факт может насторожить потенциального инвестора, поскольку снижается финансовая устойчивость (в данном случае большая часть заемного капитала (76,15% на конец периода) представлена авансами покупателей).

Практическая значимость аналитического подхода зависит от того, обеспечивает ли он обоснованный выбор стратегических путей развития предприятия. Можно выделить две основные проблемы, затрудняющие использование факторной модели Дюпона.

Во-первых, при выборе результирующего показателя модели в качестве критерия стратегического развития следует учитывать разрыв интересов собственников предприятия- и управленческого персонала. Собственники заинтересованы в росте капитализации предприятия, управленческий персонал - в увеличении собственных доходов, однако, действуя в интересах собственников, менеджеры могут манипулировать различными способами фомирования бухгалтерской прибыли. Таким образом, высокая норма заявленной прибыли, дающая сигнал фондовому рынку на повышение курсовой стоимости акций, может быть не столько результатом эффективной деятельности предприятия, сколько последствием искажения отчета о прибылях и убытках.

Во-вторых, использование показателя нонрмы прибыли в качестве обобщающего критерия является не совсем корректным. Безусловно, процесс инвестирования должен способствовать достижению целей, поставленных акционерами, поскольку принято считать, что показатель рентабельности собственно капитала отвечает интересам собственников предприятия. Но все же эффективное функционирование на рынке и высокая конкурентоспособность предприятия характеризуются не столько величиной учетной прибыли, сколько объемом реальной денежной наличности, необходимой для своевременной компенсации соответствующих издержек. Не только в ходе осуществления различного рода капиталовложений, но и в оценке степени эффективности хозяйственной деятельности важнейшее место занимает уровень конкурентоспособности предприятия, в частности, его потенциальные возможности перехода в новые сферы деятельности и построение "барьеров" к вхождению в отрасль новых конкурентных фирм. Именно через достижение соответствующих рыночных преимуществ предприятие может в определенной мере обезопасить себя от неблагоприятного воздействия конкурентов.

В стратегическом анализе предлагается использовать более уместный показатель чистого денежного потока (ЧДП). Так, Л. Т. Гиляровская и Д. А. Ендовицкий рекомендуют осуществлять анализ денежного потока с использованием факторной модели, комплексное исследование которой помогает оптимизировать решения в области стратегического инвестиционного планирования, сбалансированно сочетать интересы собственников (акционеров) и управленческого персонала компании [24. С. 201].

Чистый денежный поток рекомендуется рассчитывать по следующей упрощенной формуле:

Изучение влияния факторов на показатель недисконтированного денежного потока предлагается проводить с использованием следующей модели:

Использование данной факторной модели в стратегическом анализе позволяет максимизировать величину чистого денежного потока различными способами.

Во-первых, оценке подвергаются основные элементы производственного потенциала предприятия и регулируется величина списочного состава персонала предприятия (дополнительно анализируется плановое задание по достижению требуемого квалификационного и профессионального уровня персонала), обеспеченность производства современной технической базой (планируется технологически необходимый уровень фондовооруженности) и степень эффективности использования оборотных средств (показатель оборачиваемости активов).

Во-вторых, устанавливается приемлемое значение нормы прибыли (исходя из среднеотраслевого уровня) и оптимизируется общая направленность капиталовложений. Полученные результаты могут быть использованы при разработке инвестиционной политики предприятия.

В-третьих, прогнозируется качество прибыли предприятия как обеспеченность чистой прибыли денежными средствами. Планируются изменения в учетной политике способов начисления амортизации, формирования резервов, а также прорабатываются возможности получения отсрочек по оплате счетов поставщикам и ускорения поступлений от потребителей.

Пример 2.3. При изучении альтернативных планов развития предприятия получена исходная информация, необходимая для анализа зависимости чистого денежного потока от факторов, представленная в табл. 2.4.

С помощью факторного анализа определить, за счет каких качественных факторов может произойти увеличение объемов чистого денежного потока.

В начале исследования определены два варианта инвестирования в производство новой продукции. Согласно первому из них основной объем финансирования приходится на покрытие требуемого прироста оборотных средств, остальная сумма инвестируется в модернизацию устаревшего оборудования. По альтернативному плану предприятие приобретает и устанавливает новую технологическую линию, за счет чего обеспечиваются экономия в расходе сырья и снижение потребности в трудовых ресурсах.

Данные табл. 2.4 свидетельствуют о том, что за счет увеличения объема инвестиций в основные фонды на 796,0 тыс. руб. может произойти увеличение выручки от продаж и чистого денежного потока соответственно на 1704,7 и 95,8 тыс. руб. Снижение рентабельности продаж (на 2,59%) при неизменности цены единицы продукции - свидетельство того, что рост технической базы увеличивает постоянные расходы предприятия, а повышение оборачиваемости активов (на 4,67 тыс. руб.) и фондовооруженности производства (на 4,43 тыс. руб.) окажут положительное влияние на величину денежного потока.

Таблица 2.4.

Поиск по сайту: