|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Налоги и сборы, включаемые в себестоимость реализованной продукции

| № п/п | Наименование налога (сбора) | Законодательная база |

| Транспортный налог | Налоговый кодекс РФ, гл. 28 | |

| Акцизы <1> | Налоговый кодекс РФ, гл. 22 | |

| Единый социальный налог | Налоговый кодекс РФ, гл. 24 | |

| Земельный налог | Закон РФ «Оплате за землю» Федерального закона от 30.12.2001 г. № 194-ФЗ) | |

| Налог на добычу полезных ископаемых | Налоговый кодекс РФ, гл. 26 | |

| Плата за пользование водными объектами | Федеральный закон «О плате за пользование водными объектами» от 15 апреля 1998 года (в ред. Федерального закона от 24.12.2002 г. № 176-ФЗ) | |

| Плата за лесные ресурсы; в соответствии с Федеральным законом от 31.03.1995 г. №39-Ф3 с 01.04.1995 г. отменены отчисления (сбор) на воспроизводство, охрану и защиту лесов | Лесной кодекс РФ (в ред. Федерального закона от 24.12.2002 г. № 176-ФЗ) | |

| Сборы за выдачу лицензий и право на производство и оборот этилового спирта, спиртосодержащей и алкогольной продукции | Федеральный закон «О сборах за выдачу лицензий и право на производство и оборот этилового спирта, спиртосодержащей и алкогольной продукции» от 08.01.1998 г. № 5-ФЗ | |

| Платежи за загрязнение окружающей среды <2>, <3> | Порядок определения платы и ее предельных размеров за загрязнение окружающей природной среды, размещение отходов, другие виды вредного воздействия (утв. постановлением Правительства РФ от 28.08.1992 г. №632). Инструктивно-методические указания по взиманию платы за загрязнение окружающей природной среды (утв. Минприроды РФ от 26.01.1993 г.) | |

| Импортная таможенная пошлина | Закон РФ «О таможенном тарифе» (в ред. Федерального закона от 24.12.2002 г. № 176-ФЗ) | |

| Государственная пошлина <4> | Закон РФ «О государственной пошлине» (в ред. Федерального закона от 21.03.2002 г. № 31-ФЗ) |

<1> При использовании подакцизной продукции для собственных нужд в основном производстве.

<2> Платежи за загрязнение окружающей среды сверх норм налогооблагаемую прибыль предприятия не уменьшают (ст. 270 НК РФ).

<3> Отсутствует в перечне налогов и сборов Закону РФ "Об основах налоговой системы" (в ред. от 11 ноября 2003 г. № 139-ФЗ с изменениями, внесенными постановлениями Конституционного Суда РФ от 12 октября 1998 г. № 24-П, от 15 июля 1999 г. № 11-П, от 30 января 2001 г. № 2-П).

<4> Если уплата государственной пошлины связана с текущей деятельностью предприятия.

Таблица 3.4

Налоги и сборы, относимые на операционные расходы (начисляемые по дебету счета "Прочие доходы и расходы")

| № п/п | Наименование налога (сбора) | Законодательная база |

| Целевые сборы с граждан и предприятий, учреждений, организаций независимо от их организационно-правовых форм на содержание милиции, на благоустройство территорий, на нужды образования и другие цели | Закон РФ «Об основах налоговой системы», Официальные материалы по местным налогам и сборам | |

| Налог на рекламу | Закон РФ «Об основах налоговой системы», Официальные материалы по местным налогам и сборам | |

| Налог на имущество организаций | Налоговый кодекс РФ, гл. 30 <1> Закон РФ «О налоге на имущество предприятий» (в ред. Федерального закона от 06.06.2003 № 65-ФЗ) <2> | |

| Налог на операции с ценными бумагами; | Закон РФ «О налоге на операции с ценными бумагами» (в ред. Федерального закона от 30.05.2001 № 69-ФЗ) | |

| Государственная пошлина <3> | Закон РФ «О государственной пошлине» (в ред. Федерального закона от 21.03.2002 № 31-ФЗ) | |

| Сбор за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний | Закон РФ «О сборе за использование наименований «РОССИЯ»,«Российская Федерация» и образованных на их основе слов и словосочетаний» (в ред. Федерального закона от 28.04.1997 № 71-ФЗ) |

<1> Вступил в силу с 1 января 2004 г.

<2>Утратил силу с 1 января 2004 г.

<3> Если уплата государственной пошлины связана с участием предприятия в судебных разбирательствах.

3.4. Калькулирование себестоимости продукции

Калькулирование себестоимости представляет способ выделения и накопления затрат, понесенных для создания продукта, на определенных калькуляционных счетах с целью определения производственной и полной себестоимости отдельных видов продукции и всего товарного выпуска.

В качестве объекта калькулирования выступают отдельные виды продукции, работ, услуг, продукция подразделений основного и вспомогательного производства, продукция разной степени готовности и вся товарная продукция предприятия. Главной задачей калькулирования является определение плановой себестоимости отдельных видов изделий по статьям расходов. На основе себестоимости отдельных изделий устанавливается плановая себестоимость всего товарного выпуска предприятия (объединения) на год с поквартальной и месячной разбивкой затрат. Плановые калькуляции используются для установления оптовых цен, разработки мероприятий по снижению себестоимости продукции.

На предприятиях составляются плановые и отчетные калькуляции. Плановые калькуляции разрабатываются по планируемым на период затратам, тогда как отчетные калькуляции составляются на основе фактических затрат на производство и реализацию продукции (табл. 3.3). В качестве калькуляционных единиц в практике планирования и учета затрат используются физические единицы измерения производственной программы предприятия (штуки, тонны, метры и т. п.).

На важнейшие виды продукции составляются развернутые калькуляции, в которых расшифровываются затраты на сырье, материалы, покупные полуфабрикаты, комплектующие изделия, оплату труда и др. В случаях, когда отдельные изделия изготавливаются в различных модификациях, калькуляции составляются, как правило, на каждую модификацию. При широкой номенклатуре выпускаемой продукции калькуляции могут составляться на группу однородных изделий с последующим исчислением с помощью экономически обоснованных методов себестоимости отдельных видов (типосорторазмеров) продукции, входящих в соответствующую группу.

Составление отчетной (фактической) калькуляции себестоимости продукции имеет цель выявить действительную величину затрат на производство продукции за соответствующий период времени. Отчетная себестоимость калькулируется на основе учета фактических затрат на производство, осуществляемого по первичным бухгалтерским документам. На основе отчетных калькуляций выявляются отклонения фактических затрат от плановых норм (экономия, перерасход).

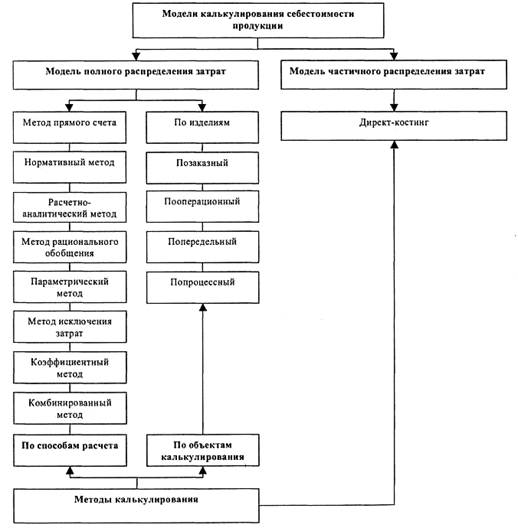

Исходя из характера продукции, технологии и организации производства, а также способов отнесения затрат (издержек) к определенному объекту калькуляции, применяются различные модели и методы калькулирования себестоимости. В настоящее время общепринятой классификации методов калькулирования не существует. В международной практике учета чаще всего принято выделять такие критерии их обособления, как полнота включения затрат, в соответствии с чем модно выделить две основные модели калькулирования себестоимости продукции:

1) модель полного распределения затрат (absortion costing);

2) модель частичного распределения затрат (direct costing).

Модель полного распределения затрат служит для целей производственного учета, тогда как модель частичного распределения затрат предназначена главным образом для целей управленческого учета на предприятии.

В рамках перечисленных моделей калькулирования себестоимости целесообразно классифицировать методы калькулирования в зависимости от определяющих признаков (рис. 3.2).

Рис. 3.2. Классификация методов калькулирования себестоимости продукции

Способ калькулирования или комбинация способов калькулирования определяется в зависимости от выбранного пообъектного метода калькулирования. Общая схема калькулирования себестоимости должна предполагать определение целей и задач калькулирования и на их основе выбора соответствующей модели. При этом следует заметить, что в условиях рыночной экономики представляется целесообразным использование на предприятии обеих моделей калькулирования, так как, отвечая различным локальным целям и задачам, стоящим перед предприятием, в целом они направлены на решение глобальной цели предприятия - получение прибыли.

Одним из основных методов калькулирования является составление калькуляции по изделиям. Объектом учета и калькулирования является единица продукции. При этом методе калькулирования возможно использования всех способов составления калькуляций. Применение того или иного способа зависит от вида производимой продукции, особенностей технологического процесса и перерабатываемого сырья.

3.4.1. Калькулирование полной себестоимости продукции

Традиционным методом калькулирования на отечественных предприятиях является метод полной стоимости, который в международной учетной практике принято называть эмпирическим. Суть его заключается в том, что прямые затраты непосредственно относят на себестоимость, а косвенные - пропорционально выбранной базе распределения, которая при свободе выбора определяется, как правило, опытным путем.

Методы учета полной стоимости позволяют исчислять величину себестоимости, которая способствует правильному стратегическому выбору ценовой политики и оценке конкурентоспособности предприятия в своей отрасли, дает возможность более объективно анализировать рентабельность и степень доходности продаж определенных видов продукции, работ, услуг. Методы измерения полной стоимости основаны на применении ряда способов исчисления всех затрат предприятия, имевших место в течение отчетного периода. К ним относятся метод центров анализа, или однородных секций, метод рационального обобщения издержек, метод нормативного распределения постоянных затрат.

Выделим основные методы расчета себестоимости, используемые при калькуляции полной себестоимости.

1.1. Метод прямого счета предполагает определение себестоимости единицы продукции путем деления общей суммы издержек на количество выработанной продукции. Этот метод применяется в основном на предприятиях, производящих однородную продукцию. В западной практике этот метод имеет название "калькуляция удельных издержек" (average cost calculation).

Сфера применения этого способа ограничена, так как число предприятий, производящих продукцию одного вида весьма незначительно. Чаще на практике применяется его модификация - расчетно-аналитический способ калькулирования,

1.2. Расчетно-аналитический метод калькулирования себестоимости предполагает определение прямых затрат на единицу продукции на основе норм расхода, а косвенных затрат - пропорционально признаку, установленному в отрасли. К таким признакам относятся следующие:

- количество основного производственного материала — используется, главным образом, в материалоемких отраслях;

- стоимость основного производственного материала — применяется в отраслях, где производство требует применения дорогостоящих сырьевых ресурсов;

- прямые затраты рабочего времени - используется в трудоемких отраслях;

- основная заработная плата производственных рабочих;

- машиночасы работы оборудования - применяется в фондоемких отраслях.

В зарубежной практике принято распределять косвенные затраты на следующие группы:

- накладные затраты на материал (МН), например, затраты на содержание складских площадей, заработную плату работникам склада и отдела закупок;

- производственные накладные затраты (ПН), например, зарплата персоналу планового и конструкторского отдела, амортизация оборудования и зданий, затраты на отопление помещений цехов;

- административные накладные затраты (АН), например, заработная плата руководства предприятия;

- торговые накладные затраты (ТН), например, затраты на рекламу, заработная плата работников отдела сбыта.

АН и ТН, как правило, объединяются и называются общефирменными накладными затратами (ОФН).

При распределении этих затрат предприятия придерживаются следующего основного правила: база надбавки должна отражать меру потребления косвенных издержек определенным продуктом.

В соответствии с этим правилом в качестве основы распределения накладных затрат используются следующие критерии:

1.2.1. При распределении накладных затрат на материал:

- количество основного производственного материала - используется для материалоемкой продукции, требующей больших сырьевых затрат в единицах веса или объема. Например, критерий может быть применен для предприятий хлебопекарной промышленности;

- стоимость основного производственного материала - применяется для продукции, при изготовлении которой используется дорогостоящее сырье.

Например, может использоваться в ювелирной промышленности.

1.2.2. При распределении производственных накладных расходов:

- прямые затраты рабочего времени - используется для трудоемких изделий.

- прямые затраты труда - применяются для изделий с высокой долей заработной платы в затратах.

- машинное время - используется для изделий, требующих значительных затрат времени работы оборудования.

1.2.3. При распределении общефирменных накладных расходов:

- производственная себестоимость продукции;

- объем реализации продукции.

При распределении накладных затрат учитывается следующая особенность: МН и ПН распределяются на объем произведенной продукции, так как появляются в основном в связи с производственной деятельностью, ОФН распределяются на объем реализованной продукции, так как возникают, главным образом, в связи с процессом реализации.

В качестве другого варианта распределения косвенных издержек используется так называемая ABC-калькуляция (activity-based costing), основанная на связи этих издержек с производственной и организационной структурой предприятия. Сущность калькулирования по методу центров ответственности (анализа) заключается в том, что прямые затраты включаются в себестоимость напрямую, а косвенные - через распределение между центрами анализа (рис. 3.3).

Центр затрат (анализа), или однородная секция - это подразделение предприятия, где затраты сгруппированы предварительно до их включения в себестоимость соответствующих изделий, при условии невозможности их непосредственного отнесения на эти изделия. В более широком смысле центр анализа можно отождествить с центром ответственности.

Чтобы секции могли быть признаны однородными, их деятельность должна измеряться единой единицей работы, которая, во-первых, характеризует деятельность секции, и следовательно, изменяется пропорционально затратам соответствующего подразделения, а во-вторых, позволяет распределять затраты секции.

Однородные секции подразделяются на основные и вспомогательные. В основных секциях (центрах) затраты могут быть прямо включены в себестоимость, это снабженческие, производственные, сбытовые подразделения, отдел рекламы и др. К вспомогательным секциям (центрам) относятся транспортные, энергетические, ремонтные подразделения, административные и финансовые службы.

Калькулирование по методу центров анализа включает четыре основных этапа:

1) отнесение прямых затрат на себестоимость изделий;

2) включение косвенных затрат в себестоимость или распределение их между центрами;

3) списание затрат вспомогательных центров на основные с использованием соответствующих баз распределения;

4) определение косвенных затрат основных подразделений. С этой целью в учете отражают: количество единиц работы однородной секции; себестоимость единицы работы однородной секции; количество единиц работы секции, относящихся к проданной (произведенной) продукции каждого типа; сумму косвенных затрат данной секции, включаемую в себестоимость конечной продукции.

Косвенные затраты по секциям распределяются пропорционально соответствующим базам распределения. Чаще всего в промышленных компаниях используют следующие варианты распределения:

- административные затраты - исходя из коэффициентов, при помощи которых учитывается численность персонала в основных и вспомогательных производствах и подразделениях;

- затраты ремонтного производства - в зависимости от учетного времени, затраченного на выполненные работы по основным секциям;

- затраты отдела снабжения - пропорционально удельному весу потребленных сырья и материалов;

- затраты на содержание и эксплуатацию оборудования основных производств - пропорционально числу машиночасов или времени труда основных рабочих;

- затраты отдела сбыта - пропорционально объему реализации.

Данный метод калькулирования полной стоимости способствует решению следующих задач:

- достижению наибольшей точности калькулирования при помощи более совершенных способов распределения косвенных затрат;

- обеспечению контроля за прямыми и косвенными затратами;

- использованию большой гаммы баз распределения косвенных затрат в зависимости от условий деятельности центров анализа;

- анализу результатов деятельности центров ответственности и организации на этой основе контроля эффективности управления.

Рассмотрим применение данного метода калькулирования на конкретном примере.

Пример 3.1. Предприятие розничной торговли реализует два вида товаров А и Б. Распределение накладных затрат осуществляется пропорционально оптовым закупочным ценам на эти товары. За текущий месяц накладные затраты (арендная плата, заработная плата персонала и т. д.) составили 2340 тыс. руб. Объем реализации: товар А - 1000 ед., товар Б - 1000 ед. Оптовые закупочные цены: А - 2 тыс. руб., Б - 0,9 тыс. руб.

Накладные затраты на единицу товара: по товару А - 2 х 0,8 = = 1,6 тыс. руб., по товару Б - 0,9 х 0,8 = 0,72 тыс. руб.

Расчеты позволяют составить калькуляцию продукции и определить величину прибыли (табл. 3.6).

Таблица 3.6

| Наименование показателя | Товар А | Товар Б |

| 1. Прямые затраты | 0,9 | |

| 2. Накладные расходы | 1,6 | 0,72 |

| 3. Себестоимость | 3,6 | 1,62 |

| 4. Цена реализации | 3,7 | 2,3 |

| 5. Прибыль | + 0,10 | + 0,68 |

Можно сделать вывод, что товар Б более рентабелен и ассортиментная политика должна быть направлена на увеличение его закупки и реализации. Однако при составлении калькуляции не был учтен срок оборачиваемости товарных запасов - один из важнейших показателей для торговых предприятий. По товару А в рассматриваемый период он составлял 12 дней, по товару Б - 18 дней.

При распределении накладных затрат пропорционально обороту товарных запасов ставка накладных затрат составит:

Накладные затраты на единицу товара: по изделию А - 12 х 0,077 = 0,93 тыс. руб., по изделию Б - 18 х 0,077 = 1,39 тыс. руб.

Как и в предыдущем случае составим калькуляцию продукции и определим величину прибыли (табл. 3.7).

Таблица 3.7

| Наименование показателя | Товар А | Товар Б |

| 1. Прямые затраты | 0,9 | |

| 2. Накладные расходы | 0,93 | 1,39 |

| 3. Себестоимость | 2,93 | 2,29 |

| 4. Цена реализации | 3,7 | 2,3 |

| 5. Прибыль | +0,77 | +0,01 |

Как следует из расчета, рентабельность иная, таким образом предприятию следует переориентироваться на расширение закупки и реализации товара А.

Приведенный пример иллюстрирует важность определения основного фактора, влияющего на величину расходов. Это положение необходимо учитывать при установлении причинно-следственных связей между доходами и расходами по отдельным видам продукции и, следовательно, при планировании ассортимента (номенклатуры).

Пример 3.2. Предприятие выпускает два вида продукции -X и Y, каждый из которых должен в процессе производства пройти через отделы обработки и упаковки. В отношении этих отделов имеется следующая информация.

Таблица 3.8

| Наименование показателя | Обработка | Упаковка |

| Суммарные накладные расходы, тыс. руб. | ||

| Удельные трудозатраты, час./изд. | ||

| Продукт X | - | |

| Продукт Y | - | |

| Стоимость упаковочного материала в расчете на изделие, тыс. руб.: | ||

| Продукт X | - | |

| Продукт Y | - |

Продукты X и Y производятся в количестве 20 000 тыс. ед. каждый. Произвести расчет ставок распределения накладных затрат для X и Y для каждого центра затрат, если в первом случае основой для их распределения являются трудозатраты, а во втором - стоимость упаковочных материалов.

Решение. Центр затрат № 1 (отдел обработки). Суммарные трудозатраты составляют 1000 часов (200 х 2 + 200 х 3). Если затраты труда используются в качестве базы (основы) для распределения накладных расходов, то на каждый час работы приходится ОД тыс. руб. накладных затрат (10 000 тыс. руб., деленные на 100000 часов). Тогда ставка распределения накладных затрат для каждой единицы X и Y: X = 0,20 тыс. руб. на изделие (2 часа по 0,1 тыс. руб.), Y = 0,3 тыс. руб. на изделие (3 часа по 0,1 тыс. руб.)

Центр затрат № 2 (отдел упаковки). Общая стоимость используемых упаковочных материалов равна 680 000 тыс. руб. (200 х х 20 000 + 200 х 14 000). Если в качестве основы для распределения затрат используются материалы, тогда на каждую 1 тыс. руб. материалов, применяемых в процессе производства, приходится 0,025 тыс. руб. накладных затрат (17 000 тыс. руб., деленные на 680 000 тыс. руб.).

Таким образом, ставка распределения накладных затрат для каждой единицы X и Y равна: X = 0,50 тыс. руб. на изделие (20 тыс. руб. материала х 0,025 тыс. руб.), Y = 0,35 тыс. руб. на изделие (14 тыс. руб. материала х 0,025 тыс. руб.).

Пример 3.3. На предприятии организован аналитический учет с выделением центров анализа и подсчетом полной себестоимости в конце каждого месяца. Предприятие производит и продает два основных продукта: изделия А и Б. В конце отчетного периода определяются результаты для каждого продукта. На предприятии выделено пять центров анализа:

- два основных производственных центра: участок 1 и участок 2 ЩЗр Ц32);

- два вспомогательных центра: администрация (Ц33) и энергоучасток Щ34);

- один основной коммерческий центр (Ц35).

Принцип распределения косвенных затрат: первоначально все косвенные затраты распределяются по пяти центрам анализа на основании учетных данных. Вторичное распределение между второстепенными центрами осуществляется по следующей схеме:

- затраты администрации (Ц33) - по 1/4 между четырьмя другими центрами;

- затраты энергоучастка (Ц33) - между двумя основными производственными участками в зависимости от реально потребленных киловатт-часов (3 к 1 соответственно для Ц3: и Ц32).

В качестве рабочих единиц - для ЦЗг выбраны машинное время работы (маш. /час), дляЦ32 - время работы рабочих (раб./час), для коммерческого центра (Ц35) - объем продаж. Необходимо определить полную себестоимость изделия по методу центров анализа Экономические показатели предприятия для калькулирования полной стоимости в отчетном периоде представлены в табл. 3.9.

Таблица 3.9

| Наименование показателя | Изделие | |

| А | Б | |

| 1. Потребленное сырье (всего), руб. | 200 000 | 400 000 |

| 2. Прямые трудозатраты (всего), руб. | 150 000 | 50 000 |

| 3. Фактические маш./час ЦЗ1, руб./ед. | 2 250 | |

| 4. Фактические маш./час Ц32, руб./ед. | 3 500 | |

| 5. Количество произведенных единиц | 5 000 | |

| 6. Количество проданных единиц | 3 500 | |

| 7. Отпускная цена единицы изделия, руб. | 1 900 |

Для упрощения решения задачи будем считать, что на начало и конец месяца отсутствовали складские запасы готовой продукции и незавершенного производства. Расчет себестоимости проведем поэтапно:

I. Расчет величины прямых затрат (сырье + трудозатраты) по изделиям.

А: 2 000 000: 1000 + 150 000: 1000 = 200 + 150 = 350 руб.;

Б: 400 000: 5000 + 50 000: 5000 = 80 + 10 = 90 руб.

II. Расчет косвенных затрат по элементам и распределение их между центрами (руб.).

Таблица 3.10

| Косвенные затраты, всего | Администрация ЦЗз | Энергоучасток Ц34 | Производственный участок ЦЗ, | Производственный участок Ц32 | Коммерческий центр Ц35 |

| 1 300 000 | 400 000 | 100 000 | 400 000 | 300 000 | 100 000 |

III. Распределение косвенных затрат вспомогательных центров затрат между основными (руб.) (см. табл. 3.11).

Таблица 3. 11

| Распределение косвенных затрат | Администрация ЦЗз | Энергоучасток Ц34 | Производственный участок ЦЗ1 | Производственный участок ЦЗ2 | Коммерческий центр ЦЗ5 |

| - | 400 000 | 100 000 | 400 000 | 300 000 | 100 000 |

| ЦЗз | (400 000) | 100 000 | 100 000 | 100 000 | 100 000 |

| ЦЗ4 | (200 000) | 150 000 | 50 000 | ||

| Итого | 650 000 | 450 000 | 200 000 |

IV. Определение по основным центрам анализа косвенных затрат в расчете на 1 рабочую единицу.

Таблица 3.12

| Центр ответственности | Администрация ЦЗз | Энергоучасток ЦЗ4 | Производственный участок Ц31 | Производственный участок Ц32 | Коммерческий центр Ц35 |

| 1. Косвенные расходы, руб. | 650 000 | 450 000 | 200 000 | ||

| 2. Рабочие единицы | маш./час | раб./час | руб. | ||

| 3. Количество рабочих единиц | 3 250 | 4 500 | 2 000 000 | ||

| 4. Стоимость рабочей единицы, руб. (стр. 1: стр. 3) | 0,1 |

V. Расчет полной себестоимости товарной продукции.

А: Сп = 350 + (200 х 1000: 1000) + (100 х 3500: 1000) + (0,1 х 1900) = 1090 руб.;

Б: Сп = 90 + (200 х 2250: 5000) +. (100 х 1000 х 5000) + (ОД х 300) =230 руб.

Метод центров анализа имеет много модификаций, но на практике наиболее часто затраты распределяются при помощи системы коэффициентов, которая периодически меняется и уточняется.

1.3. Нормативный метод калькулирования используется для контроля за выполнением заданий по снижению себестоимости продукции. Он предусматривает создание системы прогрессивных норм и нормативов и на ее основе калькуляции нормативной себестоимости. Этот метод обеспечивает выявление и учет затрат, связанных с отклонениями от действующих норм и нормативов, исчисление фактической себестоимости продукции (работ) на основе предварительно составленных калькуляций нормативной себестоимости. Данный метод целесообразно применять на предприятиях с массовым и крупносерийным характером производства (машиностроение и металлообработка, трикотажная, обувная, швейная, мебельная, шинная и другие отрасли промышленности).

Сущность его заключается в следующем: отдельные виды затрат на производство учитывают по текущим нормам, предусмотренным нормативными калькуляциями; обособленно ведут оперативный учет отклонений фактических затрат от текущих норм с указанием места возникновения отклонений, причин и виновников их образования; учитывают изменения, вносимые в текущие нормы затрат в результате внедрения организационно-технических мероприятий, и определяют влияние этих изменений на себестоимость продукции. Фактическая себестоимость продукции определяется алгебраическим сложением суммы затрат по текущим нормам, величины отклонений от норм и величины изменений норм:

Фактическую себестоимость изделия можно установить двумя способами. Если объектом учета производственных затрат являются отдельные виды продукции, то и отклонения от норм, а также их изменения можно отнести на эти виды продукции прямым путем. Фактическую себестоимость этих видов продукции определяют способом прямого расчета по приведенной формуле.

Если субъектом счета производственных затрат являются группы однородных видов продукции, то фактическую себестоимость каждого вида продукции устанавливают распределением отклонений от норм и изменений норм пропорционально нормативным затратам на производство отдельных видов продукции.

Применение нормативного метода учета затрат на производство и калькулирование себестоимости продукции требует разработки нормативных калькуляций на основе норм основных затрат, действующих на начало месяца, и квартальных смет затрат по обслуживанию производства и управлению. На предприятиях, отличающихся относительной стабильностью технологических процессов, нормы затрат изменяются редко, поэтому плановая себестоимость отличается от нормативной незначительно. На этих предприятиях вместо нормативных калькуляций можно использовать плановые.

Отклонения фактических затрат от установленных норм по отдельным затратам определяют методом документирования или инвентарным методом.

Текущий учет затрат по нормам и отклонений от них ведут, как правило, только по прямым затратам (сырье и материалы, заработная плата). Отклонения по косвенным затратам распределяют между видами продукции по истечении месяца. Аналитический учет затрат на производство продукции осуществляют в карточках или особого рода оборотных ведомостях, составляемых по отдельным видам или группам продукции.

Пример 3.4. Из информации о калькуляции затрат предприятия следует, что прямые затраты на производство единственного продукта составляют 8 тыс. руб. на изделие. Постоянные затраты за год ожидаются в размере 70 000 тыс. руб. При помощи метода калькуляции с полным распределением затрат подготовьте отчет о прибылях и убытках для этого предприятия, если ожидаемый объем за период планировался на уровне 35 000 изделий, однако фактический объем оказался намного меньше, составив 20 000 изделий. Товарный запас в начале отчетного периода отсутствовал.

Было реализовано только 15 000 изделий из 20 000 произведенных. Продажная цена составляет 12 тыс. руб. за изделие.

Решение. Предварительно определенная ставка распределения накладных затрат 70 000: 35 000 = 2,0 тыс. руб. на изделие. Отчет о прибылях и убытках, подготовленный по методу калькуляции с полным распределением затрат, представлен в табл. 3.13.

Таблица 3.13

Поиск по сайту: