|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

ОСНОВНЫЕ МЕТОДЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

Коммерческая деятельность, обеспечение развития бизнеса требуют постоянного контроля за эффективностью инвестиций. При оценке эффективности инвестиционных проектов необходимо решать следующие основные задачи:

— оценка реализуемости проекта, т. е. проверка удовлетворения всем реально существующим ограничениям технического, экологического, финансового и другого характера;

— оценка потенциальной целесообразности реализации проекта, его абсолютной эффективности, т. е. проверка условия, согласно которому совокупные результаты по проекту не менее ценны, чем требуемые затраты всех видов;

— оценка сравнительной эффективности проекта, т. е. оценка преимуществ рассматриваемого проекта по сравнению с альтернативными.

Оценка эффективности инвестиционных проектов состоит из нескольких этапов.

На первом этапе проводится сравнение рентабельности инвестиционного проекта со средним процентом банковского кредита. Цель такого сравнения — поиск альтернативных, более выгодных направлений вложения капитала. Если расчетная рентабельность инвестиционного проекта ниже среднего процента банковского кредита, то проект должен быть отклонен, поскольку выгоднее просто положить деньги в банк под процент.

На втором этапе проводится сравнение рентабельности инвестиционного проекта со средним темпом инфляции в стране. Цель такого сравнения -минимизация потерь денежных средств от инфляции. Если темпы инфляции выше рентабельности проекта, то капитал фирмы с течением времени обесценится и не будет воспроизведен.

На третьем этапе проекты сравниваются по объему требуемых инвестиций. Цель такого сравнения — минимизация потребности в кредитах, выбор менее капиталоемкого варианта проекта.

На четвертом этапе проводится оценка проектов по выбранным критериям эффективности с целью выбора варианта, удовлетворяющего по критерию эффективности.

Финансовый анализ 545

На пятом этапе оценивается стабильность ежегодных (квартальных) поступлений от реализации проекта. Критерий оценки на этом этапе неоднозначен. Инвестора может интересовать как равномерно распределенный по годам процесс отдачи по проекту, так и ускоренный (замедленный) процесс получения доходов от инвестиций к началу или к концу периода отдачи.

Обязательные условия оценки эффективности инвестиций:

1. Оценка возврата инвестируемого капитала на основе показателя денежного потока, формируемого за счет сумм чистой прибыли и амортизационных отчислений в процессе эксплуатации проекта. Показатель денежного потока может приниматься дифференцированным по годам эксплуатации инвестиционного проекта, или как среднегодовой.

2. Приведение к настоящей стоимости инвестируемого капитала и суммы денежного потока. На первый взгляд кажется, что инвестируемые средства всегда выражены в настоящей стоимости, в связи с тем, что они значительно предшествуют по срокам возврата денежному потоку. В действительности процесс инвестирования в большинстве случаев идет не одномоментно, а проходит ряд этапов (в соответствии с инвестиционным бизнес-планом). Поэтому, за исключением первого этапа, все последующие суммы вложений должны приводиться к настоящей стоимости (дифференцированно по каждому этапу инвестирования). Точно так же должна приводиться к настоящей стоимости и сумма денежного потока (по отдельным этапам его формирования).

3. Выбор дифференцированной ставки процента (дисконтной ставки) в про

цессе пересчета денежного потока для различных инвестиционных проектов.

Размер дохода от инвестиций (денежный поток) формируется с учетом сле

дующих четырех факторов:

— средней реальной депозитной ставки;

— темпа инфляции (или премии за инфляцию);

— премии за риск;

— премии за низкую ликвидность.

Поэтому при сравнении двух инвестиционных проектов с различным уровнем риска применяются при дисконтировании различные ставки процента (более высокая ставка процента должна быть использована по проекту с более высоким уровнем риска). Аналогично при сравнении двух инвестиционных проектов с различными общими периодами инвестирования (ликвидностью инвестиций) более высокая ставка процента должна применяться по проекту с большей продолжительностью реализации.

При расчете различных показателей эффективности инвестиций в качестве ставки процента, выбираемой для дисконтирования, могут быть использованы:

— доходность вложения, доступного для инвестора для размещения им свободных денежных средств (средняя депозитная или кредитная ставка);

— стоимость капитала предприятия;

— уровень доходности акций, если компания осуществляет свою деятельность полностью за счет собственного капитала;

546 Финансовый анализ

546 Финансовый анализ

— средневзвешенная стоимость капитала (WACC), если компания использует и собственный, и заемный капитал;

— альтернативная норма доходности по другим возможным видам инвестиций.

4. Вариация используемой ставки процента для дисконтирования в зависимости от целей оценки. При расчете различных показателей эффективности инвестиций в качестве ставки процента, выбираемой для дисконтирования, используются, главным образом:

— средняя депозитная или кредитная ставка;

— индивидуальная норма доходности инвестиций с учетом уровней инфляции, риска и ликвидности инвестиций;

— альтернативная норма доходности по другим возможным видам инвестиций;

— норма доходности по текущей хозяйственной деятельности.

Методы, используемые в анализе инвестиционной деятельности, принято

подразделять на две группы, основанные: а) на дисконтированных оценках; б) на учетных оценках.

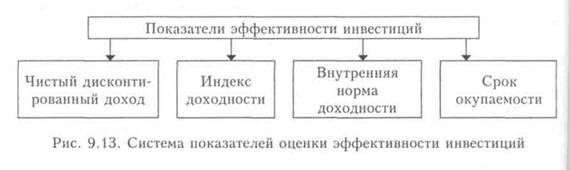

Система показателей оценки эффективности инвестиций приведена на рис. 9.13.

Основными показателями оценки эффективности инвестиционного проекта являются:

— чистый дисконтированный доход (NPV);

— индекс доходности (PI);

— внутренняя норма доходности (IRR, %);

— модифицированная внутренняя ставка доходности (MIRR, %);

— период окупаемости первоначальных затрат (РР);

— период окупаемости первоначальных затрат, рассчитанный с учетом дисконтирования денежных потоков (DPP);

— средневзвешенная (бухгалтерская) ставка рентабельности (ARR).

Различные критерии оценки проектов дают менеджерам разнообразную аналитическую информацию. Обыкновенный и дисконтированный сроки окупаемости дают сведения о степени риска и ликвидности проекта. Чистая

Финансовый анализ 547

Финансовый анализ 547

текущая стоимость показывает величину генерируемого прироста денежного потока и наилучшим образом характеризует отдачу на вложенный капитал. Внутренняя ставка доходности и индекс прибыльности оценивают доходность инвестиций и сигнализируют о «резерве безопасности проекта».

Метод чистой дисконтированной доходности основан на сопоставлении дисконтированной стоимости денежных поступлений, генерируемых предприятием в течение прогнозируемого периода.

Целью данного метода является выявление реального размера прибыли, который может быть получен организацией вследствие реализации данного инвестиционного проекта.

Чистый дисконтированный доход (Profitability Index — PI) количественно определяется несколькими способами:

—текущая стоимость денежных доходов минус текущая стоимость денежных затрат (за исключением затрат на финансирование), дисконтированных с использованием средневзвешенной цены заемного и собственного капитала;

—текущая стоимость денежных притоков к акционерам минус текущая стоимость денежных оттоков от акционеров, дисконтированных по ставке, равной издержкам упущенных возможностей;

—текущая стоимость экономической прибыли, дисконтированной по ставке, равной издержкам упущенных возможностей.

Все три подхода раскрывают экономическую суть чистой текущей стоимости. Показатель чистой приведенной стоимости рассчитывается по формуле:

(9.35)

(9.35)

где CF — дисконтированный поток денежных средств; 1С — первоначальные инвестиции (в нулевой период); t — год расчета;

r — ставка дисконтирования, равная средневзвешенной стоимости капитала (WACC); п — период дисконтирования. Данная модель предполагает наличие условий:

—объем инвестиций принимается как завершенный;

—объем инвестиций принимается в оценке на момент проведения анализа;

— процесс отдачи начинается после завершения инвестиций. В качестве ставки дисконтирования г может использоваться:

— кредитная ставка банка;

— средневзвешенная стоимость капитала;

— альтернативная стоимость капитала;

— внутренняя норма доходности.

Если анализ проводится до начала инвестиций, то размер инвестиционных расходов также должен быть приведен к настоящему моменту. Модель расчета чистого приведенного дохода примет вид:

548 Финансовый анализ

|

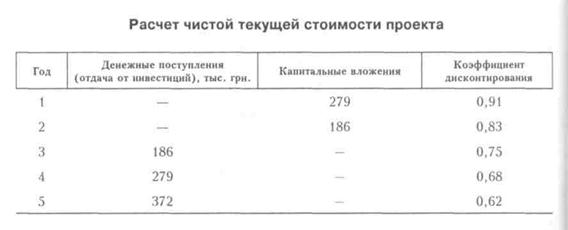

Таблица 9.10

1. Дисконтированный доход

2. Дисконтированная сумма капитальных затрат

3. Чистая приведенная стоимость

NPV= 561,3 - 407,3 = 154,0 тыс. грн. Результаты анализа показывают, что данный проект является эффективным.

Финансовый анализ 549

Финансовый анализ 549

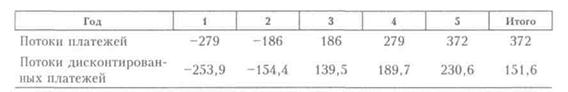

Поступления за каждый период времени могут быть представлены как разность дисконтированных на один момент времени показателей дохода и капитальных вложений (табл. 9.11).

Выбор инвестиционных проектов по критерию чистой текущей стоимости основывается на таких правилах:

— если чистая текущая стоимость положительна (NPV > 0), то финансовое

решение по проекту может быть принято;

— если проекты независимы и имеют положительную чистую текущую

стоимость, то могут быть приняты оба.

Таблица 9.11

Если  то проект является убыточным и должен быть отвергнут.

то проект является убыточным и должен быть отвергнут.

Если  то проект не является ни прибыльным, ни убыточным, т. е.

то проект не является ни прибыльным, ни убыточным, т. е.

с экономической точки зрения безразлично, принимать или нет этот проект;

— если проекты альтернативны, то принимается проект с большей чистой текущей стоимостью.

Логика рассмотренного критерия ясна: даже если чистая текущая стоимость нулевая, то генерируемого проектом денежного потока достаточно для возмещения вложенного капитала; для обеспечения необходимой отдачи (не менее цены капитала фирмы) на вложенный капитал. Если чистая текущая стоимость больше нуля, то проект генерирует прибыль, которая принадлежит акционерам, цена фирмы возрастает.

Итак, критерий NPV позволяет выявить экономическую отдачу от реализации проекта. Например, если изначально единственной целью проекта ставилось получение прибыли, а значение NPV оказалось отрицательным, то проект может быть окончательно отвергнут на этой стадии анализа.

Ключевым моментом при расчете чистой приведенной стоимости, как и при использовании других методов анализа, основанных на дисконтных оценках, является выбор ставки дисконтирования. Ставка дисконтирования выбирается разработчиком самостоятельно. При этом следует учитывать размер безрисковых ставок, прогнозируемый темп инфляции за период, норму вмененных издержек, неопределенность и риск при планировании отдаленных по времени денежных поступлений и др. Обоснование выбора ставки дисконтирования в каждом случае индивидуально и зависит от условий и целей анализа, а также от квалификации аналитика.

Путем дисконтирования денежных потоков аналитик сможет убедиться

550 Финансовый анализ

550 Финансовый анализ

в том, что инвестиции приносят большие денежные доходы, чем лучшие имеющиеся альтернативы. При этом «лучшая» может трактоваться по-разному. В качестве «лучшей» может рассматриваться возможность безрискового размещения капитала или другой инвестиционный проект, приносящий максимальную прибыль.

Любой инвестиционный проект должен быть, по крайней мере, сравнен с возможностью безрискового инвестирования. Безрисковое инвестирование (покупка государственных ценных бумаг или размещение денежных средств на депозите в банке), кроме отсутствия самого риска, сопровождается минимальными трудозатратами, т. е. представляет собой наиболее простой способ инвестирования. Поэтому, если инвестиционный проект приносит прибыль меньшую, чем прибыль при безрисковом размещении аналогичных средств, то он, безусловно, является коммерчески несостоятельным. На практике сравнение с безрисковым инвестированием осуществляется выбором при расчете NPV в качестве ставки дисконтирования безрисковой ставки. В качестве безрисковой принято рассматривать ставку валютного депозита банка.

Потребность в дополнительном финансировании с учетом дисконта — максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности; показывает минимальный дисконтированный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости.

Поиск по сайту: