|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Аналитические методы оценки риска

| Метод | Сущность метода | Преимущества | Недостатки |

Метод дисконтирования

Метод дисконтирования

Ставка дисконтирования корректируется с учетом риска

Простота расчета ставки дисконта на основании текущих рыночных данных.

Использование относительных показателей доходности, а не абсолютных величин дохода

Коэффициент корректировки на риск определяется субъективно

Метод окупаемости затрат

Метод окупаемости затрат

Определение минимально необходимого периода для инвестиции, чтобы была обеспечена ставка доходности

Позволяет получить оценку ликвидности и рискованности проекта

Период окупаемости не учитывает временной фактор

|

Финансовый анализ 647

Финансовый анализ 647

Методом анализа устойчивости определяется изменение основных финансовых показателей при неблагоприятном изменении различных факторов.

Наиболее предпочтительным является метод ситуационного прогнозирования проводимых предприятием финансовых операций, который ориентирован на условия нестабильной экономики, когда жизненный, инфляционный и ценовой уровни изменяются быстрыми темпами. Суть метода состоит в количественно обоснованной оценке степени и уровня риска в реальных условиях экономического кризиса на основе системного анализа совокупности факторов в динамике складывающихся и прогнозируемых ситуаций.

Применение этого метода обеспечивает:

— прогнозирование возможных ситуаций в конкретной сфере деятельности на определенный период;

— ситуационное моделирование динамики деловой и финансовой активности потенциального заемщика в прогнозируемых ситуациях;

— анализ факторов, влияющих на деловую и финансовую состоятельность потенциального заемщика в прогнозируемых ситуациях;

— оценка степени и уровня влияния основных факторов в каждой прогнозируемой ситуации на реализацию проекта клиента, предлагаемого для кредитования;

— оценка степени и уровня риска финансовой операции в каждой из прогнозируемых ситуаций;

— количественная оценка ожидаемых потерь и ущерба в случаях положительного или отрицательного разрешения финансовой операции.

|

|

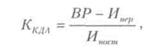

Данный анализ выполняется на основе следующей системы показателей: /. Коэффициент критичности деловой активности:

|

|

650 Финансовый анализ

650 Финансовый анализ

12. Показатель финансовой значимости клиента:

(10.36)

(10.36)

где  — коэффициент финансовой значимости клиента;

— коэффициент финансовой значимости клиента;

Дк - - доход от кредитования клиента;

Дкд — общий доход от кредитной деятельности.

13. Показатель общей ликвидности.

(10.37)

(10.37)

где  — общий коэффициент ликвидности;

— общий коэффициент ликвидности;

О А - оборотные активы, грн.;

ТО — краткосрочные обязательства, грн.

На основе системного анализа деловой, финансовой и профессиональной состоятельности заемщика в складывающихся и прогнозируемых ситуациях определяется степень и уровень риска.

Непосредственно оценка риска производится в два этапа. На первом этапе производится глубокая оценка по ограниченному набору показателей, отмеченных выше. Для каждого показателя в прогнозируемых ситуациях находится интервальная оценка.

Затем на основании интервальной шкалы (табл. 10.10 на с. 651) для каждого показателя определяется оценка степени риска. Если по всем показателям получаем оценки, позволяющие сделать однозначные выводы, то дальнейший анализ не проводится.

Индексация представляет собой способ сохранения реальной величины денежных ресурсов (капитала) и доходности в условиях инфляции. В ее основе лежит использование различных индексов.

В западной экономике применяется метод оценки рисков при вложении средств в ценные бумаги, который называется «модель анализа колебания цен». Он основан на определении степени риска путем сравнения колебания цен на различные виды ценных бумаг или стоимости всего портфеля фондовых ценностей с колебаниями общественного уровня цен на фондовом рынке за определенный период времени. Отношение величины изменения цен на отдельные фондовые инструменты или цены всего портфеля ценных бумаг к величине изменения уровня цен на рынке ценных бумаг за один и тот же период времени (в %) обозначается через соответствующий коэффициент. Чем выше этот показатель, тем больше вероятность получить высокую прибыль на инвестированный капитал, но при этом повышается и степень рискованности вложений в ценные бумаги. Коэффициент нормы прибыль-

Финансовый анализ 651

Финансовый анализ 651

| Таблица 10.10 |

ности от инвестирования конкретного вида ценных бумаг рассчитывается по формуле:

В условиях рыночной экономики можно выделить пять основных областей риска деятельности любой фирмы.

Безрисковая область — при совершении операции фирма ничем не рискует, отсутствуют какие-либо потери, предприятие получает как минимум расчетную прибыль. Теоретически при выполнении проекта прибыль предприятия не ограничена.

Область минимального риска — в результате деятельности фирма рискует частью или всей величиной чистой прибыли.

652 Финансовый анализ

652 Финансовый анализ

Область повышенного риска — фирма рискует тем, что в худшем случае произведет покрытие всех затрат, а в лучшем — получит прибыль намного меньше расчетного уровня. В этой области возможна производственная деятельность за счет краткосрочных кредитов.

Область критического риска — предприятие рискует потерять не только прибыль, но и недополучить предполагаемую выручку, затраты будут возмещать за свой счет. В данном случае, если нет альтернативы, финансовое состояние предприятия становится критическим.

Область катастрофического риска — деятельность предприятия приводит к банкротству, потере инвестиций. Оборотные средства отсутствуют или представляют собой сомнительную задолженность, учредители выходят из общества, курс акций падает, требования кредиторов ужесточаются, возможное банкротство становится реальностью.

Графическая интерпретация областей риска представлена на рис. 10.11.

Таким образом, существующие способы определения вероятности возникновения определенного уровня потерь не совсем равноценны, но так или иначе позволяют произвести приблизительную оценку общего объема финансового риска.

Рис. 10.11. Графическая интерпретация областей риска

Основной недостаток всех этих методов оценки риска заключается в том, что они оперируют конкретными, детерминированными значениями коэффициентов риска. Коэффициенты рассчитываются либо методом экспертных оценок, либо каким-то другим способом. Из рассмотрения исключается случайная составляющая процесса эволюции экономической ситуации на рынке товаров и услуг [40, с. 92 — 100]. Однако игнорирование этой составляющей иногда приводит к неверным результатам. Таким образом, для конкретной оценки риска финансово-хозяйственной деятельности необходимо исследовать не только детерминированное изменение рыночной ситуации, но и ее стохастическое изменение. От детерминированных моделей следует переходить к вероятностным моделям прогнозирования рыночной ситуации.

Финансовый анализ 653

Финансовый анализ 653

Обобщение современной научной мысли по вопросам моделирования риска [12, 22, 50, 69, 82] позволило выделить следующие основные методы (табл. 10.11):

— экспертный анализ;

— вероятностно-статистические методы;

— анализ сценариев;

— метод Монте-Карло;

— факторный анализ.

Таблица 10.11

Поиск по сайту: