|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

ЭКСПРЕСС-АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ ПО ДАННЫМ ФИНАНСОВОЙ ОТЧЕТНОСТИ

Анализ финансового состояния осуществляется в основном по данным финансовой отчетности.

Предварительная оценка финансового состояния предприятия производится на основе экспресс-анализа. Экспресс-анализ предприятия представляет собой общую оценку финансового состояния и динамики развития предприятия. Основными принципами экспресс-анализа являются: выбор системы основных показателей, которые наиболее существенны и относительно несложны для расчета; выявление проблемных моментов в хозяйственной деятельности; формирование выводов о целесообразности более детального рассмотрения какого-либо отдельного направления исследования.

Ввиду того что заниматься оценкой финансового состояния предприятия могут как внешние аналитики и независимые аудиторы, так и внутренние (работники финансового отдела и бухгалтерии) по отношению к предприятию лица, то вполне естественно, что своей последовательностью или даже наличием некоторых этапов анализ может различаться.

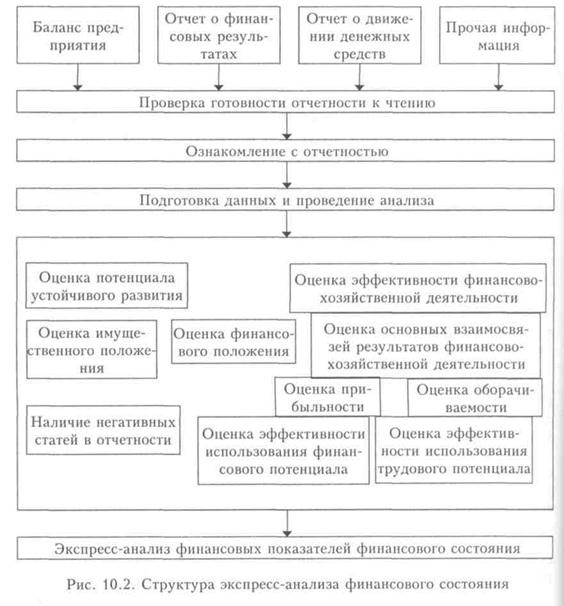

Основная логика экспресс-анализа заключается в выполнении ряда последовательных действий, направленных на достижение конечной цели, и состоит из четырех этапов (рис. 10.2 на с. 598) [32]: подготовительный, обзорный, аналитический, заключительный.

Первый этап экспресс-анализа включает:

а) ознакомление с общими условиями функционирования предприятия (рас

смотрение видов деятельности предприятия, особенностей производственного

процесса, конкурентной среды и т. д.);

б) изучение аудиторских заключений, если имеются таковые, о соответствии

598 Финансовый анализ

ведения бухгалтерского учета и составления финансовой отчетности на предприятии действующему законодательству и принципам, предъявленным к ведению учета и составлению финансовой отчетности.

Обычно аналитика интересует заключительная часть аудиторского заключения, которая прилагается к публикуемой бухгалтерской отчетности, поскольку в ней содержится мнение аудитора о финансовой отчетности [32].

Существует несколько типов аудиторских заключений, регламентированных международными стандартами аудита, которые применяются в Украине.

Финансовый анализ 599

Безусловно положительное (стандартное) аудиторское заключение (unqualified opinion) отражает уверенность аудитора в том, что финансовая отчетность составлена по всем существенным аспектам в соответствии с концептуальной основой финансовой отчетности, которая применяется.

Безусловно положительное аудиторское заключение с пояснительным параграфом отражает уверенность аудитора в том, что финансовая отчетность составлена по всем существенным аспектам в соответствии с концептуальной основой финансовой отчетности, которая применяется, а также не противоречит сведениям аудитора о хозяйствующем субъекте, за исключением существования существенной неуверенности по отдельным событиям и операциям.

При наличии такого заключения внешний аналитик вполне может положиться на мнение аудитора и не делать дополнительных аналитических процедур с целью определения финансовой состоятельности компании, отчет которой подвергается анализу.

Условно-положительное (нестандартное) аудиторское заключение (qualified opinion) относится к формам модифицированного аудиторского заключения, которое выдается в случае невозможности предоставления положительного заключения, но при этом влияние каких-либо несогласий с руководством хозяйствующего субъекта по поводу представления финансовой отчетности или ограничений аудита не настолько существенны, чтобы выдать отрицательное заключение либо отказаться от высказывания мнения.

Отрицательное аудиторское заключение отражает то, что финансовая отчетность не составлена по всем существенным аспектам в соответствии с концептуальной основой финансовой отчетности, которая применяется, и/или существуют значительные противоречия сведениям аудитора о проверяемом хозяйствующем субъекте.

Отказ от выражения мнения аудитора является формой отказа аудитора от выражения мнения в результате существования значительных ограничений или несогласий по поводу проведения аудита, которые, в свою очередь, не дают возможности получить достоверные доказательства и, соответственно, высказать мнение о финансовой отчетности.

Аудиторское заключение облегчает принятие решения о целесообразности бизнес-контактов с данным предприятием, но оно ни в коем случае не должно рассматриваться как безусловная гарантия его надежности и состоятельности. Аудиторы выражают свое профессиональное мнение о достоверности отчетных данных, но не являются гарантами результата и последствий деятельности своего клиента. Следует также помнить, что вся ответственность за подготовку отчетных данных возлагается не на аудиторов, а на руководство предприятия, подлежащего аудиту, отчетность которого проверяется [44].

В случае отсутствия аудиторского заключения или наличия заключения, которое отличается от положительного, следует иметь в виду, что та или иная оценка, полученная при анализе, может получиться неверной, поскольку основывается на непроверенных либо искаженных данных [35, с. 278].

600 Финансовый анализ

Проверка отчетности к обработке и анализу носит менее ответственный характер и сводится к визуальной и счетной проверке отчетности по формальным признакам:

— наличии всех необходимых форм и приложений;

— наличии реквизитов и подписей;

— правильности и ясности заполнения;

— правильности валюты баланса и промежуточных итогов;

— взаимной увязки показателей и выполнения основных контрольных соотношений.

Культура составления финансовой отчетности является немаловажным фактором успешного ведения бизнеса как с позиции самой компании, подготовившей отчет, так и с позиции ее внешних контрагентов. Во-первых, хорошо структурированный отчет позволяет руководителям предприятия и его владельцам по-новому взглянуть на состояние дел в предприятии, полученные результаты финансово-хозяйственной деятельности, определиться с перспективами ее развития. Во-вторых, для контрагентов предприятия финансовая отчетность все в большей степени становится основным информационным документом, подтверждающим возможность и экономическую целесообразность взаимодействия с данным предприятием. В-третьих, отчет является своеобразным способом рекламы — нередко первым шагом фирмы-контрагента при установлении производственных контактов является запрос о возможности ознакомления с годовым бухгалтерским отчетом потенциального партнера — поэтому от того, насколько грамотно и привлекательно составлен отчет, может в значительной степени зависеть результат предстоящих переговоров о сотрудничестве.

Иными словами, годовой отчет — это своеобразная визитная карточка предприятия, по нему составляют первое, иногда решающее, преставление о предприятии. Логика рассуждений внешнего аналитика (поставщика, кредитора и др.) совершенно очевидна: если потенциальный контрагент, отчет которого просматривается в данный момент, даже не может представить в нормальном виде свою «визитную карточку» (нет времени, не считает главным, жаль денег на оформление, обычная небрежность), то вряд ли можно быть уверенным в деловой состоятельности такого партнера.

Следует помнить, что любой вывод и самая золотая рекомендация, сделанные по результатам анализа, могут быть подвергнуты сомнению, если документы не проверены либо подготовлены ненадлежащим образом.

Цель второго этапа (предварительный обзор отчетности) — ознакомление с финансовой отчетностью за несколько последних лет, данными бухгалтерского и управленческого учета, примечаниями к отчетности и другими пояснительными документами, в которых содержится дополнительная информация, позволяющая оценить условия работы, раскрыть учетную политику предприятия (например, порядок амортизации основных фондов, нематериальных активов, метод учета выбытия запасов, признание доходов и расходов, соз-

Финансовый анализ 601

Финансовый анализ 601

дание резервов и др.), определить тенденции основных показателей деятельности, качественные изменения в имущественном и финансовом положении предприятия в отчетном периоде. Пояснения могут показывать следующие дополнительные данные:

— наличие и движение отдельных видов основных средств, нематериальных и других активов, ограничения в их использовании;

— наличие и движение финансовых инвестиций;

— наличие и движение дебиторской и кредиторской задолженностей;

— изменения в собственном капитале;

— количество акций, выпущенных предприятием и оплаченных полностью или частично, их номинальной стоимости, а также намерения хозяйствующего субъекта производить дополнительные эмиссии либо выкупать собственные акции;

— наличие и движение отдельных видов резервов (резерв предстоящих расходов и платежей, резерв сомнительных долгов);

— объемы реализации продукции (товаров, работ, услуг) по видам дея-, тельности и географическим сегментам;

— состав затрат на производство (издержки обращения);

— состав прочих и внереализационных доходов и расходов;

— любые выданные и полученные обеспечения обязательств, расходов и платежей;

— движение денежных средств, характеризующее наличие, поступление и расходование денежных средств на предприятии в отчетном периоде и прочие пояснения по существенным аспектам финансово-хозяйственной деятельности субъекта хозяйствования, которые могут быть полезны при принятии решения пользователям финансовой информации.

Из полученной дополнительной информации выбирается та, которая представляет интерес для анализа, и разносится по соответствующим расчетным формам (группируется). Главная же цель этого этапа — выявление наиболее значимых структурно-имущественных изменений на предприятии.

Анализ бухгалтерского баланса дает возможность:

определить степень обеспеченности организаций собственными оборотными средствами;

установить, за счет каких статей изменилась величина оборотных средств;

оценить общее финансовое состояние организаций даже без расчетов аналитических показателей.

Анализируя тенденции основных показателей, необходимо принимать во внимание влияние некоторых искажающих факторов, в частности, инфляции. Кроме того, не стоит забывать, что финансовая отчетность имеет ряд ограничений:

1. Финансовая отчетность характеризует деятельность и финансовое состояние предприятия статично (на определенную дату), т. е. отвечает на вопрос,

602 Финансовый анализ

602 Финансовый анализ

что представляет собой предприятие на данный момент согласно используемой учетной политике, но не отвечает на вопрос, в результате чего сложилось такое положение. Для этого требуется гораздо более глубокий анализ, основанный не только на привлечении дополнительных источников информации, но и на осмыслении многих факторов, которые не находят отражения в отчетности (инфляция, финансовые затруднения у партнеров и др.).

2. По данным отчетности можно рассчитать целый ряд аналитических показателей, однако все они могут быть бесполезны, если их ни с чем не сравнивать. Поэтому анализ должен проводиться в динамике и по возможности дополняться обзором аналогичных показателей по предприятиям данной отрасли, работающим в том же регионе. Также необходимо проанализировать динамику изменения структуры затрат, факторы, повлиявшие на формирование финансового результата предприятия, и т. д.

Третий этап (аналитический) предусматривает расчет и анализ показателей и коэффициентов, позволяющих получить обобщенную оценку результатов и описание особенностей хозяйственной деятельности. При этом предусматривается анализ: источников средств, вложений (активов), их структуры, эффективности использования собственных и привлеченных средств.

Для анализа баланса можно пользоваться одним из трех способов:

1. Провести анализ непосредственно по балансу без предварительного изменения состава балансовых статей.

2. Построить аналитический баланс путем агрегирования некоторых однородных по составу элементов балансовых статей и их перекомпоновки.

3. Провести очистку баланса от имеющихся в нем регулирующих статей с последующим агрегированием статей в необходимых аналитических разрезах.

На этом этапе экспресс-анализ целесообразно начать с построения агрегированного баланса. Во-первых, агрегированный баланс позволяет увидеть в наиболее общем виде структурно-имущественное состояние предприятия; во-вторых, данные агрегированного баланса используются для расчета различных показателей и коэффициентов и, в-третьих, что может быть наиболее важно на данном этапе реформирования экономики Украины, агрегированный баланс — это тот документ, с которым в первую очередь захочет ознакомиться иностранный кредитор или инвестор, так как форма этого баланса наиболее приближена к западным стандартам составления и финансовой отчетности, в отличие от форм отчетности, регламентированных Положениями (стандартами) бухгалтерского учета.

В основе составления агрегированного баланса лежит специальный метод группировки данных, позволяющий путем систематизации данных баланса разобраться в сущности возникшего финансово-имущественного состояния и правильно понять тенденции деятельности анализируемого предприятия.

Понятие «агрегирование» означает объединение, укрупнение показателей по какому-либо признаку. Необходимо оно потому, что ни одна существующая

Финансовый анализ 603

Финансовый анализ 603

модель не в состоянии вместить всего многообразия реально существующих экономических объектов, а тем более всех существующих между ними связей и взаимозависимостей. Агрегирование применяется в различных сферах деятельности, например в управлении. Показатели работы отдельного подразделения группируются для получения результатов работы направления, те, в свою очередь, объединяются в показатели работы предприятия.

Перед тем как перейти к изложению подходов построения агрегированного баланса, заметим, что украинская форма баланса для целей анализа неудобна и недостаточно информативна. Можно сказать, что баланс более интересен не как структура, а как набор данных, которые можно агрегировать в такой вид, который будет удобен для анализа. Форма и структура данных агрегированного баланса может быть различной, однако общим требованием его составления является то, что такая форма не должна менять сути баланса и в то же время должна давать более наглядное представление о содержащихся в нем данных.

Стоит отметить важную особенность агрегирования в финансовом анализе. Уровень укрупнения данных определяет уровень пригодности их для анализа. Чем больше данные агрегированы, тем менее качественный анализ можно провести. Следует подчеркнуть, что единого алгоритма агрегирования баланса для всех известных в практике форматов не существует. Проводя такое агрегирование, необходимо руководствоваться прежде всего здравым смыслом и логикой последующего анализа, в основе которой лежит подразделение активов и пассивов на долгосрочные и краткосрочные. Информация о недостатках в работе предприятия может непосредственно присутствовать в бухгалтерской отчетности в явном или завуалированном виде. Первый случай имеет место, когда в отчетности есть «больные» статьи, которые условно можно подразделить на две группы:

1) свидетельствующие о крайне неудовлетворительной работе предприятий в отчетном периоде и сложившемся в результате этого плохом финансовом положении;

2) свидетельствующие об определенных недостатках в работе предприятий.

К первой группе относятся «Непокрытый убыток прошлых лет», «Непокрытый убыток отчетного года». Ко второй группе, в частности, относятся следующие статьи:

— «Расчеты с дебиторами за товары (работы, услуги)», которая включает неоправданную дебиторскую задолженность;

— «Расчеты с персоналом по прочим операциям», по которой может отражаться дебиторская задолженность в виде расчетов с материально ответственными лицами при недостачах, порче, хищениях;

— «Прочие активы», которая может включать недостачи и потери от порчи товарно-материальных ценностей, не списанных с баланса в установленном порядке;

604 Финансовый анализ

604 Финансовый анализ

— «Расчеты с кредиторами за товары и услуги», в которую входит неоправданная кредиторская задолженность.

Причины возникновения этих сумм могут быть различными. Однако если наблюдается их рост в динамике, это свидетельствует о серьезных недостатках в организации учета и внутреннего контроля на предприятии.

Недостатки в работе в завуалированном виде отражаются в ряде балансовых статей, что может быть выявлено в рамках внутреннего анализа с привлечением данных текущего учета. Это вызвано существующей методикой составления баланса, согласно которой многие балансовые статьи комплексные.

Затем проводится оценка изменения валюты баланса за анализируемый период. Можно ограничиться сравнением итогов валюты баланса на конец и начало отчетного периода (уменьшив на сумму убытков) и определить рост или снижение в абсолютном выражении. Увеличение валюты баланса свидетельствует, как правило, о росте производственных возможностей предприятий и заслуживает положительной оценки. Однако необходимо учитывать фактор инфляции. Снижение валюты баланса оценивается отрицательно, так как сокращается хозяйственная деятельность предприятий (может быть, падает спрос на продукцию, нет сырья, материалов, полуфабрикатов для производства). Вместе с этим целесообразно сопоставить баланс с плановым балансом, с балансами прошлых лет одного и того же предприятия, с данными предприятий конкурентов. При формировании агрегированного баланса необходим подход разумной достаточности.

Особенности агрегирования определяются направлением анализа. Можно выделить следующие виды группировки данных:

1. Пассив:

по характеру принадлежности средств (заемные, собственные);

по степени возврата (требования);

по срокам возврата;

по виду контрагентов;

по видам операций;

по возможностям использования.

2. Актив:

по степени ликвидности (риска вложений);

по уровню доходности;

по срокам вложения;

по видам операций. Помимо того, что можно сочетать при анализе различные виды группировок данных, стоит внимательно изучить характеристики каждой из балансовой статьи, так как по названию или по какой-либо поверхностной характеристике статьи можно неверно сгруппировать данные.

Методикой экспресс-анализа отчетности предусматривается анализ ресурсов и их структуры, результатов хозяйствования, эффективности использования собственных и заемных средств. Как отмечалось ранее, смысл экспресс-анализа

Финансовый анализ 605

заключается в отборе наиболее существенных и сравнительно не сложных в исчислении показателей и отслеживание их динамики. Один из вариантов выбора аналитических показателей для определения экспресс-анализа приведен в табл. 10.2 [40, с. 27 — 28].

Для получения общей оценки динамики финансового состояния можно сопоставить изменения итога баланса с изменениями финансовых результатов хозяйственной деятельности (выручкой от реализации продукции, прибылью от реализации, прибылью от финансово-хозяйственной деятельности). С этой целью рассчитаем коэффициент роста валюты баланса и коэффициент роста выручки от реализации.

Таблица 10.2

Поиск по сайту: