|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Модель Модильяни—Миллера без учета налогов

Модильяни и Миллер начали свой анализ, допустив отсутствие каких-либо налогов на доходы корпораций или частных лиц. Исходя из этого и предшествующих допущений, они выдвинули и алгебраически доказали два утверждения.8

Утверждение I. Стоимость любой фирмы определяется путем капитализации ее чистой операционной прибыли (EBIT, при Т = 0) с постоянной ставкой, соответствующей классу риска фирмы:

(11.2)

(11.2)

Индекс L здесь означает финансово зависимую фирму, т. е. использующую заемный капитал, a U — финансово независимую фирму, т. е. не прибегающую к таким источникам. Предполагается, что обе фирмы находятся в одном классе риска и  — требуемая доходность для фирмы, не использующей заемный капитал, т. е. для фирмы с одним только акционерным капиталом.

— требуемая доходность для фирмы, не использующей заемный капитал, т. е. для фирмы с одним только акционерным капиталом.

Поскольку V, как определено формулой (11.2), величина постоянная, то по модели Модильяни-Миллера при отсутствии налогов стоимость фирмы не зависит от способа ее финансирования. Как мы покажем ниже, это означает также, что: 1) средневзвешенная цена капитала (WACC) для любой фирмы, с использованием заемного капитала и 2) WACC для всех фирм одной группы риска равна цене акционерного капитала финансово независимой фирмы из той же группы риска.

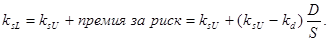

Утверждение II. Цена акционерного капитала финансово зависимой фирмы,  , равна сумме цены акционерного капитала финансово зависимой фирмы той же группы риска и премии за риск, величина которой зависит как от разницы между ценами акционерного и заемного капитала для финансово независимой фирмы, так и от уровня финансового левериджа, т.е. от соотношения заемного и собственного капитала:

, равна сумме цены акционерного капитала финансово зависимой фирмы той же группы риска и премии за риск, величина которой зависит как от разницы между ценами акционерного и заемного капитала для финансово независимой фирмы, так и от уровня финансового левериджа, т.е. от соотношения заемного и собственного капитала:

(11.3)

(11.3)

Здесь D — рыночная оценка заемного капитала фирмы; S — рыночная оценка акционерного капитала фирмы; kd — постоянная цена заемного капитала. Утверждение II констатирует, что по мере увеличения доли заемного капитала цена ее акционерного капитала также увеличивается, причем математически точным образом.

Рассматриваемые вместе два утверждения Модильяни и Миллера означают, что увеличение доли заемного капитала в структуре источников не увеличивает стоимость фирмы, так как выгоды от более дешевого заемного капитала будут в точности уравновешены увеличением степени риска и, следовательно, цены ее акционерного капитала. Таким образом, теория Модильяни—Миллера утверждает, что в отсутствие налогов как стоимость фирмы, так и общая цена ее капитала не зависят от структуры источников.

Поиск по сайту: