|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Анализ целесообразности замещения

На примере компании RIC была рассмотрена методика анализа денежных потоков в случае оценки нового проекта, направленного на расширение деятельности компании. Весьма обыденной является и другая задача, когда нужно принимать решение о целесообразности замещения того или иного вида капиталоемких активов. Рассмотрим еще один пример из практики RIC.

Десять лет назад был куплен токарно-отрезной станок для обработки пластмассовых изделий стоимостью 7500 дол. В момент покупки ожидаемый срок службы станка оценивался в 15 лет. Как тогда, так и теперь руководство полагает, что в конце 15-летнего срока службы ликвидационная стоимость станка будет равна нулю. Станок списывается по методу равномерной амортизации. Таким образом, ежегодные амортизационные отчисления составляют 500 дол., а его нынешняя балансовая стоимость — 2500 дол.9

Менеджер отдела исследований и разработок сообщает, что можно купить новый специализированный станок за 12000 дол. (включая транспортировку и установку) и за 5-летний срок службы он уменьшит трудовые и сырьевые затраты настолько, что операционные затраты сократятся с 7000 до 4000 дол. Это уменьшение затрат приведет к увеличению валовой прибыли на 7000 дол. — 4000 дол. = 3000 дол. в год.

По оценкам, по истечении пяти лет новый станок можно продать за 2000 дол. Это оценочная ликвидационная стоимость. Реальная рыночная стоимость старого станка в настоящее время равна 1000 дол., что ниже его балансовой стоимости. В случае приобретения нового станка старый целесообразно продать. Предельная налоговая ставка для компании составляет 40%, а проект по замене является проектом средней степени риска. Потребность в NWC увеличится на 1000 дол. на момент замены. Допустим, что по нормам Федерального налогового управления новый станок отнесен к классу с трехлетним сроком эксплуатации по MACRS. Если цена капитала 11.5%, стоит ли производить замену?

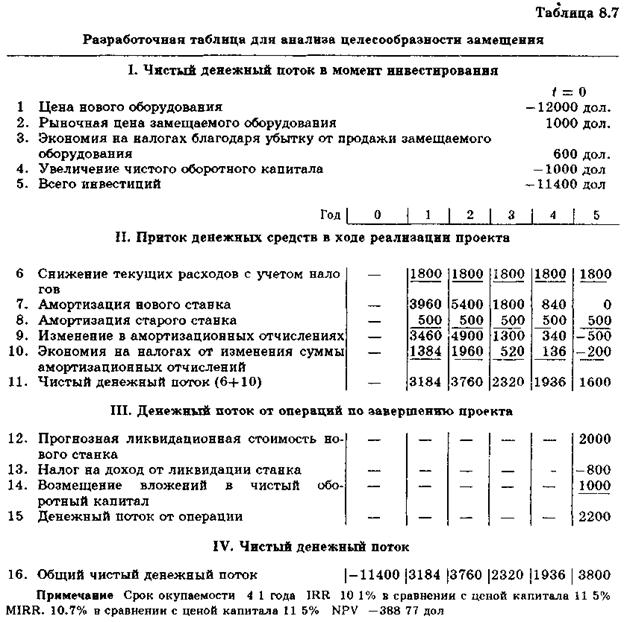

В табл. 8.7 представлен алгоритм, используемый в компании для анализа проектов по замене. Приведем построчное описание таблицы.

Строка 1. Отражает покупную цену нового станка, включая все расходы на установку и транспортировку.

Строка 2. Здесь показана цена продажи Старого станка.

Строка 3. Поскольку старое оборудование будет продано по цене ниже его балансовой (остаточной) стоимости, на сумму убытка уменьшается налогооблагаемый доход фирмы, снижается и очередная сумма ее квартального подоходного налога. Экономия на налоге: убыток х Т = 1500 дол. • 0.40 = 600 дол., где Т — предельная корпорационная налоговая ставка. Налоговый кодекс определяет этот убыток как операционный убыток, так как он отражает факт неадекватного списания старого имущества. Если бы при продаже была получена прибыль (цена реализации превышает балансовую стоимость), строка 3 показала бы сумму налога к уплате, т. е. отток денежных средств.10

Строка 4. Здесь показаны инвестиции на увеличение NWC (потребность в дополнительных оборотных средствах за вычетом прироста кредиторской задолженности). Эти инвестиции будут возмещены в конце срока действия проекта (см. строку 14). Никаких налоговых выплат не производится.

Строка 5. Здесь показан суммарный отток денежных средств в момент совершения замены. Компания выписывает чек на 12000 дол. для оплаты станка, и еще 1000 дол. вкладывается в NWC. Однако эти расходы капитала частично компенсируются продажей старого оборудования.

Строка 6. В разделе II показаны приростные операционные денежные потоки (или ожидаемые полезные результаты) в случае совершения замены. Оценка выполнена с помощью формулы (8.2). В результате замены станка снижаются операционные затраты (на 3000 дол. в год), т. е. уменьшается отток денежных средств. При этом необходимо учесть налог, уплачиваемый с прироста сальдо денежного потока; таким образом, чистый прирост денежных средств составит 3000 дол.(1-Т) = 3000 дол.(1 - 0.40) - 1800 дол. Заметим, что, если бы в результате замены станка прогнозировалось не только снижение операционных затрат, но и наращивание объема производства (например, новый станок более производителен), прирост денежного потока, вызванный действием последнего фактора, был бы показан в строке 6 или выделен отдельной строкой. Кроме того, экономия в размере 3000 дол. предполагается постоянной на протяжении планируемых пяти лет; если бы ожидалось изменение данного показателя с течением времени, этот факт должен был бы найти свое отражение в анализе.

Строка 7. Амортизационные отчисления по годам рассчитываются умножением первоначальной стоимости станка на соответствующие нормы MACRS. Станок полностью амортизируется в течение четырех лет.

Строка 8. Здесь приведены амортизационные отчисления для старого станка.

Строка 9. Сальдо амортизационных отчислений для нового и старого станков по годам варьирует ввиду разных методик амортизации.

Строка 10. Изменение в амортизационных отчислениях приводит к экономии на налогах, которая равна произведению изменения амортизационных отчислений, Т, на налоговую ставку: 0.40 • 3460 дол. = 1384 дол. для первого года. Заметим, что методика оценки основана на анализе приростных показателей, т. е. учитывается амортизация не только нового, но и заменяемого станка.

Строка 11. Здесь приведены сальдо операционных денежных потоков по годам анализируемого периода.

Строка 12. В разделе III показан денежный поток, обусловленный операциями по завершению проекта. Для начала в строке 12 приведена оценочная ликвидационная стоимость нового станка в конце 5-летнего срока его службы — 2000 дол.11

Строка 13. Поскольку к моменту завершения проекта стоимость станка списана на затраты, а его ликвидационная стоимость равна 2000 дол., компания вынуждена будет заплатить налог с этой суммы: 2000 дол. • 0.4 = 800 дол.

Строка 14. Вложение 1000 дол. в NWC было показано как отток денежных средств в момент t = 0. Эта сумма, а также ликвидационная стоимость нового станка будут возмещены по завершении проекта в конце пятого года. Дебиторская задолженность будет погашена, товарно-материальные запасы не требуют возобновления — это приводит к приросту денежных средств в размере 1000 дол. в момент t = 5.

Строка 15. Здесь показано сальдо денежного потока с учетом всех операций до завершению проекта.

Строка 16. Здесь приведен итоговый денежный поток, распределенный по временной оси, что весьма удобно для оценки бюджета капиталовложений.

В примечании к таблице отражены срок окупаемости проекта замены, IRR, MIRR и NPV. Предполагается, что проект имеет среднюю степень риска, присущую ранее принятым проектам фирмы. Поэтому расчет критериев основывается на цене капитала 11.5%. Значения критериев свидетельствуют о неприемлемости этого проекта.

Вопросы для самопроверки

Охарактеризуйте основные различия между методиками анализа денежных потоков нового проекта и проекта замены.

Почему в табл. 8.7 величина экономии на налогах от амортизации в пятом году отрицательна?

Смещенность оценки денежного потока

Как отмечалось в начале главы, оценка денежных потоков является самой важной и самой трудной частью процесса формирования бюджета капиталовложений. Прогноз денежных потоков должен составляться на много лет вперед, и ошибки в оценках неизбежны.12 Поясним на примере. В конце 1992 г. менеджеры фирмы RIC должны были оценить объем реализации и другие денежные потоки по новому проекту вплоть до 2001 г. Очевидно, что при этом вряд ли можно избежать значительных ошибок в оценке. Крупные фирмы ежегодно оценивают и принимают к исполнению множество проектов, поэтому, если нет заведомой тенденциозности в оценке денежных потоков, такие ошибки носят случайный характер и взаимопогашают друг друга. Таким образом, для некоторых проектов оценки NPV будут завышены, для других — занижены, но среднее фактическое значение NPV по всем принятым проектам будет относительно близко к суммарной прогнозной оценке NPV.

К сожалению, некоторые исследования показывают, что прогнозы денежных потоков при формировании бюджета капиталовложений не лишены смещенности в оценках. В частности, менеджеры в своих прогнозах склонны к чрезмерному оптимизму, и в результате доходы имеют тенденцию к завышению, а затраты — к занижению.13 Одна из причин такой тенденциозности состоит в том, что заработная плата менеджеров нередко зависит от объемов деятельности, поэтому они заинтересованы в максимизации размеров фирмы, а не в ее прибыльности. Даже когда это не так, менеджеры часто слишком эмоционально относятся к новому проекту и не могут объективно оценить потенциальные негативные факторы.

Если подобная смещенность оценок характерна для конкретной фирмы, то принятие проекта с NPV = 0 скорее всего приведет к убытку и, следовательно к уменьшению доходов акционеров. Признавая, что смещенность оценок возможна, руководство многих фирм в настоящее время считает целесообразным накопление данных о точности прогнозных оценок, сделанных их специалистами, и затем учитывает эту информацию в процессе принятия решения по бюджету капиталовложений, либо корректируя прогнозные оценки денежных потоков в сторону уменьшения, либо устанавливая более высокие значения цены капитала и нормы рентабельности для новых проектов.

Для того чтобы обнаружить смещенность оценки денежного потока, особенно для проектов, которые оцениваются как высокорентабельные, сначала нужно задать вопрос: что лежит в основе рентабельности данного проекта? Если у фирмы есть ряд неотъемлемых преимуществ, например патентная защита уникальный производственный или маркетинговый опыт или даже знаменитая марка, тогда проекты, в которых используется такое преимущество, действительно могут быть необыкновенно прибыльными. Однако в долгосрочной перспективе сверхприбыли, вероятно, снизятся из-за конкуренции. Если есть основания полагать, что возможно усиление конкуренции, и если менеджеры отделений не могут найти какие-либо уникальные факторы, которые могли бы поддержать на том же уровне высокую рентабельность проекта, тогда руководству компании следует заняться рассмотрением проблемы смещенности оценки. При рассмотрении проекта по производству компьютеров для оросительной системы руководство RIC проанализировало вероятность смещенности оценки. Если IRR = 25.1%, MIRR = 17.9% при цене капитала 11.5%, проект явно предполагает получение сверхприбылей. Эти высокие прибыли могли бы привлечь на рынок другие фирмы, а новые конкуренты могли бы вызвать падение реальных денежных потоков до уровня намного ниже прогнозируемого по табл. 8.4. Однако руководство заключило, что конкуренты, по всей видимости, не смогут разработать и произвести конкурирующий продукт в течение следующих нескольких лет. Более того, они отметили, что прогнозируемые показатели объема реализации в натуральных единицах останутся постоянными в течение всего срока действия проекта, т. е. эти оценки были весьма консервативными. Наконец, как будет показано в главе 9, на самом деле степень риска проекта достаточно высока, а прогнозируемый доход гораздо менее впечатляющ ввиду связанного с проектом риска.

Вопросы для самопроверки

Почему в процессе принятия решения по бюджету капиталовложений может иметь место смещенность оценки денежного потока?

Что можно сделать для того, чтобы противодействовать этому?

Управленческие опционы

В предыдущем разделе обсуждалась проблема смещенности оценки денежного потока, которая может привести к завышению рентабельности проекта. Еще одна проблема, возникающая в процессе анализа денежного потока, заключается в занижении реальной рентабельности проекта в результате недоценки его ценности, выражающейся в появлении новых управленческих возможностей (опционов). В частности, многим инвестиционным проектам потенциально присущи новые возможности, осуществление которых было невозможно ранее. В их числе разработка новых продуктов в русле начатого проекта; расширение рынков сбыта продукции; расширение или переоснащение производства; прекращение проекта, и т. д. Заметим, что некоторые управленческие возможности имеют стратегическое значение, поскольку предполагают освоение новых видов продукции и рынков сбыта. Поскольку появляющиеся управленческие возможности многочисленны и многообразны, а момент их реализации неопределен, обычно нецелесообразно включать их непосредственно в оценку денежных потоков проекта. Концептуально реальный NPV проекта можно представить как сумму традиционного NPV, рассчитанного по методике DCF, и стоимости заключенных в проекте управленческих опционов:

реальный NPV = традиционный NPV + стоимость управленческих опционов.

В некоторых случаях ценность управленческих опционов можно выразить количественно. В качестве примера рассмотрим ситуацию, с которой недавно столкнулась фирма «American Semiconductor Industries» (ASI), ведущий производитель компьютерных схем. Фирма оценивала проект постройки нового завода по производству полупроводников мощностью 10000 схем в неделю с приемлемым значением NPV в 10 млн. дол. Дополнительно менеджеры фирмы смогли выявить две проистекающие из проекта управленческие возможности: 1) закрытие старого производства и объединение усилий в работе на более современном предприятии; 2) расширение производства до 20000 схем в неделю на основе находящейся в стадии разработки новой технологии.

Рассмотрим методику анализа фирмы ASI. Во-первых, проанализирована целесообразность объединения производственной деятельности. Эксперты ASI подсчитали, что выгода от объединения складывается из 2 млн. дол. экономии на трудозатратах и 3 млн. дол. благодаря возросшей производительности оборудования; это дает суммарный NPV 5 млн. дол. Далее было подсчитано, что вероятность осуществления подобной возможности равна 80%. Таким образом, ожидаемая стоимость объединения составляет 0.8 • 5 млн. дол. = 4 млн. дол. Рассматривая возможность расширения, эксперты ASI подсчитали, что вероятность увеличения мощности завода до 20000 схем в неделю с использованием новой технологии равна 20%, а стоимость расширения будет 10 млн. дол., что в результате даст ожидаемый NPV — 0.2 • 10 млн. дол. = 2 млн. дол.

Таким образом, в результате учета стоимости управленческих опционов NPV проекта постройки нового завода возрос до 16 млн. дол.:

реальный NPV = традиционный NPV + стоимость управленческих опционов =

= 10 млн. дол. + 4 млн. дол. + 2 млн. дол. = 16 млн. дол.

Из расчетов видно, что прогнозное значение NPV варьирует от 10 млн. дол. (в случае, если ни одна из возможностей не будет реализована) до 10 млн. дол. + 5 млн. дол. + 10 млн. дол. = 25 млн. дол. (в случае, если будут иметь место объединение и расширение). В рассмотренной ситуации стоимость управленческих опционов послужила дополнительным стимулом к принятию и без того хорошего проекта. В других ситуациях, когда обычно NPV проекта отрицателен, неумение распознать стоимость управленческих опционов может привести к отказу от проекта, который на самом деле следовало бы утвердить.

Следует заметить, что стоимостная оценка опционов (глава 5) в настоящее время используется финансовыми менеджерами некоторых отраслей промышленности, например горнодобывающей, для оценки управленческих возможностей. Мы полагаем, что в будущем все больше и больше компаний будут пытаться количественно определить стоимость проистекающих из проекта управленческих возможностей.14 Таким образом, финансовым аналитикам следует иметь в виду, что благодаря наличию управленческих опционов реальная оценка NPV для некоторых проектов превышает значение NPV, рассчитанное по традиционной методике DCF. Составляя проекты капиталовложений, нужно как минимум давать субъективную оценку стоимости управленческих опционов.

Вопросы для самопроверки

Что подразумевается под управленческими опционами проекта?

Как следует оценивать проекты с управленческими возможностями?

Оценка проектов с неравными сроками действия

Принятие решения о замещении капиталоемких активов основано на выборе одного из двух альтернативных вариантов действия: сохранение старого имущества или покупка нового. Для простоты в примере о замене было принято допущение о том, что новый станок имеет срок службы, равный остаточному сроку службы старого станка. Если делается выбор одного из двух взаимоисключающих вариантов с существенно различающимися сроками службы, необходимо сделать поправку. Рассмотрим в связи с этим два метода: 1) метод цепного повтора и 2) метод эквивалентного аннуитета.

Предположим, что фирма RIC планирует модернизировать свои производственные мощности и в рамках этого процесса может остановить свой выбор либо на конвейерной системе (проект С), либо на парке автопогрузчиков с вилочным захватом (проект F) для перемещения материалов со склада к главной линии сборки. В табл. 8.8 приведены ожидаемые чистые денежные потоки и NPV этих двух альтернативных вариантов. Видно, что проект С при дисконтировании по ставке 11.5%, равной цене капитала, имеет более высокое значение NPV и, следовательно, является предпочтительным. Хотя IRR проекта F выше, основываясь на критерии NPV, можно все же считать проект С лучшим.

Таблица 8.8

Поиск по сайту: