|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Модель выплаты дивидендов по остаточному принципу

Оптимальная доля дивидендов — это функция четырех факторов: 1) предпочтение инвесторами дивидендов по сравнению с приростом капитала, 2) инвестиционные возможности фирмы, 3) целевая структура капитала фирмы, 4) доступность и цена внешнего капитала. Последние три фактора объединяются в тик называемую модель выплаты дивидендов по остаточному принципу (residual dividend model), согласно которой любая фирма, определяя свою целевую долю дивидендов в прибыли, проделывает следующие четыре операции: 1) определяет оптимальный бюджет капиталовложений; 2) определяет сумму акционерного капитала, необходимого для финансирования этого бюджета при целевой структуре капитала; 3) осуществляет максимально возможное финансирование бюджета капиталовложений путем реинвестирования прибыли; 4) выплачивает дивиденды только в том случае, если полученная прибыль больше, чем сумма, необходимая для обеспечения оптимального бюджета капиталовложений. Остаточный принцип означает, что дивиденды выплачиваются в последнюю очередь.

В главе 6 мы показали, что цена нераспределенной прибыли представляет собой альтернативные затраты, отражающие доходность, доступную инвесторам-акционерам. Если акционеры фирмы могут купить другие акции с тем же уровнем риска и получить 12%-ную общую доходность (сумма дивидендной и капитализированной доходности), то эти 12% являются ценой нераспределенной прибыли фирмы. Цена нового акционерного капитала, полученного за счет эмиссии обыкновенных акций, выше из-за расходов по выпуску акций, включая затраты на подписку и некоторое снижение цены под давлением «негативных сигналов», которые инвесторы могут получить из объявления о выпуске акций.

Кроме того, большинство фирм имеют целевую структуру источников средств, которая предусматривает определенную долю заемного капитала, поэтому новое финансирование также состоит частично из заемного и частично из собственного капитала. Пока фирма при финансировании проектов придерживается оптимальной структуры источников (при условии, что в роли источника собственных средств выступает нераспределенная прибыль), предельная цена каждого нового доллара ее капитала будет минимальной. Привлеченный за счет внутренних резервов собственный капитал позволяет профинансировать определенную сумму новых инвестиций, но при выходе за пределы этой суммы фирма должна прибегнуть к выпуску более дорогостоящих обыкновенных акций. В тот момент, когда возникает необходимость выпуска новых акций, цена собственного капитала и соответственно средневзвешенная цена капитала (WACC) увеличиваются.

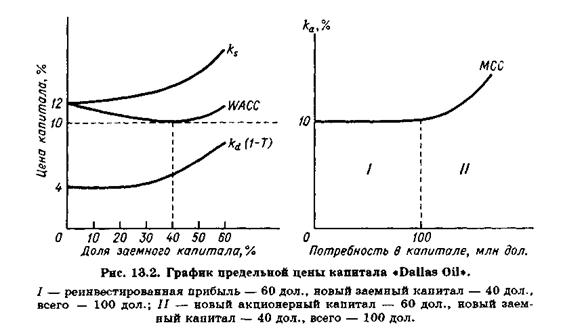

Эти концепции, подробно изложенные в главах 6 и 10, проиллюстрированы на рис. 13.2 по данным компании «Dallas Oil» (DOC). Компания имеет WACC, равную 10%, до тех пор, пока ее собственный капитал формируется за счет реинвестирования прибыли, но предельная цена капитала (МСС) начинает увеличиваться в точке, когда должны быть выпущены новые акции. DOC имеет 60 млн. дол. прибыли и оптимальную долю заемного капитала — 40%. При условии, что DOC не выплачивает никаких дивидендов, она может сделать суммарные капиталовложения (сверх замены активов, финансируемой из амортизационных отчислений) в 100 млн. дол.: 60 млн. дол. за счет нераспределенной прибыли и 40 млн. дол. за счет нового заемного капитала, обеспеченного нераспределенной прибылью при цене капитала 10%. Таким образом, ее WACC потенциально постоянна — 10% — при капитале до 100 млн. дол. При объеме требуемых средств в размере больше 100 млн. дол. WACC увеличивается, поскольку фирма начинает использовать более дорогой источник — реинвестирует новые обыкновенные акции.

Конечно, если DOC реинвестирует не всю свою прибыль, ее WACC начнет расти при капитале, меньшем, чем 100 млн. дол. Например, если DOC реинвестирует только 30 млн. дол., тогда ее WACC начнет расти при 50 млн. дол. (30 млн. дол. нераспределенной прибыли и 20 млн. дол. заемного капитала).

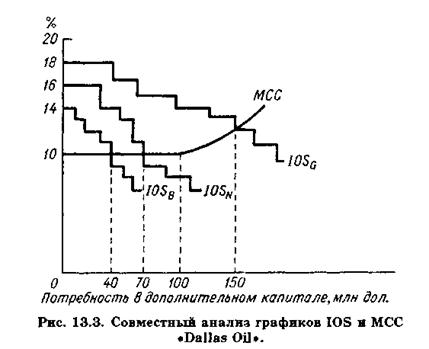

Теперь предположим, что директор DOC, отвечающий за бюджет капиталовложений, составляет схемы нескольких инвестиционных вариантов и наносит их на график. На рис. 13.3 мы объединили графики инвестиционных возможностей (IOS) с графиком цены капитала. Точка, где кривая IOS пересекается с МСС, определяет предельную цену капитала фирмы и оптимальный уровень ее нового инвестирования. Когда инвестиционные возможности относительно плохи (IOSB), оптимальный уровень инвестирования — 40 млн. дол., когда возможности нормальные (IOSN) — 70 млн. дол., а когда возможности относительно хорошие (IOSG), DOC может инвестировать 150 млн. дол.

Если рассматривать график IOSG, то компания должна привлечь и инвестировать 150 млн. дол. DOC имеет 60 млн. дол. нераспределенной прибыли и 40%-ную целевую долю заемного капитала. Таким образом, при условии реинвестирования всей прибыли она сможет финансировать проекты на сумму 100 млн. дол., состоящую из 60 млн. дол. нераспределенной прибыли и 40 млн. дол. заемного капитала при цене капитала 10%. Оставшиеся 50 млн. дол. могут быть привлечены за счет эмиссии обыкновенных акций — более дорогостоящего источника. Если DOC выплатит часть своей прибыли в виде дивидендов, ей придется выпускать дорогостоящие новые акции несколько раньше, поэтому ее график МСС начнет возрастать быстрее, чем это было в предыдущем варианте. Это наводит на мысль о том, что в условиях IOSG DOC должна реинвестировать всю свою прибыль. В соответствии с политикой выплаты дивидендов по остаточному принципу коэффициент выплаты дивидендов в этом случае должен быть равен нулю.

При нормальных условиях, описываемых графиком IOSN, DOC должна инвестировать только 70 млн. дол. Как должны финансироваться эти инвестиции? Во-первых, отметим, что если DOC реинвестирует всю свою прибыль, равную 60 млн. дол., ей достаточно привлечь только 10 млн. дол. нового заемного капитала. Однако в этом случае фирма отошла бы от плановой структуры капитала. Чтобы сохранить ее, DOC должна финансировать 60% от требуемых 70 млн. дол. за счет собственного капитала — нераспределенной прибыли — и 40% за счет нового заемного капитала. Это означает, что DOC должна реинвестировать 42 млн. дол. прибыли и привлечь 28 млн. дол. нового заемного капитала. Оставшиеся 18 млн. дол. можно выплатить в виде дивидендов. Таким образом, оптимальная доля дивидендов при нормальных условиях 18 млн. дол.: 60 млн. дол. = 30%.

В условиях, описываемых графиком IOSB, DOC должна инвестировать только 40 млн. дол. и может сделать это за счет прибыли, выплатив 20 млн. дол. в виде дивидендов. Целесообразно ли это? По нашим предположениям, это было бы неверным решением, поскольку в этом случае DOC отойдет от своей оптимальной структуры капитала. Чтобы не отклониться от целевого значения доли заемного капитала, равного 40%, DOC должна реинвестировать 24 млн. дол. прибыли и привлечь 16 млн. дол. заемного капитала. Остаток прибыли составит 36 млн. дол., и эту сумму следует выплатить в виде дивидендов. В этом случае доля дивидендов, рекомендуемая остаточной стратегией, составит 36 млн. дол.: 60 млн. дол. = 60%.

Поскольку и схема инвестиционных возможностей, и уровень прибыли варьируют по годам, строгое следование остаточному принципу выплаты дивидендов приводит к изменчивости дивидендов — в одном году фирма могла бы объявить, что дивидендов не будет ввиду хороших инвестиционных возможностей, а в следующем выплатить крупные дивиденды, так как инвестиционные возможности невелики. Аналогично колебания прибыли также приводят к изменчивости дивидендов, даже если инвестиционные возможности стабильны в течение времени. Как мы отмечали ранее, меняющиеся дивиденды менее желательны, чем стабильные, а изменение выплаты дивидендов может подать ложные сигналы и подорвать доверие инвесторов к фирме. Таким образом, остаточная модель представляет собой основу для установления целевого значения коэффициента выплаты дивидендов в долге срочном плане, но не следует строго придерживаться этой модели из года в год.

Компании используют представленную здесь модель для понимании факторов, определяющих оптимальную политику выплаты дивидендов, но при определении целевой доли дивидендов в качестве основы обычно используется модель финансового прогноза. Наиболее крупные фирмы имеют собственную модель, которая используется для прогноза их финансового состояние на ближайшие 5 - 10 лет. Информация о планируемых затратах капитала и потребности в оборотных средствах закладывается в модель наряду с оценками выручки, рентабельности, амортизации и других элементов, необходимых для прогнозирования общих денежных поступлений. Определяется также целевая структура капитала: при этом модель рассчитана на то, чтобы определить размеры заемного и акционерного капитала, необходимого для удовлетворения прогнозируемых потребностей в капитале при сохранении плановой его структуры.

Затем в модель вводятся данные о выплате дивидендов. Естественно, чем выше доля дивидендов в прибыли, тем больше и потребность во внешнем акционерном капитале. Большинство фирм используют эти модели, чтобы определить такую политику выплаты дивидендов на прогнозный период (обычно пять лет), при которой акционерный капитал, достаточный для финансирования бюджета капиталовложении, образуется без необходимости выпуска новых обыкновенных акций или выхода структуры капитала за пределы оптимального диапазона. Конечным результатом может являться документ типа следующей записки вице-президента по финансам председателю правлении фирмы.

«Мы спрогнозировали общий рыночный спрос на нашу продукцию, вероятную долю на рынке и инвестиционные потребности в основных и оборотных средствах, достаточных для обеспечения прогнозируемого объема производства. Используя эту информацию, мы разработали проекты балансов и отчетов о прибылях и убытках на период 1993-1997 гг.

Наши дивиденды в 1992 г. составили около 50 млн. дол., или 2 дол. на акцию. Исходя из прогнозных значений прибыли, денежных потоков и потребности в капитале, мы можем ежегодно увеличивать дивиденды на 8%. Это соответствует в среднем 42%-ной доле дивидендов в прибыли в течение прогнозируемого периода. Более быстрый рост размера дивидендов или повышение их доли в прибыли потребовал бы таких больших платежей, что мы вынуждены были бы выпустить обыкновенные акции, урезать бюджет капиталовложений или повысить долю заемного капитала. Таким образом, я рекомендую увеличить дивиденды в 1993 г. до 2.16 дол. и запланировать на будущее аналогичное повышение на 8%.

В течение ближайших пяти лет могут произойти и несомненно произойдут события, которые приведут к тому, что фактические показатели не совпадут с прогнозными. В этом случае нам придется пересмотреть свою позицию. Однако я уверен, что случайный дефицит денежных средств можно будет ликвидировать за счет дополнительных займов - у нас есть определенный неиспользованный заемный потенциал, который обеспечивает нам гибкость в этом отношении.

В рамках нашей модели мы проработали несколько сценариев экономического спада. В случае существенного спада в экономике наша прибыль окажется недостаточной для выплаты дивидендов. Однако по всем «разумны» сценариям денежные поступления достаточны для выплаты дивидендов. Я знаю, что вас интересует максимальный уровень дивидендов, который мы вынуждены будем снизить при плохих экономических условиях. Как показывает наша модель, на уровне 2.16 дол. дивиденды могут оставаться неизменными — лишь в случае их повышения до уровня свыше 3 дол. появляется реальная угроза возможности снижения.

Я могу также отметить, что «Value Line» и большинство других аналитических изданий прогнозируют нашим дивидендам рост на 6-8%. Таким образом, установив дивиденды на уровне 2.16 дол., мы окажемся в верхней части объявленного диапазона, что создаст популярность нашим акциям. Учитывая столь широко распространившиеся слухи о скупке контрольного пакета, небольшое повышение курса акций позволило бы нам всем вздохнуть с облегчением».

Эта компания, как и «Rubbermaid», имеет весьма стабильное производство и потому может планировать свои дивиденды на перспективу с высокой степенью уверенности. Другие компании, особенно в циклических отраслях, в тяжелые времена с трудом поддерживают уровень дивидендов, который на самом деле и так невысок. Такие компании устанавливают очень низкий «регулярный» дивиденд и затем подкрепляют его «дополнительным» дивидендом, когда наступают «хорошие» времена. Подобной стратегии — низкие регулярные дивиденды плюс дополнительные выплаты — придерживалась в прошлом фирма «General Motors». Компания объявляла о низком регулярном дивиденде, и акционеры могли рассчитывать на получение этого дивиденда при любых условиях. Затем, когда положение улучшалось, а прибыли и денежные поступления повышались, компания выплачивала достаточно ощутимый дополнительный дивиденд. Инвесторы сознавали, что в будущем эти дополнительные выплаты могут прекратиться, и не расценивали их как сигнал о постоянном росте прибыли фирмы; аналогично они не воспринимали прекращение дополнительных выплат как негативный сигнал.

Поиск по сайту: