|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Базовая модель оценки финансовых активов (DCF-модель)

Оценка первичных ценных бумаг, основывающаяся на прогнозировании денежного потока, выполняется по следующей схеме. Во-первых, оценивавается денежный поток, что подразумевает оценку величины денежных поступлений и соответствующего риска в разрезе подпериодов. Во-вторых, требуемая доходность денежного потока устанавливается из расчета риска, с ним связанного, и доходности, которую можно достичь при иных альтернативных вложениях. Требуемая доходность может быть либо постоянной, либо изменяемой в течение анализируемого промежутка времени. В-третьих, денежный поток дисконтируется по требуемой доходности. В-четвертых, дисконтированные величины суммируются для определения стоимости актива. Нижеприведенные схема и формула (4.1) дают формализованное описание данного алгоритма:1

(4.1)

(4.1)

где V0 — текущая, или приведенная, стоимость актива; CFt — ожидаемые денежные поступления (приток либо отток) в момент t; kt — требуемая доходность в период t; n — число периодов, в течение которых ожидается поступление денежных средств. Если денежный поток является регулярным, т. е. поступление или отток денежных средств осуществляется через равные промежутки времени, а требуемая доходность постоянна, формула (4.1) принимает упрощенную форму. В этой главе будут рассмотрены как общий случай, представленный (4.1), так и несколько упрощенных форм.

Заметим, что базовая модель оценки может применяться как к материально-вещественным активам, так и к ценным бумагам. Материально-вещественные активы — это имущество в виде земли, зданий, оборудования и даже фирмы в целом. Ценные бумаги — это документы, дающие право на получение части денежного потока, поступающего от эксплуатации материально-вещественных активов. Ценные бумаги делятся на три основных класса: 1) долговые ценные бумаги, представляющие собой контрактные обязательства уплатить установленную сумму денег; 2) привилегированные акции, которые также имеют природу договора, однако предоставляемое право на получение части дохода и имущества фирмы может быть исполнено лишь после удовлетворения прав владельцев долговых ценных бумаг и обязательств; 3) обыкновенные акции, которые предоставляют право на получение части дохода и имущества фирмы в остаточном порядке, т. е. после удовлетворения обязательств перед владельцами долговых ценных бумаг и привилегированных акций.

Внутри каждого класса выделяются различные виды ценных бумаг: долгосрочные и краткосрочные долговые обязательства; обязательства, по которым осуществляется периодическая выплата процентов, а сумма основного долга погашается единовременно в конце установленного срока; обязательства, по которым погашение суммы основного долга осуществляется постепенно в течение срока ссуды. По одним обязательствам выплачивается фиксированный процент, по другим процент может меняться; иногда платежи осуществляются золотом, серебром или нефтью. Некоторые долговые ценные бумаги и привилегированные акции могут конвертироваться в обыкновенные акции, другие выпускаются под залог имущества, а третьи являются не обеспеченными тем или иным специфическим имуществом.

В зависимости от вида ценной бумаги формула (4.1) может меняться. Поскольку фирмы и инвестиционные институты изобрели множество различных видов ценных бумаг и число их каждый день увеличивается, можно провести всю жизнь, придумывая новые варианты базовой формулы. Поэтому прежде всего рассмотрим модели трех основных видов ценных бумаг: облигации, привилегированные акции и обыкновенные акции. Далее в книге будут рассмотрены вопросы оценки капитальных вложений, а также таких специфических инструментов, как опцион, аренда или слияние фирм.

Вопросы для самопроверки

Почему оценка является важной категорией финансового менеджмента?

Опишите базовую модель оценки финансовых активов.

Оценка облигаций

Наиболее распространенным типом долговых ценных бумаг является облигация с денежным потоком в виде постоянных полугодовых процентных платежей и номинала, выплачиваемого при погашении. Ценность облигации, как и любого другого актива, определяется приведенной стоимостью ожидаемого денежного потока. Следовательно, нужно найти приведенную стоимость аннуитета и единовременно выплачиваемой величины номинала. Поэтому формула (4.1) для такой облигации может быть модифицирована следующим образом:2

(4.2)

(4.2)

где I - годовой купонный доход (I/2 - полугодовой доход); считается, что первая выплата процентов будет произведена через шесть месяцев после приобретения облигации; М — нарицательная стоимость, выплачиваемая при погашении облигации; kd - требуемая доходность инвестированного капитала; полугодовое наращение делается по ставке kd/2; n - число лет до погашения облигаций; для расчета дисконтированного потока n удваивается, поскольку проценты выплачиваются дважды в год.

В качестве примера рассчитаем приведенную стоимость 12%-ной облигации номиналом 1000 дол. с полугодовой выплатой процентов и сроком погашения 10 лет при kd 10%:

Расчеты можно делать с помощью либо специализированного калькулятора, либо финансовых таблиц. В последнем случае алгоритм расчета таков:3

Доходность облигации без права досрочного погашения

Модель оценки, представленная формулой (4.2), может использоваться для расчета доходности облигации без права досрочного ее погашения (Yield to Maturity, YTM), или безотзывные облигации. Если известны данные о текущей рыночной цене облигации, купонной ставке, номинале и числе лет до погашения, то формула (4.2) может быть разрешена относительно показателя kd, который и будет характеризовать искомую общую доходность YTM.4 Таким образом, показатель YTM численно равен такому значению ставки дисконта, который уравнивает прогнозируемый денежный поток с текущей ценой облигации. Значение YTM может быть легко рассчитано с помощью финансового калькулятора или метода последовательных приближений.

Для примера рассчитаем доходность облигации, которая продается по номиналу 1000 дол. и будет погашена через 20 лет. Выплата процентов осуществляется каждые полгода по ставке 12% годовых:5

Для определения показателя YTM, равного kd из этого уравнения, проще всего воспользоваться специализированным калькулятором. Ответ будет kd = 12%.6

Доходность к погашению облигации, продаваемой по номиналу, складывается исключительно за счет купонных выплат. Однако, если облигация продается по цене, отличной от номинала, на величину доходности оказывают влияние как купонные платежи, так и капитализированный доход (или убыток). Таким образом, доходность облигации без права ее досрочного погашения в значительной степени зависит от ее текущей цены. Поскольку цена покупки облигаций постоянно меняется в зависимости от изменения процентных ставок по аналогичным финансовым инструментам, не остается постоянной и доходность облигаций.

Доходность облигации на момент отзыва с рынка

Если облигация эмитирована на условиях возможного ее досрочного отзыва с рынка ценных бумаг, так называемая отзывная облигация, то в случае peaлизации этого права эмитентом держатель облигации обязан предъявить ее для погашения досрочно. Причины могут быть разные. Например, фирма эмитировала отзывные 12%-ные облигации номиналом в 1000 дол. В случае падения процентных ставок с 12 до 8% более выгодно для компании погасить 12%-ные облигации, заменив их 8%-ными облигациями нового выпуска и сэкономив на этом 1000 дол.(0.12-0.08) = 40 дол. на облигацию в год. Технология подобных решений будет подробно рассмотрена в главе 15. Как же повлияет эта операция на ожидаемую доходность облигации?

Если текущая процентная ставка много ниже купонной ставки облигации, то облигация, скорее всего, будет выкуплена эмитентом. В этом случае инвесторы должны оценивать ожидаемую доходность облигации как доходность на момент отзыва (Yield to Call, YTC), а не как общую доходность. Для расчета показателя YTC необходимо изменить формулу (4.2). Определяющим являются выкупная цена и число периодов до выкупа, а не номинальная цена и число периодов до наступления срока погашения. В результате получаем

(4.3)

(4.3)

где V — текущая рыночная цена; m — число лет до выкупа (предполагаемого) облигации; Рс - выкупная цена, т. е. цена, которую компания должна заплатить в случае досрочного погашения облигации (обычно она равна номиналу плюс сумма процентов за год); kd — доходность на момент отзыва облигации (доходность досрочного погашения).

Например, если 12%-ные облигации из приведенного выше примера предполагаются к досрочному погашению через пять лет по цене 1120 дол., доходность YTC равна 13.75% и находится следующим образом:

Хотя на первый взгляд может показаться, что инвестор выигрывает в случае Досрочного выкупа, это не совсем верно. Инвестор, который имел 120 дол. в год в виде купонного дохода, получит теперь при досрочном погашении полную сумму — 1120 дол., которая может быть реинвестирована в новые облигации на оставшиеся 15 лет по текущей ставке процента — 8%. Поэтому годовой денежный поток снизится с 0.12 • 1000 дол. = 120 дол. до 0.08 • 1120 дол. = 89.60 дол. Таким образом, годовой доход инвестора уменьшится на 120 дол. — 89.60 дол. = 30.40 дол.; кроме того, по истечении 15 лет инвестор получит 1120 дол. (а не 1000 дол.). Дисконтированная цена потерь от этой операции (неполученный доход), равная примерно 260 дол., превышает дисконтированную цену премии за досрочное погашение, равную 38 дол.

В подобных ситуациях может предусматриваться и другой вариант: в течение первых пяти лет инвестор получает доход по ставке 13 75% после чего купонная ставка снижается до 8%. Легко показать, что и при такой схеме начисления процентов доходность облигации в расчете на весь 20-летний период будет ниже объявленной изначально купонной ставки 12% Ниже приведены схема денежного потока и формула для расчета доходности в этом случае:

С помощью финансового калькулятора и техники расчета показателя IRR находим ожидаемую доходность — 10.55%.7 Таким образом, в случае досрочного погашения облигации ожидаемая доходность инвестора за полный период владения ею снизится с 12 до 10.55%, или на 1.45%.

Фактор налогообложения доходов инвесторов

Доходы любого инвестора подлежат налогообложению. Поэтому очевидно, что и в случае с ценными бумагами релевантными являются денежный поток и доходность, рассчитанные по данным, очищенным от налогов. Эта мысль важна потому, что, анализируя альтернативные варианты инвестиций, инвестор должен иметь в виду, что различные виды доходов по-разному облагаются налогом.

Для иллюстрации вновь рассмотрим прежний пример с 12%-ными облигациями. Если не предусматривается досрочного погашения облигации, а доход инвестора облагается налогом по ставке 28%, то доходность облигации, рассчитанная по данным за вычетом налогов (kdAT). может быть найдена по следующей схеме:

Решив это уравнение относительно  находим, что

находим, что  = 8.64%. Таким образом, налогообложение значительно снижает уровень доходности.8

= 8.64%. Таким образом, налогообложение значительно снижает уровень доходности.8

Несколько замечаний

Завершая описание общего подхода к оценке облигаций, необходимо сделать несколько замечаний.

Существование других моделей оценки. В этой главе не ставилась задача описать все возможные модели оценки. Используя изложенный подход, читатель при необходимости сможет самостоятельно составить модель оценки для облигации произвольного типа. В главе 15 будут рассмотрены методы оценки облигаций с нулевым купоном, в главе 16 — конвертируемых облигаций.

Защита от досрочного погашения. Выше было показано, что облигации с опционом досрочного погашения менее предпочтительны по сравнению с обычными облигациями. Вероятность объявления о досрочном погашении облигаций одинаково велика как в случае значительного снижения процентных ставок по аналогичным финансовым инструментам, так и при продаже подобных облигаций с премией. Заметим также, что в случае роста процентных ставок отзывные облигации нередко продаются с дисконтом; как правило, вероятность досрочного погашения таких облигаций незначительна — эмитент, имея право на досрочное погашение, не воспользуется им. Все участники рынка знают об этом. Именно ввиду своей определенной защищенности от досрочного погашения отзывные дисконтные облигации обычно продаются по ценам, обеспечивающим несколько меньшую доходность по сравнению с отзывными премиальными облигациями.

Эффективная годовая ставка. Выше был использован простейший алгоритм расчета показателя YTM путем деления годовой ставки пополам. Это справедливо, если в расчете используется ставка, называемая специалистами с Уолл-стрит номинальной, или котируемой YTM (nominal, or quoted, YTM). Делая свой выбор, инвесторы сравнивают доходность различных облигаций; поскольку в большинстве случаев проценты начисляются каждые полгода, такое сравнение возможно.

Проблема возникает, если сравнивается доходность YTM облигаций с различной частотой начисления процентов — годовое, квартальное, ежемесячное и т. д. В этом случае необходимо перейти от номинальной ставки,  , к эффективной,

, к эффективной,  :

:

(4.4)

(4.4)

где  — номинальная годовая процентная ставка (доходность); m — количество начислений процентов за год. Заметим, что

— номинальная годовая процентная ставка (доходность); m — количество начислений процентов за год. Заметим, что  /m представляет собой доходность базового периода, например kd/2 в примере с облигацией с полугодовым начислением процентов.

/m представляет собой доходность базового периода, например kd/2 в примере с облигацией с полугодовым начислением процентов.

Применяя (4.4) к облигациям с полугодовым начислением процентов и номинальной ставкой годового дохода 12%, находим

Таким образом, эффективная годовая ставка на 0.36% выше номинальной.9

Время первого платежа. Обсуждение моделей оценки облигаций предполагало в неявной форме, что первая выплата процентов состоится точно через шесть месяцев после приобретения облигации. Эта предпосылка верна в основном лишь в случае покупки облигаций в ходе первичной эмиссии. Для оценки облигаций, приобретаемых в произвольно выбранные моменты, модель должна быть модифицирована. Такое уточнение важно для конкретного инвестора, но не имеет принципиального значения для целей и техники финансового менеджмента. Многие финансовые калькуляторы позволяют легко выполнять подобную модификацию модели оценки.

Оценка облигаций с позиции администрации корпораций. Рассмотренные модели строились исходя из логики рассуждения рядового инвестора. Существует и другой аспект оценки — цена капитала фирмы-эмитента. Поэтому обсуждение методов оценки будет продолжено в главе 6 с учетом расходов по выпуску ценных бумаг и налогообложения корпораций.

Вопросы для самопроверки

Как оцениваются облигации?

В чем разница между доходностью облигаций, погашаемых досрочно и в обычном порядке?

Объясните разницу между номинальной доходностью облигаций и эффективной годовой процентной ставкой. Приведите пример использования этих показателей.

Оценка привилегированных акций

Привилегированные акции предполагают выплату дивиденда, обычно по фиксированной ставке, в течение неопределенного или, что имеет место чаще, в течение ограниченного временного периода. Бессрочная акция генерирует денежный поток неопределенно долго, а формула (4.1) для расчета ее оценки может быть преобразована следующим образом:

Используя другие обозначения, перепишем эту формулу:10

(4.5)

(4.5)

где Р0 — текущая цена привилегированной акции; D — ожидаемый фиксированный дивиденд; kp — текущая требуемая доходность. Так, привилегированная акция с годовым дивидендом в размере 2 дол. при требуемой на рынке доходности 10% годовых будет продаваться по цене 20 дол.:

Чаще всего дивиденды выплачиваются ежеквартально, поэтому в расчетах могут использоваться квартальные оценки: Р0 = 0.5 дол.: 0.025 = 20.00 дол.

С помощью формулы (4.5) можно вычислять ожидаемую доходность привелегированной акции,  :

:

(4.5а)

(4.5а)

Обратите внимание, что в формулах (4.5) и (4.5а) используются разные виды доходности — требуемая и ожидаемая.11 В условиях равновесного рынка обычно  =

=  .

.

В примере с привилегированной акцией, продаваемой за 20.00 дол., формула (4.5а) может быть использована для нахождения ожидаемой доходности:

Это номинальная ожидаемая доходность. Чтобы найти эффективную годовую доходность, необходимо рассчитать квартальную доходность,  :

:

Далее, используя (4.4), находим

Если бы мы сравнивали значения доходности двух привилегированных акций с квартальным и полугодовым начислениями дивидендов, как раз и нужно было бы использовать эффективную годовую доходность.

Фактор налогообложения доходов инвестора

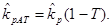

Выше обсуждалось влияние этого фактора применительно к облигациям. Если предположить, что банковские процентные ставки останутся неизменными, можно рассчитать с помощью приведенных формул ожидаемый доход по бессрочной акции.12 Поскольку получаемые дивиденды облагаются налогом по ставке Т, доходность акции, рассчитываемая по прибыли, остающейся у ее владельца после уплаты налога,  , исчисляется по формуле13

, исчисляется по формуле13

(4.6)

(4.6)

Так, при Т = 28% и  =10% номинальная доходность с учетом налогообложения составит

=10% номинальная доходность с учетом налогообложения составит

Доходность акций с позиции юридических лиц

В отличие от физических лиц дивиденды по акциям, получаемые юридическими лицами, облагаются налогом по пониженной ставке — 30% ставки налога на прибыль корпораций, а соответствующая доходность находится по формуле14

(4.6а)

(4.6а)

Так, если прибыль корпорации облагается налогом по ставке 34%, доходность 10%-ных привилегированных акций после выплаты налога составит

Таким образом, с учетом налогообложения владение привилегированными акциями более выгодно для юридических лиц по сравнению с физическими. Не случайно большинство неконвертируемых привилегированных акций в США находится во владении корпораций, а не частных лиц.

Несколько замечаний

Прежде чем перейти к обсуждению методов оценки обыкновенных акций, сделаем несколько замечаний. 1. Привилегированные акции, как правило, а эмитируются с условием создания фонда погашения (sinking fund). В этом случае предусматривается постепенное ежегодное погашение акций — обычно в размере 2% выпуска. Максимальный срок обращения таких акций не превышает 50 лет, а средний срок погашения — 25 лет. По мере приближения срока погашения остаточная стоимость акций снижается, а их ожидаемая доходность рассчитывается по тому же алгоритму, что и для бессрочных облигаций. 2. Как и в случае с облигациями, оценка акций должна рассматриваться прежде всего с позиции изменения цены капитала фирмы-эмитента. Эта проблема будет рассмотрена в главе 6. 3. Приведенные формулы основаны на предположении, что первые дивиденды будут получены через три месяца. В случае иной схемы начисления дивидендов необходимо внести соответствующую корректировку в этот алгоритм.15 4. С некоторых пор компании начали эмитировать привилегированные акции с плавающей доходностью. Эта тема будет обсуждена в главе 16.

Вопросы для самопроверки

Как оцениваются бессрочные привилегированные акции?

Как оцениваются привилегированные акции с условием создания фонда погашения?

Кто потенциальный покупатель неконвертируемых привилегированных акций? Почему?

Оценка обыкновенных акций

Ожидаемый денежный поток, генерируемый пакетом обыкновенных акций, состоит из двух компонентов: дивидендов и выручки от возможной продажи акций. Оценка может быть выполнена с помощью различных моделей. Прежде всего, введем некоторые обозначения.

Dt — дивиденд, ожидаемый к получению в t-м году.16 D0 обозначает последний фактически выплаченный дивиденд. Поскольку Dt представляет собой оценку возможных поступлений, а ожидания инвесторов и их оценки различны, значения Dt могут варьировать среди потенциальных инвесторов.

Р0 — текущая рыночная цена акции.

— ожидаемая цена акции на конец года t.

— ожидаемая цена акции на конец года t.  — внутренняя, или теоретическая, стоимость (intrinsic, or theoretical, value) акции с позиции инвестора, выполняющего анализ;

— внутренняя, или теоретическая, стоимость (intrinsic, or theoretical, value) акции с позиции инвестора, выполняющего анализ;  — стоимость, ожидаемая на конец первого года, и т. д. Отметим, что

— стоимость, ожидаемая на конец первого года, и т. д. Отметим, что  представляет собой субъективную оценку инвестором ожидаемого потока дивидендов и рисковость акции. Следовательно, хотя фактическая цена Р0 фиксирована и известна всем инвесторам,

представляет собой субъективную оценку инвестором ожидаемого потока дивидендов и рисковость акции. Следовательно, хотя фактическая цена Р0 фиксирована и известна всем инвесторам,  может различаться в их оценках в зависимости от степени оптимизма, с которым они воспринимают деятельность компании.

может различаться в их оценках в зависимости от степени оптимизма, с которым они воспринимают деятельность компании.  может отклоняться в любую сторону от Р0, однако очевидно, что инвестор будет покупать акции, только если по его оценке

может отклоняться в любую сторону от Р0, однако очевидно, что инвестор будет покупать акции, только если по его оценке

P0. Теоретически количество оценок

P0. Теоретически количество оценок  может быть равно числу потенциальных инвесторов. Тем не менее можно условно говорить о некоем маржинальном инвесторе, чьи действия фактически определяют рыночную цену. Для маржинального инвестора

может быть равно числу потенциальных инвесторов. Тем не менее можно условно говорить о некоем маржинальном инвесторе, чьи действия фактически определяют рыночную цену. Для маржинального инвестора  = P0, поскольку в противном случае рынок акций будет пребывать в состоянии неустойчивости, а вызванные этим дисбалансом операции по купле-продаже акций с неизбежностью приведут к установлению равновесной цены.

= P0, поскольку в противном случае рынок акций будет пребывать в состоянии неустойчивости, а вызванные этим дисбалансом операции по купле-продаже акций с неизбежностью приведут к установлению равновесной цены.

— предполагаемый темп прироста дивиденда в году t. Значение этого показателя может варьировать среди инвесторов, а его динамика — подчиняться некоторой закономерности. Если

— предполагаемый темп прироста дивиденда в году t. Значение этого показателя может варьировать среди инвесторов, а его динамика — подчиняться некоторой закономерности. Если  =

=  , т. е. темп прироста постоянен во времени, акция называется постоянно растущей (constant growth) акцией.

, т. е. темп прироста постоянен во времени, акция называется постоянно растущей (constant growth) акцией.

— требуемая доходность акции, учитывающая как риск, так и доходность альтернативных вариантов инвестирования. Показатель варьирует среди инвесторов в зависимости от их оценки степени риска компании-эмитента.

— требуемая доходность акции, учитывающая как риск, так и доходность альтернативных вариантов инвестирования. Показатель варьирует среди инвесторов в зависимости от их оценки степени риска компании-эмитента.

— ожидаемая доходность. Ее значение может варьировать среди инвесторов при условии равновесного рынка этих акций для маржинального инвестора (

— ожидаемая доходность. Ее значение может варьировать среди инвесторов при условии равновесного рынка этих акций для маржинального инвестора ( =

=  ).

).

Базовая формула (4.1) может быть использована для оценки любых первичных финансовых активов. Так, при покупке пакета акций на неопределенно долгое время с целью получения дивидендов теоретическая стоимость акции,  , равна дисконтированной стоимости ожидаемого потока дивидендов:

, равна дисконтированной стоимости ожидаемого потока дивидендов:

(4.7)

(4.7)

С практической точки зрения бесконечный поток можно заменить на конечный, поскольку вкладом слагаемых с порядковыми номерами, превышающими 40, можно пренебречь ввиду его незначительности.

Как же исчисляется стоимость акции, если инвестор планирует владеть ею лишь ограниченный промежуток времени, скажем пять лет, а затем продать ее? Оказывается, используется та же самая формула (4.7). Для того чтобы убедиться в этом, представьте себя на месте очередного покупателя — он оценит акцию исходя из ожидаемого денежного потока плюс цена возможной реализации. Третий покупатель, приобретая акцию, вновь будет ориентиров на величину ожидаемых дивидендов и цену возможной реализации. Продолжая этот процесс до бесконечности, видим, что теоретическая стоимость акции определяется лишь величиной прогнозируемого потока дивидендов.

Формула (4.7) представляет собой обобщенную модель оценки акций в том смысле, что число периодов, в течение которых поступают дивиденды, может быть любым. Тем не менее есть много причин рассматривать ограниченный промежуток времени и в дальнейшем в случае необходимости переходить от упрощенной модели к модели общего вида. Некоторые частные модели оценки будут рассмотрены ниже.

Постоянный рост

Если предполагается, что дивиденды по акциям будут неопределенно долго расти с постоянным темпом прироста, т. е.  =

=  , при любом t, формула (4.7) может быть приведена к следующему виду:17

, при любом t, формула (4.7) может быть приведена к следующему виду:17

(4.8)

(4.8)

Модель оценки акций с равномерно возрастающими дивидендами, выраженная (4.8), часто называют моделью Гордона по имени Майрона Дж. Гордона, который много сделал для ее развития и популяризации.

В том случае, если  =0, модель Гордона трансформируется в уже известную модель, описываемую формулой (4.5). Очевидно также, что модель Гордона имеет смысл лишь при

=0, модель Гордона трансформируется в уже известную модель, описываемую формулой (4.5). Очевидно также, что модель Гордона имеет смысл лишь при  > g.

> g.

Рассмотрим пример, иллюстрирующий применение модели Гордона и концепции линии рынка ценных бумаг (SML). Предположим, что корпорация «McLaughlin Foods» только что выплатила дивиденды в размере 2.00 дол. (т. е. J DO = 2.00 дол.); инвестор ожидает, что дивиденды будут увеличиваться с по-стоянным темпом прироста 6%, β-коэффициент акций равен 1.2; безрисковая доходность — 8%; доходность рынка в среднем — 14%. Предполагая, что SML адекватно описывает взаимосвязь риска и доходности, можно рассчитать требуемую инвестором доходность акций корпорации «McLaughlin»:

По формуле (4.8)

Итак, теоретическая стоимость акции с позиции данного инвестора равна 23.04 дол. Если на рынке эти акции продаются по более низкой цене, инвестор приобретает их.

Другие инвесторы действуют по такому же алгоритму. Конечно, многие инвесторы пользуются услугами таких консультационных фирм, как «Merrill Lynch» и «Paine Webber», тем не менее алгоритмы оценки остаются теми же самыми. Если инвесторы полагают, что теоретическая стоимость акции превышает текущую рыночную цену, спрос на нее увеличивается, что приводит к выравниванию этих показателей. Если текущая цена завышена, происходит обратное. Равенство цен как раз и означает равновесие рынка данных акций. Как только равновесие достигнуто — и это обычная ситуация — цена акции будет относительно стабильной, объем сделок с данной ценной бумагой — сравнительно небольшим; это будет продолжаться до тех пор, пока на рынок не поступит новая информация, например сообщение о планируемом повышении доходов компании.

Формулу (4.8) можно переписать иначе:

(4.9)

(4.9)

Эта формула может быть использована для исчисления ожидаемой доходности. В условиях равновесного рынка для маржинального инвестора Р0 =  и

и  =

=  . Из (4.9) видно, что ожидаемая общая доходность равна сумме ожидаемой дивидендной доходности и темпа прироста дивидендов. Кроме того, показатель д может быть интерпретирован как доходность капитализированной прибыли (капитализированная доходность). Таким образом, делая допущение о стабильном росте характеристик акции, инвесторы предполагают, что доходы компании, выплачиваемые дивиденды и соответственно цена акции изменяются с одним и тем же темпом g. Отсюда следует, что если Р и D меняются одинаково, то отношение

. Из (4.9) видно, что ожидаемая общая доходность равна сумме ожидаемой дивидендной доходности и темпа прироста дивидендов. Кроме того, показатель д может быть интерпретирован как доходность капитализированной прибыли (капитализированная доходность). Таким образом, делая допущение о стабильном росте характеристик акции, инвесторы предполагают, что доходы компании, выплачиваемые дивиденды и соответственно цена акции изменяются с одним и тем же темпом g. Отсюда следует, что если Р и D меняются одинаково, то отношение  будет оставаться постоянным при любом значении t.

будет оставаться постоянным при любом значении t.

Оценка целесообразности капитализации прибыли

Определенную сложность представляет собой оценка акционерами целесообразности капитализации (реинвестирования) части прибыли. Представим формулу (4.8) в несколько ином виде (обоснование некоторых условий этого представления будет дано в главе 6):

(4.8а)

(4.8а)

где EPS1 — ожидаемый доход (чистая прибыль) на одну акцию, PR — доля прибыли, выплаченная в виде дивидендов (payout ratio); RR — коэффициент реинвестирования прибыли (retention ratio); ROE — рентабельность собственного капитала.

Теперь рассмотрим четыре различные ситуации.

1. Предположим, что фирма выплачивает всю прибыль в виде дивидендов. В этой ситуации доходы фирмы генерируются имеющимися активами и приобретения новых активов не предвидится. Амортизационные отчисления используются лишь для возмещения выбывающих основных средств; следовательно, рентабельность деятельности фирмы остается неизменной на протяжении всех лет. В частности, представим себе компанию со следующими характеристиками: PR = 1, RR = 1 - PR = 0, EPS1 = EPS2 = =EPS∞ = 1 дол., ks = 15%. Тогда стоимость акции фирмы

2. Допустим, что лишь половина прибыли выплачивается в виде дивидендов, а оставшаяся часть расходуется на финансирование новых проектов, обеспечивающих ROE = 15%. Несмотря на то, что экономический потенциал фирмы увеличивается, стоимость акции остается неизменной:

3. Предположим, что невыплаченная прибыль инвестируется в проекты с ROE = 20%. В этом случае стоимость акции фирмы возрастет:

4. При инвестировании прибыли в менее рентабельные проекты (I = 10%) стоимость акции фирмы упадет:

Приведенные примеры позволяют сделать очень важный вывод: реинвестированная прибыль оказывает позитивное влияние на стоимость акции фирмы только в том случае, если рентабельность инвестиций превышает требуемую рентабельность собственного капитала. Потенциал фирмы может увеличиваться за счет реинвестирования прибыли в проекты с ROE ≤ ks, однако акционеры выигрывают лишь в том случае, если прибыль реинвестируется в проекты с положительным NPV; экспансия в размерах необязательно выгодна акционерам.

Непостоянный рост

Допущения о постоянном росте дивидендов можно сделать в отношении лишь ряда компаний; для большинства фирм оно неправомочно. Например, в отношении акций компаний, ориентирующихся на новейшие технологии, можно ожидать быстрый рост дивидендов в течение нескольких лет, затем последует неизбежное замедление темпов. Фирмы, испытывающие финансовые затруднения, также могут временно приостанавливать увеличение дивидендных выплат. Стоимость акций таких компаний может рассчитываться следующим образом.

1. Разделение потока дивидендов на две части — начальный период непостоянного роста сменяется периодом постоянного роста.

2. Нахождение приведенной стоимости потока дивидендов, ожидаемых в период непостоянного роста.

3. Использование модели постоянного роста для нахождения ожидаемой стоимости акции к началу периода постоянного роста, а затем дисконтирование этой величины к текущему моменту.

4. Суммирование этих двух оценок для нахождения теоретической стоимости акции:

(4.10)

(4.10)

где n — ожидаемое число лет непостоянного роста; Dt — ожидаемый дивиденд в году t фазы непостоянного роста; Dn+1 — первый ожидаемый дивиденд фазы постоянного роста; ks — требуемая доходность акции; g — ожидаемый темп прироста, когда компания достигает стабильности.

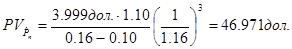

В качестве примера рассмотрим данные о компании «Solar Laser Technology» (SLT): n = 3; D0 =1.82 дол.; ks =16%; gt = 30% в течение года трехлетнего периода быстрого роста; g = 10%.

Шаг 1. Разделим поток дивидендов SLT на две части: поступления в течение трехлетнего периода и дивиденды в последующие периоды.

Шаг 2. Находим приведенную стоимость ожидаемых дивидендов на первом этапе,  :

:

Шаг 3. Находим ожидаемую стоимость акции SLT к началу фазы постоянного роста,  , затем дисконтируем ее, чтобы рассчитать приведенную стоимость

, затем дисконтируем ее, чтобы рассчитать приведенную стоимость  :

:

Рис. 4.1. Непостоянный рост («Solar Laser Technology»).

Шаг 4. Находим теоретическую стоимость акции:

На рис. 4.1 приведена графическая интерпретация изложенного алгоритма. Графическое представление особенно удобно в том случае, когда темп прироста варьирует, прежде чем выйти на стабильный уровень.

Рассмотренная модель называется двухуровневой моделью. В случае необходимости можно составить модель более высокого уровня. Также отметим, что многие начинающие компании изначально не платят дивидендов. Тем не менее следует иметь в виду, что при выходе на определенный уровень производства компания все же начнет выплачивать дивиденды. «Hewlett—Packard», IBМ и многие другие компании не платили дивидендов в начале своей деятельности, но платят их сегодня. «Genentech», крупнейшая компания в области биотехнологий, в настоящее время не платит дивидендов, тем не менее, инвесторы ожидают грядущих выплат в некотором будущем.

Для компании с D0 = 0 дол. формулу (4.10) целесообразно представит в виде трех слагаемых:

(4.10а)

(4.10а)

Первое слагаемое показывает, что дивиденды не будут выплачиваться на протяжении L лет. Второе слагаемое подразумевает, что дивиденды впервые будут выплачены в году L + 1, а далее до момента М они будут расти с переменным темпом. Третье слагаемое характеризует ту часть приведенной стоимости акции, которая будет обеспечена при выходе компании на стабильный уровень производства и выплаты дивидендов.

Фактор налогообложения доходов инвесторов

Выше отмечалось, что для инвестора релевантными являются денежный поток, построенный с учетом выплаты налогов, и доходность, исчисленная на посленалоговой базе.

Постоянный рост. Напомним, что в этом случае ожидаемая доходность акций,  , складывается из постоянной дивидендной доходности и доходности капитализированной прибыли. Значение этих показателей нужно скорректировать на величину налогов. Предположим, что индивидуальный инвестор, облагаемый налогом на доходы по ставке 28%, анализирует целесообразность покупки акций одной из двух компаний: высокодоходной компании с Р0 = 30 дол., D1 = 3.60 дол. и g = 3% или быстрорастущей компании с Р0 = 30 дол., D1 = 0.90 дол. и g = 12%. Планируется по истечении года продать купленные акции. Какова ожидаемая доходность акций до и после уплаты налогов?

, складывается из постоянной дивидендной доходности и доходности капитализированной прибыли. Значение этих показателей нужно скорректировать на величину налогов. Предположим, что индивидуальный инвестор, облагаемый налогом на доходы по ставке 28%, анализирует целесообразность покупки акций одной из двух компаний: высокодоходной компании с Р0 = 30 дол., D1 = 3.60 дол. и g = 3% или быстрорастущей компании с Р0 = 30 дол., D1 = 0.90 дол. и g = 12%. Планируется по истечении года продать купленные акции. Какова ожидаемая доходность акций до и после уплаты налогов?

Поиск по сайту: