|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Мини-ситуация. Допустим, что вы получили место менеджера в «PizzaPalace», расположенной по соседству

|

Читайте также: |

Допустим, что вы получили место менеджера в «PizzaPalace», расположенной по соседству. EBIT компании составила в прошлом году 500 000 дол., и ожидается, что она будет оставаться постоянной (в реальном исчислении) в течение длительного времени. Так как наращивания капитала не требуется, «PizzaPalace» планирует выплачивать всю прибыль в виде дивидендов. Директорат компании владеет около 50% акций, которые продаются на внебиржевом рынке.

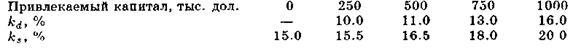

В настоящее время фирма не привлекает заемного капитала; размещено 100 000 акций, PQ = 20 дол. Когда вы изучали курс корпоративных финансов, ваш преподаватель утверждал, что в большинстве случаев владельцам фирм предпочтительнее, если привлекается некоторый заемный капитал. Когда вы предложили это вашему новому боссу, он посоветовал развить данную идею. Инвестиционный банк представил вам следующие расчетные данные о цене заемного и собственного капитала фирмы при различных уровнях задолженности:

Если компания прибегнет к рекапитализации, можно будет разместить заем и полученные средства использовать для скупки акций. Максимальная совокупная ставка налогообложения для «PizzaPalace» — 40%.

1. Кратко изложите компромиссную теорию структуры капитала.

2. Кратко изложите теорию асимметричной информации применительно к структуре капитала.

3. Являются ли теории компромисса и асимметричной информации взаимоисключающими? Верите ли вы, что теория структуры капитала дает четкие рекомендации финансовым менеджерам? Согласно этой теории какие факторы влияют на оптимальную структуру капитала фирмы?

4. Исходя из вышеназванных соображений, определите оптимальную структуру капитала для «PizzaPalace».

а. Какие формулы оценки могут быть использованы в этом анализе.

б. Можно ли руководствоваться теорией структуры капитала Миллера или Модильяни—Миллера, и если представленный анализ будет основан на этих теориях, как, по вашему мнению, отреагируют на него владельцы фирмы?

5.а. Опишите кратко, без использования каких-либо вычислений последовательность событий, которые будут иметь место при рекапитализации «PizzaPalace».

6. Какой будет новая цена акций, если «PizzaPalace» рекапитализировалась с привлечением заемного капитала в сумме 250 000, 500 000, 750 000 дол.?

в. Сколько акций должно остаться в обращении после рекапитализации по каждому сценарию?

г. Определите, при каком из рассматриваемых уровней задолженности структура капитала «PizzaPalace» является оптимальной.

6.а. Допустим теперь, что фирма рекапитализировалась путем привлечения 250 000 дол. заемного капитала; S = 1 839 000 дол., D = 250 000 дол., Р = 20.89 дол. и n = 88.03. Заем имеет «тюремные оковы» — требование погасить его, если возникнет необходимость в привлечении дополнительных средств. Какой будет цена акций «Pizza-Palace», если она увеличит свой заемный капитал до 500 000 дол., разместив новый заем

на сумму 500 000 дол. и использовав половину этой суммы на погашение старого займа, а другую половину — на выкуп акций?

6. Теперь допустим, что «PizzaPalace» размещает дополнительный заем на сумму в 250 000 дол., однако она не обязана погашать старый заем. Что произойдет в этом случае с ценой ее акций? Предполагается, что займы не имеют приоритета друг перед другом.

7. Полезно также определить влияние каждой предлагаемой рекапитализации на EPS фирмы. Рассчитайте этот показатель для задолженности 0, 250 000, 500 000 и 750 000 дол., приняв такую схему, что фирма вначале имеет нулевую задолженность, а затем проводит разовые рекапитализации, переходя от одного из указанных уровней задолженности к другому. Будет ли EPS максимальным при том же уровне задолженности, при котором максимизируется цена акций?

8. Рассчитайте WACC фирмы для каждого из перечисленных уровней задолженности. Какова связь между WACC и ценой акций?

9. Предположим, вы обнаружили, что производственный риск «PizzaPalace» больше, чем вы оценивали первоначально. Как это обстоятельство повлияет на сделанный вами анализ? А если этот риск окажется меньше первоначально предполагавшегося?

10. Имеет ли смысл проведение подобного анализа для большинства других фирм? Почему? Какой тип анализа, по вашему мнению, должен применяться при определении оптимальной, т. е. целевой, структуры капитала? Какие другие факторы должны учитываться менеджерами при определении такой структуры?

ДОПОЛНИТЕЛЬНАЯ ЛИТЕРАТУРА

Литература к главе 11 в основном посвящена теории структуры капитала. Она больше ориентирована на практическое применение, чем на углубление теоретических знаний.

Работы Дональдсона об определении целевого объема заемного капитала написаны

уже давно, тем не менее, они весьма полезны:

Donaldson G. New Framework for Corporate Debt Capacity // Harvard Business Rev. 1962. March—Apr. P. 117-131.

Donaldson G. Strategy for Financial Emergencies // Ibid. 1969. Nov. —Dec. P. 67-79.

Недавно опубликованная статья о теории асимметричной информации:

Baskin J. An Empirical Investigation of the Pecking Order Hypothesis // Financial Management. 1989. Spring. P. 26-35.

Эмпирически подтвержденных данных о связи между структурой капитала, ценой заемного капитала, ценой акционерного капитала, доходами и ценой акций фирмы не существует, поскольку некоторые статистические проблемы весьма затрудняют точную оценку этих соотношений, если вообще такая оценка возможна. Одним из хороших способов получить представление о данной проблеме является использование ряда показаний, зарегистрированных в судебных делах о пересмотре тарифов на коммунальные услуги Эти показания имеются в комиссиях по коммунальным службам, в федеральной комиссии по регулированию потребления энергии и в самих компаниях коммунальных услуг. Теоретическое обсуждение проблемы см. в следующих работах:

Cahs J. Corporate Debt Decisions: A New Analytical Framework // Journ. Finance. 1978. Dec. P. 1297-1315.

Gordon M. J. The Cost of Capital to a Public Utility. East Lansing, Mich.: Division of Research, Graduate School of Business Administration, Michigan State University, 1974.

Hamada R S The Effect of the Firm's Capital Structure on the Systematic Risk of Common Stocks // Journ. Finance. 1972. May P. 435-452.

Masulis R W. The Impact of Capital Structure Change on Firm Value: Some Estimates // Ibid. 1983. March. P. 107-126.

Piper Th. R, Weinhold W. A. How Much Debt is Right for Your Company // Harvard Business Rev. 1982. July—Aug. P. 106-114.

Shalit S. S. On the Mathematics of Financial Leverage // Financial Management. 1975, Spring. P. 57-66.

Shiller R. J. Modigliani F. Coupon and Tax Effects on New and Seasoned Bond Yields and the Measurement of the Cost of Debt Capital // Journ. Financial Econ. 1979. Sept. P. 297-318.

Некоторые вопросы, касающиеся практических решений финансовых руководителей относительно структуры капитала, разбираются в работах:

Norton E. Factors Affecting Capital Structure Decisions // Financial Rev. 1991. Aug. P. 431-446.

Pinegar J. M., Wilbricht L. What Managers Think of Capital Structure Theory: A Survey // Financial Management. 1989. Winter. P. 82-91.

Scott D. F., Johnson D. J. Financing Policies and Practices in Large Corporations // Ibid. 1982. Summer. P. 51-59.

Для получения дополнительных сведений о связи между рыночным риском и производственным и финансовым левериджем см.:

Callahan С. M., Mohr R. M. The Determinants of Systematic Risk: A Synthesis // Financial Rev. 1989. May. P. 157-181.

Gahlon J. M., Gentry J. A. On the Relationship between Systematic Risk and the Degrees of Operating and Financial Leverage // Financial Management. 1982. Summer. P. 15-23.

Prezas A. P. Effects of Debt on the Degrees of Operating and Financial Leverage // Ibid. 1987. Summer. P. 39-44.

Ниже упомянуты несколько недавно опубликованных статей, относящихся к проблемам данной главы:

Easterwood J. С., Kadapakkarn P.-R. The Role of Private and Public Debt in Corporate Capital Structures // Financial Management. 1991. Autumn. P. 49-57.

Garvey G. T. Leveraging the Underinvestment Problem: How High Debt and Management Shareholdings Solve the Agency Costs of Free Cash Flow // Journ. Financial Res. 1992, Summer. P. 149-166.

Harris M., Raviv A. Capital Structure and the Informational Role of Debt // Journ. Finance, 1990. June. P. 321-349.

Israel R. Capital Structure and the Market for Corporate Control: The Defensive Role of Debt Financing // Ibid. 1991. Sept. P. 1391-1409.

Следующие три статьи посвящены дополнительному разбору влияния отраслевых особенностей на структуру капитала:

Bowen R. M., Daley L. A., Huber Ch. C.. Jr. Evidence on the Existence and Determinants of Inter-Industry Differences in Leverage // Financial Management. 1982. Winter. P. 10-20.

Long M., Malitz I. The Investment-Financing Nexus: Some Empirical Evidence // Midland Corporate Finance Journ. 1985. Fall. P. 53-59.

Scott D. F., Jr., Martin J. D. Industry Influence on Financial Structure // Financial Management. 1975. Spring. P. 67-73.

В нижеупомянутой статье обсуждаются международные аспекты теории структуры капитала:

Rutterford J. An International Perspective on the Capital Structure Puzzle // Midland Corporate Finance Journ. 1985. Fall. P. 60-72

Ситуация 9 «Home Security Systems, Inc.» и ситуация 10 «Kleen Kar, Inc.» из сборника экономических ситуаций Бригхема и Гапенски (см. Дополнительную литературу к главе 2) аналогичны описанному в главе примеру с компанией HSS и касаются многих проблем, обсуждаемых в главах 11 и 12.

Поиск по сайту: