|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Дисконтированные денежные потоки проектов S и L (в дол.)

| Год | Проект S | Проект L | ||

| исходный DCF | кумулятивный DCF | исходный DCP | кумулятивный DCP | |

| -1000 | -1000 | -1000 | -1000 | |

| -545 | -909 | |||

| -214 | -661 | |||

| -360 | ||||

Если в компании срок окупаемости ограничен тремя годами, то проект S будет принят, а проект L будет отвергнут. Если бы проекты были альтернативными, S был бы предпочтительнее, чем L, потому что S имеет более короткий срок возврата денег.3

Некоторые фирмы используют модификацию этого критерия — дисконтированный срок окупаемости, который определяется по такому же алгоритму, но на основе денежного потока, дисконтированного по цене капитала этого проекта.4 Этот показатель определяется как число лет, необходимых для возмещения инвестиции по данным дисконтированного денежного потока (DCF). В табл. 7.2 приведены DCF для проектов S и L в предположении, что для обоих проектов цена капитала равна 10%. Чтобы составить табл. 7.2, нужно каждый элемент потока из табл. 7.1 разделить на  , где t — год, соответвующий элементу потока, k — цена капитала проекта. По истечении трех лет приведенная стоимость денежных поступлений по проекту S будет равна 1011 дол. Поскольку величина инвестиций равна 1000 дол., она окупится за три года или, точнее, за 2 + 214: 225 = 2.95 года. Для проекта L дисконтированный срок окупаемости равен 3.88 года:

, где t — год, соответвующий элементу потока, k — цена капитала проекта. По истечении трех лет приведенная стоимость денежных поступлений по проекту S будет равна 1011 дол. Поскольку величина инвестиций равна 1000 дол., она окупится за три года или, точнее, за 2 + 214: 225 = 2.95 года. Для проекта L дисконтированный срок окупаемости равен 3.88 года:

дисконтированный срок окупаемости проекта S: 2.0 + 214: 225 = 2.95 года,

дисконтированный срок окупаемости проекта L: 3 + 360: 410 = 3.88 года.

Видно, что ранжирование проектов S и L не зависит от того, какой из двух критериев использован; проект S более предпочтителен, чем L, если два проекта взаимоисключающие, и принимается только проект S, если установлено ограничение на срок окупаемости в виде трех лет. Тем не менее, нередко эти два критерия дают различные результаты при ранжировании анализируемых проектов.

Заметим, что оба критерия представляют собой некий вариант расчета «мертвой точки», под которой понимают момент времени, когда кумулятивный денежный поток становится положительным. Расчет стандартного срока окупаемости не предполагает учета цены собственного и заемного капитала, напротив, дисконтированный срок окупаемости характеризует тот момент, к которому будут возмещены все расходы по привлечению собственных и заемных средств для финансирования проекта. Оба критерия имеют серьезные недостатки, в частности, они не учитывают влияние элементов денежного потока, находящихся за пределами срока окупаемости. Имеются и другие недостатки, но они не оказывают существенного искажающего влияния на результат альтернативных проектов, поэтому мы не будем подвергать их подробному анализу.

Несмотря на отмеченный недостаток, критерий тем не менее показывает, как долго финансовые ресурсы будут омертвлены в проекте. Таким образом, при прочих равных условиях чем короче срок окупаемости, тем ликвиднее проект. Кроме того, поскольку «дальние» элементы денежного потока рассматриваются как более рисковые по сравнению с «ближними», считается, что критерий «срок окупаемости» дает приблизительную оценку рисковости проекта.

Учетная доходность

Учетная доходность (Accounting Rate of Return, ARR), основывающаяся в большей степени на показателе чистой прибыли, а не денежного потока, — это второй хорошо и давно известный способ оценки. Наиболее распространенный алгоритм расчета таков: ARR равна отношению среднегодовой ожидаемой чистой прибыли к среднегодовому объему инвестиций. Так, если предположить, что вложения в проекты S и L будут полностью амортизированы по прямолинейному методу в течение срока их эксплуатации, то годовые амортизационные расходы составят 1000 дол.: 4 = 250 дол. Эта сумма должна вычитаться из денежных поступлений по годам с тем, чтобы получить чистую годовую прибыль. Таким образом, среднегодовая чистая прибыль по проекту S:

Среднегодовая инвестиция равна полусумме исходной инвестиции и остаточной стоимости:

(1000 дол. + 0 дол.): 2 = 500 дол.

Отсюда ARR проекта S равна 75 дол.: 500 дол. = 0.15, или 15%.

Аналогично можно рассчитать ARRL = 20%. Таким образом, по критерию ARR проект L более предпочтителен. Если фирму устраивают проекты с ARR от 16% и выше, проект L должен быть принят, а проект S должен быть отвергнут. Заметим, что критерии ARR и РР при анализе проектов S и L дают прямо противоположные результаты. Можно спорить о том, какой критерий лучше и какой проект следует принять, однако этот спор будет безрезультатным, поскольку оба критерия не лишены изъянов. Критерий дисконтированного срока окупаемости игнорирует элементы денежного потока за пределами срока окупаемости. Что касается критериев РР и ARR, то они игнорируют временную стоимость денег. Поскольку все эти критерии не дают достоверной информации о вкладе проекта в наращивание рыночной стоимости фирмы, они могут привести к некорректным решениям в области инвестиционной политики.5

Чистый приведенный эффект

Поскольку критерии РР и ARR имеют очевидные недостатки, исследователи постоянно пытались найти какие-то более эффективные критерии оценки проектов. Одним из таких критериев является расчет чистого приведенного эффекта (Net Present Value, NPV), основанный на методологии дисконтирования денежного потока. Алгоритм расчета NPV таков.

1. Рассчитывается приведенная, или текущая, стоимость каждого элемента денежного потока, дисконтированная по цене капитала данного проекта.

2. Значения DCF суммируются; тем самым находится NPV проекта.

3. Если NPV >0, проект следует принять, если NPV < 0, проект должен быть отвергнут; если два проекта взаимоисключающие, должен быть выбран тот, у которого положительный NPV больше.

NPV может быть определен следующим образом:

(7.1)

(7.1)

Здесь CFt — ожидаемый приток (отток) денежных средств за период t; k — цена капитала проекта.6 Отток денежных средств (расходы по проекту, такие как затраты на приобретение оборудования или строительство зданий) трактуется как отрицательный элемент денежного потока. В оценке проектов 5 и L только CF0 отрицателен, но в большинстве проектов, таких как строительство трубопровода на Аляске, строительство электростанции или проектирование компьютеров типа IBM, отток происходит в течение нескольких лет, прежде чем начнется производство и появится приток денежных средств. Также заметим, что формула (7.1) не привязана к точному временному интервалу, так как приток и отток могут происходить в любой период, принятый за основу, — поквартально или помесячно, в этом случае суммирование идет уже не по годам, а по кварталам или месяцам соответственно.7

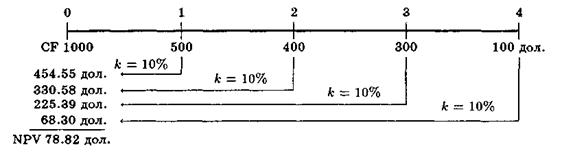

При 10%-ной цене капитала NPV проекта S равен 78.82 дол.:

Аналогично мы найдем NPVL = 49.18 дол. По этому критерию оба проекта могут быть приняты, если они независимы, а если они альтернативные, то должен быть выбран проект S.

Поиск по сайту: