|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Проверка трех теорий предпочтительности дивидендов

В предыдущем разделе мы представили три теории предпочтений инвесторов в отношении дивидендов.

1. По мнению Модильяни и Миллера, политика выплаты дивидендов не влияет на стоимость фирмы или цену ее капитала. Таким образом, в соответствии с логикой Модильяни и Миллера оптимальной политики дивидендов не существует — выбранный вариант так же хорош, как и любой другой.

2. Гордон и Линтнер, не соглашаясь с Модильяни и Миллером, доказывают, что дивиденды менее рисковы, чем доход от прироста капитала, поэтому фирма должна устанавливать высокий удельный вес дивидендных выплат в прибыли и предлагать высокую дивидендную доходность с тем, чтобы максимизировать свою стоимость. Модильяни и Миллер не согласились с такой аргументацией и назвали ее «заблуждением по поводу синицы в руках».

3. Литценбергер и Рамасвами, чья позиция противоположна позиции Гордона и Линтнера, утверждают, что, поскольку дивиденды облагаются налогом по значительно большей ставке, чем доход от прироста капитала, инвесторы должны требовать более высокого дохода на акции с высокими ставками дивидендов. В соответствии с этой теорией фирма должна платить низкие (или нулевые) дивиденды в целях максимизации своей стоимости.

Эти три теории предлагают менеджерам корпораций противоречивые советы. Модильяни и Миллер утверждают, что стратегия дивидендов не имеет значения, Гордон и Линтнер советуют установить высокую долю дивидендов в прибыли, а сторонники теории налоговой дифференциации рекомендуют обратное. Какой теории верить?

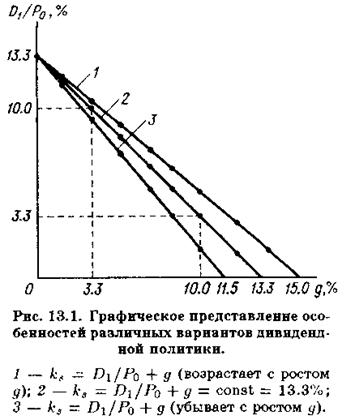

С целью определить истинную связь между политикой дивидендов и требуемой доходностью были предложены два варианта эмпирических тестов. Теоретически можно взять данные по нескольким компаниям, имеющим различную политику дивидендов и соответственно различную структуру общей доходности, и отразить их на графике, как это показано на рис. 13.1. Здесь приведено три варианта, хотя в действительности возможен только один из них. Если развитие событий близко к центральной линии на графике (2), тогда для выбранных фирм

С целью определить истинную связь между политикой дивидендов и требуемой доходностью были предложены два варианта эмпирических тестов. Теоретически можно взять данные по нескольким компаниям, имеющим различную политику дивидендов и соответственно различную структуру общей доходности, и отразить их на графике, как это показано на рис. 13.1. Здесь приведено три варианта, хотя в действительности возможен только один из них. Если развитие событий близко к центральной линии на графике (2), тогда для выбранных фирм

=

=  = D1/P0 + g = 13.3%, причем независимо от удельного веса дивидендов в прибыли. Оси X и Y пересечены в точке 13.3%, и в этом случае общая доходность должна быть постоянной, независимо от того, приходит ли она полностью в форме дивидендов (пересечение с осью Y), ожидаемого дохода от прироста капитала (пересечение с осью А) или комбинации того и другого. Линия имеет наклон —1.0,* и если результаты тестирования действительно описываются этой линией, тогда она подтверждает гипотезу иррелевантности.

= D1/P0 + g = 13.3%, причем независимо от удельного веса дивидендов в прибыли. Оси X и Y пересечены в точке 13.3%, и в этом случае общая доходность должна быть постоянной, независимо от того, приходит ли она полностью в форме дивидендов (пересечение с осью Y), ожидаемого дохода от прироста капитала (пересечение с осью А) или комбинации того и другого. Линия имеет наклон —1.0,* и если результаты тестирования действительно описываются этой линией, тогда она подтверждает гипотезу иррелевантности.

Если график похож на линию 1 на рис. 13.1 с наклоном, менее отрицательным, чем —1.0 (скажем, -0.8), тогда тест подтверждает гипотезу «синицы в руках» Гордона—Линтнера. В этом случае инвесторы должны потребовать большую общую доходность, если компания предполагает больший удельный вес компонента g, характеризующего капитализированную доходность, по сравнению с дивидендной доходностью, D1/P0. Если не предполагается капитализация прибыли, то дивидендная доходность акции должна быть  = 13.3%, тогда как акции, которые предполагают только доход от прироста капитала, должны иметь

= 13.3%, тогда как акции, которые предполагают только доход от прироста капитала, должны иметь  = 15%. Таким образом, для покрытия 1% снижения низкорисковых дивидендных доходов требуется более 1% прироста g.

= 15%. Таким образом, для покрытия 1% снижения низкорисковых дивидендных доходов требуется более 1% прироста g.

Наконец, если верна теория налоговой дифференциации, график должен быть похож на линию 3 на рис. 13.1 с наклоном, более отрицательным, чем — 1.0 (скажем, —1.2). Здесь небольшое преимущество по налоговым ставкам сочетается с отсрочкой налогов на доход от прироста капитала, что обусловливает предпочтение инвесторами прироста капитала по сравнению с дивидендами. В этом случае полностью дивидендные акции должны иметь  = 13.3%, тогда как акции, по которым доход поступает только в форме прироста капитала, должны иметь

= 13.3%, тогда как акции, по которым доход поступает только в форме прироста капитала, должны иметь  = 11.5%. Таким образом, для замещения 1% снижения дивидендной доходности потребуется менее 1% прироста g.

= 11.5%. Таким образом, для замещения 1% снижения дивидендной доходности потребуется менее 1% прироста g.

В действительности, когда такие тестовые расчеты были выполнены по достаточно достоверным данным, наклон полученной линии регрессии был близок к —1.0. На первый взгляд кажется, что теории Гордона—Линтнера и налоговой дифференциации опровергнуты и подтверждается теория Модильяни—Миллера. Однако некоторые проблемы статистического характера не позволяют нам утверждать, что тесты доказывают правоту Модильяни и Миллера. Можно упомянуть о двух проблемах: 1) для того чтобы тест был корректным, изучаемые объекты должны иметь одинаковые параметры, различаясь только своей политикой дивидендов; 2) кроме того, практически невозможно дать достоверную оценку ожидаемых темпов роста для анализируемой совокупности.21 Иными словами, невозможно сделать выборку компаний открытого типа, различающихся лишь дивидендной политикой, так же как нельзя сделать точные оценки темпов роста, ожидаемых маржинальным инвестором. Следовательно, нельзя определить с высокой степенью точности, какое влияние политика выплаты дивидендов оказывает на цену акционерного капитала. Наше мнение таково — предложенный способ проверки не позволит решить проблему политики дивидендов.

Исследователи также изучали влияние дивидендной доходности с помощью САРМ. Они предположили, что требуемая доходность является функцией рыночного риска, измеряемого β, и дивидендной доходности. В этом случае требуемая общая доходность акций, ki, может быть определена следующим образом:

Здесь Di — дивидендная доходность по акции i; DM — средняя дивидендная доходность акций; λi — коэффициент влияния дивидендов. Исследователи проверили формулу (13.1) на статистических данных показателей kRF, kM, Di, DM и ki, полагая, что, если коэффициент λi окажется равен нулю, дивидендная доходность, по всей видимости, не окажет влияния на требуемую общую доходность и теория Модильяни—Миллера получит подтверждение. Если λi положительна, тогда инвесторы должны требовать увеличения общей доходности акций, имеющих высокую дивидендную доходность, что подтверждает теорию налоговой дифференциации налогов. Если λi отрицательна, это подтверждает теорию Гордона—Линтнера.

Результаты исследований оказались неоднозначными. Литценбергер и Рамасвами проанализировали данные Нью-Йоркской фондовой биржи с 1936 по 1977 г. и показали, что с поправкой на рыночный риск акции с высокой дивидендной доходностью действительно имели более высокую общую доходность по сравнению с акциями с низкой дивидендной доходностью.22 Они сделали вывод, что требуемая инвесторами общая доходность увеличивалась приблизительно на 0.24% на каждый процент увеличения дивидендной доходности. Однако другие исследования привели к противоположным заключениям, в частности λi = 0, т. е. дивидендная доходность не влияет на требуемую общую доходность.23 (Следует, правда, отметить, что, когда проводились эти исследования, доход от прироста капитала и доход по дивидендам облагались налогом по широко варьировавшим ставкам).

Основная проблема в исследованиях с помощью САРМ состоит в том, что в них используются исторические значения показателей в качестве аппроксимации ожидаемых в будущем значений, а с такой ненадежной заменой тесты просто обречены иметь неоднозначные результаты. Таким образом, эмпирические тесты САРМ, как например тест, основанный на технике DCF, не привели к определенным заключениям относительно того, какая теория дивидендов наиболее корректна. Этот вопрос до сих пор не разрешен.

Вопросы для самопроверки

Охарактеризуйте эмпирические тесты, которые можно использовать для выявления истинной теории политики дивидендов.

Каковы основные результаты эмпирических тестов?

Другие вопросы дивидендной политики

Прежде чем мы рассмотрим, как политику дивидендов реализуют на практике, необходимо затронуть три других вопроса, которые могут повлиять на нашу точку зрения относительно обсуждаемых теорий. Эти вопросы: 1) гипотеза информационного, или сигнального, содержания, 2) эффект клиентуры, 3) связь между политикой дивидендов и агентскими затратами.

Поиск по сайту: