|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Прогнозный отчет о движении денежных средств «Hightech» после слияния с «Apex» (в млн. дол.)

| Выручка от реализации Себестоимость проданных товаров Коммерческие и административные расходы Амортизация | 105.0 80.0 10.0 8.0 | 126.0 94.0 12.0 8.0 | 151.0 111.0 13.0 9.0 | 174.0 127.0 15.0 9.0 | 191.0 37.0 16.0 10.0 |

| Прибыль до вычета процентов и налогов Проценты к уплате а | 7.0 3.0 | 12.0 4.0 | 18.0 5.0 | 23.0 6.0 | 28.0 6.0 |

| Прибыль до вычета налогов Налоги6 (40%) | 4.0 1.6 | 8.0 3.2 | 13.0 5.2 | 17.0 6.8 | 22.0 8.8 |

| Чистая прибыль Амортизация | 2.4 8.0 | 4.8 8.0 | 7.8 9.0 | 10.2 9.0 | 13.2 10.0 |

| Денежный поток Прочие расходы в Терминальная стоимость г | 10.4 4.0 — | 12.8 4.0 — | 16.8 7.0 — | 19.2 9.0 — | 23.2 12.0 150.2 |

| Чистый денежный поток д | 6.4 | 8.8 | 9.8 | 10.2 | 161.4 |

а Уплата процентов оценивалась исходя из величины имеющейся у «Apex» задолженности, величины дополнительной задолженности, возникающей в результате доведения доли заемного капитала до 50%, и величины дополнительного заемного капитала, необходимого после слияния для финансирования расширения активов при сохранении целевой структуры капитала, предусматривающей одинаковую долю собственных и заемных средств.

б «Hightech» после слияния заполняет консолидированную налоговую декларацию. Таким образом, показанные здесь налоги — это часть общих корпоративных налогов, отнесенная на операции «Apex»; каких-либо дополнительных налогов при переходе денежного потока от «Apex» к «Hightech» не существует.

в Часть денежных средств, полученных от компании «Apex» после слияния, будет израсходована на финансирование замены и увеличения собственных активов «Apex», лишь оставшийся денежный поток будет переведен «Hightech» для выплаты дивидендов или реинвестирования.

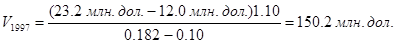

г При оценке ожидаемого денежного потока «Apex» предполагалось, что он будет расти с постоянным темпом в 10% в год после 1997 г. На 31 декабря 1997 г. рассчитанная по модели постоянного роста приведенная стоимость денежного потока, поступающего после 1997 г., составит 150.2 млн. дол.:

В следующем разделе главы мы обсудим способ расчета цены акционерного капитала, равной 18.2%.

д Это чистый денежный поток, который получит «Hightech» благодаря приобретению «Apex». Эти денежные доходы могут быть использованы на выплату дивидендов акционерам «Hightech», на финансирование роста активов других филиалов и дочерних компаний «Hightech» и т. д.

Приведенный в табл. 24.2 денежный поток — это поток, который будет доступен акционерам «Hightech», и именно он является базой для оценки целевой фирмы.7 Конечно, денежный поток целевой фирмы после слияния очень трудно оценить, и при полном

7 Мы сознательно воспроизвели относительно простой денежный поток, чтобы обратить внимание на ключевые вопросы оценки. При оценивании реального слияния денежный поток будет гораздо более сложным. Обычно он включает такие статья, как дополнительный капитал, необходимый приобретающей фирме, налоговые льготы, перенесенные на будущие доходы, влияние налогов при переоценке стоимости зданий оборудования и денежный поток от продажи активов некоторых дочерних компаний.

оценивании слияния, как и при развернутом анализе бюджета капитальных вложений, следует определить распределение вероятностей компонентов денежного потока и провести анализ чувствительности показателей к изменениям параметров, анализ сценариев развития и имитационное моделирование. На самом деле при дружественном слиянии приобретающая фирма послала бы команду, состоящую из дюжины грамотных бухгалтеров, инженеров и других специалистов, в штаб-квартиру целевой фирмы, чтобы они посмотрели ее бухгалтерскую отчетность, оценили необходимые затраты на поддержание денежного потока на определенном уровне, определили стоимость таких активов, как недвижимость и запасы природных ресурсов, и т. д.

Строки 1-4 табл. 24.2 содержат данные о денежном потоке, складывающемся из операционных доходов и амортизации, которые, как ожидает «Hightech», будет иметь «Apex», если произойдет слияние, а строка 5 показывает прибыль до вычета процентов и налогов в каждом году. В отличие от обычного анализа бюджета капитальных вложений при анализе слияний прогноз денежного потока, как правило, включает уплату процентов, которые приведены в строке 6. Это делается по трем причинам: 1) очень часто приобретающая фирма учитывает задолженность целевой фирмы, поэтому старые займы, имеющие различные купонные ставки, являются частью сделки; 2) нередко приобретение частично финансируется за счет кредита; 3) если ожидается, что в будущем дочерняя компания будет расти, новые долговые обязательства должны быть выпущены и размещены с течением времени, чтобы способствовать расширению. Таким образом, связанные со слиянием заемные средства, как правило, имеют более сложную структуру, чем простое привлечение заемного капитала, связанного с обычным инвестиционным проектом, а единственный способ оценить должным образом сложность структуры заемных средств при слиянии — специально включать ежегодную уплату процентов по обязательствам в прогноз денежного потока. В сущности, мы используем метод остаточного собственного капитала для оценки целевой фирмы, и, как было показано в Приложении 8А, оцененный чистый денежный поток будет принадлежать только акционерам приобретающей фирмы.

Строка 7 показывает прибыль до вычета налогов, а строка 8 — налоги, вычисленные исходя из предельной ставки налогообложения для «Hightech», равной 40%. Строка 9 показывает чистую прибыль по годам; добавление амортизации (строка 10) позволяет рассчитать величину годового денежного потока (строка 11). Так как ожидается, что некоторые активы корпорации «Apex» будут изнашиваться или сниматься с эксплуатации и поскольку «Hightech» планирует увеличить мощности своей дочерней компании «Apex» в случае ее приобретения, некоторая часть фондов должна быть удержана от распределения в виде дивидендов и реинвестирована в дочернюю компанию. Эти расходы показаны в строке 12. Заметим, что мы рассчитали денежные потоки только на пять лет, но «Hightech», вероятно, будет управлять «Apex» в течение многих лет, возможно 20-30 лет или более. Мы применили модель постоянного темп роста для оценки денежного потока начиная с 1998 г. Полученная терминальная стоимость представляет собой оценку рыночной стоимости «Apex» на конец 1997 г. (строка 13).

Чистый денежный поток в строке 14 — это денежный поток за вычетом процентов и удержаний, который, как оценивают, дочерняя компания «Apex» принесет «Hightech», если произойдет слияние. В следующей части главы мы обсудим расчет дисконтной ставки, которая должна быть применена для оценки чистого денежного потока и расчета стоимости кандидата на слияние для «Hightech».

Оценка дисконтной ставки. Чистый денежный поток, показанный в самой нижней строке табл. 24.2, является потоком собственных средств, поэтому при дисконтировании в качестве дисконтной ставки следует использовать цену собственного капитала, а не средневзвешенную цену капитала компании. Более того, цена собственного капитала должна отражать рисковость денежного потока, показанного в таблице; следовательно, применяемая дисконтная ставка - это цена собственного капитала «Apex», а не «Hightech» или консолидированной фирмы после слияния.

Отметим, что «Hightech» следовало бы провести анализ рисковости денежных потоков табл. 24.2, как это делается для любых потоков при оценке бюджета капиталовложений. В частности, анализ сценариев и моделирование по методу Монте-Карло можно использовать для того, чтобы дать почувствовать управляющим «Hightech» риски, связанные с приобретением. В этой ситуации мы предполагаем, что «Apex» — это компания, которая продается публично, поэтому мы можем оценить величину рыночного риска компании. Рыночное значение β для «Apex» до слияния равнялось 1.28. Это значение соответствует доле заемного капитала, равной 30%, до слияния, в то время как после слияния эта доля вырастает до 50%. Формула Хамады из главы 11 может быть использована для приблизительного оценивания влияния изменения финансового левериджа на величину β. Прежде всего, рассчитаем значение β в случае, если бы «Apex» не привлекала заемный капитал:

Затем пересчитаем значение β, чтобы отразить повышение уровня задолженности 50%:

Наконец, используя линию рынка ценных бумаг (SML), можно рассчитать значение цены собственного капитала «Apex» после слияния. Если безрисковая доходность равна 10%, а рыночная премия за риск — 5%, то цена собственно капитала этой фирмы, ks, после слияния с «Hightech» будет 18.15%:8

Оценка денежных потоков. Текущая стоимость «Apex» для «Hightech» - это приведенная стоимость ожидаемого денежного потока, рассчитанная по ставке 18.2%:

Таким образом, если «Hightech» может купить «Apex» по этой или меньшей цене, то слияние выглядит приемлемым с позиции «Hightech». Очевидно, что «Hightech» будет пытаться купить по минимально возможной цене, в то время как «Apex» будет настаивать на наибольшей из возможных цен. Конечная цена будет определена путем переговоров;

8 В этом примере мы использовали модель оценки доходности финансовых активов (CAPM), чтобы оценить цену собственного капитала «Apex», и полагали, что инвестор требует премию только за рыночный риск. Можно также провести анализ внутрифирменного риска, релевантной компонентой которого был бы вклад денежного потока «Apex» в общий риск фирмы после слияния.

На практике компания почти всегда нанимают инвестиционного банкира для помощи в проведении анализа. Например, для оценки сделки по покупке «Utah International» компания «General Electric» наняла банк «Morgan Stanley». Мы обсуждали процесс оценивания с аналитиком «Morgan Stanley», и он подтвердил, что применялись все стандартные процедуры, изложенные в этой главе. Однако заметим, что анализ слияний, как и анализ любого другого сложного процесса, требует экспертных оценок, и эти оценки разнятся в том, какой следует придать вес различным методам оценивания в любой конкретной ситуации.

лучший из переговорщиков получит большую часть дополнительной стоимости. Чем больше синергетические выгоды, тем меньше пространство для торговли и тем больше вероятность того, что слияние фактически состоится. 9

Для использования показателя EPS предположим, что «Apex» имеет 10 млн. акций, котируемых по цене 6.25 дол., тогда капитализированная стоимость составит 62.5 млн. дол. «Hightech» может предложить не более чем 92.8 дол.: 10 = 9.28 дол. за акцию для акционеров «Apex», но по этой цене вся выгода от слияния будет получена акционерами целевой фирмы. С другой стороны, если «Hightech» попытается сохранить почти всю выгоду для своих акционеров и предложит только 6.5 дол. за акцию «Apex», то маловероятно, что это предложение будет принято. В теории синергетическая выгода может быть распределена между акционерами двух фирм в любой пропорции, но, как мы будем обсуждать в последней части главы, на практике выгода обычно достается акционерам целевой фирмы.

Поиск по сайту: