|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Оценка результатов. Спонсоры пенсионных фондов должны регулярно оценивать результаты деятельности своих управляющих портфелями и затем на основании этой информации распределять

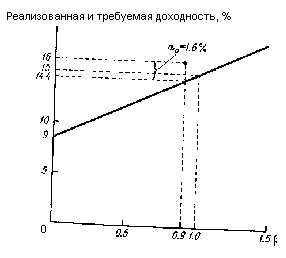

Спонсоры пенсионных фондов должны регулярно оценивать результаты деятельности своих управляющих портфелями и затем на основании этой информации распределять среди них капиталы фондов. Допустим, портфель обычных акций фонда дал в прошлом году итоговый доход 16% — это хороший, плохой или средний результат? Для ответа на этот вопрос следует оценить риск рынка портфеля (β) и затем доходность портфеля следует сравнить с линией рынка ценных бумаг (SML). Допустим, например, что доходность «рыночного» портфеля, скажем S&P 500, равна 15%, 20-летних казначейских облигаций — 9%, портфель акций нашего фонда имеет β = 0.9 (т. е. средства инвестированы в акции, которые имеют более низкий систематический риск, чем в среднем на рынке). Анализ SML на рис. 28.2 показывает, что положение с портфелем оказалось лучше, чем ожидалось, — как говорят, он имеет альфу (α), равную 1.6 процентных пункта. а измеряет отклонение по вертикали доходности портфеля от SML. Есть и другая трактовка α — это дополнительный доход (убыток) после поправки на

13Срок возмещения — это средневзвешенное время, необходимое для получения процентов и номинала облигации. Для облигации с нулевым купоном срок возмещения равен сроку долгового обязательства. Купонная облигация имеет срок возмещения меньший чем срок погашения долгового обязательства, и чем выше номинальный процентный до ход по облигации, тем короче ее срок возмещения. Более подробно о сроке возмещенш см. в главе 25.

рыночный риск портфеля.14

Рис. 28.2. Альфа-анализ.

Альфа-анализ помогает менеджеру разобраться с доходами (убытками), которые он получает от владения его портфелем акций, но следует признать и некоторые неудобства этого анализа. Во-первых, альфа-анализ основывается на модели оценки доходности финансовых активов (САРМ), которая, как отмечалось в главе 2, имеет смысл в условиях равновесного рынка, т. е. все рисковые активы должны быть включены в рыночный портфель (например, человеческий капитал и недвижимость), так что фондовые индексы, такие как Standard and Poor's 500 Index, имеют в результате некоторую степень ошибки в оценке.15 Во-вторых, статистическая значимость а часто слишком мала, чтобы выносить убедительные суждения об относительной эффективности портфеля. И в-третьих, все наши оценки базируются на ожидаемых результатах, которые включают как ожидаемые доходы, так и непредвиденные, получаемые от случайных экономических событий. Таким образом, если а значительно больше нуля, это указывает скорее на везение, чем на хорошее управление, и наоборот.

Другой способ измерения эффективности инвестиций — сравнение однотипных портфелей. В конце каждого года менеджеры со сходными инвестиционными целями, скажем, доходности, могут быть ранжированы по показателю фактической доходности. Менеджеры, оценочные показатели портфелей которых последовательно превышают третий квартиль, лучше справляются с работой, чем их коллеги. Однако, к сожалению, хорошие результаты в прошлом не являются гарантией успеха в будущем.

Поиск по сайту: