|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Международная денежная система

С конца второй мировой войны до августа 1971 г. в мире применялась система фиксированных валютных курсов, которая контролировалась Международным валютным фондом (International Monetary Fund, IMF). В этой системе доллар США был привязан к золоту (35 дол. за одну тройскую унцию — 31.1 г), а другие валюты были привязаны к доллару. Курсы обмена между другими валютами и долларом жестко контролировались в узких пределах, но периодически они корректировались. Например, в 1964 г. курс британского фунта стерлингов был изменен до величины 2.80 дол. за 1 ф. ст. с возможными колебаниями вокруг этого курса в пределах 1%.

Колебания валютных курсов происходят из-за изменений спроса и предложения долларов США, фунтов стерлингов и других валют. Эти изменения спроса и предложения имеют два первичных источника. Во-первых, изменения спроса на валюту зависят от изменений импорта и экспорта товаров и услуг. Например, импортеры США должны купить британские фунты стерлингов для покупки британских товаров, в то время как британским импортерам следует приобретать доллары, чтобы заплатить за американские товары. Если импорт США из Великобритании превышает экспорт США в Великобританию, то спрос на фунт стерлингов будет превосходить спрос на доллар, это приведет к росту цены фунта стерлингов относительно цены доллара. В терминах табл. 27.1 долларовая цена фунта стерлингов повысится, скажем, с 1.7725 до 2.0000 дол Говорят, что доллар девальвировался, в то время как фунт стерлингов ревальвировался. В этом примере коренная причина изменения — торговый дефицит США с Великобританией. Конечно, если экспорт США в Великобританию будет больше, чем импорт США из Великобритании, то Великобритания будет иметь торговый дефицит с США.2

Изменения спроса на валюту и, следовательно, колебания валютного курса также зависят от движения капиталов между странами. Например, предположим, что ставки процента в Великобритании выше, чем в США. Чтобы получить выгоду от высоких ставок в Великобритании, банки США и даже осведомленные индивидуальные предприниматели будут покупать фунты стерлингов за доллары и затем использовать эти фунты для покупки высокодоходных ценных бумаг Великобритании. Эти покупки зададут тенденцию к росту цен на фунт стерлингов.3

До августа 1971 г. колебания валютных курсов удерживались в узких пределах в 1% вследствие регулярного вмешательства правительства Великобритании в рыночные процессы. Когда стоимость фунта стерлингов снижалась, Банк Англии вступал в игру и скупал фунты, предлагая в обмен золото или иностранную валюту. Эти правительственные покупки подталкивали вверх курс фунта стер. лингов. И наоборот, когда курс фунта стерлингов был слишком высок, Банк Англии продавал фунты стерлингов. Центральные банки других стран действовали подобным же образом.

Конечно, способность Центрального банка контролировать курс обмена своей валюты была ограничена его запасами золота и иностранных валют для продажи. С одобрения IMF страна могла девальвировать свою валюту, что означало официальное понижение ее цены относительно других валют, если эта страна испытывала постоянные трудности на протяжении длительного периода в предохранении курса обмена своей валюты от падения за нижний предел и если Центральный банк истощал свои запасы золота и иностранных валют, которые могли быть использованы для покупки своей собственной валюты и таким образом поддерживать ее цену. По этим самым причинам британский фунт стерлингов был девальвирован с 2.80 до 2.50 дол. за фунт в 1967 г. Это понизило цены британских товаров в США и в мире, а также повысило цены иностранных товаров в Великобритании и таким образом приостановило рост торгового дефицита Великобритании, который в первую очередь оказывал давление на фунт стерлингов. И наоборот, страна с избытком экспорта и сильной валютой может ревальвировать свою

2Если долларовая цена фунта стерлингов изменится с 1.77 до 2.00 дол., этот рост означает, что британские товары станут более дорогими на рынке США. Например, если коробка конфет стоит 1 ф. ст. в Англии, то в США до изменения курса ее цена была 1.77 дол., а после изменения станет 2 дол. Наоборот, товары из США стали более дешевыми в Англии. Например, сейчас британцы могут купить товар ценой в 2 дол. всего за 1 ф. ст., в то время как до изменения курса валют можно было купить товар ценой в 1.77 дол. Эти изменения цен, конечно, задают тенденцию к снижению британского экспорта и росту импорта и затем в свою очередь к понижению валютного курса, поскольку люди в США и других странах предпочтут купить несколько фунтов стерлингов для покупки английских товаров. Однако до 1971 г. предел колебаний в 1% жестко ограничивал возможности рынка по достижению равновесия между торговым балансом и валютным курсом.

3 Такие потоки капитала также задают тенденцию к снижению процентных ставок в Великобритании. Если ставки высоки на первичном рынке, несмотря на усилия британских властей обуздать инфляцию, международные потоки валют приведут к срыву подобных усилий. В этом одна из причин, почему так тесно связаны национальное и мировое хозяйство.

Хороший пример этой связи — события лета 1981 г. В попытках обуздать инфляцию Совет управляющих Федеральной резервной системы (Federal Reserve Board, FRB) стимулировал повышение процентной ставки до рекордного уровня. Это в свою очередь вызвало отток капитала из европейских стран в США. Европейцы страдали от жестокого спада и хотели сохранить свои ставки на низком уровне, чтобы стимулировать инвестиции, но денежная политика США сделала достижение этой цели весьма затруднительным из-за международных потоков капитала. Как раз противоположное произошло в 1992 г., когда FRB снизила краткосрочную ставку до рекордного уровня в США, чтобы содействовать росту экономики, в то время как Германия и большинство других европейских стран подтолкнули свои ставки вверх в борьбе с инфляционным давлением, вызванным объединением этих стран. Таким образом, инвестиции в США были приторможены, так как инвесторы перевели свои капиталы за границу в попытке заработать на высоких процентных ставках.

валюту, как это дважды сделала Германия в 1960-х гг.

Девальвации и ревальвации до 1971 г. происходили весьма редко. Обычно они сопровождались жесткими финансовыми столкновениями, частично из-за того, что страны стремились отложить эти необходимые меры, пока экономическое давление не создавало взрывчатую ситуацию. По этой и другим причинам старая международная денежная система пришла к драматическому концу в начале 1970-х гг., когда доллар США — база, на которой держались все другие валюты, был оторван от золотого стандарта и фактически был пущен в «свободное плавание».

В настоящее время Соединенные Штаты и другие крупные страны используют систему плавающих валютных курсов, в которой ценам валют позволено искать их собственное значение без значительного государственного вмешательства. Центральный банк каждой страны тем не менее вмешивается в деятельность рынка обмена иностранных валют (как правило, это происходит на валютных биржах), покупая и продавая свою валюту ради смягчения колебаний валютного курса в определенной степени, и, кроме того, имеются договоры между группами стран о поддержке относительной ценности своих валют в согласованных пределах колебаний. Так, соглашение между странами Большой семерки, заключенное на экономическом совещании в верхах в Сеуле в октябре 1985 г., привело к существенному падению доллара США относительно других основных валют. Эта акция был одобрена как нужная мера на экономическом совещании в верхах в Вашингтоне в сентябре 1987 г. Страны Большой семерки также были инициаторами помощи в стабилизации падающего курса доллара в начале 1988 г.

Центральные банки стараются сохранить среднее значение курса обмена своей валюты на уровне, который кажется желательным с точки зрения правительственной экономической политики. Это важно, поскольку валютный курс имеет серьезное влияние на уровень импорта и экспорта, которые в свою очередь влияют на уровень занятости внутри страны. Например, если в стране проблема высокой безработицы, то Центральный банк может поощрить снижение курса своей валюты. Это приведет к удешевлению ее товаров на мировых рынках и таким образом стимулирует экспорт, производство и занятость в стране. Наоборот, Центральный банк страны, которая работает на полную мощность и испытывает инфляцию, может попытаться повысить курс своей валюты для снижения экспорта и роста импорта. Однако при современной системе плавающих валютных курсов такое вмешательство (валютная интервенция) может повлиять на ситуацию только временно, поскольку рыночные силы одерживают победу в длительной перспективе.

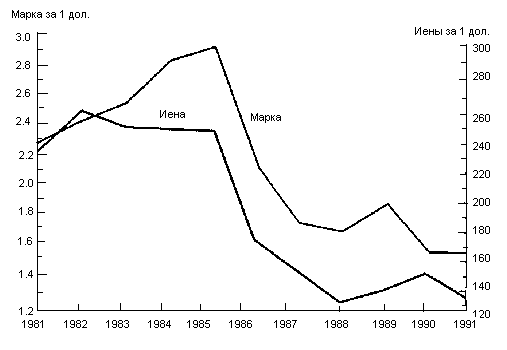

На рис. 27.1 показано, как курс германской марки и японской иены менялись по сравнению с долларом в период 1981—1991 гг. Доллар усиливался, или повышался в цене, против марки с 1981 по 1985 г., но затем в целом с 1985 по 1991 г. он слабел, или обесценивался, с легким обратным движением в 1989 и 1991 гг. Японская иена была относительно стабильнее по отношению к доллару в первой половине десятилетия, но затем она повышалась в цене с 1985 по 1988 г. (требовалось меньше иен для покупки доллара), обесценивалась в течение последних двух лет этого десятилетия и наконец снова выросла в цене в 1990 - 1991 гг.

Колебания валютных курсов могут иметь значительное влияние на международные денежные сделки. Например, в 1985 г. фирме «Honda Motors» производство специальной модели в Японии и ее доставка морем в США обходилась по себестоимости в 2.38 млн иен. В США модель имела прейскурантную цену в 12 тыс. дол. Так как эта продажная цена самой компании в 12 тыс. дол. была эквивалентом 238 иен за 1 дол. х 12000 дол. = 2.856 млн иен, то производитель автомобилей делал надбавку в 20% для получения продажной цены в США. Однако три года спустя доллар упал до 128 иен. Сейчас, если бы модель все еще продавалась по 12 тыс. дол., количество иен, выручаемых «Honda Motors», было бы равно только 128 иен за 1 дол. х 12000 дол. = 1.536 млн иен, и производитель автомобилей терял бы около 35% на каждом проданном автомобиле. Даже если бы фирма удержала свою цену в США, обесценение доллара на 46% против иены превратило бы прибыли в потери. На самом же деле для «Honda Motors» при сохранении ее 20%-ной надбавки продажная цена в США должна была составлять 2.856 млн иен: 128 иен за 1 дол. = 22 312.50 дол. Неудивительно, что сейчас «Honda Motors» строит завод по производству своей самой популярной модели «аккорд» в городе Мэрисвил, штат Огайо!

Вы можете подумать, что для совершения значительных колебаний валютных курсов требуются годы. Однако они могут произойти в очень короткий период. Предположим, что 1 января 1986 г. германский инвестор захотел заработать на

_

_

| Год........... | |||||||||||

| Иены за 1 дол | |||||||||||

| Марки за1дол | 2.26 | 2.43 | 2.55 | 2.85 | 2.94 | 2.17 | 1.80 | 1.76 | 1.88 | 1.62 | 1.66 |

Поиск по сайту: