|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Цены фьючерсных сделок на 6 мая 1992 г

Долгосрочные казначейские облигации (СВТ) — контракты по 100 тыс. дол., пункты в  от 100%

от 100%

| Месяц поставки | Цена открытия | Максимальная цена | Минимальная цена | Цена исполнения | Изменение цены | Доходность | Изменение доходности | Число открытых позиций |

| Июнь | 100-20 | 101-11 | 100-07 | 100-16 | -13 | 7.950 | + 0.041 | 188.460 |

| Сентябрь | 99-25 | 100-18 | 99-16 | 99-24 | -11 | 8.025 | + 0.034 | 42.622 |

| Декабрь | 99-00 | 99-24 | 98-24 | 98-30 | -10 | 8.108 | + 0.032 | 5.207 |

В 1992 г. фьючерсные контракты по более чем 30 видам активов заключались на 14 биржах США, самые крупные из которых — это Чикагская срочная товарная биржа (Chicago Board of Trade, CBT) и Чикагская товарная биржа (Chicago Mercantile Exchange, CME). Фьючерсные контракты делятся на два класса — товарные фьючерсы (commodity futures) и финансовые фьючерсы (financial futures). Товарными фьючерсами, охватывающими различные зерновые, масличные культуры, крупный рогатый скот, мясо, волокна, металл и древесину, начали впервые торговать в США в середине XIX в. Финансовые фьючерсы, которыми начали торговать с 1975 г., включают операции с казначейскими облигациями и векселями, депозитными сертификатами, евродолларовыми депозитами, иностранной валютой и фондовыми индексами.

Чтобы показать логику фьючерсов, рассмотрим контракт СВТ по долгосрочным казначейским облигациям. Основной контракт равен 100 000 дол.: он состоит из казначейских облигаций со сроком погашения 20 лет, 8%-ным купоном и полугодовой выплатой процентов. В табл. 25.1 приведены цены фьючерсных контрактов по казначейским облигациям, опубликованным 7 мая 1991 г. в «Wall Street Journal».

Графа 1 показывает месяц поставки (исполнения контракта); в следующих трех графах приведены цена открытия, самая высокая и самая низкая цены, по которым в этот день были заключены контракты на данную ценную бумагу-Ценз открытия на июньский фьючерс указана как 100-20, что означает 100 плюс  , или 100.625% к номиналу. В графе 5 показана цена исполнения контракта, которая обычно равна цене на момент закрытия торгов. В графе б показано изменение цены исполнения по отношению к этой же цене предыдущего дня — июньские контракты упали на

, или 100.625% к номиналу. В графе 5 показана цена исполнения контракта, которая обычно равна цене на момент закрытия торгов. В графе б показано изменение цены исполнения по отношению к этой же цене предыдущего дня — июньские контракты упали на  . Графа 7 дает величину

. Графа 7 дает величину

*Срочная сделка по покупке или продаже материальных или финансовых активов, включенная для страхования от потерь вследствие изменения цен.

доходности 8%-ной казначейской облигации на базе цены исполнения, а в графе о приведено изменение этого показателя по сравнению с предыдущим торговым днем. Наконец, графа 9 показывает число открытых позиций (open interest), т. е. число заключенных контрактов, по которым еще не произведены поставка или зачет.

Для иллюстрации рассмотрим облигации с поставкой в декабре. Цена исполнения на 6 мая была 98-30, или 98 плюс  от контрактной цены 100 000 дол. Таким образом, стоимость закрытия фьючерсного контракта равна 98.9375% базового уровня, или 98.9375 –100 000 дол. = 98937.50 дол. контрактная цена уменьшилась на

от контрактной цены 100 000 дол. Таким образом, стоимость закрытия фьючерсного контракта равна 98.9375% базового уровня, или 98.9375 –100 000 дол. = 98937.50 дол. контрактная цена уменьшилась на  от 100 000 дол., или на 321.5 дол., по сравнению с предыдущим торговым днем. Расчетная доходность контракта равна 8.108% и возросла на 0.032 процентных пункта по сравнению с предыдущим торговым днем. Наконец, было заключено 5207 контрактов по декабрьским фьючерсам с общей стоимостью почти 520 млн. дол. Таким образом, 6 мая фьючерсные контракты с поставкой в декабре (семимесячные фьючерсы) этих гипотетических облигаций продавались по 98937.50 дол. за 100 штук с номиналом в 100 000 дол., что в пересчете дает около 8.1% прибыли на день платежа.10 Эта прибыль отражает майские ожидания инвестора относительно декабрьской процентной ставки. Доходность спот по казначейским облигациям 6 мая равнялась 7.9%, т. е. маржинальный инвестор на фьючерсном рынке прогнозирует рост доходности в течение следующих семи месяцев на 20 пунктов.

от 100 000 дол., или на 321.5 дол., по сравнению с предыдущим торговым днем. Расчетная доходность контракта равна 8.108% и возросла на 0.032 процентных пункта по сравнению с предыдущим торговым днем. Наконец, было заключено 5207 контрактов по декабрьским фьючерсам с общей стоимостью почти 520 млн. дол. Таким образом, 6 мая фьючерсные контракты с поставкой в декабре (семимесячные фьючерсы) этих гипотетических облигаций продавались по 98937.50 дол. за 100 штук с номиналом в 100 000 дол., что в пересчете дает около 8.1% прибыли на день платежа.10 Эта прибыль отражает майские ожидания инвестора относительно декабрьской процентной ставки. Доходность спот по казначейским облигациям 6 мая равнялась 7.9%, т. е. маржинальный инвестор на фьючерсном рынке прогнозирует рост доходности в течение следующих семи месяцев на 20 пунктов.

Предположим, что три месяца спустя, 6 августа, ставка на фьючерсном рынке упадет по сравнению с майским уровнем с 8.1 до 7.5%. Падение ставки означает рост цены казначейских облигаций, поэтому декабрьские контракты увеличатся в цене примерно до 105.138 дол., т. е. на 6200 дол. (105.138 дол. – 98.938 дол.).

Когда фьючерсные контракты покупаются, то покупатель не выплачивает всю величину продажной цены, наоборот, от покупателя требуется перечислить начальную маржу (initial margin),* которая по контрактам с долгосрочными облигациями на СВТ равна 3000 дол. по 100 000-долларовым контрактам. Kpoме того, от инвестора требуется поддерживать определенное сальдо на счете по учету маржи, что называется поддержанием маржи (maintenance margin). Если стоимость контракта уменьшается, то от его владельца требуется добавить некоторую сумму на этот счет, причем чем больше она падает, тем больше денег должно быть добавлено. Стоимость контракта выверяется на конец каждого рабочего дня, и в этот момент производят исправление маржевого счета. В нашем примере, если инвестор купил контракт в мае и затем продал в августе, он получил доход в 6200 дол. на инвестиции в 3000 дол., т. е. доходность составила более 200% за три месяца. Поэтому очевидно, что фьючерсные контракты представляют собой финансовый рычаг значительной мощности. Конечно, если ставки упадут, то стоимость контракта также уменьшится, а инвестор может легко потерять свои 3000 дол. или больше.

Фьючерсные контракты по товарам иногда заключаются на фактическую поставку товара. Например, фермер, выращивающий пшеницу, может продать в апреле фьючерсный контракт на 5000 бушелей пшеницы с поставкой в октябре и затем поставить эти 5000 бушелей пшеницы в погашение контракта. Покупателем контракта может быть «General Mills». Цены устанавливаются в апреле, поэтому фермер знает, сколько он выручит за свою пшеницу, a «General Mills» знает стоимость муки, которую она произведет из этой пшеницы. С другой стороны, финансовый фьючерс фактически

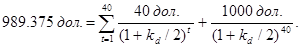

10 Доходность, характеризуемая показателем kd, находится из уравнения

* Залог в обеспечение обязательства о выполнении контракта.

никогда не завершается поставкой обозначенной в нем ценной бумаги. Скорее сделка завершится аннулированием или сменой направления торгового акта, что равнозначно продаже контракта обратно его начальному продавцу.11 Фактический выигрыш или потеря по контракту реализуется, когда контракт закрывают.

Фьючерсные контракты и опционы похожи друг на друга — так похожи, что нередко люди путают их. Поэтому полезно сравнить эти два инструмента. Фьючерсный контракт — это определенное обязательство со стороны одного участника купить какой-то актив на указанную дату по договорной цене, а другой участник соглашается продать его на тех же условиях. Независимо от того, как меняются цены (вверх или вниз от договорной), две стороны должны выполнить контракт по согласованной заранее цене. Опцион, с другой стороны, просто дает кому-то право купить (опцион на продажу, кол опцион) или продать (опцион на покупку, пут опцион) актив, но владелец опциона не обязан завершить сделку.

Заметим также, что опционы существуют на отдельные акции или пакеты акций, служащих основой для расчета индексов S&P и «Value Line», в то время как фьючерсы применяются к индексам цен товаров, долговых ценных бумаг и акций. Таким образом, два типа инструментов могут быть применены для одних и тех же целей. Ни один из них ни лучше, ни хуже другого — они просто различаются между собой по содержанию и, следовательно, по технике применения.

Поиск по сайту: